「家賃保証会社は何を審査する?」

「賃貸の入居審査に通るコツはある?」

近年では家賃保証会社を利用したほうが賃貸物件が借りやすい傾向にあるんです。首都圏では、9割ほどの物件で家賃保証会社の利用を求められるほどです。

しかし、家賃保証会社に加入するためには審査に通る必要があります。調べられる項目を知らないまま申し込むと、審査に落ちてお部屋探しが振り出しに戻ってしまうことも…。

そこで当記事では、家賃保証会社とは何か、メリットとデメリット、賃貸物件を契約するための対策などを徹底解説しています。ぜひ参考にしてください。

スモッカ スモッカ

|

|

CANARY CANARY

|

|

スミカ スミカ

|

|

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。お金に関する知識を活かし、一人暮らしからファミリー世帯まで幅広い世帯の生活費を算出しています。宅建士の資格も取得しており、お客様の収入に見合った家賃を提案するなど、生活設計についてのトータルサポートをおこなっています。

家賃保証会社とは?

入居者が家賃を滞納したときに立て替えてくれる会社

家賃保証会社とは、入居者が家賃などを払えなくなったときに一時的に立て替えてくれる会社のことです。周りに連帯保証人を頼める人がいないときなどに利用されます。

現在は大家さんに保証会社の利用を指定される物件がほとんどです。高齢化などで保証人になれる人が減っているのもあり、首都圏の約90%の物件が保証会社必須で募集されています。

保証会社を使うと、個人の連帯保証人より大家さんは安心できます。実際に家賃などの滞納があったとき、連帯保証人に代わりに払ってもらうのは大変だからです。

家賃保証会社を使う前には審査がある

- ・家賃に対する収入(年収、月収)

- ・職業(勤続年数、契約形態など)

- ・人柄や見た目

- ・家賃滞納履歴や信用情報

- ・犯罪履歴 など

家賃保証会社の審査では、主に収入や職業などで「家賃の支払い能力」を確認されます。滞納などの問題が起きないように「人柄」もチェックされます。

年収が「家賃の36倍以上」で常識的なコミュニケーションが取れるなら、多くの保証会社で審査に通過できます。保証会社に通った後は、大家さんや管理会社の審査もあります。

プラン次第で家賃以外も保証してもらえる

| 保証会社が保証する項目の例 | |

|---|---|

| 月額費用 | 家賃、管理費、共益費、駐車場料金などの毎月の固定費 |

| 一時金 | 賃貸物件の更新料、退去時の原状回復費用、残置物の撤去費用など |

| 違反金・損害金 | 賃貸契約に違反したことで発生した違約金や損害金の未払い分 |

| 裁判費用 | 滞納や支払い拒否が続いた際の明け渡し訴訟に関わる裁判費用 |

家賃保証会社の保証プランによって、立て替えてもらえる費用や上限金額は異なります。保証会社によっては、家賃だけでなく違約金や退去費用も保証しています。

保証会社の保証範囲が広いときは、保証会社に通れば管理会社や大家さんとの審査にも高確率で通してもらえます。滞納のリスクや取り立ての手間は保証会社が引き受けるからです。

家賃保証会社の審査の流れと注意点

- 入居申込書と必要書類を提出する

- 提出書類に不備があると追加の対応を頼まれる

- 家賃保証会社が審査を始める

- 本人確認・在籍確認の連絡がくる

- 不動産屋から審査結果が報告される

-

STEP1

入居申込書と必要書類を提出する

申込時に用意する必要書類- ・本人確認書類(免許証、保険証など)

- ・収入証明書(源泉徴収票など)

- ・車検証(駐車場を借りる場合)

ほとんどの家賃保証会社で、本人確認書類と収入証明書があれば申し込めます。会社員なら源泉徴収票、自営業なら確定申告書などを求められます。

住民票などの公的書類は、契約までに用意すればいいケースがほとんどです。物件ごとに必要書類は変わるので、早めに不動産屋に確認しましょう。

-

STEP2

提出書類に不備があると追加の対応を頼まれる

提出した書類に不備や不足があると、不動産屋から追加の提出を依頼されます。2~3日の期日内に画像データでの提出を求められることが多いです。

すべて不備なく揃うまで審査は進みません。期日を超えると、審査に落ちやすくなったり申し込みがキャンセル扱いになります。

-

STEP3

家賃保証会社が審査を始める

必要な情報や書類が不備なく揃うと審査がスタートします。家賃の支払い能力や人柄などを確認されます。

保証会社に適当な対応をしたり、電話に出られなかった後に折り返さず放置すると、審査に落ちてしまうので気を付けましょう。

-

STEP4

本人確認・在籍確認の連絡がくる

申込者と緊急連絡先には本人確認の電話が入ります。職場への在籍確認や、連帯保証人がいるときは保証する意思確認の電話もあります。

電話は省略されることもありますが、実施するときは繋がるまで審査が進みません。電話が入ることは関係者に前もって伝えておきましょう。

-

STEP5

不動産屋から審査結果が報告される

家賃保証会社の審査は約1~3営業日で結果が出ます。管理会社や大家さんの審査を含めると、入居審査の日数はトータルで1週間くらいが目安です。

必要書類の不備や本人確認の連絡がとれないと審査結果の連絡も遅れます。審査に通った後は賃貸契約に向けて手続きが進んでいきます。

家賃保証会社を使うと賃貸物件を借りやすくなるのがメリット

- 連帯保証人がいなくても物件を借りられる

- 滞納の立て替えの他にも生活の助言をもらえる

- 親族などにかける負担が少ない

- 敷金が安く募集されやすい

- 審査がスムーズで手続きの手間が少ない

1.連帯保証人がいなくても物件を借りられる

家賃保証会社を利用すれば、身内に連帯保証人を頼める人がいなくても賃貸物件をスムーズに借りられます。親が高齢だったり、不仲でお金の相談がしづらい人にとってはメリットです。

家賃保証会社を使うときは、何かあったときの緊急連絡先は必要です。金銭的な責任は負わないので、もっとも関係が近い親族にあらかじめ頼んでおきましょう。

2.滞納の立て替えの他にも生活の助言をもらえる

- ・家賃滞納時の返済スケジュールの相談

- ・自治体の生活困窮者向け制度の案内

- ・フードバンク(食料支援)

- ・職業訓練やハローワークの案内など

家賃保証会社は家賃滞納などの立て替えの他にもサービスをおこなっています。滞納した際は生活のアドバイスをしてくれる保証会社もあります。

例えば、フォーシーズでは入居者に対して公的支援の案内や引っ越しの相談を受け付けています。大家さんに相談しづらいトラブルを解決してもらえるので心理的な負担が減らせます。

3.親族などにかける負担が少ない

連帯保証人を立てない契約なら、滞納したときは家賃保証会社が立て替えてくれます。緊急連絡先には支払い義務がないので、引き受けてくれた親族に金銭的な負担をかけずに済みます。

家賃を滞納して払わないでいると、緊急連絡先に状況確認のための連絡をされます。滞納すると迷惑がかかってしまうので、最初から無理なく払える家賃の物件を選びましょう。

4.敷金が安く募集されやすい

家賃保証会社を利用すると敷金が安く募集される場合があります。敷金とは、退去時に備えて初期費用で預けるお金のことです。相場は家賃の1~2ヶ月分です。

保証会社が退去費用の保証もおこなう場合、大家さんは敷金と礼金が0円の「ゼロゼロ物件」なども募集しやすくなります。敷金を多く預けてもらう必要性が減るためです。

5.審査がスムーズで手続きの手間が少ない

賃貸物件で家賃保証会社のみ利用するときは、審査の手続きに手間がかかりません。連帯保証人の申し込み情報や書類を揃えたり、電話するプロセスが省けるためです。

連帯保証人を立てると、連帯保証人の支払い能力も審査されます。審査に時間がかかりやすく、結局「連帯保証人を変えてほしい」と言われてしまうこともあります。

賃貸の連帯保証人は関係性(親等)が近いほど審査に有利です。収入が安定した両親(1親等)や兄弟姉妹(2親等)に頼めるなら、審査が厳しい物件も候補に含めて探せます。

家賃保証会社は費用や審査の面でデメリットが大きい

- 初期費用と入居後の保証料がかかる

- 家賃保証会社によっては審査が厳しい

- 取り立てが厳しい場合がある

1.初期費用と入居後の保証料がかかる

| 保証料の相場 | |

|---|---|

| 初回保証料 | 総家賃の50% |

| 更新保証料 | 1年毎に1万円 |

| 月額保証料 | 総家賃の1~2%、千円前後 |

家賃保証会社の利用には保証料(保証会社利用料)がかかります。初回保証料の相場は、管理費などを含めた総家賃の50%です。

入居した後は1年毎に1万円ほど更新保証料がかかるケースが多いです。更新保証料がなく月額保証料がかかるプランなど、料金システムは物件によってさまざまです。

保証会社によっては初回保証料が60~100%と高かったり、更新保証料と月額保証料どちらも必要な場合もあります。必ず料金に納得したうえで申し込みましょう。

2.家賃保証会社によっては審査が厳しい

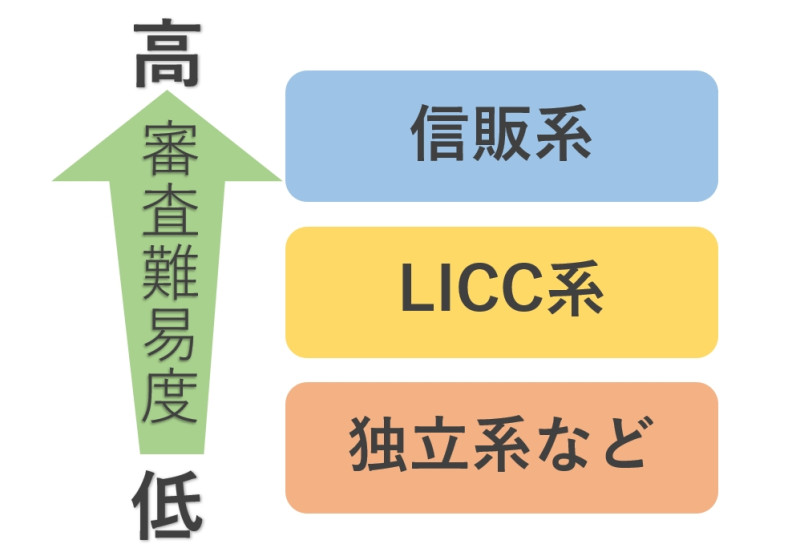

家賃保証会社は、審査難易度で大きく分けると「信販系」「LICC系」「独立系」の3つです。信販系の保証会社は主にクレジットカード関連の会社で、審査基準が厳しいです。

信販系の審査は、クレジットの利用状況や滞納歴がわかる「信用情報」に傷があると高確率で落ちます。信用情報の傷は、完済してから5年は残ります。

LICC系の審査は、家賃の滞納歴があると落ちやすくなる場合があります。過去に支払いの延滞や借金、家賃滞納などの金銭トラブルがある人は、物件の選択肢が減ってしまいます。

審査が厳しい信販系の保証会社一覧

- ・オリコフォレントインシュア

- ・SBIギャランティ

- ・エポスカード(Room-id)

- ・アプラス 新生銀行グループ

- ・あんしん保証

- ・オリエントコーポレーション(オリコ)

- ・SMBCファイナンスサービス(旧セディナ)

- ・ジャックス

- ・クレディセゾン

- ・ライフカード

信販系の保証会社はシャーメゾンやヘーベルメゾンなどの有名な賃貸ブランドを多く審査しています。収入が十分でも過去にクレジットカードの滞納歴などがあると落ちやすいです。

いわゆる「ブラックリスト」の人は、信販系の審査にはほとんど通りません。審査で有利とされている会社員や公務員でも審査に落ちてしまうことがあります。

3.取り立てが厳しい場合がある

家賃保証会社は、滞納した費用は大家さんに立て替えてくれます。その後は期日までに返済が必要で、対応しないでいると取り立てが厳しい場合があります。

催促が始まると、すぐ緊急連絡先や連帯保証人あてに連絡が入り迷惑をかけてしまいます。滞納が3ヶ月ほど続くと、裁判の後に強制退去させられるリスクもあります。

業界団体の取り組みなどで、夜の訪問など違法な取り立てをされることは稀です。トラブルを防ぐためにも、最初から無理なく払える家賃の物件を紹介してもらいましょう。

家賃保証会社の審査に落ちる人の特徴TOP5【不動産屋が解説】

| 内容 | 票数 | |

|---|---|---|

| 1位 | 収入に対して家賃が高い | 28票 |

| 2位 | 過去に金銭的なトラブルがある | 25票 |

| 3位 | 審査で厳しく見られやすい職業 | 21票 |

| 4位 | 書類や電話の対応ができていない | 16票 |

| 5位 | 連帯保証人が立てられない | 13票 |

出典:家AGENTアンケート調査(複数回答可)

家賃保証会社の審査に落ちる人の特徴について、弊社「家AGENT 池袋店」の営業マン30名にアンケート調査しました。票の多かった特徴を5つ紹介します。

審査に通りにくい人の特徴を知ることで「何に注意すればいいか」「NGな行動は何か」などが分かります。審査に不安がある、落ちた経験のある人は、ぜひ参考にしてください。

1位:収入に対して家賃が高い

| 手取り3分の1 | 手取り4分の1 | |

|---|---|---|

| 手取り13万円 | 約43,000円 | 約32,500円 |

| 手取り14万円 | 約46,000円 | 約35,000円 |

| 手取り15万円 | 約50,000円 | 約37,500円 |

| 手取り16万円 | 約53,000円 | 約40,000円 |

| 手取り17万円 | 約56,000円 | 約42,500円 |

| 手取り18万円 | 約60,000円 | 約45,000円 |

| 手取り19万円 | 約63,000円 | 約47,500円 |

| 手取り20万円 | 約66,000円 | 約50,000円 |

収入に対して家賃が高いほど、滞納を心配されて審査に落ちやすくなります。表のように「月の手取り3分の1」まで家賃を抑えれば、高確率で審査に通過できます。

手取りとは、税金や社会保険料を差し引いて手元に残るお金のことです。生活費にいくら回せるか把握するためにも、家賃は手取りを基準に考えましょう。

2位:過去に金銭的なトラブルがある

- ・クレジットカードの支払いを遅延

- ・車のローンの滞納

- ・学生ローンや奨学金の滞納

- ・携帯の本体代金やショッピングの滞納

- ・分割払いの滞納全般

- ・家賃滞納を保証会社に立て替えてもらった

- ・債務整理(自己破産など)

- ・借り入れが複数(多重債務) など

過去に支払いの滞納や借金などの金銭的なトラブルがあると、家賃保証会社によっては審査に落ちやすくなります。

表にまとめた内容に1つでも心当たりがあるときは、不動産屋に前もって伝えておきましょう。審査に落ちる物件は候補から外しておかないと時間が無駄になってしまいます。

滞納情報を共有している「LICC系」の保証会社

- ▶その他のLICC系保証会社はこちら

LICCとは「全国賃貸保証業協会」の略で、LICC系の保証会社は会社間で滞納情報を共有しています。過去5年以内に滞納歴があると、他社の審査にも落ちやすくなっている場合があります。

例えば、ジェイリースで滞納があると全保連の審査にも落ちる可能性が高いです。LICC系でも難易度が分かれ、中には通りやすい保証会社もあります。

岩井

岩井3位:審査で厳しく見られやすい職業

- ・無職、生活保護受給者

- ・フリーター、パートタイマー

- ・派遣社員、契約社員

- ・自営業、フリーランス

- ・水商売(キャバ嬢、風俗嬢、ホストなど)

- ・シングルマザー

職業などの属性によっては、審査で厳しめにチェックされます。勤続年数が1年未満で短かったり、非正規雇用だと「収入が不安定」と扱われます。

会社員と収入が同じでも、自営業などで収入に波があると審査に落ちやすいです。無職で収入がないと特に厳しく見られます。

岩井

岩井4位:書類や電話の対応ができていない

審査結果が出るまでは、申込書などの不備や本人確認のために、不動産屋からの電話やメールに対応する必要があります。

保証会社から期日を設定されることが多く、必要な対応が期日を過ぎたり、連絡が取りづらい状況が続くと審査に落ちやすいです。

藤本

藤本5位:連帯保証人が立てられない

物件によっては、家賃保証会社と連帯保証人の両方を求められることがあります。保証会社と連帯保証人どちらもいる状態なら、貸す側のリスクは大幅に減らせるからです。

管理会社によっては、すべての物件で連帯保証人を必須としています。連帯保証人が必要になると、保証会社を使うメリットは少ないです。

鈴木

鈴木入居審査に通りやすくする5つの方法

- 落ちた理由を可能な限り特定する

- 家賃保証会社を変えて再審査する

- 親族に代理契約してもらう

- 物件の家賃を下げて探し直す

- 閑散期にお部屋を探す

1.落ちた理由を可能な限り特定する

家賃保証会社の審査基準や落ちる理由は、原則は非公開です。通らなかったときは、家賃が高くなかったか、態度は大丈夫だったかなど自分で考えて対策しないといけません。

保証会社に通っていても、大家さんや管理会社の審査基準を満たせずに審査に落ちるパターンもあります。

審査に詳しい不動産屋なら、落ちた理由を考えて次の物件を提案してくれます。審査に落ちても、お部屋を探し直して最終的に引っ越しを成功させている人がほとんどです。

2.家賃保証会社を変えて再審査する

家賃保証会社の審査に落ちたときは、審査がゆるい保証会社で再チャレンジできる可能性があります。他にも使える保証会社があるときは、不動産屋から提案があります。

保証会社の分類で言うと「独立系」の保証会社が使える物件は再審査で通りやすいです。独立系の保証会社は、会社独自のゆるやかな基準で審査してくれます。

審査に通りやすい独立系の保証会社

- ・フォーシーズ

- ・日本セーフティー

- ・Casa(カーサ)

- ・日本賃貸保証(JID)

- ・フェアー信用保証

- ・れんぽっぽ(CAPCO AGENCY)

- ・ダ カーポ

- ・ラクーンレント

- ・クレデンス など

独立系の中でも審査基準が特にゆるい家賃保証会社をまとめました。基本的に信用情報や他社の滞納歴は調査されません。

フリーターや夜職などの審査で厳しく見られやすい人は、最初から独立系の保証会社が使える物件に絞って探すとスムーズに引っ越せます。

3.親族に代理契約してもらう

「代理契約」とは、入居者とは別の人に契約してもらう方法です。未成年や学生が一人暮らしをするときなど、入居者本人の名義で契約が難しいときに有効な手段です。

代理契約者になれる条件は連帯保証人とほぼ同じです。大家さんの許可が必要なので、代理契約で進めたいときは不動産屋に必ず相談してください。

4.物件の家賃を下げて探し直す

審査に落ちた物件の家賃が「月の手取り3分の1」を超えていたときは、家賃を下げて探し直すと審査に通りやすくできます。

また、収入以外に勤め先からの家賃補助や副収入があれば、不動産屋に伝えておきましょう。物件によっては支払い能力の審査で考慮してもらえます。

閑散期にお部屋を探す

引っ越し時期を変更できるなら、閑散期の6~8月にお部屋を探すと審査に通りやすいです。閑散期に空室の物件は、条件を緩めてでも貸したいと思ってもらえる確率が上がります。

繁忙期の1~3月や9~10月は審査が厳しくなりやすいです。お部屋を探しているライバルが多く、貸す側が入居者を厳選しても入居希望者が次々と現れるからです。

引っ越しの時期を変更できないときは、一旦は審査がゆるい物件に引っ越してお部屋探しを続けるのも手です。

最大5万円分のキャッシュバック実施中家賃保証会社についてのQ&A

保証会社の審査に落ちる人の特徴は?

保証会社の審査は無職の人がもっとも落ちやすいです。

収入がない無職の人は、家賃の支払い能力を示すのが難しいです。家賃2年分くらいの残高があれば「預貯金審査」で通る可能性があります。

求職中で仕事が決まる見込みがあったり、年金受給者・生活保護者で収入があれば残高が少なくても審査に通る場合があります。

信用情報や滞納履歴は自分で調べられる?

千円ほどの手数料を払えば自分でも調べられます。

信用情報は「CIC」または「JICC」で情報開示の請求をすれば自分でも調べられます。窓口の他、ネットや郵送の手段もあります。

家賃滞納の記録が残っているか確認したい人は、LICCの公式ホームページに確認方法がまとまっているので参考にしてみてください。

連帯保証人がいれば保証会社は使わなくていい?

保証会社が必須でなければ可能です。

物件情報に保証会社「必須」ではなく保証会社「利用可」と記載があれば、保証会社の利用は任意の場合があります。

ただし、連帯保証人を立てるだけで借りられるお部屋は全体の10%未満です。連帯保証人と保証会社の両方が必要な物件もあります。

保証会社と連帯保証人が負う責任に違いはある?

保証会社と連帯保証人は保証する内容に差があります。

保証会社が保証する内容は、プランによって範囲が異なります。大家さんにとって、保証会社の利用だけでは安心できない場合があります。

連帯保証人は、入居者とほとんど同じ責任を負います。入居者に何かあったとき代わりに対応することが多いぶん貸す側が安心できます。

保証料に消費税はかかる?

居住目的で賃貸物件を借りるときはかかりません。

保証料は、住むためにお部屋を借りるときは非課税です。仲介手数料や鍵交換代、クリーニング費用などは消費税がかかります。

事務所としてお部屋を借りるときは、保証料の他に家賃などにも消費税がかかります。金額に疑問があれば不動産屋に確認しましょう。

保証会社を使わなくてもいい方法は?

「保証会社不要」の物件を借りましょう。

物件情報などに「保証会社不要」と記載されている物件は、保証会社を使わずに借りられます。連帯保証人は必須の物件が多いです。

「UR賃貸」など、保証会社と連帯保証人どちらも不要の物件もあります。保証会社を使いたくない人は、以下の記事も参考にしてください。

審査した後にキャンセルはできる?

賃貸の契約前ならキャンセルできます。

入居審査の途中や契約前であれば賃貸物件をキャンセルできます。審査に通った直後でもキャンセル料はかかりません。

契約後にキャンセルしたいときは、契約の解除と同じように扱われます。払った初期費用は返金されないので要注意です。

- 一都三県ほぼ全ての物件を用意

- 早朝から深夜まで相談可能

- ネットにない物件をタイムリーに紹介

東京・神奈川・千葉・埼玉のお部屋探しならスミカがおすすめです。LINEで賃貸物件を探せるので、気軽に使える点が強みです。

一都三県の全域に対応していて、業者専用のデータベースからダイレクトに物件を紹介してくれます。SUUMOやホームズで見かけたお部屋はもちろん、希望条件に合った新着物件の速報ももらえます。

また、AIではなくスタッフが丁寧に対応しているのも大きな特徴です。的外れな案内がないため、ストレスフリーと評判が良いです。夜間も営業しているので、昼間は忙しい人も、寝る前の数分を使ってお部屋を探してみましょう!