「年収350万円で住宅ローンはいくら組める?」「頭金なしでも大丈夫?」などの疑問を解決します!

借りられる金額の目安や、住宅ローンに関する知識を幅広く解説します。生活費の目安から、無理のない借入額を検証しています。

金利の違いや、返済期間を変えた場合のシミュレーションも紹介します。ぜひ購入を検討する際に、参考にしてください!

年収が異なる場合は、以下のリンクを参照してください。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収400万円 | 年収500万円 |

| 年収600万円 | 年収700万円 |

この記事は、ファイナンシャルプランナーで、宅地建物取引士の、岩井さんに監修してもらいました。

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

年収350万円で組める住宅ローンの目安

年収350万円で無理なく組める住宅ローンは「約1,800万円」が目安です。これは1年間の返済額を、税金や社会保険料を引いた「手取り年収の25%」まで抑えた借入額です。

年収だけを考えると、税込年収の30~40%を返済に回す前提で「約2,800万円」は借りれる可能性があります。

ただし、限度いっぱいの住宅ローンは生活費が圧迫されます。希望の金額まで借りられない可能性もあるので、ローンは無理のない金額まで抑えるべきです。

返済期間35年で、借りられる目安と、無理のない目安を表にまとめました。借入額の目安にしてみてください。

| 借りられる目安(税込年収30%を返済) | 無理のない目安(手取りの25%を返済) | |

|---|---|---|

| 年収350万円 | 2,784万円 | 1,835万円 |

| 年収360万円 | 2,847万円 | 1,898万円 |

| 年収370万円 | 2,942万円 | 1,961万円 |

| 年収380万円 | 3,005万円 | 1,993万円 |

| 年収390万円 | 3,100万円 | 2,056万円 |

※返済期間35年、フラット35、ボーナスなし、金利1.70%、元利均等返済

借りられる限度額は、年収の他、金利(利息)や金融機関ごとの審査基準でも変わります。

また、買う物件の値段や返済に回せる金額は、家庭によって異なります。住宅ローンの知識をつけて、自分に合った計画を考えましょう。

無理のない借入額に抑えておけば、ローン審査と返済どちらの心配も減らせます。

岩井

年収350万円で住宅ローンは組める

年収350万円あれば、住宅ローンは組めます。金融機関ごとに年収の最低基準があり、多くの場合、年収350万円あれば最低ラインはクリアできます。

例として、金融機関ごとの年収の基準をご紹介します。

| 年収 | |

|---|---|

| りそな銀行 | 100万円以上 |

| 中央労働金庫 | 150万円以上 |

| JAバンク | 150万円以上 |

| auじぶん銀行 | 200万円以上 |

| 楽天銀行 | 400万円以上 |

| 東京スター銀行 | 400万円以上 |

| 三井住友銀行 | 記載なし |

| 三菱UFJ銀行 | 記載なし |

| みずほ銀行 | 記載なし |

出典:公式ホームページ・商品説明書等より作成

住宅ローンを組むときは金融機関の審査があり、借り入れの希望額が年収に見合っているかさまざまな視点からチェックされます。

特に年収は重要な項目です。審査が厳しい金融機関を避ければ、年収350万円で借りられない金融機関は少ないです。

年収300万円台でローンを組む人の割合は約20%

年収300万円台でローンを組む人は、統計によると全体の約20%です。実際にローンを組んで家を買っている人は一定数います。

住宅金融支援機構の、2020年度利用者調査の統計データより、全国のフラット35利用者を年収別にまとめました。

| 人数 | 割合 | |

|---|---|---|

| 300万円未満 | 12,481人 | 15.9% |

| 300~400万円未満 | 17,379人 | 22.1% |

| 400~500万円未満 | 18,753人 | 23.9% |

| 500万円以上 | 29,947人 | 38.1% |

出典:2020年度フラット35利用者調査 (78,560人が回答)

物件やローン選び次第で、家を買う年収として充分です。借りれるか心配で購入を諦める必要はありません。

年収350万円の手取りは約280万円

給料から約20%は税金や保険料で引かれます。年収350万円だと手取りは「約280万円」で、月に直すと「約23.3万円」です。

ボーナスや歩合の割合が多いと、月の手取りが20万円ほどの人もいます。ローン返済は毎月あるので、実際の支払い能力は見誤らないようにしましょう。

手取りの収入を基準に考えると借りすぎを防げます。借りすぎると収入が減ったり、急な出費が必要になったときに後悔しやすいです。

年収350万円のローン体験談

2021年6月、9月に、当サイト「スマイノ」で実施したアンケートより、年収350万円前後の住宅ローン体験談を3つ紹介します。

ローン返済の、負担感の参考にしてください。借り入れの条件などは、掲載の許可がもらえた範囲で記載しています。

毎月の住居費の負担が軽くなった

穏やかな住宅街の中古マンションを購入しました。結婚前に夫婦2人暮らしの頃は、共働きで家賃13万円の家に住んでいました。購入して毎月の住居費は11万円になりました。高い家賃の家に住んでいるなら、家の購入はおすすめしたいです。広いですし、隣人も子育てに理解があり暮らしやすいです。

穏やかな住宅街の中古マンションを購入しました。結婚前に夫婦2人暮らしの頃は、共働きで家賃13万円の家に住んでいました。購入して毎月の住居費は11万円になりました。高い家賃の家に住んでいるなら、家の購入はおすすめしたいです。広いですし、隣人も子育てに理解があり暮らしやすいです。Tさんは、都心から離れた土地の家を買うことで、賃貸より毎月の住居費が約2万円抑えられています。

ローン返済は長期間のため、選ぶ家によっては毎月の住居費が軽くなる場合があります。今の家を買って満足している様子でした。

- ・夫婦+子ども1人の3人暮らし

- ・借入時の年収 約360万円

- ・都内の中古マンション 価格2,500万円

- ・頭金 500万円

- ・35年ローン 2,000万円

- ・全期間固定金利 返済4年目

- ・毎月の返済額 約6万円

- ・固定費 月あたり約5万円

賃貸では利便性を考えて駅近に住んでいたそうですが、現在は少し都心から離れて、穏やかな暮らしができています。

駐車場代も安く、都内で賃貸に住んでいたときより生活の質は上がっているそうです。奥様も復職するらしく、住居費よりも子どもの学費が心配とのことです。

単身で余裕があるぶん予算を上げれた

転勤の可能性が少ない仕事なので、長く住む前提で購入しました。単身で生活費には余裕があり、返済はそこまで大変ではありません。住み替えは特に考えていませんが、将来的に不要になったら売却も考えています。

転勤の可能性が少ない仕事なので、長く住む前提で購入しました。単身で生活費には余裕があり、返済はそこまで大変ではありません。住み替えは特に考えていませんが、将来的に不要になったら売却も考えています。Yさんは、駅近のコンパクトな中古マンションを購入しています。

単身で自由に使えるお金が多く、無理のない借入額の目安よりも多く借りています。賃貸に住んでいた頃と毎月の住居費に大差はなく、貯金もできているそうです。

- ・一人暮らし

- ・借入時の年収 約350万円

- ・都内の中古マンション 価格2,200万円

- ・頭金 200万円

- ・35年ローン 2,000万円

- ・変動金利 返済1年目

- ・毎月の返済額 約5万円

- ・固定費 月あたり約3万円

Yさんの場合、購入を考え始めたのは、賃貸の家賃や更新料がもったいないと考えたのがきっかけでした。

一人暮らしでも、家を買う人は一定数います。結婚などで住み替える可能性があるので、売却まで考えて物件を選ぶと良いです。

買ったほうがお得かどうかは状況や物件によります。どんな家を買うとお得か知っておいて、買い時を逃さないことが大切です。

将来の金利上昇がちょっと心配

予算ギリギリのローンを組みました。毎月の返済は今後も仕事を続けていれば大丈夫なのですが、変動金利の上昇リスクを心配しています。金利はしばらく上がらない見込み、繰り上げ返済すれば大丈夫など色々教えてもらいましたが、貯金がなかなか増えないので不安です。子どもを作って大丈夫なのかと心配しています。

予算ギリギリのローンを組みました。毎月の返済は今後も仕事を続けていれば大丈夫なのですが、変動金利の上昇リスクを心配しています。金利はしばらく上がらない見込み、繰り上げ返済すれば大丈夫など色々教えてもらいましたが、貯金がなかなか増えないので不安です。子どもを作って大丈夫なのかと心配しています。Oさんは変動金利のローンを組んだため、金利が上がって、総返済額が増えることを心配しています。

自分の選択に自信が持てないまま家を買うと、返済中の苦労が増えます。選べる部分は、納得いくまで比較して決めるべきです。

- ・夫婦2人暮らし

- ・借入時の年収 約370万円

- ・都内の中古マンション 価格2,800万円

- ・頭金 300万円

- ・35年ローン 2,500万円

- ・変動金利(民間ローン) 返済2年目

- ・毎月の返済額 約6.5万円

- ・固定費 月あたり3万円

住宅ローンは、さまざまな視点で計画を立てる必要があります。また、収入が途絶えた際にリスクに耐えられる手段があるかなど、気にすることは多いです。

住居費の他にも、生活費や教育費が必要です。老後までの出費や毎月の返済額をシミュレーションして、現実的な計画を立てましょう。

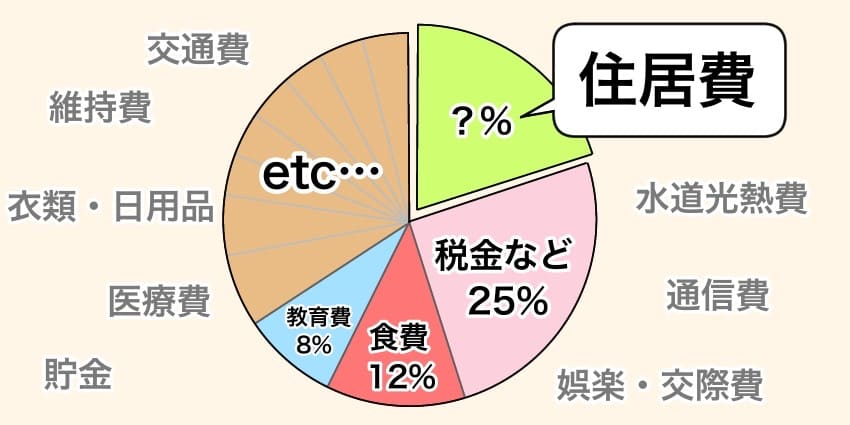

生活費から逆算して予算を組むべき

住宅ローンなどの住居費にかけられる予算は、生活費から逆算して考えるべきです。年収から考えると、支払い能力以上に借りすぎてしまうからです。

手取りから食費や水道光熱費、教育費など、毎月の出費を差し引いて、残りの金額から返済に回せる金額を決めます。

総務省統計局の2021年1~3月期家計調査を参考に、年収350万円の生活費例(住居費除く)を作成しました。

1人が家計を支え、節約している二人暮らしの想定です。手取りは約280万円なので、毎月の予算は「約23.3万円」が目安です。

| 食費 | 60,000円 |

|---|---|

| 水道光熱費 | 20,000円 |

| 娯楽費・交際費 | 30,000円 |

| 通信費 | 14,000円 |

| 交通費 | 15,000円 |

| 衣類・日用消耗品代 | 15,000円 |

| 医療費 | 5,000円 |

| 出費合計 | 159,000円 |

| 残り | 74,000円 |

残りの7.4万円から、住居費や貯金などを捻出する必要があります。節約次第で毎月の余裕は変わりますが、固定費などを考えて可能な限り抑えるべきです。

毎月の固定費が3~4万円かかる

持ち家には賃貸にはない固定費が毎月3~4万円かかります。主に税金と、メンテナンス費用です。平均的な相場を紹介します。

| 相場 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 管理費+修繕積立金 (分譲マンションのみ) |

合計3万円程度/毎月 |

| 室内の修繕費 (不具合が生じた場合) |

実費(箇所による) |

| 保険料 | 2~4万円/毎年 |

| 町内会費 | 数百~千円程度/毎月 |

ローンさえ終われば、賃貸より安く維持できるケースがほとんどです。家賃は貸す側の固定費もふまえて割高に設定してあるからです。

持ち家を維持していくための費用は物件によって異なります。少なくとも、年間40万円はかかると考えておくべきです。

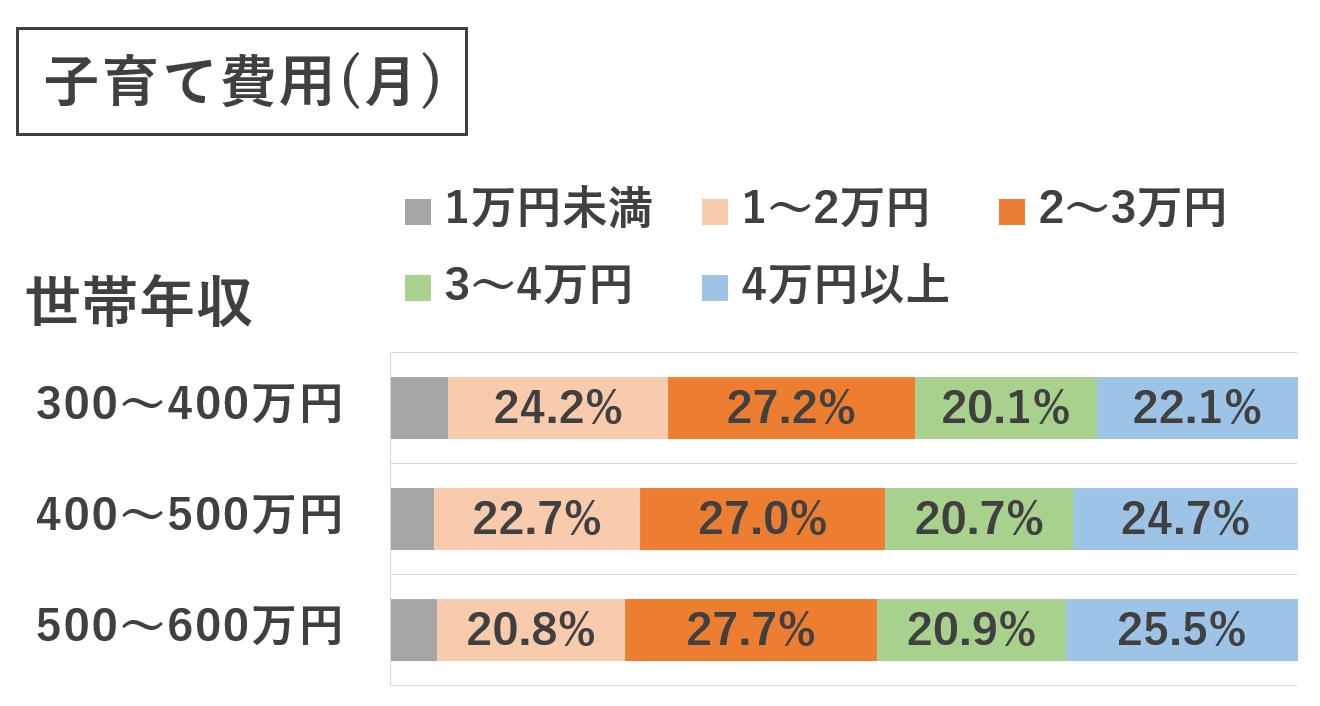

子育て世帯は教育費がかかる

子育て世帯は教育費まで考えて予算を組む必要があります。厚生労働省の第10回21世紀出生児縦断調査によると、子育て費用は子ども1人につき平均で毎月3.7万円です。

以下のグラフは世帯年収300万円付近のデータです。子ども1人ごとの教育費は、3万円未満の家庭が過半数です。

出典:厚生労働省 第10回21世紀出生児縦断調査

平均的な生活費と固定費、教育費だと、毎月の住居費に回せる余裕がありません。節約したり共働きするなど工夫が必要です。

統計と実際の暮らしは異なるので、家庭ごとに収入と支出を正確に把握しましょう。

毎月の住居費から適切な借入額がわかる

毎月の収支を把握できたら、余った金額から適正な借入額がわかります。金融機関のシミュレーターは、毎月の返済に回す金額からも借入額を確認できます。

全期間固定金利の「フラット35」と、民間金融機関のシミュレーターで、毎月の返済額から試算した借入額をまとめました。

無理なく払える金額を当てはめて、借り入れの目安にしてください。返済期間は35年で計算しています。

| 毎月の返済額 | フラット35 (全期間固定金利) |

民間ローン (変動金利) |

|---|---|---|

| 4万円 | 1,265万円 | 1,560万円 |

| 5万円 | 1,581万円 | 1,950万円 |

| 6万円 | 1,898万円 | 2,340万円 |

| 7万円 | 2,214万円 | 2,730万円 |

| 8万円 | 2,531万円 | 3,120万円 |

| 9万円 | 2,847万円 | 3,520万円 |

| 10万円 | 3,163万円 | 3,910万円 |

※ボーナスなし、固定金利1.70%、変動金利0.41%、元利均等返済方式

無理のない目安の1,800万円を借りる場合は、毎月の返済額が5~6万円だとわかります。

固定費や教育費をふまえても余裕があるなら、借入額を増やせる余地があります。老後や急な出費に備えて、貯金する余裕も忘れずに予算を決めましょう。

ボーナスや退職金は前提にせず、毎月払える金額をベースに借入額を考えるべきです。確実ではない収入は貯金に充てる部分と考えておくと良いです。

住宅ローンの借入金額の決め方4選

住宅ローンの借入額を決めるときの、一般的な考え方を4つ解説します。複数の基準を知ったうえで、家計に合ったローンを組みましょう。

- ①借り入れは年収の5~6倍まで

- ②返済負担率は25%以内

- ③自己資金がいくらあるか

- ④単独ローンもしくはペアローン

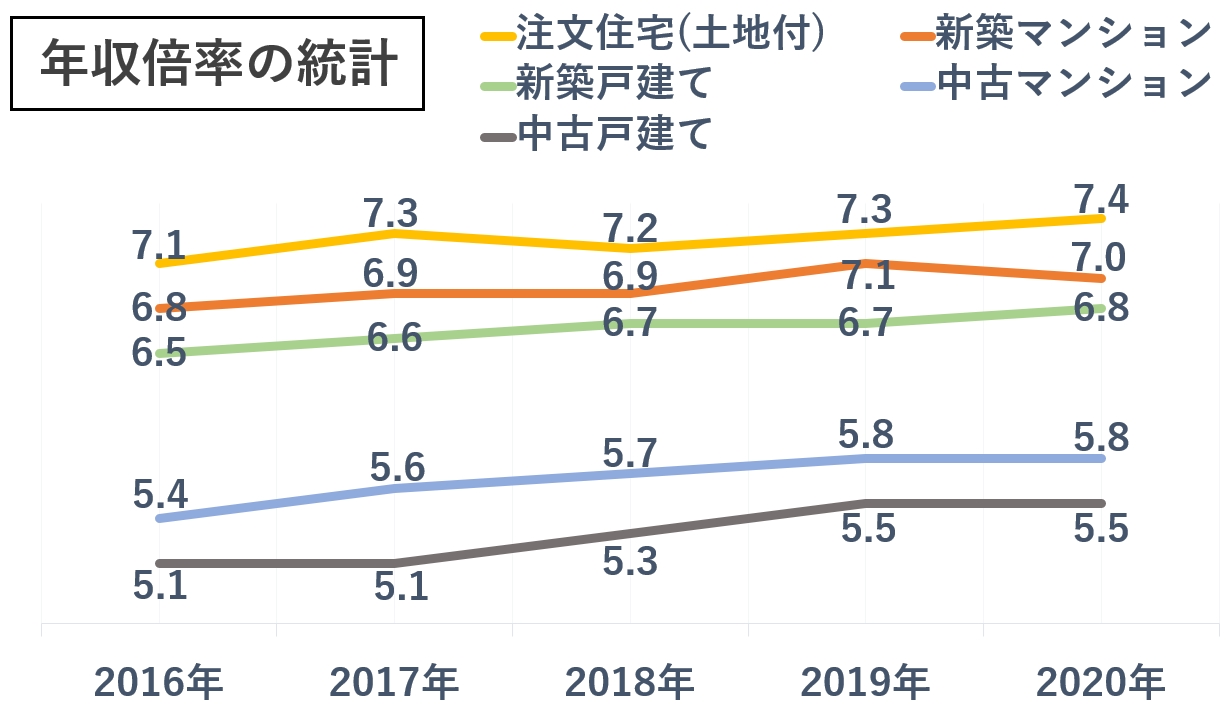

①借り入れは年収の5~6倍まで

もっとも一般的な考え方は、借入金額を「年収の5~6倍」にする方法です。年収350万円だと「1,750~2,100万円」です。

予算を年収で割った「年収倍率」の統計でも、年収5~6倍の予算で家を買う人は多いです。

フラット35利用者調査より、年収倍率の統計を紹介します。全国平均の、直近5年分の推移です。

出典:2010~2020年度 フラット35利用者調査

統計では、中古で年収の5~6倍、新築で6~7倍程度の傾向があります。まず年収の5~6倍の予算で物件情報を調べてみると、相場の目安にもできます。

地域によっても予算の目安は変わる

地域によっても予算の目安は変わります。都市圏ほど土地や人件費が高いので、販売価格は高くなる傾向があります。

同統計から、直近の年収倍率を地域ごとに比較してみます。

| 2020年度の年収倍率統計 | ||||

|---|---|---|---|---|

| 新築 マンション |

新築 戸建て |

中古 マンション |

中古 戸建て |

|

| 東京近郊 | 7.5倍 | 7.1倍 | 6.1倍 | 6.1倍 |

| 大阪近郊 | 7.1倍 | 6.8倍 | 5.5倍 | 5.6倍 |

| 愛知近郊 | 6.5倍 | 6.5倍 | 4.9倍 | 4.9倍 |

| その他 | 6.2倍 | 6.2倍 | 4.9倍 | 4.9倍 |

出典:2010~2020年度 フラット35利用者調査

地域別に見ても「年収の5~6倍」ほどの予算で家を買う人は多いです。年収倍率だけを考えると、貯金が少なくても1,750~2,100万円の家は購入できそうです。

買いたい家が2,100万円を超えるなら、借り入れを増やすか、現金で「頭金」を多く払えば、予算は上げられます。

しかし、生活が苦しくなったり、返済が難しくなるリスクは考える必要があります。

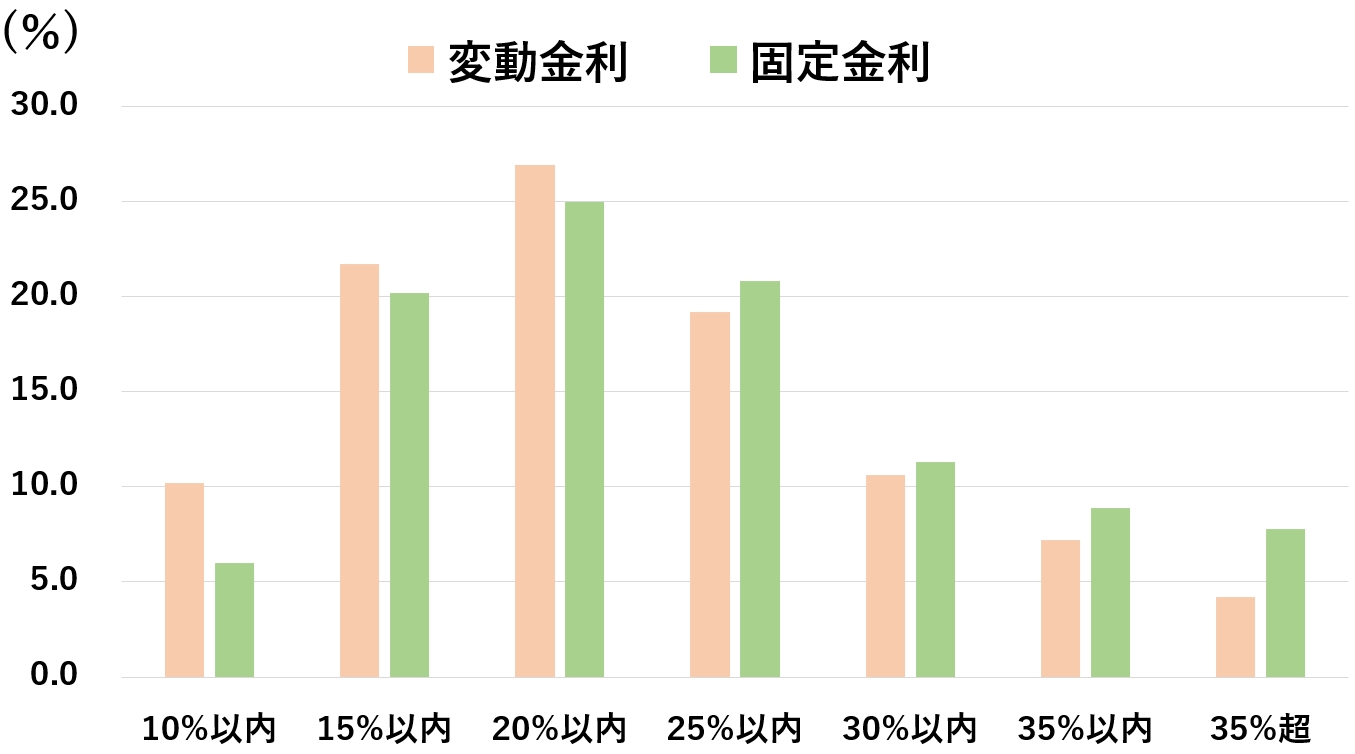

②返済負担率は25%以内

「返済負担率」が25%以内の借入額を目安にしましょう。返済負担率(返済比率)とは、税込年収のうち返済額が占める割合のことです。

年収350万円なら年間の返済は「87.5万円」が限度です。月に直すと「約7.3万円」で、35年ローンだと約2,300万円借りれます。

統計でも、金利のタイプに関わらず、返済負担率が25%以内の住宅ローンを組んでいる人が多いです。

出典:2021年4月 住宅金融支援機構 住宅ローン利用者調査

返済負担率は、住宅金融普及協会のシミュレーターでも確かめられます。返済負担率が25%を超えていたら、借りすぎを疑ったほうが良いです。

返済に回す金額を「手取り収入」の25%以内(月あたり約5.8万円)まで収えると、返済能力を見誤らずに、さらに余裕が作れます。

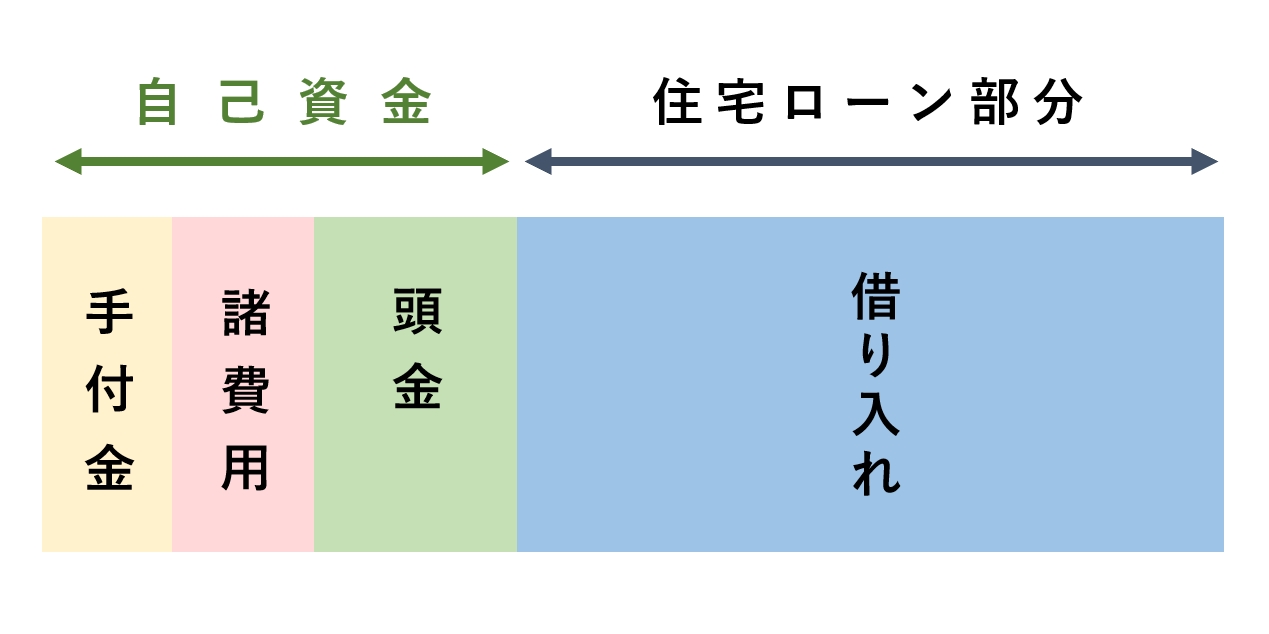

③自己資金がいくらあるか

「自己資金」がいくらあるかによって、選べる物件の幅が変わります。自己資金とは、貯金や親からの支援金などの、借り入れ以外の現金のことです。

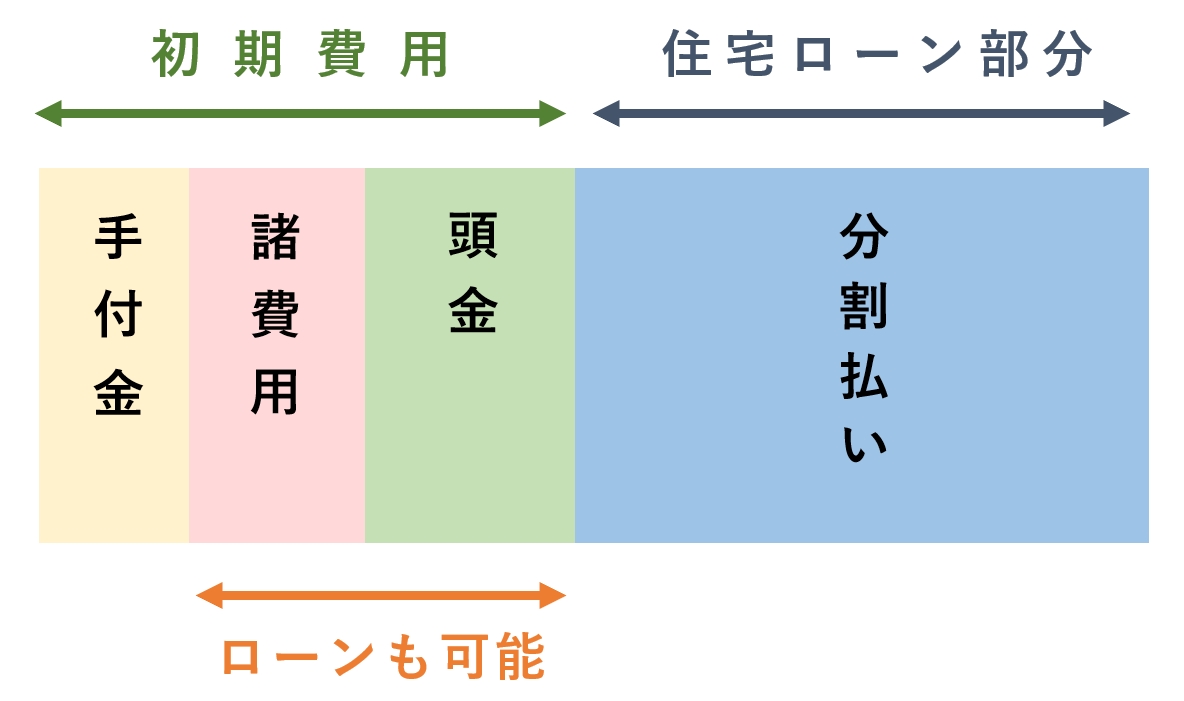

家を買うための費用は「住宅ローン部分+自己資金で払う部分」です。自己資金で払う部分には「頭金」「諸費用」「手付金」があります。

頭金を多く払えると、借り入れが減らせます。毎月の返済額と、金融機関に払う金利も抑えられるので、払うメリットは大きいです。

諸費用は関係者への手数料などで、物件の価格とは別に10%ほどかかります。金融機関によっては、住宅ローンに含められます。手付金は契約後に一部前払いする費用です。

自己資金から20~30%払えると理想的

購入時は自己資金から20~30%払えると理想的です。諸費用と手付金を現金で払って、頭金も用意できるためです。

「令和2年度住宅市場動向調査報告書」の統計でも、三大都市圏(東京・大阪・名古屋近郊)の購入資金は20~30%が自己資金です。頭金を払う人が多いとわかります。

| 購入資金 | 自己資金 | 割合 | |

|---|---|---|---|

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 新築注文住宅 | 4,486万円 | 989万円 | 22.0% |

| 新築戸建て(建売) | 3,757万円 | 775万円 | 20.6% |

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

出典:国土交通省 令和2年度 住宅市場動向調査報告書

貯金を減らしたくないときは、自己資金を抑えて購入する方法もあります。後ほど詳しく説明します。

無理に現金で払う割合を増やすと、貯金が減って大変です。少なくとも半年分の生活費は確保しておくべきです。

住宅ローンの借り入れと自己資金の最適なバランスを、長期的な視点で見極めた予算が組めると理想的です。

④単独ローンもしくはペアローン

共働きなら2人の収入を合算してローン審査を受けるか、夫婦それぞれがローンを組む「ペアローン」で借入額が増やせます。

ただし、1人の年収を基準に単独ローンを組むより注意点が多いです。夫婦で借りると、片方の収入が下がったとき一気に返済が大変になるためです。

夫婦の収入を無理のない範囲内で合算する方法は、次の記事で詳しく解説しています。

借入可能額は金融機関の審査次第

最終的な借入可能額は、金融機関が審査して決めます。希望の借入額を無理のない範囲に抑えていれば、心配しすぎる必要はありません。

ローン審査は一般的に「事前審査」と「本審査」の2段階です。事前審査に通過したら売買契約を結んで、ローンの条件が確定するのは「本審査」に通過した後です。

国土交通省の令和2年度民間住宅ローンの実態に関する調査より、審査でチェックされる項目から、重要なものを紹介します。

| 審査する金融機関の割合 | |

|---|---|

| 完済時の年齢 | 99.1% |

| 健康状態 | 98.2% |

| 担保評価(不動産の価値) | 98.2% |

| 借入時の年齢 | 97.8% |

| 年収 | 95.7% |

| 勤続年数 | 95.3% |

| 返済負担率(返済比率) | 92.1% |

| 雇用形態 | 76.4% |

| 他の借り入れ | 64.2% |

| 審査する金融機関の割合 | |

|---|---|

| 連帯保証 | 95.1% |

| 金融機関の営業エリア | 91.0% |

| 融資可能額(購入) | 74.3% |

| 融資可能額(借り換え) | 69.4% |

| 国籍 | 69.3% |

| 申込人との取引状況 | 45.8% |

| 業種 | 30.1% |

| 家族構成 | 23.7% |

| 勤め先の規模 | 21.6% |

| 所有資産 | 21.0% |

| 性別 | 17.5% |

| その他 | 4.1% |

※住宅ローンを取り扱う全国1,132の金融機関が回答

出典:国土交通省 令和2年度民間住宅ローンの実態に関する調査

多くの金融機関では、借入開始年齢を65~70歳までと定めています。完済年齢も上限があり「80歳まで」が多いです。

借入開始年齢と完済年齢のルールは、金融機関ごとに違うので事前に確認しましょう。

審査で重要なのは「総返済負担率」

審査で重要なのは「総返済負担率」です。他に借り入れがあると、住宅ローンを組める金額に影響します。

ローン審査の申込書には、他の借り入れを申告する欄があります。車のローンや消費者金融の借金、奨学金やクレジットカードなどです。

金融機関は、借金歴などの「信用情報」を確認できます。分割払いや他の借り入れは、すべて把握されると考えたほうが良いです。

チェックされる借り入れの例

- ・車のローン(カーローン)

- ・クレジットカードでの買い物

- ・楽器や家電の分割払い

- ・消費者金融での借り入れ

- ・奨学金の返済

- ・教育ローン、学生ローン

- ・携帯電話本体の分割払い

- ・過去の滞納歴(事故情報) など

借金はもちろん、携帯電話の本体代金の分割払いや、使わないキャッシング枠なども、返済負担率に含めて審査される可能性があります。

滞納歴があったり、返済中の支払いが残っていたりするなら、金融機関やFP、不動産屋にも相談しましょう。審査の前に返済すべきかどうかなど、アドバイスが受けられます。

借りられるのは総返済負担率の上限まで

借りられるのは総返済負担率の上限までです。金融機関によって基準が異なり、30~40%程度が目安ですが基本的に非公開です。

令和2年度民間住宅ローンの実態に関する調査で、金融機関に返済負担率のアンケートが実施されています。

- ・45%以内(41)

- ・40%以内(33)

- ・35%以内(33)

- ・30%以内(14)

- ・20%以内(5)

- ・50%以内(1)

- ・その他(73)

出典:令和2年度民間住宅ローンの実態に関する調査

統計だけを見ると45%がもっとも多いです。しかし、実際は年収によって、段階的に変えて判断していると考えられます。

年収350万円の場合、総返済負担率が30%を超えないように意識しましょう。審査に通りにくくなりますし、生活が苦しくなります。

フラット35や公的ローンは審査基準が明確で借りやすい

公的機関と民間の金融機関が提携して貸し出すフラット35や、財形住宅融資などの「公的ローン」は審査基準が明確で借りやすいです。

総返済負担率の上限は公開されています。信用情報に傷がなく、基準に収まる範囲内なら基本的に借りられます。

| 総返済負担率 | |

|---|---|

| 年収400万円未満 | 30%以下 |

| 年収400万円以上 | 35%以下 |

出典:フラット35 公式ホームページ

フラット35は完済まで金利が同じで、堅実な返済計画が立てられます。次の記事でも詳しく解説しています。

年収と別の視点でも返済能力をチェックされる

返済能力は、年収の他に職業の安定性や、勤続年数を見られます。正社員や公務員は、安定しているので審査が有利です。

安定した職業でも、勤続年数が1年未満だと、審査が受けられないケースがあります。収入が高くても、自営業やフリーランスは厳しく審査されます。

ローン審査が厳しくて貯金がある人は、現金での購入か、借り入れを減らすなどの方法を検討しましょう。

審査では物件の価値もチェックされる

審査では物件の価値もチェックされます。金融機関は物件を担保にとり、返済できないときは売り(競売)に出して資金を回収するためです。

買う家の資産価値が低いと、希望の金額まで借りられない場合があります。

築年数によっては融資の対象外だったり、頭金が必要になったりします。

審査によっては条件が厳しくなる

審査によっては条件が厳しくなります。貸してもらえない他には、返済期間を短くされたり、金利が高めになるなどです。

売買契約の際は、銀行から融資が下りないときの扱いを確認しておきましょう。ローン審査に落ちたら、ペナルティなしで解約できる特約を結ぶのが通常です。

早めに事前審査を受けておくと安心できます。事前審査に通過した後に、本審査に落ちる人は5%程度と少ないためです。

金利によって総返済額が大きく変わる

住宅ローンは、金融機関に支払う金利の差で、総返済額が大きく変わります。借りる金額よりトータルの出費は増えるので要注意です。

例えば、2,000万円の35年ローンでは、金利が0.5%違うと完済時に200万円は差が出ます。

| 総返済額の例 (借り入れ2,000万円) | |

|---|---|

| 金利1.5% | 約2,571万円 |

| 金利2.0% | 約2,782万円 |

| 金利2.5% | 約3,002万円 |

※フラット35、35年ローン、ボーナス返済なし、元利均等返済方式

金利は安いほうがお得ですが、種類や相場など気を付けるポイントが多いです。以下で詳しく解説します。

金利タイプ別の特徴

金利は金融機関ごとに設定が違い、選ぶ商品のタイプでも変わります。主に以下4つのタイプがあります。

| 全期間固定金利型 | 完済するまで金利が変わらない |

|---|---|

| 変動金利型 | 定期的に金利が見直される |

| 固定金利期間選択型 | 一定期間毎に固定か変動か選べる |

| ミックス型 | 固定金利と変動金利で分けて借りる |

どの金利タイプがお得かは、今後の金利相場によって変わります。特徴をとらえて自分に合う金利タイプを選びましょう。

固定金利は金利が上昇するリスクを抑えられます。ただし、適用される金利は高めです。変動金利は安いですが、金利上昇で返済額が増えるリスクがあります。

期間選択型やミックス型は、固定金利と変動金利のリスクを分散するイメージです。

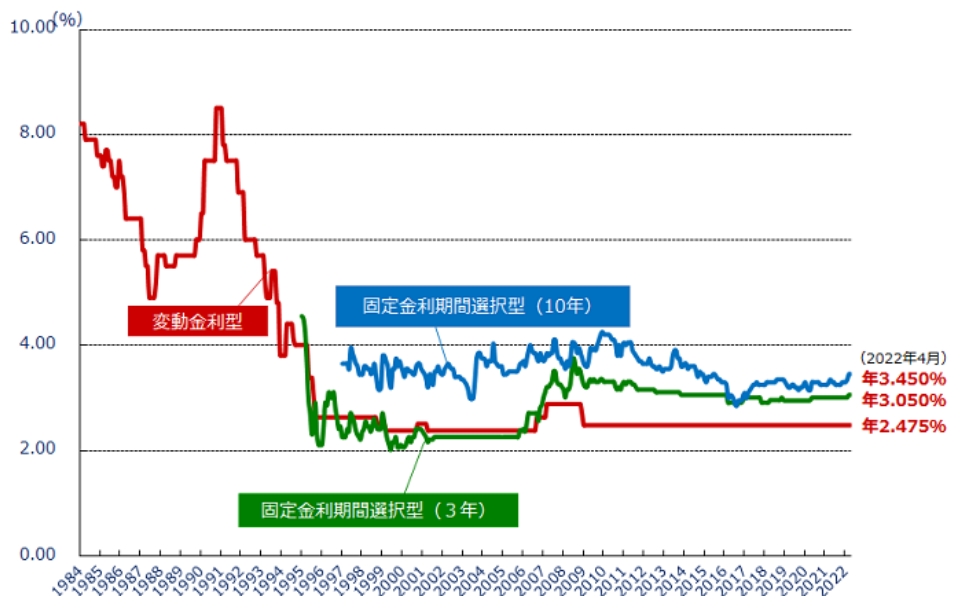

2022年現在は低金利

住宅金融支援機構の集計によると、2022年4月時点での民間金融機関の金利(中央値)は、変動金利で約2.4%です。

1990年には8%を超える時期もありましたが、以降は政府の金融緩和政策により右肩下がりで推移しています。

出典:フラット35公式サイト

実際の適用金利は、優遇や引き下げでさらに安いです。固定金利で1%台、変動金利だと0.3%台の金融機関もあります。

2022年現在は未だ低金利ですが、固定金利はやや上昇傾向です。金利や引下げの条件はよく比較して、もっとも条件の良い住宅ローンを組みましょう。

比較サイトで金融機関の違いがわかる

比較サイトを使えば、ネットで金融機関ごとの違いを確かめられます。

「住宅ローン比較窓口」のシミュレーションツールを使って、以下の設定で借入可能額を試算してみました。

- ・年収350万円、ボーナスなし

- ・返済負担率25%

- ・35年固定金利

- ・元利均等返済方式

2022年4月のシミュレーションでは、借入可能額は「約2,500万円」でした。銀行による比較も以下にまとめます。

| 金利 | 借入可能額 (概算) |

|

|---|---|---|

| 三菱UFJ銀行 | 1.200% | 約2,500万円 |

| 新生銀行 | 1.400% | 約2,420万円 |

| auじぶん銀行 | 1.500% | 約2,381万円 |

| 横浜銀行 | 1.550% | 約2,362万円 |

最低でも3つは比較してみたほうが良いです。借りられる金額の他に、審査にかかる期間の目安や優遇の条件、特典などを比較できます。

住宅ローンや金利の種類については、以下の記事も参考にしてみてください。

審査は厳しめの金利でチェックされる

ローン審査では、金融機関のリスクヘッジのため、厳しめの「審査金利」で借入額をチェックされるケースが多いです。

実際に適用される金利とは別に、審査に備えて金利3~4%でも借りられる金額をシミュレーションしておくべきです。

例えば金利0.5%で借りられる金額を考えても、審査金利が3%なら、借入可能額は大幅に減ります。

| 年収350万円での借入可能額 | |

|---|---|

| 適用金利0.5% | 約2,690万円 |

| 審査金利3% | 約1,810万円 |

※ネット銀行のシミュレーター、返済期間35年

フラット35のように、審査金利と適用金利が同じ住宅ローンもあります。金融機関によっては、金利が安くても審査が厳しい点は押さえておきましょう。

頭金を払うと金利の引下げが受けられる場合がある

金融機関によっては、頭金を払うと金利の引下げが受けられる場合があります。

例えば、フラット35ではフルローンと9割以下のローンで約0.2%の差があり、頭金を10%以上払ったほうがお得です。

| 金利の範囲 | |

|---|---|

| 9割以下まで | 1.440~2.540% |

| 9割超の場合 | 1.700~2.800% |

頭金はメリットがある範囲内で払いましょう。金利の引下げが受けられる条件は、金融機関によって異なります。

借入先によって特徴がある

借入先によって、金利や審査の傾向に特徴があります。以下に表でまとめたので、参考にしてください。

| 金利 | 審査 | |

|---|---|---|

| 都市銀行 (メガバンク) |

安い | 厳しいが便利 |

| ネット銀行 | 安い | 厳しい |

| 地方銀行 信用金庫 |

やや高い | 融通が利く傾向 |

| フラット35 | 固定金利のみ | 基準が明確 |

他にも、事務手数料が安かったり、金利の上乗せがない疾病保障に加入できたりなど、特典で比較するのも手です。

不動産屋が「提携ローン」を紹介できるケースも多いです。金利の優遇が受けやすい、決済日までの手続きがスムーズなどのメリットがあります。

住宅ローン審査に落ちにくくする5つの方法

住宅ローン審査に落ちにくくする5つの方法を紹介します。

- ①頭金を払って借り入れを減らす

- ②新たな借り入れなどで資金状況を変えない

- ③信用情報を自分で調べてみる

- ④収入合算で審査する

- ⑤資産価値が高い物件を選ぶ

金融機関に支払い能力を心配されると、希望の金額が借りられません。また、事前審査に通過しても、稀に本審査で落ちる場合があります。

売買契約後に、希望のローンが借りられないと大変です。少しでも、落ちる可能性を減らせるようにしましょう。

①頭金を払って借り入れを減らす

審査に落ちてしまうのは、主に返済能力を心配されるからです。頭金を支払うと、貯金できる堅実な人だと評価されるので、金融機関に安心してもらえます。

また、頭金を払って借り入れを減らせば、返済負担率が下がり、借りすぎを心配される確率が減らせます。

貯金が少ない人は、予算自体を抑えるべきです。エリアや築年数を見直すと、選択肢が広げられます。

両親に頭金を支援してもらえると理想的

両親が住宅購入に協力的なら、頭金を支援してもらえると理想的です。

支援を受ける場合は、年間110万円を超えるお金をもらうと「贈与税」がかかるので気を付けましょう。

親から住宅資金の支援を受ける際は非課税にできる特例があります。令和3年12月31日までの期限付き制度でしたが、令和5年12月31日まで延長されています。

②新たな借り入れなどで資金状況を変えない

事前審査に通ったときと、本審査のときで資金状況が異なると、審査に落ちやすくなります。

新たにクレジットカードや分割払いで物を買ったり、借り入れを増やしたりしないように気を付けましょう。

また、転職や独立で収入が変わると審査に影響します。家を買う手続きがすべて終わるまで、生活は大きく変えないほうが良いです。

③信用情報を自分で調べてみる

カードの利用、滞納歴などの「信用情報」は、自分でも調べられます。過去の借金に心当たりがある場合は、事故情報が残っていないか確認しましょう。

手数料1,000円前後で、ネットで照会できます。借りたときの金融機関によって、照会先の信用情報機関が3つに分かれます。

| 加盟する金融機関 | |

|---|---|

| CIC(CREDIT INFORMATION CENTER) | 主にクレジットカード関連の会社など |

| JICC(日本信用情報機構) | 主に消費者金融や銀行など |

| JBA(全国銀行個人信用情報センター) | 主に銀行や信金、信用保証協会など |

内容によりますが、信用情報に傷がつくと5年間はローン審査に影響します。債務整理(自己破産など)をすると、長いと10年間はローンが組めません。

滞納は返済しても一定期間、記録が残ります。1ヶ月の滞納なら1年、3ヶ月以上は5年など、信用情報機関ごとに取り扱いが異なります。

信用情報は時間が経てば回復するので、家を買う時期を決めるためにも、早めに把握しておくべきです。

ローン審査に影響が出るケース

具体的に、ローン審査に影響が出る事例をまとめたので、参考にしてください。

- ・支払いが2ヶ月以上遅れた

- ・滞納を何度も繰り返している

- ・複数社から借り入れがある(多重債務)

- ・代位弁済の記録(家賃滞納など)

- ・債務整理歴(自己破産、任意整理、民事再生)

- ・クレジットカードを何枚も所持(未使用でも)

- ・ショッピングの分割払いが高額 など

支払いの遅れが1ヶ月程度でも、繰り返していれば審査に落ちる可能性があります。

過去に借金歴がある人は、不動産屋に最初に伝えてください。予算を決めるうえで重要だからです。

使っていないカードでも、何枚も持っていると借金する可能性を心配されます。明らかに不要なクレジットカードがあれば、解約しておきましょう。

④収入合算で審査する

ローン審査に通過するために、夫婦で収入合算するのも手です。ただ、産休や休職、離婚などで返済が難しくなるリスクがあります。

平成30年11月の内閣府男女共同参画局の統計によると、第1子出産のタイミングで46.9%の女性が離職しています。

世帯収入に変化があっても耐えられる借入額を、慎重に考える必要があります。単独の収入だと審査が不安な人は、金融機関や不動産屋に早めに相談してみてください。

⑤資産価値が高い物件を選ぶ

資産価値が高い物件のほうが住宅ローンは組みやすいです。もし返済が難しくなっても、金融機関が資金を回収しやすいためです。

駅に近い、住環境が整っているなど立地が良い物件や、管理が行き届いている物件は、人気があるので価値が下がりにくいです。

物件を探すときは、相場に詳しい不動産屋に、売りやすさまで相談してみてください。

資産価値が高い物件は住み替えしやすい

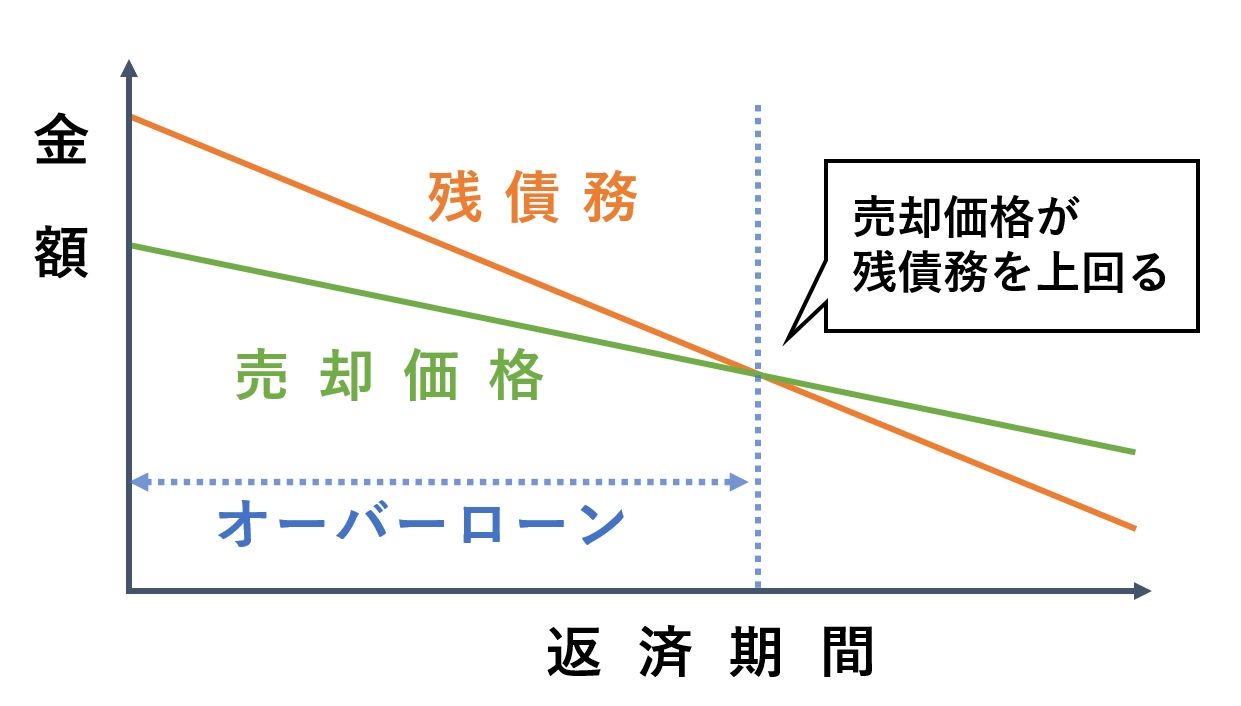

資産価値が高い物件は住み替えしやすいです。売却価値を残債務が上回る「オーバーローン」を解消しやすいためです。

ローンの残りと資産価値が近いほど、残債務よりも高く売れる時期が早く来ます。図解すると以下のとおりです。

売るときに売却代金でローンを返しきれないと、マイナスは貯金から払う必要があります。

頭金を払うと、オーバーローンの解消をさらに早められます。物件選びと頭金は、返済計画を組む際の重要なポイントです。

無理なく返済を続ける3つのコツ

無理なく返済を続ける3つのコツをご紹介します。同じ借り入れでも、住宅ローンの組み方や返済方法で工夫できます。

- ①最長の返済期間で借りる

- ②ボーナス払いは設定しない

- ③元利均等返済方式で支払う

①最長の返済期間で借りる

定年退職で収入が下がる時点を目安に、最長の返済期間で借りたほうが良いです。毎月の返済額が抑えられますし、原則は後から返済期間を延ばせないからです。

始めから大変な返済計画を立てるより、余裕があるときに「繰り上げ返済」するのが合理的です。現実的な借入額なら、定年を超えた期間のローンでも組めます。

無理のないローンの組み方は、以下リンク先で年齢別に解説しています。

| 年齢ごとの住宅ローン記事 | |

|---|---|

| 20~29歳 | 30~39歳 |

| 40~49歳 | 50~59歳 |

完済年齢の上限が原因で延ばせないなら、親子二世代型ローンなどの手段もあります。家計に余裕があれば、想定外の出費や収入の低下にも備えられます。

繰り上げ返済は2種類ある

繰り上げ返済は「期間短縮型」と「返済額軽減型」の2種類あります。最長のローンを組むときは、期間短縮型で返済を早めていけます。

全額でなくても、払いたい金額を指定して一部繰り上げ返済できます。ほとんどの金融機関で、ネット手続きの手数料は無料です。

| 特徴 | |

|---|---|

| 期間短縮型 | ・返済期間を減らして完済を早められる ・毎月の返済額は変わらない |

| 返済額軽減型 | ・毎月の返済額を減らせる ・完済までの年数は変わらない |

退職金などで一括返済するより、定期的な繰り上げ返済のほうが、トータルの金利負担を減らせます。

繰り上げ返済するときは、金融機関のシミュレーターなどで効果を確かめてから払いましょう。住宅金融機構の返済方法変更シミュレーションも参考にできます。

岩井

②ボーナス払いは設定しない

年に2回支払いを増額する「ボーナス払い」は設定しないほうが良いです。賞与は確実に支給されるとは限らないからです。

毎月の返済額を一定にしておくと、家計の管理もしやすいです。

ボーナスは全額受け取ったうえで、余裕があれば繰り上げ返済に回しましょう。

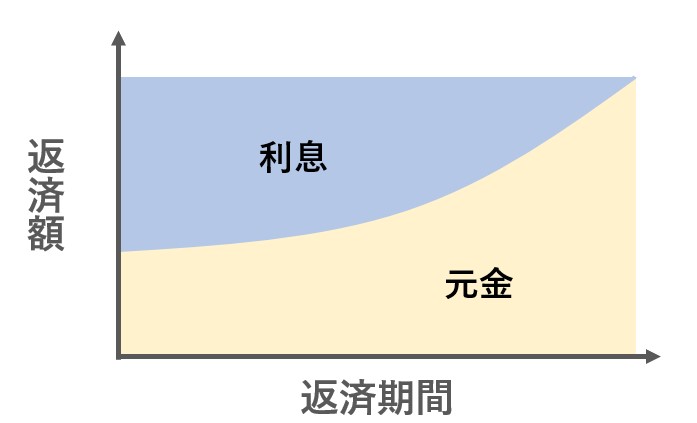

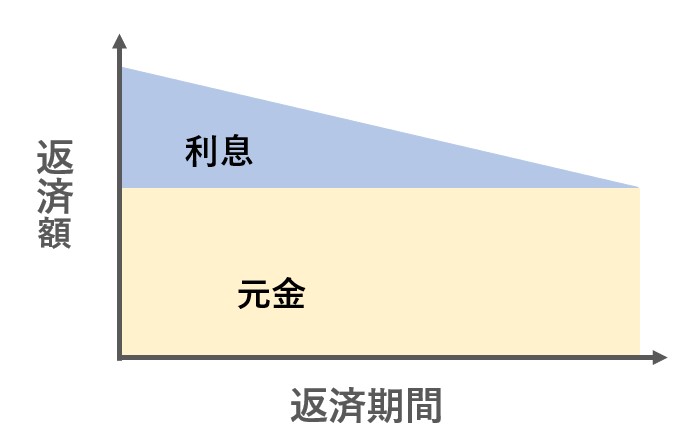

③元利均等返済方式で支払う

毎月の支払い方法は、返済額が一定の「元利均等返済方式」がおすすめです。

ボーナス払いを設定せず元利均等返済方式を選べば、毎月の返済額が変わらないので、計画が立てやすいです。

もう1つある支払い方法の「元金均等返済」は、徐々に毎月の返済額が減りますが、返済当初の負担が大きいです。違いを簡潔にまとめました。

| 特徴 | |

|---|---|

| 元利均等返済方式 | ・毎月の「返済額」が一定 ・元金が減るまで時間がかかる  |

| 元金均等返済方式 | ・毎月の「元金」が一定 ・返済当初の負担が大きい  |

収入が上がっていく見込みなら、返済当初の負担を抑えたほうが良いです。元金均等返済を選ぶと、返済当初の負担が大きいため大変です。

金融機関のシミュレーターでも返済方式による違いが確かめられます。シミュレーションする際に意識してみてください。

年収350万円の返済シミュレーション

家庭ごとに生活費や貯金額が異なるため、シミュレーションは自分に合った条件で繰り返すことが大切です。

以下で、夫婦二人暮らしで2,000万円借りた場合の、返済シミュレーションを紹介します。

- 借入額:2,000万円

- 金利タイプ:全期間固定金利

- ボーナス払いなし、元利均等返済方式

- 諸費用と手付金は考慮しない

- 夫婦二人暮らし

- 年収350万円:片働き

フラット35のシミュレーターを参考に、少しずつパターンを変えて説明します。

シミュレーションは全期間固定金利でしたほうが良いです。変動金利の上昇リスクを予想するのは難しいためです。

また、高めの固定金利で考えておくと、実際の返済に余裕が作れます。

返済期間30年で金利1.70%の場合

返済期間30年で金利1.70%の場合のシミュレーションです。頭金なしのフルローンを想定しています。

借入額が2,000万円でも、30年かけて返済すると完済時の金利負担は大きいです。

- 総返済額:約2,555万円

- 月々の返済:約7.1万円

シミュレーターを使った試算では、月々返済が約7.1万円です。手取りの「約30%」にあたるので、やや苦しい返済計画と言えます。

ボーナスや昇給幅を考えれば何とかなります。ただし、子どもができてからの教育費を考えると、共働きしたり親を頼ったりしないと厳しいです。

金利を2.2%にした場合

金利を1.70%から2.2%に変えて、他は同じ条件で再計算しました。

借り入れの金利は、審査によって決まります。金融機関が広告などに載せている、引下げ後の金利で借りられるとは限りません。

- 総返済額:約2,734万円

- 月々の返済:約7.6万円

シミュレーターを使った試算では、月々返済が約7.6万円です。手取りの「約33%」にあたり、厳しい返済計画です。

金利0.5%の違いで、完済時の金利負担は100万円以上増えています。金利負担を抑えるためには、0.1%でも安く借りる必要があります。

頭金を10%払い返済期間を35年に延ばした場合

頭金10%(200万円)を払い、返済期間を35年に延ばしたシミュレーションです。

借入額は1,800万円に抑えられ、金利は優遇があり1.44%の設定です。

あえて長いローンを組んで、余裕があるときに繰り上げ返済したり、将来的に共働きを計画しているイメージです。

- 総返済額:約2,293万円

- 月々の返済:約5.5万円

シミュレーターの試算では、月々返済が約5.5万円です。手取りの「約23%」まで抑えられていて、現実的な返済額に落ち着きました。

返済期間を長くすれば、毎月の住居費は抑えられます。金利を抑えられると、トータルの返済額が抑えられます。

返済中に金利負担を減らしたいときは、余裕があるときに繰り上げ返済したり、借り換えなどでローンを見直す方法がおすすめです。

一人暮らしの場合

一人暮らしの場合は、教育費を考える必要がないので多少は無理できます。

住居費に回せる金額は人によって異なるので、自分の生活費と比較してシミュレーションしてみてください。

そもそも購入代金を抑えられれば、苦労は減らせます。自分の生活費からの試算を不動産屋に伝えて、適切な物件を探してもらいましょう。

岩井

借り入れと自己資金はバランスが大切

借り入れと自己資金はバランスが大切です。まず無理のない借入額を考えて、貯金から払える金額次第で予算を決めるべきです。

予算の内訳

- 予算=返済できるローン+貯金から払える金額

貯金から現金で払う金額を抑える工夫について、詳しく説明します。

自己資金は「手付金」の金額まで抑えられる

購入時の自己資金は、最大で「手付金」の金額まで抑えられます。頭金なしのフルローンでも組めますし、諸費用はローンに含められるからです。

手付金は売買契約を結んだ証として現金で払い、最終的に代金に充てられます。相場は価格の5~10%で、物件によっては20万円、50万円など定額で手続きできます。

自己資金を抑えると、借り入れの割合が増えます。予算自体を抑えて、家計を圧迫しないように工夫しましょう。

手付金を払った後はキャンセルできない

手付金を支払った後に買主が契約解除すると、ペナルティとして没収されます。売主の事情で契約解除したい場合は、倍額で返金されます。

最終的な手付金の金額は売主が決めます。交渉して安くしてもらえる可能性はあるので、初期費用が心配なら相談の余地はあります。

申し込み時点でお金がかかる場合がある

物件によっては、申し込みのタイミングで「申込証拠金」「申込金」が必要なケースもあります。相場は10万円前後で、手付金と似た費用です。

契約後は初期費用に充てられますし、契約前にキャンセルするなら返金されます。お金を払うときは、名目を必ず確認しましょう。

諸費用はできれば現金で払うべき

購入価格10%程度の「諸費用」は、できれば現金で払うべきです。ローンに含めて払えますが、金利が高くなる可能性があります。

金融機関によってはローンに含められない項目もあるので、どのような項目があるか参考にしてください。

| 内容 | |

|---|---|

| 団体信用生命保険料 | 死亡など万が一に備えた保険料(金利に上乗せして支払う方法が多い) |

| 火災保険料 | 建物・家財の保険料 |

| 事務手数料 | 金融機関に支払う手数料 |

| ローン代行手数料 | 不動産屋へのローン紹介手数料 |

| 仲介手数料 | 不動産屋への報酬 |

| 登記代行手数料 | 司法書士への報酬など |

| 登録免許税 | 所有権と抵当権の登記にかかる税金 |

| 固定資産税清算金 | 売主が1年分払う税金の日割り清算 |

| ローン保証料 | 保証会社に支払う手数料 |

| 印紙税 | 売買・ローンの契約書にかかる税金 |

| リフォーム費用など | 内装工事費用・オプション設備費用 |

ローン保証料とは、金融機関が「保証会社」の利用を融資条件にしているときにかかる手数料のことです。

フラット35など、保証会社が不要なローンもあります。保証料無料の場合は、事務手数料が高額でないか確かめてください。

諸費用は項目が多いので、トータルで相場に収まるかを目安にしましょう。相場は中古で販売価格の8~10%、新築で3~7%程度です。

住宅ローンに含められない項目がある場合

住宅ローンに含められない項目がある場合は、ローンを組み合わせる方法もあります。「諸費用ローン」が借りれる金融機関もあります。

他には、住宅購入の窓口と内装業者が別でリフォーム費用が住宅ローンに含められず「リフォームローン」を組む場合などです。

基本的に、住宅ローン以外のローンは、金利が1~3%ほど高いので要注意です。

岩井

家を買う他にもお金がかかる

家を買う他にも、引っ越し代金や、家具家電の費用がかかります。引っ越し代金はファミリーだと10万円程度で、家具家電もすべて揃えると50~100万円はかかります。

地震などの災害や、ケガや病気に備えた保険に加入すると、さらに費用がかかります。手元にいくら残すかまで考えて、無理のないローンを組む必要があります。

また、家を買うと1度だけ「不動産取得税」がかかります。期日内に手続きすれば減税できるケースが多いので、忘れないように気を付けましょう。

住宅ローン控除を受けると実質的に低金利

住宅ローン控除(住宅借入金等特別控除)を受けると、年末のローン残債務の0.7%(上限あり)を、10~13年間も減税できます。還付金で、実質的に金利の負担を減らせます。

控除できる額より所得税が少なく引ききれないぶんは、住民税から減税できます。物件によっては減税が受けられないので要注意です。

- ・床面積が登記簿上の面積40~50㎡以上

- ・所得が一定(1,000万円~)以下

- ・取得後6ヶ月以内に入居して住み続ける

- ・家の半分以上が居住スペース

- ・耐震基準を満たす(1982年以降の建築)

- ・10年以上の住宅ローンを組む など

減税を受けるための条件(要件)や、減税される上限額は新築と中古で異なります。「令和4年度税制改正」のパンフレットにも目を通しておきましょう。

制度は数年ごとに見直されるので、購入の際は優遇が受けられる条件とあわせて最新の情報をチェックしてください。

住宅ローン控除については以下の記事で詳しく解説しています。

控除を受けるためには確定申告が必要

住宅ローン控除を受けるためには、確定申告が必要です。会社員などの給与所得者は、給料の他に収入がなければ、2回目以降は年末調整で控除が受けられます。

税金の軽減措置は、期間限定のものや、自分で手続きが必要なものが多いです。

最新情報を調べるのは大変なので、不動産屋からもアドバイスを受けるべきです。ニュースや節税の情報は定期的に調べて、損しないようにアンテナを張っておきましょう。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |