「20代でも住宅ローンは借りれる?」「何歳から平均いくら借りるべき?」といった疑問にお答えします!

ローンを20代で組むメリットとデメリットや、無理のない返済ができるローンを組むコツをご紹介します。借り入れの注意点や、20代ならではの借り方まで徹底解説します。

30~50代についての解説は、以下のリンクを参照してください。

| 年齢ごとの住宅ローン記事 | ||

|---|---|---|

| 30~39歳 | 40~49歳 | 50~59歳 |

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

20代でも住宅ローンは組める

20代でも住宅ローンは組めます。ほとんどの金融機関で、最短で住宅ローンが組める年齢は「20歳以上」に設定されています。

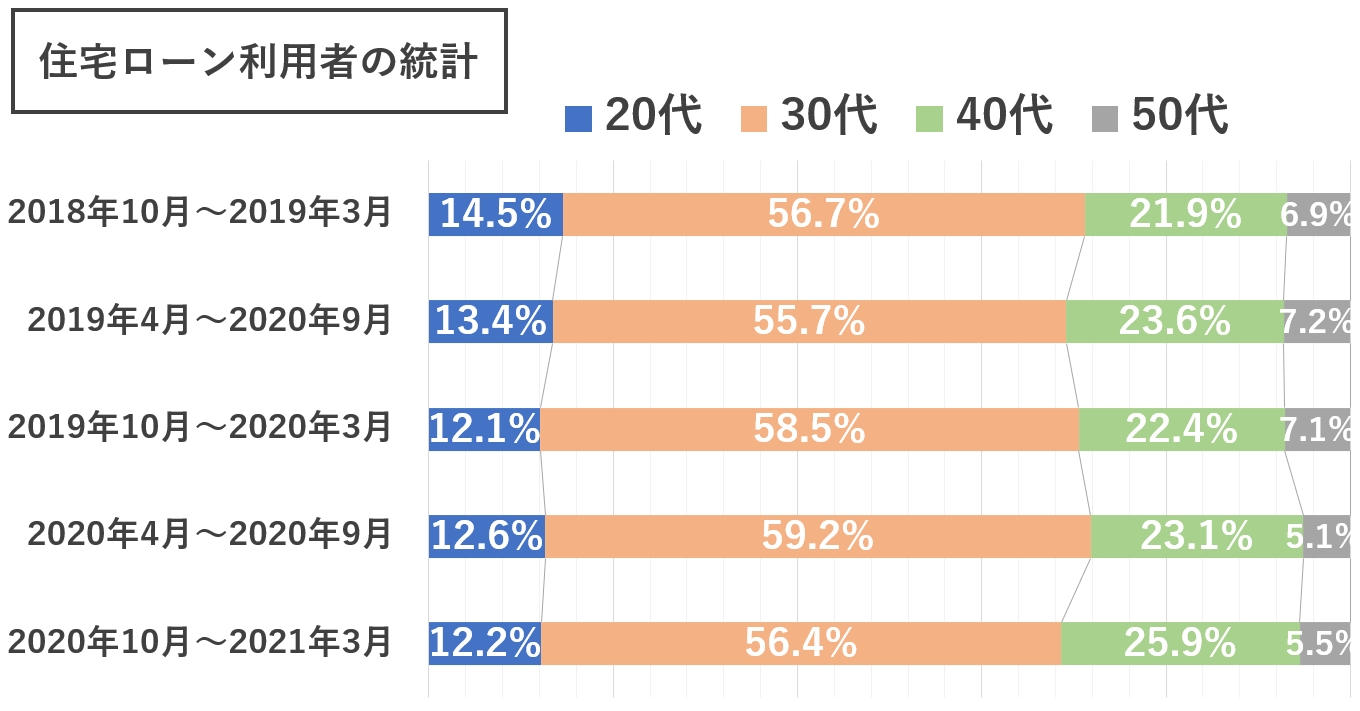

「住宅ローン利用者の実態調査」の統計でも、利用者の10~15%は20代です。直近5回分のデータをグラフにまとめました。

出典:住宅金融支援機構 住宅ローン利用者の実態調査より作成

住宅ローンの主な利用者は30~40代で、20代で家を買うのは少数派です。

20代は30代以降と比べて収入が低く、貯金も少ないのが普通です。予算に余裕ができる年代よりは、返済計画を慎重に考えるべきです。

岩井

25歳以降からローンが組みやすくなる

25歳以降からローンが組みやすくなります。収入が安定して、金融機関のローン審査に通りやすくなるためです。

目安として、勤続年数2~3年で年収が350万円以上なら、物件の選択肢が増えます。生活費を圧迫しすぎず充分なローンが組めます。

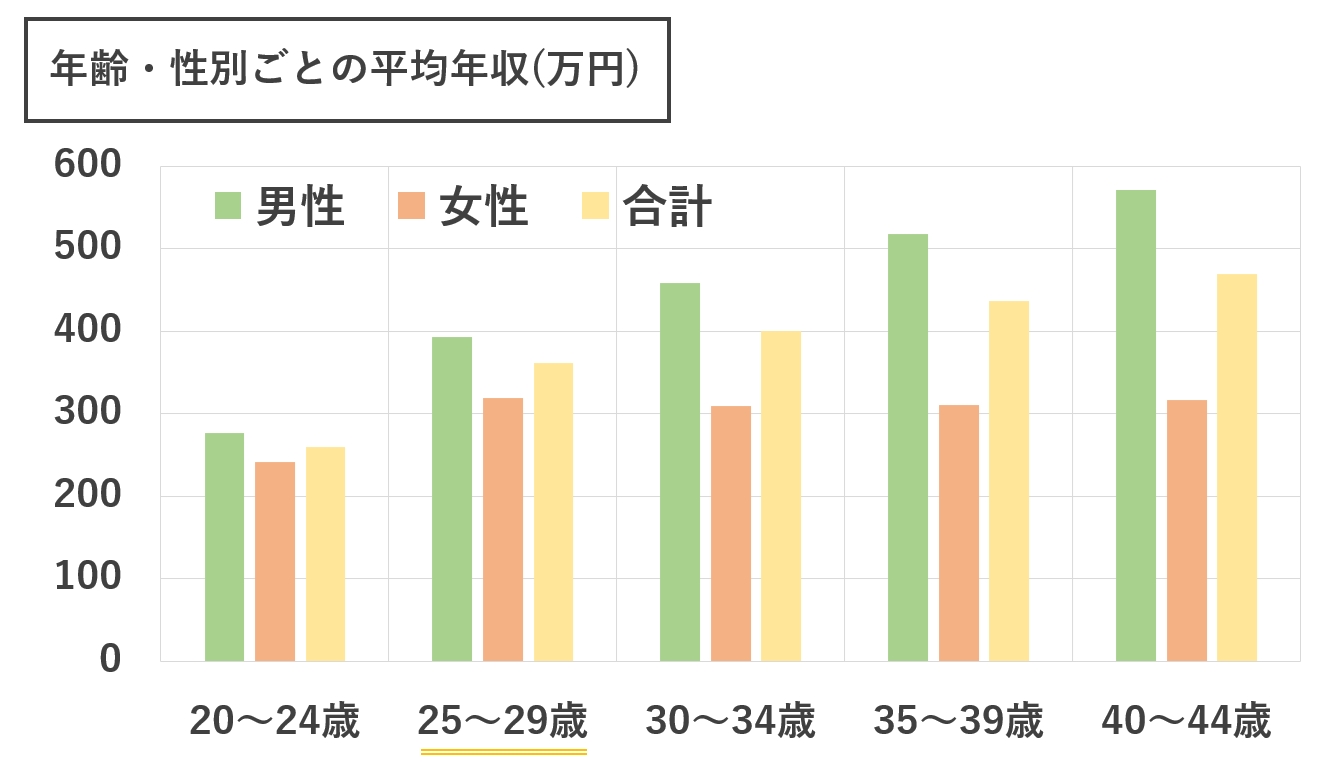

令和2年分の「民間給与実態統計調査統計」によると、20~24歳の平均年収は約260万円ですが、25~29歳だと約362万円に増えます。

出典:国税庁 令和2年分 民間給与実態統計調査

ローン審査では安定した支払い能力をチェックされます。勤続年数が1年未満だと、ローンが組める金融機関は少ないので要注意です。

勤続年数が3年以上だと、金融機関の選択肢が増えます。一般的に、3年以上続く仕事は長く続けられると評価されるからです。

予算の平均は物件の種類によって異なる

予算の平均は物件の種類によって異なります。中古と新築では、販売価格が大きく変わるためです。

国土交通省の「令和2年度住宅市場動向調査報告書」より、三大都市圏(東京・愛知・大阪近郊)で初めて家を買った人の購入資金の統計をご紹介します。

トータルの購入資金と、住宅ローンに含めずに自己資金(貯金)で払った部分の割合をまとめています。

| 購入資金 | 自己資金 | 割合 | |

|---|---|---|---|

| 注文住宅 (土地+建築) |

5,359万円 | 1,654万円 | 30.9% |

| 新築戸建て (建売) |

3,757万円 | 775万円 | 20.6% |

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

出典:国土交通省 令和2年度住宅市場動向調査報告書より作成

平均価格だけを見ると、20代で組める予算で新築を買うのは大変です。中古は新築の40%は安く、築年数を選べば半額以下で買えます。

都市圏でも郊外なら相場は安いため、新築が買えます。また、自己資金が払えるならローンは減らせるため、選べる物件が増えます。

貯金が少なくても住宅ローンは組める

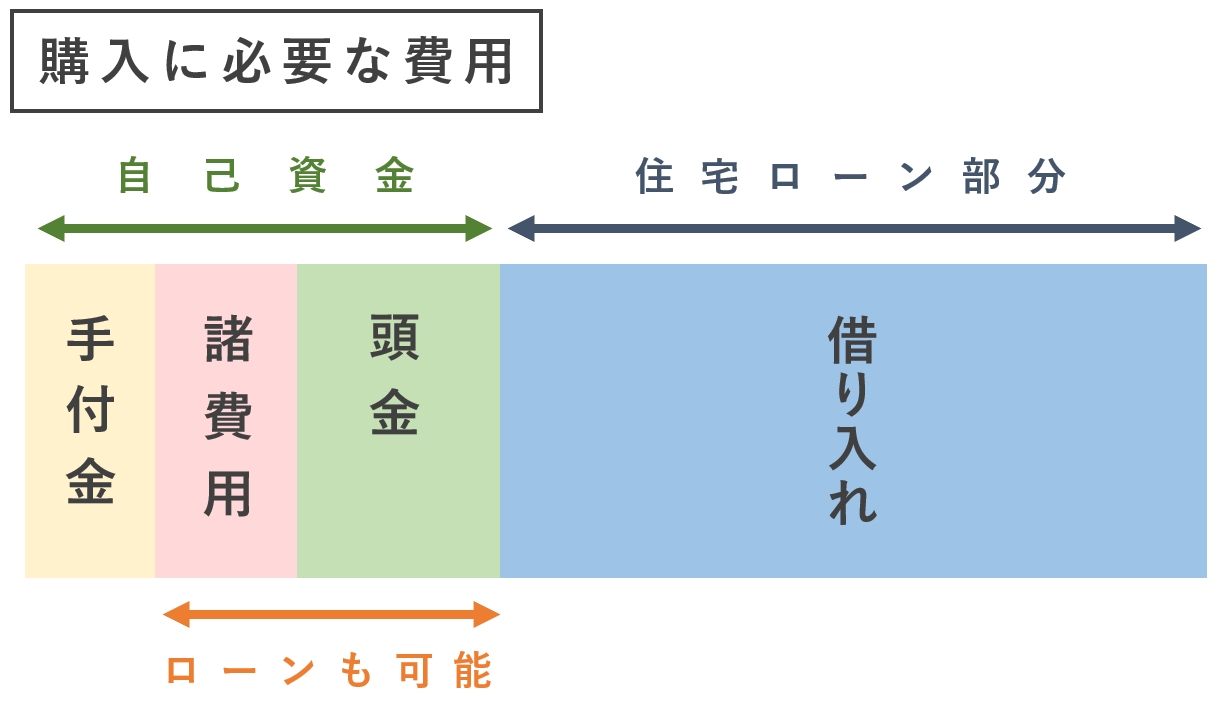

貯金が少なくても住宅ローンは組めます。昔は物件価格の20%は「頭金」が必要でしたが、現在は物件価格の100%まで「フルローン」が借りられます。

頭金の他に自己資金で払う部分には「諸費用」と「手付金」があります。諸費用は物件価格と別にかかる手数料などで、ローンにも含められます。相場は販売価格の10%ほどです。

手付金とは、売買契約を結んだ証として前払いするお金です。相場は販売価格の5~10%で、20万円、50万円など定額の場合もあります。

20代でローンを組むときは、なるべく手元にお金を残したほうが良いです。子育て費用や急な出費まで考えて、ゆとりある返済計画を立てましょう。

頭金を払うために何年も貯金するのは、賃貸の家賃を払っているならもったいないです。

家賃が6万円でも、10年払えば700万円以上の出費になります。いずれ家を買うなら早いほうが、家にかけるお金(住居費)がトータルでお得です。

20代でローンを組むメリットとデメリット

20代でローンを組むメリットとデメリットを詳しく解説します。

メリットがデメリットを上回るかどうか、比較しながら確かめてみてください。

返済に余裕が作れるのが最大のメリット

20代でローンを組む最大のメリットは、返済に時間がかけられるところです。

返済期間を長くするほど、毎月の返済額を抑えられます。最長の35年でローンを組んでも、定年までに余裕をもって完済できます。

完済後は資産として家が手元に残ります。払いきりの家賃と異なり、資産形成に繋がります。

- ・定年までに余裕をもって完済できる

- ・家賃を払わず資産形成を始められる

- ・団信で家族が安心して暮らせる

- ・健康なうちにローンが組める

結婚や子育てを考えて引っ越しするなら、団信(団体信用生命保険)に加入してローンを組めば家族が安心して暮らせます。

万が一、返済の途中で亡くなったり重度障害になった場合でも、団信に入っているとローンの残りは消滅します。

多くの金融機関で団信加入は必須で、健康状態をチェックされます。20代はローン審査で、健康面の心配が少ないメリットがあります。

将来に不確定要素が多いのがデメリット

20代でローンを組むときは、将来に不確定な要素が多いのがデメリットです。

物件購入の予算は、30~40代で買う場合より抑えるべきです。妊娠や子育てに備えて余裕を作らないと、返済が苦しくなります。

- ・30代以降で買うより予算は上げられない

- ・ライフイベントに備えた節約が必要

- ・金利負担が大きくなりやすい

- ・ローンが残っていると引っ越ししづらい

返済期間を長くすると、毎月の返済額は抑えられますが、金利(利息)の負担は増えます。

頭金を払って借り入れを減らしたり、返済期間を短くする場合より、トータルの出費が増える可能性があります。

ローンが残っている間は、引っ越しがしづらいです。売却するためには、ローンの完済が必要だからです。

岩井

20代で無理のないローンを組む5つのコツ

20代で無理のないローンを組む5つのコツをご紹介します。返済が現実的なローンを組んで、賃貸より生活の質を上げられると理想的です。

- ①物件よりも先に予算を決める

- ②借入額を無理のない範囲に抑える

- ③返済期間は最長の35年にする

- ④毎月の返済額を一定にする

- ⑤窓口でローンのアドバイスを受ける

1つずつ詳しく説明します。

①物件よりも先に予算を決める

物件よりも先に予算を決めるべきです。物件を先に決めてしまうと、予算オーバーや借りすぎの原因になります。

予算を考えるときは、借入時の年収で考えたほうが良いです。昇給やボーナスが前提のローンだと、想定外の出費に耐えられません。

購入の予算の決め方

- 予算=借入時点の適切なローン+自己資金

一般的に、無理なく返済できる住宅ローンは、年収の5~6倍程度が目安と言われています。

年収ごとの最適なローンは、以下のリンク先で詳しく解説しています。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収350万円 | 年収400万円 |

| 年収500万円 | 年収600万円 |

| 年収700万円 | 年収800万円 |

| 年収900万円 | 年収1,000万円 |

②借入額を無理のない範囲に抑える

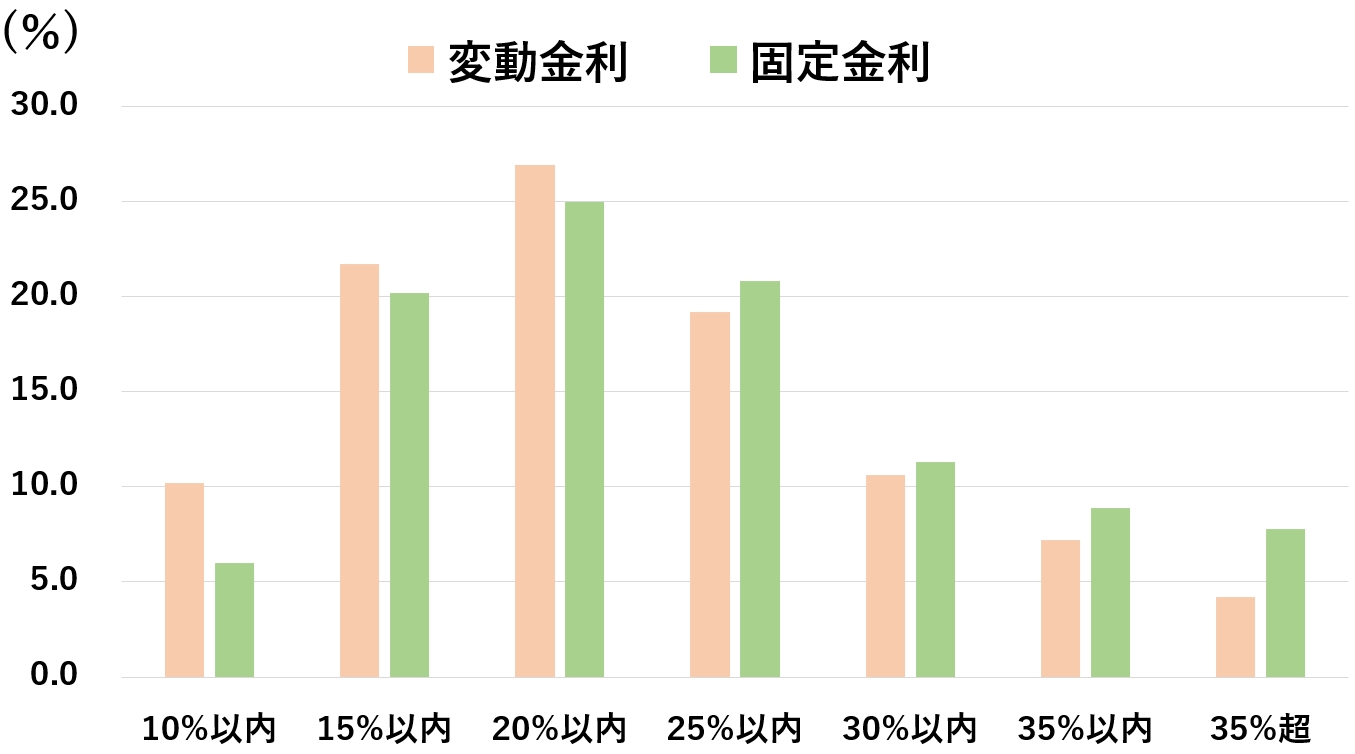

借入額を無理のない範囲に抑えるのがもっとも効果的です。「返済負担率25%まで」を目安にローンを組みましょう。

返済負担率(返済比率)とは、税込年収から返済に回す割合のことです。一般的に、返済負担率25%を超えると生活費が圧迫されます。

統計でも、金利タイプに関わらず15~25%の範囲内でローンを組む人が多いです。

出典:住宅金融支援機構 2021年4月 住宅ローン利用者の実態調査

実際は税金や社会保険料を引いた「手取り年収の25%まで」で考えると、さらに余裕が作れます。

借りたい金額が決まっていれば、住宅金融普及協会のシミュレーターでも返済負担率が確かめられます。

③返済期間は最長の35年にする

20代でローンを組むメリットを活かすため、返済期間は最長の35年にしましょう。後から延ばすのは大変なので、最初から最長で組んだほうが良いです。

同じ条件のローンでも、返済期間の違いで毎月の負担は大きく変わります。借入額ごとに返済期間25~35年で比較してみました。

| 25年 | 30年 | 35年 | |

|---|---|---|---|

| 2,000万円 | 約8.1万円 | 約7.0万円 | 約6.2万円 |

| 2,500万円 | 約10.1万円 | 約8.8万円 | 約7.8万円 |

| 3,000万円 | 約12.1万円 | 約10.5万円 | 約9.3万円 |

| 3,500万円 | 約14.1万円 | 約12.2万円 | 約10.9万円 |

| 4,000万円 | 約16.2万円 | 約14.0万円 | 約12.4万円 |

※フラット35、ボーナス払いなし、金利1.56%、元利均等返済方式

返済期間を短くすると、返済負担率が上がってローン審査が厳しくなります。

毎月の返済が最優先なので、無理のない最長の返済期間で借りましょう。返済を早めるなら、余裕があるときに「繰り上げ返済」するほうが合理的です。

④毎月の返済額を一定にする

毎月の返済額は1年を通して一定にしたほうが良いです。返済額が違う月があると計画が立てづらいからです。

年2回支払いを増額する「ボーナス払い」は設定せず、毎月の返済額が一定にできる「元利均等返済方式」を選ぶのがおすすめです。

もう1つの支払い方法の「元金均等返済方式」や、毎月の無理のない返済額については、次の記事でも詳しく解説しています。

⑤窓口でローンのアドバイスを受ける

住宅ローンを組むときは、窓口でアドバイスを受けましょう。借りたい金融機関が決まっているなら、金融機関の窓口やコールセンターで、借り入れの相談ができます。

家計の専門家のFPや不動産屋にも相談してみてください。ローン審査の不安の解決策や、融通が利きやすい「提携ローン」の提案が受けられます。

無理のない計画を立てるためには、客観的な視点が必要です。FPや不動産屋に、無料で相談ができるサービスも活用するべきです。

20代でローンを組む際の4つの注意点

20代でローンを組む際の4つの注意点をまとめました。無理のない借入額なら解決できる内容ですが、押さえておきましょう。

- ・ローン審査は30~40代より不利

- ・金利のタイプはよく考えて決める

- ・返済額は家賃のように考えてはいけない

- ・出費は長期的にシミュレーションする

ローン審査は30~40代より不利

20代は収入や自己資金が少ないぶん、30~40代よりローン審査が不利です。返済は「手取りの25%まで」で考えて、借入希望額を抑えましょう。

ローン審査は「事前審査(仮審査)」と「本審査」の2ステップあり、事前審査に通っても、本審査で条件が変わるケースがあります。

借りられる限度額に近いほど、希望の金額までローンが組めなかったり、融資を断られる確率が上がります。

審査では総返済負担率をチェックされる

ローン審査では「総返済負担率」をチェックされます。他に借り入れがあるほど、借りられる金額は減ります。

総返済負担率の上限は、奨学金や車のローンも含めて35~40%の金融機関が多いです。返済中の支払いがあるうちは、予算は抑える必要があります。

チェックされる借り入れの例

- ・奨学金の返済

- ・車のローン(カーローン)

- ・クレジットカードでの買い物

- ・楽器や家電の分割払い

- ・消費者金融での借り入れ

- ・教育ローン、教育ローン

- ・携帯電話本体の分割払い

金融機関はカードの支払い情報などの「信用情報」をチェックできます。過去に滞納歴や事故情報があると、ローンが組めない可能性が高いです。

心当たりがある場合は、不動産屋に早めに相談してみてください。住宅ローンの審査に落ちる理由や対策については、次の記事でも解説しています。

金利のタイプはよく考えて決める

金利のタイプで負担が大きく変わるため、よく考えて決めるべきです。返済中は金利タイプの変更が難しい場合があります。

主に以下の4種類で、どの金利がお得かは考え方によって変わります。

| 全期間固定金利型 | 完済するまで金利が変わらない |

|---|---|

| 変動金利型 | 定期的に金利が見直される |

| 固定金利期間選択型 | 一定期間毎に固定か変動か選べる |

| ミックス型 | 固定金利と変動金利で分けて借りる |

2022年4月時点での金利相場は、変動金利で約0.3~0.5%、固定金利で約1.0~1.6%です。固定金利は上昇傾向で、金融機関の割引や優遇がないとやや高いです。

固定金利型は、ローンを組んだ後は金利が変わらないメリットがあります。返済の計画が立てやすく、安定志向の人におすすめです。

変動金利型は、固定金利より低い金利で借りられます。金利が上昇した場合は、繰り上げ返済して借り入れを減らすなどの工夫が必要です。

期間選択型とミックス型は、固定金利と変動金利のリスクを分散するイメージです。

岩井

住宅ローン控除で税金の負担が軽減できる

「住宅ローン控除(減税)」が受けられる物件を選べば、ローンの残りの最大0.7%を10~13年間も減税できます。

減税が受けられる物件を選べば、金利の負担を軽減するのと同じようにトータルの出費を抑えられます。

- ・床面積が登記簿上の面積40~50㎡以上

- ・所得が一定(1,000万円~)以下

- ・取得後6ヶ月以内に入居して住み続ける

- ・10年以上の住宅ローンを組む

- ・耐震基準を満たす(1982年以降の建築)

- ・家の半分以上が居住スペース など

広さや耐震性の条件を満たせば、不動産取得税や登記費用も抑えられます。

税金は定期的に制度が見直されています。購入の際は最新の情報をチェックしましょう。住宅ローン控除については、以下の記事でも詳しく解説しています。

返済額は家賃のように考えてはいけない

返済額は家賃と同じように考えてはいけません。持ち家には、賃貸にはない固定費がかかるためです。

持ち家の固定費は主に税金と維持費で、他にも必要に応じた費用があります。

物件によって金額に差があるため、探す段階で不動産屋によく確認しましょう。以下で入居中に発生する主な費用をまとめました。

| 共通してかかる固定費 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 町内会費 | 数百~千円程度/毎月 |

| 室内の修繕費 | 実費(不具合が生じた場合) |

| マンションでかかる固定費 | |

| 管理費+修繕積立金 | 合計3万円程度/毎月 |

| 駐車場(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 戸建てでかかる固定費 | |

| 外装の修繕費 | 50~100万円/約15年 |

不動産の所有者には、固定資産税と都市計画税(固都税)がかかります。軽減措置があり、年間で10~15万円が目安です。月に直すと「0.8~1.3万円」です。

マンションでは毎月、修繕積立金と管理費がかかります。住環境や資産価値を保つための費用です。

2020年度の東日本不動産流通機構の統計によると、管理費と修繕積立金の合計は、平均「約2.4万円」です。

家賃の上限は、手取り収入の3分の1が目安と言われています。毎月の返済額は、家賃より月あたり3~4万円抑えて考えましょう。

出費は長期的にシミュレーションする

20代の時点で考えるのは難しいですが、将来の出費まで長期的にシミュレーションしておきましょう。

子どもの教育費や親の介護費用など、毎月の出費が増える可能性をふまえた返済計画を立てるべきです。

資金計画を長期的に確かめたいときは、金融広報中央委員会の「知るぽると」のライフプランシミュレーションなどが便利です。

岩井

20代におすすめのローンの組み方5選

20代におすすめのローンの組み方を5つご紹介します。返済を早く始めるぶん、予算を上げたり支払い方法で工夫できる部分もあります。

リスクヘッジだけを考えると選択肢が狭まるので、予算内で希望の物件が見つからない場合や、ローンの審査が通らないときに参考にしてください。

- ①世帯収入を基準にしたローンを組む

- ②両親に頭金を支援してもらう

- ③住み替えもふまえて物件を選ぶ

- ④減税期間が終わるまで返済は急がない

- ⑤変動金利でローンを組む

①世帯収入を基準にしたローンを組む

共働きなら世帯収入を基準にした住宅ローンで予算を増やせます。ローン審査が通らず予算が増やせないデメリットがカバーできます。

夫婦それぞれがローンを組む「ペアローン」や、パートナーの収入を足す「収入合算」といった方法があります。

返済中に片方の収入が減ったり、万が一離婚したりすると返済が難しくなるので、慎重なシミュレーションが必要です。

どちらかと言うと「収入合算」のほうが、破綻するリスクは抑えられます。次の記事で詳しく解説しています。

②両親に頭金を支援してもらう

両親が現役世代で協力的なら、頭金を支援してもらえると理想的です。

支援を受ける場合は、年間110万円を超えるお金をもらうと「贈与税」がかかるので気を付けましょう。

親から住宅資金の支援を受ける際は非課税にできる特例があります。令和3年12月31日までの期限付き制度でしたが、令和5年12月31日まで延長されています。

③住み替えもふまえて物件を選ぶ

住み替える前提で、資産価値に注目して物件を選ぶのも手です。売ったり貸したりしやすいかといった視点でも、物件をチェックしてみてください。

駅の近く、買い物環境が整っているなど立地が良い物件や、治安が良いエリアは人気があるので価値が下がりにくいです。

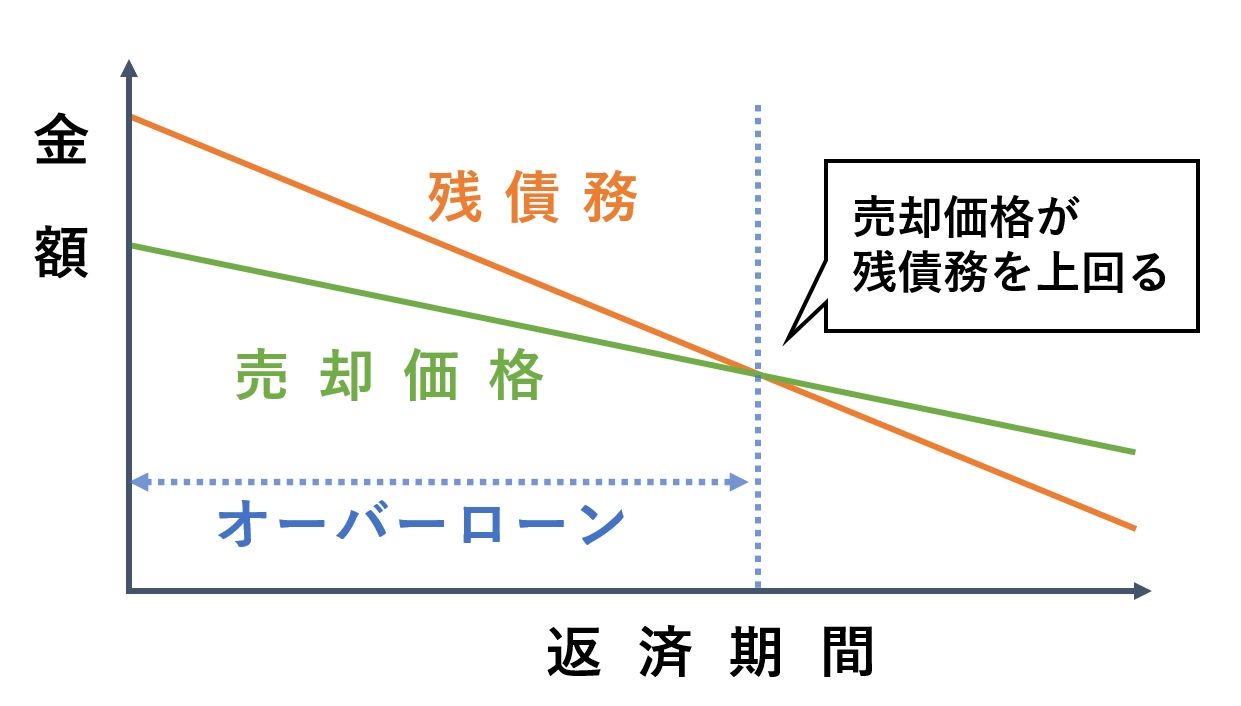

売ってもローンを返しきれない「オーバーローン」の間は売却が難しいです。残債務より高く売れるまでは、計画的に返済を続ける必要があります。

住宅ローンの返済中に賃貸に出すときは、金融機関に相談が必要です。低金利な住宅ローンは、自分が住む前提でないと借りられないためです。

場合によっては、金利が高めのアパートローンに借り換えを求められます。

将来的な物件の使い道は、お部屋探しの段階で不動産屋にも質問してみてください。住み替えたい時期や希望条件によって、紹介する物件が変わります。

④減税期間が終わるまで返済は急がない

住宅ローン控除で減税できる期間が終わるまでは、繰り上げ返済せず、無理のない返済を続けるべきです。

借入額にもよりますが、ローンの残りが多いほうが控除の効果が大きいためです。減税が受けられる10~13年間は、余ったお金を計画的に貯めておいたほうが良いです。

貯めたお金は、減税される期間が終わったら、シミュレーターで効果を確かめてから繰り上げ返済に回しましょう。

繰り上げ返済の効果は、金融機関の公式サイトや、住宅金融支援機構の「返済方法変更シミュレーション」が目安にできます。

⑤変動金利でローンを組む

変動金利でローンを組めば、低金利が続く間は金利の負担が抑えられます。

2000年頃から2022年現在まで、政府の金融政策で低金利が続いています。政策が続く限り、極端な金利上昇は起きないと言われています。

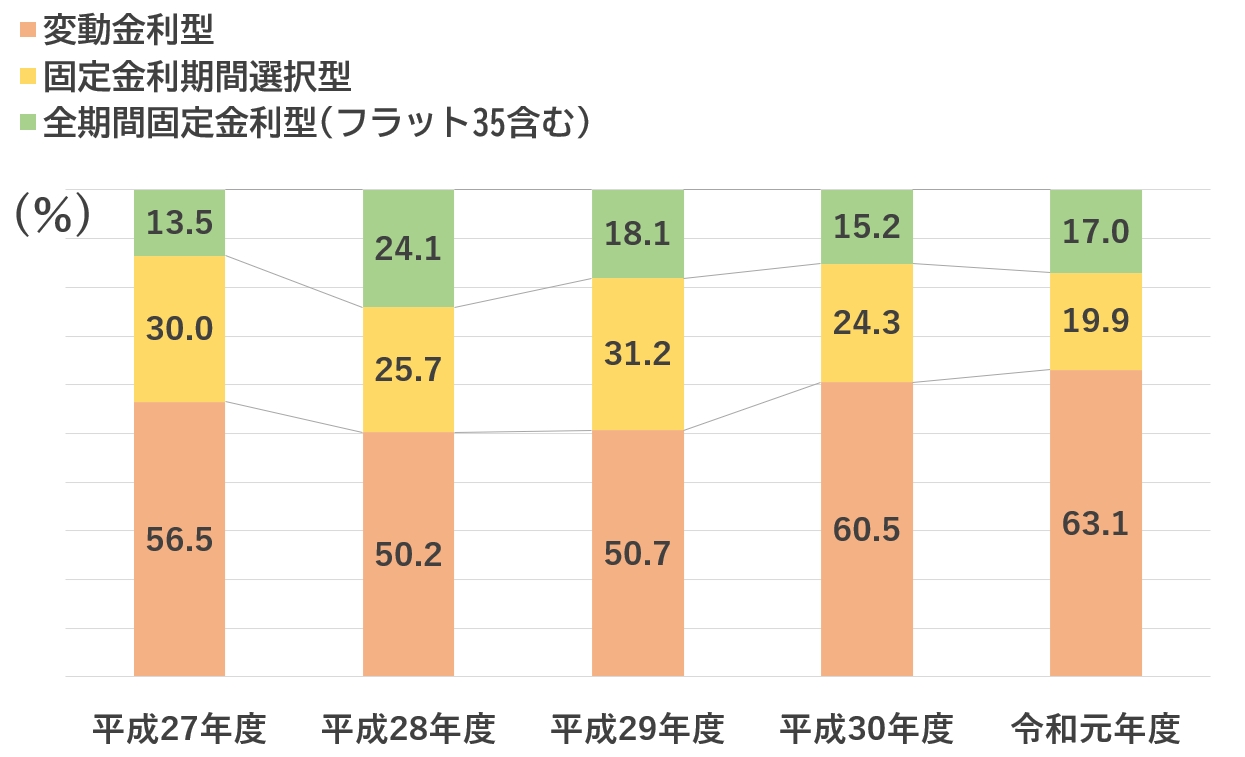

令和2年度の国土交通省の統計でも、変動金利で借りる人がもっとも多いです。5年分の統計をグラフにまとめてみました。

出典:令和2年度 民間住宅ローンの実態に関する調査結果報告書

現在の金利相場だと、変動金利でローンを組んだほうが借入額を増やせますし、毎月の返済額を抑えられます。

ちなみに、固定金利と変動金利の相場は、決まり方が異なります。金融機関のホームページを見たり、ローンに詳しい不動産屋に質問して、最新の相場をチェックしましょう。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |