一人暮らしでもマンションの購入はできます。家賃がもったいない、老後に備えた資産形成をしたいなど、購入の理由はさまざまです。

今回は、宅地建物取引士でファイナンシャルプランナーの岩井さん監修のもと、一人暮らしでマンション購入をするメリットやデメリットを徹底解説します!

統計や事例を豊富に取り入れて、賃貸と購入の違いもわかりやすく解説します。借りるか買うか、判断の参考にしてください。

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

一人暮らしでマンションを購入するメリットは多い

一人暮らしでマンションを購入するメリットは多いです。もっとも大きい差は、購入すれば、ローン完済後は資産になるところです。

以下のような特徴がある人は、購入を考えるべきです。毎月の出費を抑えて、生活の質を上げられる可能性が高いからです。

- ・転勤や急な引っ越しの予定がない

- ・老後などに備えて資産形成したい

- ・賃貸の家賃を払っている

- ・年収350万円以上の正社員や公務員

- ・セキュリティのしっかりした物件に住みたい

- ・間取りやインテリアを好みに配置したい

- ・設備などのグレードが高い物件に住みたい

似た条件のお部屋なら、借りるより買うほうが毎月の負担を減らせるケースは多いです。家賃には、貸す側の収益や、維持費も含まれているからです。

一人暮らしで家を買う人の統計や、賃貸と購入それぞれのメリットとデメリットを比較して、長期的に損得を考えてみましょう。

岩井

一人暮らしの持ち家率【年齢別】

総務省統計局の「平成30年住宅・土地統計調査結果」によると、全国の持ち家率は61.2%です。賃貸より持ち家が多いとわかります。

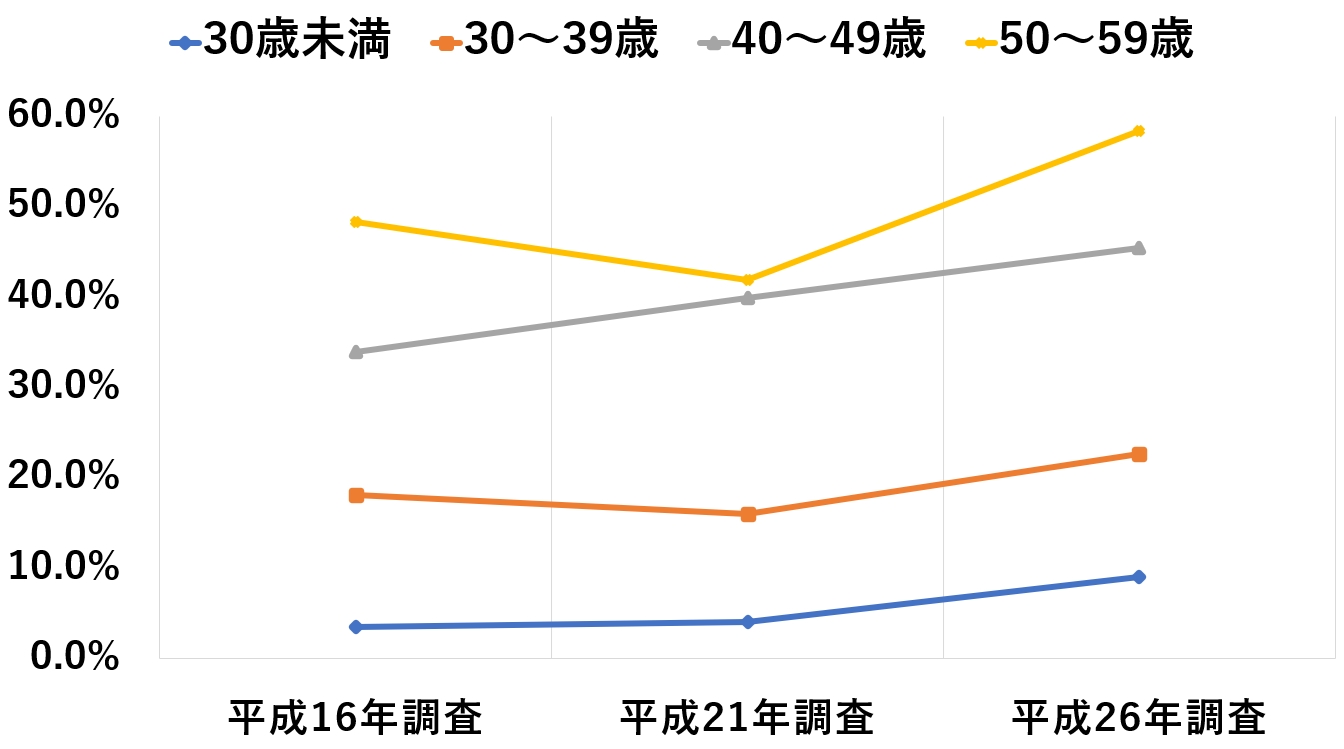

同じく、総務省統計局の「全国消費実態調査」から、一人暮らし(単身)の持ち家率を年齢別にまとめました。

統計によると、30~39歳で家を買う人が増える傾向があります。

出典:総務省統計局「平成16~26年 全国消費実態調査結果」より作成

家を買うのは、住宅ローンの返済を考えると、40歳までがベストです。返済期間を延ばせるので、毎月の負担が抑えられるからです。

30代以降と比較すると少ないですが、20代で家を買う人もいます。

早く家を買えば、ローンの返済開始も早いので、賃貸で家賃の出費を重ねるよりスムーズに返済ができます。

一人暮らしの持ち家率【男女別】

全国消費実態調査結果のデータから、単身世帯の持ち家率を性別ごとに比較してみます。

一人暮らしの持ち家率を、男性と女性で以下にまとめました。平成16年から全体的に上昇しています。

出典:総務省統計局「平成16~26年 全国消費実態調査結果」より作成

男性は30歳未満の増加率が目立ちます。女性のグラフは以下のとおりで、40歳以上の増加率が目立ちます。

出典:総務省統計局「平成16~26年 全国消費実態調査結果」より作成

グラフの数値は、以下で表にもまとめたので、参考にしてください。

| ~30歳 | ~39歳 | ~49歳 | ~59歳 | ||

|---|---|---|---|---|---|

| 平成16年 | 男性 | 3.6% | 18.8% | 33.8% | 49.0% |

| 女性 | 3.7% | 16.4% | 34.6% | 55.4% | |

| 平成21年 | 男性 | 5.5% | 17.2% | 40.8% | 47.7% |

| 女性 | 3.3% | 19.2% | 38.6% | 58.1% | |

| 平成26年 | 男性 | 9.8% | 26.8% | 37.8% | 51.5% |

| 女性 | 7.7% | 16.6% | 62.2% | 69.2% | |

出典:総務省統計局 平成16~26年 全国消費実態調査結果

統計でもわかるように、一人暮らしで若い間は賃貸で充分だと考える人は多いです。

しかし、30歳以上からは、単身でも家を買う人が増えます。買うのにベストなタイミングは人それぞれですが、借りるよりお得な可能性は見逃せません。

単身で家を買う理由TOP5

2020年5月発表の「一般社団法人女性のための快適住まいづくり研究会」の統計より、単身で家を買う理由TOP5を紹介します。

5年以内にマンションを購入した女性563人(うち未婚425人)を対象としたアンケートです。

| ①家賃や更新料がもったいないと思った | 56.7% |

|---|---|

| ②資産として残せるから | 54.7% |

| ③快適で安全に暮らせる家がほしかった | 47.4% |

| ④毎月の返済が家賃程度で買えると思った | 44.8% |

| ⑤このまま賃貸だと将来が不安 | 38.2% |

出典:一般社団法人 女性のための快適住まいづくり研究会

56.7%もの人が、家賃や更新料を無駄と考えて家を買っています。賃貸に10年住んで4回更新すると以下の出費になるので、ローンに充てたほうがお得と言えます。

| 家賃10年分 | 更新料4回分 | |

|---|---|---|

| 家賃6万円 | 720万円 | 24万円 |

| 家賃7万円 | 840万円 | 28万円 |

| 家賃8万円 | 960万円 | 32万円 |

| 家賃9万円 | 1,080万円 | 36万円 |

| 家賃10万円 | 1,200万円 | 40万円 |

| 家賃11万円 | 1,320万円 | 44万円 |

| 家賃12万円 | 1,440万円 | 48万円 |

持ち家を買っておくと、老後の住まいの心配が減らせます。高齢になると更新を拒否されたり審査に落ちやすくなったりと、賃貸では不安が残ります。

広さや質、利便性など、生活の質を上げるために買う人も多いです。現在の収入や年齢でどんな家が買えるのかは、不動産屋に1度相談してみたほうが良いです。

買う年齢が早いほどローンを返済しやすい

買う年齢が早いほど、無理のない住宅ローンの返済計画が組めます。

月々の返済額を考えて、40歳までにローンを組むべきです。多くの金融機関が、完済年齢の上限を75~80歳に定めているからです。

住宅ローンは完済まで20~35年かかります。遅くとも45歳には購入しないと、頭金を多く支払うか、返済期間を短くして毎月の返済額を上げる必要があります。

定年を超えた期間のローンも組めますが、定年後は収入が下がるのが一般的です。老後の安心のため、定年の65歳までに完済できる計画を組みましょう。

統計では35年より早く完済する人が多い

実際は、住宅ローンに含めない「頭金」を多く払ったり繰り上げ返済したりして、35年より早く完済する人が多いです。

住宅金融支援機構の「2020年度住宅ローン貸出動向調査」では、2019年度のローン平均期間は「27年」でした。25~30年の間で借りる人が「44.4%」で、もっとも多いです。

出典:住宅金融支援機構 2020年度 住宅ローン貸出動向調査

家を買うときの初期費用は、支払い方法次第で抑えられます。大切なのは、買い時を逃さないことです。

年収350万円以上あれば家は買える

年収350万円以上あれば、家は買えます。月の手取りに直すと約23万円で、無理なく返済ができる金額は、月5~6万円が目安です。35年ローンで1,800万円は借りられます。

年収350万円未満だと、生活費が圧迫されるのでおすすめしません。金融機関のローン審査も厳しく、借りられないケースが増えます。

もちろん、貯金の金額や、選ぶ物件の値段でも必要な年収は変わります。年収が350万円前後の場合は、以下の記事も参考にしてください。

無理のない返済負担率は20~25%

一般的に、返済負担率(返済比率)が20~25%なら、無理なく返済できると言われています。返済負担率とは、年収から返済に回す割合のことです。

実際は、返済負担率が35~40%くらいまでは借りれます。借入額は自分で抑える必要があるので、適正な金額を把握しておきましょう。

公的ローンのフラット35で、35年ローンを組んだ場合の目安表を作成したので、参考にしてください。年収をクリックすると、年収ごとの解説記事にリンクします。

| 借りられる目安(税込年収35%を返済) | 無理しない目安(手取りの25%を返済) | |

|---|---|---|

| 年収350万円 | 2,839万円 | 1,882万円 |

| 年収400万円 | 3,786万円 | 2,174万円 |

| 年収500万円 | 4,827万円 | 2,693万円 |

| 年収600万円 | 5,679万円 | 3,050万円 |

| 年収700万円 | 6,625万円 | 3,537万円 |

| 年収800万円 | 7,572万円 | 4,056万円 |

※フラット35、金利1.54%、元利均等返済方式

表は堅実なプランで作成しています。それでも返済負担率を限度いっぱいにすると、借りすぎになります。

毎月の返済額からもシミュレーションできるので、借りられる金額ではなく、無理なく返せる金額を借りるようにしましょう。

岩井

一人暮らしでは将来を考えた物件選びが大切

一人暮らしでマンションを買うときは、将来を見据えた物件選びが大切です。家族構成や職場など、状況の変化によっては家を手放す必要があるからです。

賃貸では、住む人数に見合っていない間取りだと入居を断られやすいです。しかし、購入するなら、予算があれば広い家も選べます。

以下で、買う物件の選び方と費用のイメージを紹介します。

- ・ずっと一人暮らしなら1DK~1LDK

- ・住む人数が増える前提で2LDKを買う

ずっと一人暮らしなら1DK~1LDK

単身向けの1DK~1LDKなら、新築でも価格が高すぎないので、充分に購入できます。

広さにもよりますが、30~40㎡のマンションなら、都内でも新築で2,000万円台後半、郊外なら2,000万円未満の物件も見つかります。

| 過去の募集情報の例 | |

|---|---|

| 新築 |

・販売価格 2,800万円、1LDK(約30㎡) ・東京23区、主要駅徒歩10分 ・オートロックあり、設備が充実 ・浴室乾燥と宅配ボックスあり |

| 中古 |

・販売価格 1,800万円、1LDK(約35㎡) ・東京23区、主要駅徒歩10分、築40年 ・オートロックあり、設備が充実 ・浴室乾燥と宅配ボックスなし |

予算に余裕があれば、立地にもこだわれます。主要駅の近くや、買い物環境が整っていて利便性の高い立地なら、将来的に売却や賃貸に出す使い道もあります。

単身向けマンションの購入は、ペットを飼う人にもおすすめです。中古を安く買って、ペットとの暮らしに合ったお部屋にリノベーションもできます。

住む人数が増える前提で2LDKを買う

将来的に家庭を持ちたい場合は、一人暮らしのうちに2LDKを購入しておけば、パートナーができてからすぐに同棲できます。

2LDKなら子どもが1人産まれても充分な広さです。一人暮らしの間も広々と使えます。

| 過去の募集情報の例 | |

|---|---|

| 新築 |

・販売価格 4,800万円、2LDK(約55㎡) ・東京23区、主要駅徒歩10分 ・オートロックあり、設備が充実 ・防犯カメラとハンズフリーの鍵 |

| 中古 |

・販売価格 3,000万円、2LDK(約65㎡) ・東京23区、主要駅徒歩5分、築30年 ・オートロックあり、設備が充実 ・防犯カメラなし、鍵は手動 |

子どもの成長や、増えたときは引っ越しが必要な可能性があります。ライフスタイルに合わせた住み替えに、適した間取りです。

家族との同居が決まっていれば3LDK以上

単身で新築を買うなら、3LDKだと広すぎます。親の介護などで同居するケースや、家族が増える予定が決まっていれば、選択肢に入れてみてください。

住む人数が増えると決まっていれば、最初から3LDK以上のお部屋を買うのも手です。

家族が増えるまでは趣味や仕事にお部屋が使えますし、中古マンションなら高すぎない値段で購入できます。

| 過去の募集情報の例 | |

|---|---|

| 新築 |

・販売価格 8,000万円、3LDK(約80㎡) ・東京23区、主要駅徒歩7分 ・オートロックあり、設備が充実 ・3口で収納付きアイランドキッチン |

| 中古 |

・販売価格 3,700万円、3LDK(約80㎡) ・東京23区、主要駅徒歩7分、築30年 ・オートロックあり、設備が充実 ・キッチンは3口のカウンターキッチン |

単身で3LDK以上の物件を購入するのは、予算に余裕がある人向けです。

2LDKまでのお部屋を買って内装にお金をかけたり、立地にこだわったりしたほうが、住みやすい家が見つかりやすいです。

岩井

持ち家のメリットは資産になるところ

持ち家を買うメリットは資産として手元に残るところです。住宅ローンを完済した後は、家賃よりも少ない固定費で維持できます。

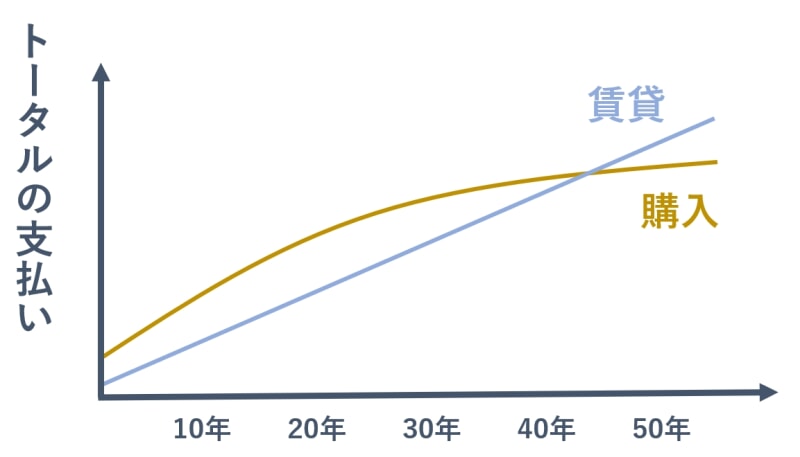

毎月の負担が同じだと、以下の図のように将来的にトータルのコストが逆転するケースも多いです。

買うか借りるかの目安には「200倍の法則」があります。同じような賃貸物件を探して、家賃を200倍した額より安く買えるなら、一般的にお買い得と言えます。

200倍の法則から考えると、2,000万円で買える物件に10万円以上の家賃を支払うのは、割高で損する可能性があります。

金額以外にも気にする部分はあるので、購入と賃貸どちらがお得か、以降でメリットとデメリットを比較して考えてみます。

購入と賃貸のメリット比較

まず購入と賃貸のメリットを、比較してまとめました。購入は将来も考えたメリットが多く、賃貸は身軽さが特徴です。

| メリットの特徴比較 | |

|---|---|

| 購入するメリット |

・家が資産になる ・ローン完済後は毎月の負担が減る ・賃貸より広いお部屋に住める ・賃貸より設備などのグレードが高い ・自分の好みにリフォームができる ・退去費用がかからない ・社会的な信用力が高まる |

| 賃貸のメリット |

・住み替えがしやすい ・初期費用が購入するより安い ・ローンを組まなくて良い ・購入するより気がラク ・修繕費用の負担が軽い |

持ち家は資産になるうえに、自由度が高いのもメリットです。賃貸はあくまで借り物なので、傷を付けたり、契約内容に違反したりすると、罰金に近いペナルティがあります。

購入すれば、賃貸の一人暮らしでは借りられないような、広くて設備の整った家に住めます。

物件の質にこだわる人は、高い家賃を払うよりも、購入して住宅ローンの返済を始めたほうが損をしません。

購入と賃貸のデメリット比較

購入と賃貸のデメリットについても、比較してまとめました。

| デメリットの特徴比較 | |

|---|---|

| 購入のデメリット |

・住み替えがしづらい ・ローンの返済が大変 ・修繕費用の負担が重い ・賃貸にはない税金や維持費がある ・災害があるとリスクが大きい |

| 賃貸のデメリット |

・老後の住まいが不安 ・貸す側の収益のため家賃が割高 ・理想の物件が見つからない ・自由にリフォームできない ・引っ越すたびに初期費用がかかる ・更新料がかかる |

住宅ローンを組むと、引っ越しづらくなるのはデメリットです。売ったり賃貸に出したりする場合でも、ローンの清算は大変です。

持ち家には不動産に関する税金や、維持管理の費用など、賃貸にはない固定費がかかります。ローンを家賃と同じ考え方で組むと、生活費が圧迫されるので気を付けましょう。

購入と賃貸どちらが良いかの比較には、以下の記事も参考にしてください。

ローンの返済額は家賃より抑えるべき

ローンの返済額は、家賃を決めるときより抑える必要があります。固定費が月あたり3~4万円かかるからです。

持ち家の固定費には、以下のようなものがあります。物件によって差があるので、物件探しの段階でよく確認したほうが良いです。

| 相場 | |

|---|---|

| 管理費+修繕積立金 | 合計3万円程度/毎月 |

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 室内の修繕費 (不具合が生じた場合) |

実費(箇所による) |

| 駐車場代(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 町内会費 | 数百~千円程度/毎月 |

東日本不動産流通機構の2020年度の統計によると、管理費と修繕積立金の合計額は、平均で「約2.4万円」です。建物の規模や、管理組合の運営状況によって異なります。

固都税は、年間で10~15万円程度と言われています。軽減措置が受けられる物件を選べば、月あたり「約0.8~1.3万円」です。

住宅ローンは、借入期間を長くすれば、毎月の返済額を抑えられます。借入額は、固定費までふまえて決めましょう。

中古は新築より安いのが魅力

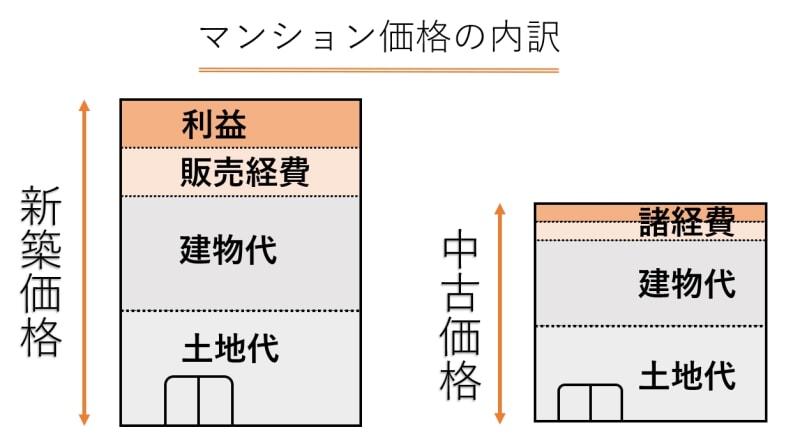

中古マンションは、新築マンションより大幅に安く買えます。

2021年4月発表の全宅連の不動産市場動向調査の統計でも、首都圏の中古マンション平均㎡単価は、新築マンションの約60%でした。

新築は値段が高いうえに、入居すると20%ほど価値が下がると言われています。販売価格の20%程度は、広告費や売上などの販売経費を含んでいるからです。

中古の販売経費は、全体の10%程度です。そもそも安いうえに、価格に見合った物件が買えるので、予算を大幅に抑えられます。

一人暮らしで住む家を買うときは、将来の住み替えも考えてなるべく費用を抑えるべきです。中古と新築どちらが良いか、メリットとデメリットを比較して考えてみます。

中古と新築のメリット比較

中古と新築のメリットを、以下に比較してまとめました。

| メリットの特徴比較 | |

|---|---|

| 中古のメリット |

・新築より価格が安い ・家の資産価値が落ちにくい ・数が多くエリアを選びやすい ・自分好みにリノベーションできる ・お部屋を見てから契約できる ・売主に住みやすさの感想が聞ける |

| 新築のメリット |

・誰も住んだことがない家に住める ・設備の保証がつくケースが多い ・税金面の優遇が手厚い ・最新の技術で建てられている ・仲介手数料無料の物件が多い |

予算が同じなら、中古のほうが良い立地に住めます。また、新築だと1Rや1Kの予算でも、中古なら3LDKが買える場合があります。

中古マンションは、骨組みだけ残して、自分の好みにリノベーションできます。見た目が古くても中身が新築同様の物件なら、予算を抑えて実現できます。

新築は建物や設備すべてが新しく、今後も発展していく街に住めることも多いです。ただし、値段は張るので、予算に余裕がある人向きだと言えます。

中古は購入前にお部屋が確かめられる

中古は購入前に内見(内覧)してお部屋が確かめられます。室内にいるときの音の聞こえ方や、日当たりや風通しがチェックできるメリットがあります。

新築は、モデルルームや資料だけを見て契約する場合が多いです。建築中から販売開始するからです。

中古と新築それぞれの注意点は、以下の記事で詳しく解説しています。

中古と新築のデメリット比較

中古と新築のデメリットについて、以下で比較してまとめました。

| デメリットの特徴比較 | |

|---|---|

| 中古のデメリット |

・不動産屋への仲介手数料がかかる ・リフォーム費用が必要 ・築古の物件は耐久力が心配 ・建物が劣化している可能性がある ・税金の優遇が少ない ・修繕費用が高くつくケースがある |

| 新築のデメリット |

・中古より価格が高い ・建物の消費税がかかるケースが多い ・修繕積立基金や管理準備金が必要 ・未完成はモデルルームしか見れない ・数が少なく場所が選びづらい ・抽選で購入できない可能性がある |

中古では、仲介手数料が必要なのがデメリットと言えます。新築では仲介手数料無料の物件が多いからです。

新築は仲介手数料が不要でも、売主が法人(不動産屋)のケースが多いです。売主が法人の物件は、建物価格に消費税が含まれるのがデメリットです。

中古マンションの多くは個人の売主で、建物価格に消費税が不要です。同じ価格でも最初から消費税分の差が出るので要注意です。

「絶対に新築に住みたい」という人以外は、中古も選択肢に入れるべきです。中古のデメリットのほとんどは、物件選びとリノベーションで解決できるからです。

耐久力は耐震基準を目安に考える

建物の耐久力の目安は「耐震基準」で考えましょう。2021年現在から考えると「築35年以内」で選ぶのがおすすめです。

約40年前の1981年に大きく見直されていて、建築確認の申請日が1981年6月1日より前だと「旧耐震」で、以降なら「新耐震」です。

| 建物の強さ | |

|---|---|

| 旧耐震基準 | 震度5強程度の地震で倒壊しない |

| 新耐震基準 | 震度6強~7程度の地震で倒壊しない |

旧耐震基準の物件は、耐震補強や修繕が行き届いているか要チェックです。築年数や耐久力の解説は、以下の記事も参考にしてください。

一人暮らしで家を買う際に気を付ける6つのポイント

一人暮らしで家を買う際に気を付けるポイントを、6つ解説します。借りるより買ったほうが得する物件を選びましょう。

- ①住宅ローンの返済計画が現実的か

- ②コストが割高な物件でないか

- ③不要になったら売れるか

- ④立地はハザードマップまで見る

- ⑤働けなくなるリスクへの備えはあるか

- ⑥建物の管理は行き届いているか

①住宅ローンの返済計画が現実的か

住宅ローンの返済計画は、もっとも重要です。無理な計画を組むと、返済が難しくなり、家を手放さないといけなくなるからです。

住居費に回せるお金は、生活スタイルによって異なります。自分の生活費を見直して、返せる金額を借りましょう。

毎月の返済額を考えるときは、固定費もふまえた金額にしてください。金融機関のシミュレーターや、住宅ローン比較窓口などの比較サイトを使って、何度も検証するべきです。

②コストが割高な物件でないか

相場より高すぎないかREINSの公開情報などで取引事例を見て、しっかり見極めましょう。

駅からの徒歩距離や築年数、専有面積などで絞れるので、似た物件と㎡単価がかけ離れている場合は、なぜ高いのかを不動産屋に聞いてみたほうが良いです。

マンションは相場や取引事例から「売れる見込みの値段」が決まり、販売されています。売主の考え方によっては、割高な値段で販売される物件も多いです。

③不要になったら売れるか

一人暮らしで家を買うときは、不要になったら売れるかまで考えるべきです。転勤や結婚などで住み替えが必要になったとき、高く売れると理想的です。

特に資産価値が落ちづらく売れやすい物件は、立地が良い物件です。駅近で交通アクセスの良い物件や、商店街に近い物件は利便性が高く、値段を下げすぎなくても売れます。

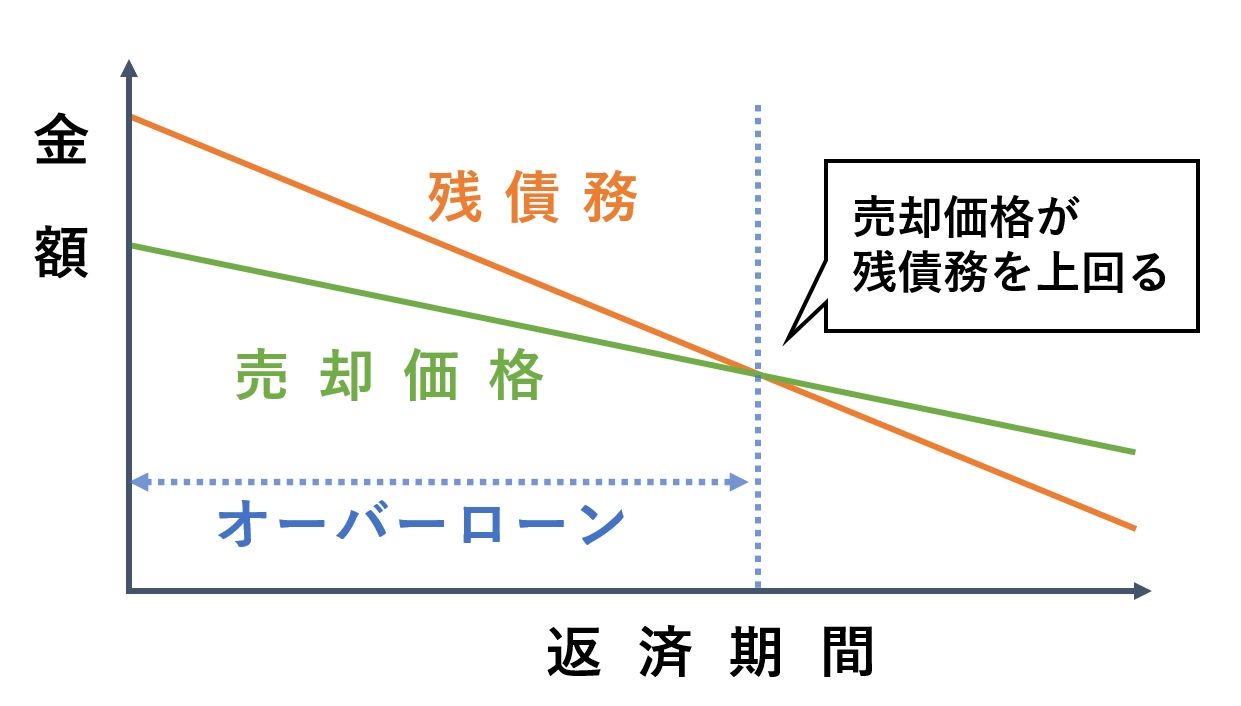

オーバーローン解消が早い物件を選ぶべき

購入してしばらくは、家の価値よりも残債務のほうが上回る「オーバーローン」の状態が続きます。売るときにマイナスが残ると、貯金から補填する必要があります。

資産価値が落ちにくい家のほうが売りやすいです。オーバーローンを解消できる日が早く来るからです。

売却価格が残債務を上回るまで、問題なく返済を続けられれば、ローン破綻は避けられます。

中古マンションのほうが破綻リスクは少ないです。そもそも安いうえに、新築のように購入時に資産価値が20%は下がらないからです。

④立地はハザードマップまで見る

気になる物件を見つけたら、ハザードマップも確認しておきましょう。安くてお買い得な物件でも、災害リスクが高い場所だと将来に不安が残ります。

特に、大雨で浸水が想定される場所や、地震で液状化しやすいと示されているエリアなどは要注意です。災害で家に住めなくなっても、住宅ローンの返済は必要だからです。

火災保険や地震保険など、万が一の備えに必要な費用もあわせて考えましょう。

⑤働けなくなるリスクへの備えはあるか

住宅ローンの返済は、収入が途絶えても必要です。ローンを組むときは「団体信用生命保険(団信)」の内容をよく確認しましょう。

団信は、基本的に死亡リスクに備えた保険です。契約によっては、重い病気など(重度障害)になったときに、保険会社が残債務を払ってくれます。

保険金が出る条件は、契約によって異なるので必ず確認しましょう。フラット35のように、団信の加入が任意でも、将来に備えて加入したほうが良いです。

残債務のない物件は売却できます。資産価値がある家を買って団信に加入すれば、生命保険と同じメリットがあります。就業不能保険などとあわせて活用しましょう。

⑥建物の管理は行き届いているか

管理状況に問題がないかを、資料や現地を見て確認しましょう。管理がずさんだと、入居してからの生活が大変ですし、家の資産価値が下がりやすいです。

不動産屋に「長期修繕計画」や「議事録」を見せてもらい、管理費や修繕積立金の滞納がないか、修繕計画に問題がなさそうかを確かめたほうが良いです。

内見では共用部(駐輪場やごみ捨て場)が散らかっていないか、外壁が剥がれていたり落書きがあったりしないか、自分の目でチェックしましょう。

一人暮らしのマンション購入に関するQ&A

一人暮らしのマンション購入に関するよくあるQ&Aを、チャット不動産イエプラの岩井さんに回答してもらいました。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。実際に経験した内容をふまえての回答なので、ぜひ参考にしてください。

- Q1.一人暮らしだとローン審査は不利?

- Q2.頭金は絶対に必要?

- Q3.最低でも必要な現金はいくら?

- Q4.単身で受けられる減税はある?

- Q5.ローンが残ったまま賃貸に出せる?

- Q6.親にお金を出してもらって良い?

- Q7.連帯保証人は必要?

- Q8.相続に備える必要はある?

- Q9.中古の内装は設備も変えられる?

- Q10.女性1人で相談に行くのが不安

- Q1.一人暮らしだとローン審査は不利?

- A 金融機関によっては一人暮らしだと審査が厳しいです。

金融機関を選べば、一人暮らしでも問題なくローンが組めます。審査の傾向に詳しい仲介業者なら、適切な金融機関を紹介してくれます。

一人暮らしだと投資目的での購入を疑われて、厳しく審査されるケースがあります。住宅ローンは自分が住むのが前提のローンだからです。

収入など、他にも不安要素がある人は、以下の記事も参考にしてください。

- Q2.頭金は絶対に必要?

- A 頭金を払わないローンもあります。

ローンに含めない「頭金」を多く払えるほど、借り入れを減らせます。しかし、貯金が少なければ、物件価格100%の「フルローン」もあります。

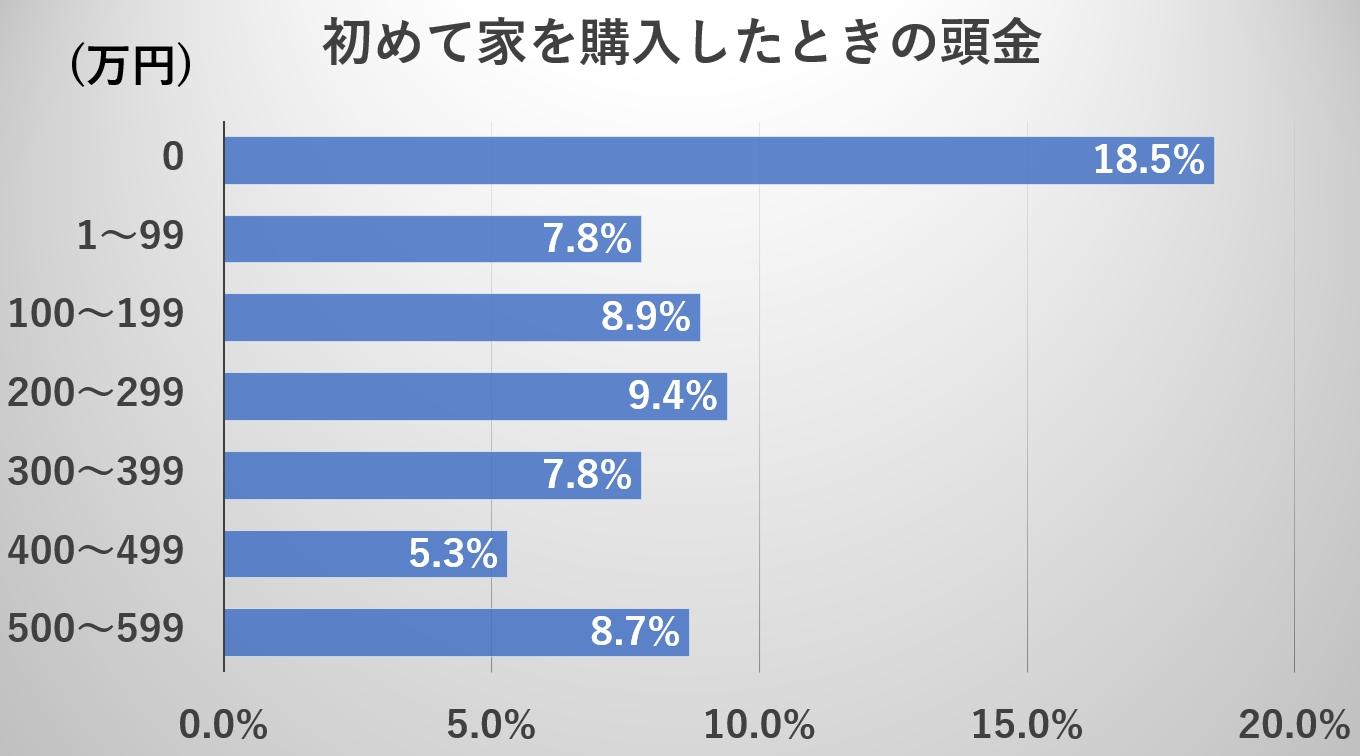

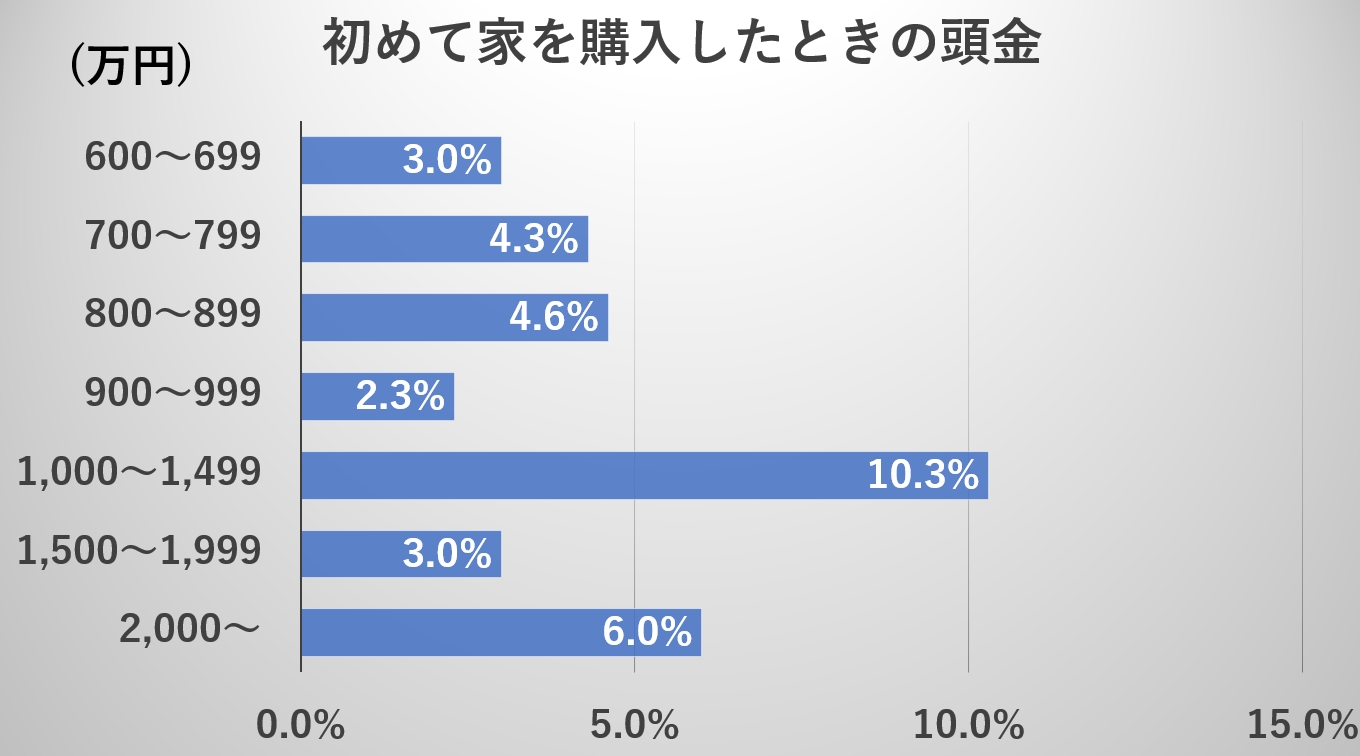

一般社団法人女性のための快適住まいづくり研究会の統計によると、フルローンで購入している人が多かったです。

出典:一般社団法人 女性のための快適住まいづくり研究会

頭金を600万円以上払った人の統計

出典:一般社団法人 女性のための快適住まいづくり研究会

頭金は払うメリットがある金額を払いましょう。以下の記事でも詳しく解説しています。

- Q3.最低でも必要な現金はいくら?

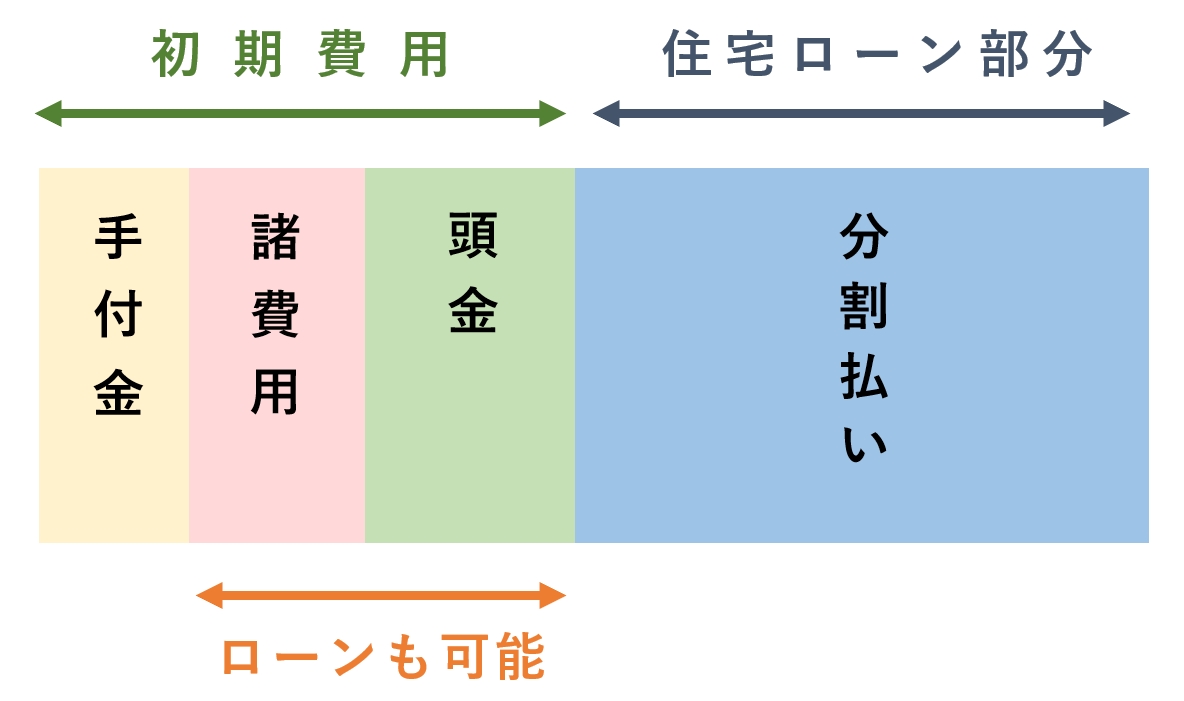

- A 販売価格の5~10%が目安です。

住宅ローンに含めずに、現金で払うのは「手付金」です。手付金とは、売買契約を結んだ証拠として前払いするお金で、相場は販売価格の5~10%です。

売買契約後に、現金で支払います。他の「諸費用」などはローンに含められるので、手付金が払えれば、家を買う手段はあります。

また、申し込みの際に「申込金」が必要なケースがあります。新築では「申込証拠金」とも呼ばれ、金額は10万円前後です。

手続きに必要な現金は物件によって異なります。金額と返金される条件は、仲介の担当者に前もって確認しましょう。

- Q4.単身で受けられる減税はある?

- A 専有面積や築年数など、条件(要件)を満たせば受けられます。

国の政策で、減税制度や補助金を出して家を買いやすくしています。

制度にはたいてい、面積の条件があります。40㎡以上、50㎡以上などです。

減税を受けられる物件だと広すぎるなら、減税がなくても販売価格が安い物件を選ぶなど、工夫が必要です。

今後、法改正などで、減税の金額や適用条件が変わる可能性があります。常に、最新の情報をチェックしておいたほうが良いです。

- Q5.ローンが残ったまま賃貸に出せる?

- A 賃貸に出す前に、金融機関に相談が必要です。

ローンが残った状態でも賃貸に出せます。ただし、住宅ローンから、やや金利が高い「アパートローン」に借り換えが必要なケースがあります。

無断で賃貸に出すと、住宅ローンの一括返済を求められる可能性があります。賃貸に出すときは、事前に金融機関に相談しましょう。

ちなみに「フラット35」では、転勤などやむを得ない事情があるなら、借り換えをせず一時的に賃貸に出せます。住所変更の手続きは必要です。

- Q6.親にお金を出してもらって良い?

- A 問題ありませんが、税金に気を付けてください。

両親が費用面で支援してくれると購入しやすいです。ただし「贈与税」が増える可能性があるので要注意です。

贈与税とは、財産を譲り受ける人が払う税金です。計算のもとを減らす「控除」が110万円あるので、1年間で110万円までなら贈与税はかかりません。

受け取る側の年収が一定以下なら、非課税の特例があります。110万円を超える支援が受けられるときは、非課税の条件に当てはまるか確認しましょう。

- Q7.連帯保証人は必要?

- A 不要なケースが多いです。

連帯保証人を立てられなくても家は買えます。ローン審査では本人の支払い能力と、物件の価値(担保評価)が重要視されるからです。

もし返済できなくなったら、金融機関は物件を売り(競売)に出して、資金を回収します。

ローン選びに気を付ければ、親族に手間をかけずに購入できます。団信や損害保険などで、万が一のローン破綻のリスクも軽減できます。

ちなみに、民間ローンでは連帯保証人が必要な場合もあります。引き受けてもらうときは、事前に了解をとっておきましょう。

- Q8.相続に備える必要はある?

- A 選ぶ家は考える必要があります。

パートナーや子どもができたら、自分に万が一があったときを考えて、長く住める家を選ぶ必要があります。

ずっと一人暮らしなら、リノベーションする前提で、築50年以上の物件などを安く買うのも手です。

相続する親族には、相続税がかかります。しかし、建物が高価でない限り、相続税はかからないか少額のケースが多いです。控除が大きいからです。

不動産の相続税の控除- 3,000万円+600万円×法定相続人の数

例えば、相続人が兄弟2人なら、不動産価値が4,200万円を超えないと相続税はかかりません。

住んでいるうちに価値が下がっていくので、相続時に控除を超える額が残っているケースは少ないです。

- Q9.中古の内装は設備も変えられる?

- A 水回りと厚い壁、共用部分に気を付ければすべて作り変えられます。

リノベーションでは柱以外をすべて作り変えて、お部屋を生まれ変わらせることが可能です。

水回りの位置や、耐久力に関係する壁に気を付ければ、壁を抜いて広々とした間取りにもできます。

物件探しの段階で、内装にかける費用の目安まで考える必要があります。

中古を探すときは、物件探しから内装工事まで、ワンストップで対応できる業者に依頼するべきです。

- Q10.女性1人で相談に行くのが不安

- A 女性スタッフに協力してもらいましょう。

女性で一人暮らしの相談が心配なら、事前に伝えておけば、女性スタッフに物件探しを担当してもらえます。

一人暮らしで気を付けるポイントや、予算面のアドバイスも受けられるので、気軽に相談してみるべきです。

一般社団法人女性のための快適住まいづくり研究会の統計でも、購入した人がこれから買う人へのアドバイスは「勉強会などに参加してみる」が1位です。

お得に家を買うための知識は膨大です。ノウハウを持ったプロに問い合わせて、最新情報に触れてみてください。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |