「家を安く買う方法は?」「値引きがしやすい時期は?」といった疑問にお答えします!

建売住宅や中古物件を安く買う3つの方法や、諸費用を抑え方を解説します。また、理想の条件をうまく緩和して予算を抑えるコツもご紹介します。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

安く家を買う4つの方法

安く家を買う方法を4つ紹介します。本体価格を下げたり、仲介手数料を抑える方法などがあります。

- ①値引き交渉をする

- ②仲介手数料が無料の物件を選ぶ

- ③仲介手数料を値引く

- ④安い金利の住宅ローンを組む

少しでもお得に家を買う方法を知っておきましょう。同じ物件でも、購入方法で数百万円の差が出る場合があります。以降で1つずつ解説します。

①値引き交渉をする

安く家を買いたいとき、値引き交渉するのが手っ取り早いです。2,980万円なら、80万・30万といった切りがいい数字まで値引けるケースがあります。

以下のタイミングで値引き交渉をすると、成功しやすいです。

- ・段階的に値下げされている

- ・募集開始または新築から2~3ヶ月経っている

- ・決算期(売主が不動産会社の場合)

段階的に値下げをしていたり、完成して2~3ヶ月経ってもまだ売れ残っている物件は値引き交渉がしやすいです。

完成後は不動産に関する税金が所有者にかかり続けるため、売主はなるべく早く売り切りたい背景があります。

また、売主の決算期も値引きしやすいです。会社によって異なりますが、主に年末の12月か年度末の3月中に話を進めるといいです。

交渉するときは「◯◯万円なら買う」と具体的な数字を出しましょう。中古物件は個人の売主が多いため、無理な交渉をすると断られる可能性があるので注意が必要です。

岩井

②仲介手数料が無料の物件を選ぶ

仲介手数料が無料の物件を選びましょう。自ら売主として募集をしている不動産会社では、仲介手数料がかかりません。

仲介手数料とは売主と買主の間に入って「仲介をした不動産屋」に払う手数料です。

3,000万円の物件の場合、通常かかる仲介手数料は以下のとおりです。約100万円のコストカットが可能です。

- 【物件価格×3%+6万円】×消費税

- 3,000万円×3%=90万円

- 90万円+6万円=96万円

- 合計額:96万円×1.1=105.6万円

仲介手数料がかからない代わりに、物件価格に利益が多く組み込まれている可能性があります。相場と比べて高すぎないか確かめる必要があります。

③仲介手数料を値引く

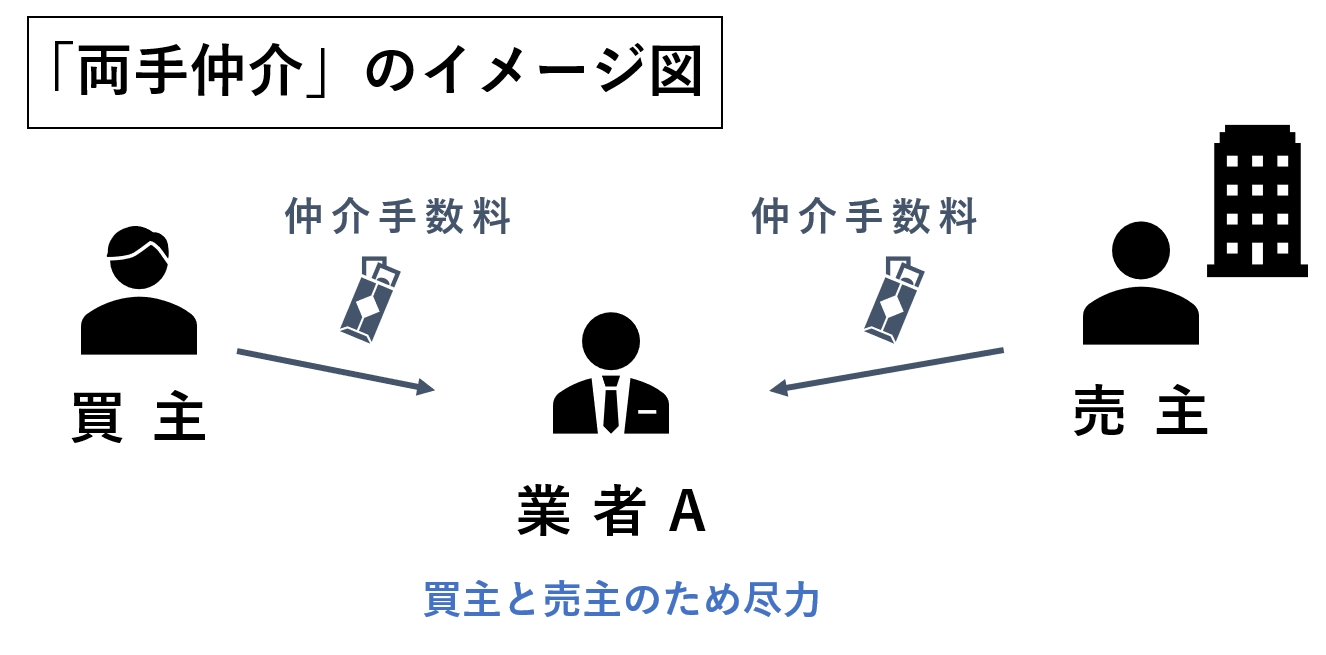

仲介手数料がかかる不動産屋でも、値引く方法はあります。不動産屋が売主と買主の双方から手数料がもらえる「両手仲介」のとき、値引きの余地があります。

ただし、売主サイドにも不動産屋がいる「片手仲介」の場合、値切りが難しいです。買主側からしか手数料をもらえないためです。

片手仲介か両手仲介かは、不動産屋に直接聞いて大丈夫です。

仕組みを知っていると伝われば、仲介手数料の値引きがなくても良いように、販売価格の交渉などを頑張ってもらえます。

④安い金利の住宅ローンを組む

安い金利の住宅ローンを組むと、利息が少なくなりお得です。金利を考えるとき、2つの方法があります。

- ・変動金利を選ぶ

- ・都市銀行やネット銀行の住宅ローンを選ぶ

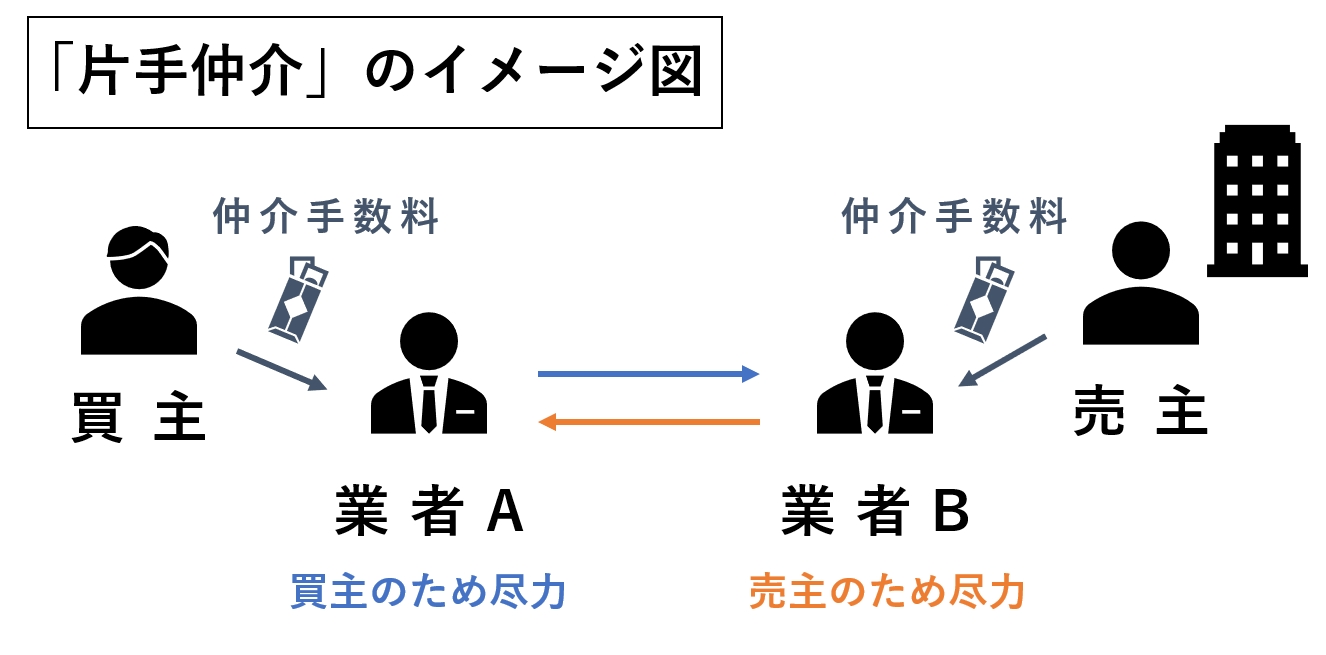

金利は「変動金利」と「固定金利」があります。相場は、変動金利で0.3~0.6%、固定金利は1~1.6%です。

変動金利は、金利が上昇して負担が増えるリスクがあります。しかし、金利の推移を見ると直近10年以上で金利は変わっていないので、変動金利のメリットは大きいと言えます。

都市銀行やネット銀行は、金利が低い住宅ローンが使えます。金融機関の公式ホームページなどから、金利の傾向をまとめました。

| 変動金利 | 審査 | |

|---|---|---|

| 都市銀行 (メガバンク) |

0.4~0.5% | 厳しいが便利 |

| ネット銀行 | 0.3~0.5% | 厳しい |

提携のクレジットカードを作ったり保険に入ったりすると、金利の優遇を受けられる金融機関があります。

詳しくは、住宅ローン比較窓口などのネットの比較サイトで条件を比べられます。

1%未満の金利の違いでも、トータルの返済額が数十万~数百万円変わる場合があります。優遇の条件は、必ず不動産屋に確認しましょう。

諸費用を節約できる場合がある

販売価格の他、諸費用も節約できる場合があります。諸費用とは、物件価格の他にかかる費用のことで、主に関係者への手数料です。

目安は販売価格の約10%で、内訳には以下のような項目があります。

| 内容 | |

|---|---|

| 団体信用生命保険料 | 死亡など万が一に備えた保険料(金利に含めて支払うケースが多い) |

| 火災保険料 | 建物・家財の保険料 |

| 事務手数料 | 金融機関に支払う手数料 |

| 仲介手数料 | 不動産屋への報酬 |

| ローン代行手数料 | ローンを手配する不動産屋への報酬 |

| 登記代行手数料 | 司法書士への報酬など |

| 登録免許税 | 所有権と抵当権の登記にかかる税金 |

| 固定資産税清算金 | 売主が1年分払う税金の日割り清算 |

| ローン保証料 | 保証会社に支払う手数料 |

| 印紙税 | 売買・ローンの契約書にかかる税金 |

| リフォーム費用など | 内装工事費用・オプション設備費用 |

なかには、節約が難しい費用もあります。登記代行手数料がかかる不動産登記は、指定の司法書士に任せたほうがいいです。自分でやるのは知識が必要で手間もかかります。

初期費用は買う物件によって異なります。費用がどれくらいかかるか、購入前にしっかり確認しましょう。以降で、諸費用を節約するポイントを解説していきます。

住宅ローンの手配を自分でする

住宅ローンの手配を自分ですると、不動産屋に支払うローン代行手数料を節約できます。相場は10~20万円です。

住宅ローンは「事前審査」と「本審査」の2段階です。家探しを始めたら、気になる物件で事前審査をしておくといいです。

事前審査が通っていないと、契約させてもらえないケースがあるからです。審査が終わっていれば物件の買い逃しを防げます。

ちなみに、審査にかけた物件とほとんど条件が変わらなければ、別の物件で契約しても問題ないです。

保証料が無料の金融機関を選ぶ

ローンの保証料が無料の金融機関を選びましょう。保証料とはローンを返せなくなった際に、保証会社が代わりに立て替えてくれるためのお金です。

一旦立て替えてくれるだけで返済義務は残るので、払うメリットは少ない費用です。

保証料がかからない銀行を4つ紹介します。各リンク先で詳細を確認できます。

| 特徴 | |

|---|---|

| フラット35 |

・団信の加入が任意 ・10万円から繰り上げ返済できる |

| ソニー銀行 |

・引っ越し時の特典が豊富 ・クレカのポイントの還元率が上がる |

| 楽天銀行 |

・無料団信、全疾病保障付き ・ローンを組むと20,000ポイントもらえる |

| イオン銀行 |

・団信のプランが豊富 ・イオンでの買い物が毎日5%オフになる |

保証料がない代わりに、事務手数料を払うケースが多いです。相場は、借入金額の2.2%か、一律の金額がかかるパターンのどちらかです。

住宅ローンを組むときは、保証料と事務手数料のトータルが高くなってないか確かめるといいです。

火災保険や地震保険を自分で探す

火災保険や地震保険を自分で探すと、諸費用を抑えられるケースがあります。不動産屋が紹介する商品は、保険屋の広告料が含まれている場合があるからです。

インターネットで情報を探すと、WEB申込で簡単に手続きできる商品が出てきます。物件について入力する項目が出てくるので、事前に調べておくとスムーズです。

- ・物件住所

- ・構造(木造、鉄筋造など)

- ・築年月日

- ・耐震等級

- ・現地の災害リスク

物件情報に関しては不動産屋に聞くのが手っ取り早いです。災害リスクに関しては、ハザードマップで確認できます。

現地の災害リスクも保険料を左右する要因です。水害リスクが心配ないエリアなら水害の補償を外してみたり、不要なオプションを外すと安くなります。

万が一に備えて、火災保険と地震保険にセットで加入しておくのがおすすめです。2020年時点の損害保険料率算出機構の統計によると、約70%の世帯が地震保険に加入しています。

岩井

オプション工事は数社で見積もりを取る

オプション工事は、数社で見積もりを取るといいです。売主や仲介会社の提携業者と比較できます。

ほとんどの建売では、生活に必要な設備を別途買う必要があります。代表的なものは以下のとおりです。

- ・エアコン

- ・カーテンレール

- ・網戸

- ・食器棚

- ・照明

- ・テレビアンテナ

- ・防犯設備 など

個人で手配する場合は、業者の評判や口コミなどをチェックして慎重に判断しましょう。

金融機関によっては、オプション工事もローンに組み込めるケースがあります。他社で請負契約を結んだら、請求書や請負契約書のコピーを準備しておきましょう。

ちなみに、売主や仲介会社の提携業者だと、入居時のトラブルに繋がりにくいです。見積もりから書類の準備までスムーズにいきます。

安く買うコツは希望条件を緩和させること

安く家を買うコツは、希望条件を緩和することです。こだわり条件が多いほど、予算をオーバーしやすいです。

譲れる条件・譲れない条件を整理して、妥協できる部分から条件を見直してみましょう。

スーモやホームズなどのポータルサイトを見て、実際にどんな物件が出てくるか検索してみましょう。住みたいエリアの相場も掴めます。

以降では、条件をうまく緩和していくポイントを紹介していきます。

通勤時間や駅距離を伸ばしてみる

職場への距離や、駅までの徒歩距離を伸ばしてみるといいです。同じ広さでも、利便性がいいエリアと比べると価格相場が安いです。

駐車スペースや庭がある戸建ても多く出てきます。隣の家との距離も余裕が生まれ、プライバシーが確保できたり、子どもの音で迷惑をかけにくいです。

また、最近はテレワークの普及により、駅距離を気にするより、広く快適な家に住みたいと考える人も増えています。

おすすめはバス停近くの物件

おすすめはバス停近くの物件です。駅から離れるぶん価格が安くなりやすいです。また、家から歩く時間が短いので、体への負担が少なく済みます。

時刻表は事前に確かめておきましょう。1時間に数本しかなかったり、平日と土日で運行状況が変わる場合があるからです。

2022年3月現在、新型コロナウイルスの影響により、運行状況が変わっている可能性が高いです。運行情報は、現地の時刻表を見るか運営会社へ問い合わせましょう。

不人気の物件も候補に入れてみる

不人気の物件も候補に入れてみましょう。施工側の配慮や本人の発想次第で、お得に買える可能性があります。

以下に、人気がなく値段が安くなりやすい条件の例をまとめました。

- ・踏切や線路の近く

- ・近隣にお墓などの嫌悪施設がある

- ・ごみ捨て場など共用施設の近く

- ・旗竿地や傾斜地

最近の新築戸建てであれば、人が避けがちな要因に対して、しっかり対策されている物件が多いです。

隣にお墓がある家なら、庭に目隠し用のフェンスがあります。踏切や線路の近くの家は、二重窓により、防音・防振対策がされています。

絶対に譲れない条件以外を緩めに探すと、掘り出し物が見つかる可能性があります。

安い物件を探すときの3つの注意点

安い物件を探すときの注意点は、主に3つあります。

- ・住宅ローン控除が受けられるか確かめる

- ・告知事項あり物件なら内容を聞いておく

- ・資産価値の高い家にする

注意点に気をつけて探せば、マイホーム購入が失敗しにくくなります。以降で1つずつ解説します。

住宅ローン控除が受けられるか確かめる

物件を探すときは、住宅ローン控除が受けられるか確かめましょう。安くても、減税が受けられない場合があります。

住宅ローン控除を受けられると、ローンの残債務に応じて10~13年間も減税できます。

省エネ性能によって減税できる上限額が変わるので、トータルで損得を考えるべきです。

- ・床面積が登記簿上の面積40~50㎡以上

- ・所得が一定(1,000万円~)以下

- ・取得後6ヶ月以内に入居して住み続ける

- ・家の半分以上が居住スペース

- ・耐震基準を満たす(1982年以降の建築)

- ・10年以上の住宅ローンを組む など

住宅ローン控除は、令和4年度税制改正で、減税できる金額が残債務の1%から0.7%に見直されています。

制度の見直しは定期的にあるので、購入の際は優遇が受けられる条件とあわせて最新の情報をチェックしましょう。

住宅ローン控除については、次の記事でも解説しています。

控除を受けるためには確定申告が必要

住宅ローン控除を受けるためには、確定申告が必要です。会社員などの給与所得者は、2回目以降は年末調整で控除が受けられます。

税金の軽減措置は、期間限定のものや、自分で手続きするものが多いです。詳しくは不動産屋や自治体の窓口に相談してください。

告知事項あり物件なら内容を聞いておく

価格が安い「告知事項あり」の物件は、何があった物件か不動産屋に内容を聞いておきましょう。告知事項とは、購入するうえで重要な判断基準になる内容のことです。

主に、入居者が心理的に住みたくないと思われる要素(心理的瑕疵)があります。その土地で過去に人が亡くなってたり、周辺に暴力団などの関連施設がある物件です。

事故物件などは「大島てる」でも調べられます。心配なら早めに不動産屋に問い合わせましょう。

資産価値のある家にする

.jpg)

資産価値のある家を買うようにしましょう。将来、賃貸や売却に出すときに好条件で募集に出せます。

また、住宅ローンを組むとき、家の「担保価値」をチェックされます。万が一滞納が続き、売却してもローン残高を回収できるのか判断するためです。

資産価値は、主に立地で決まります。立地が良すぎる場所は価格が上がりやすいので、予算とのバランスを慎重に考えましょう。

ローンは貯金額に応じて柔軟に対処できる

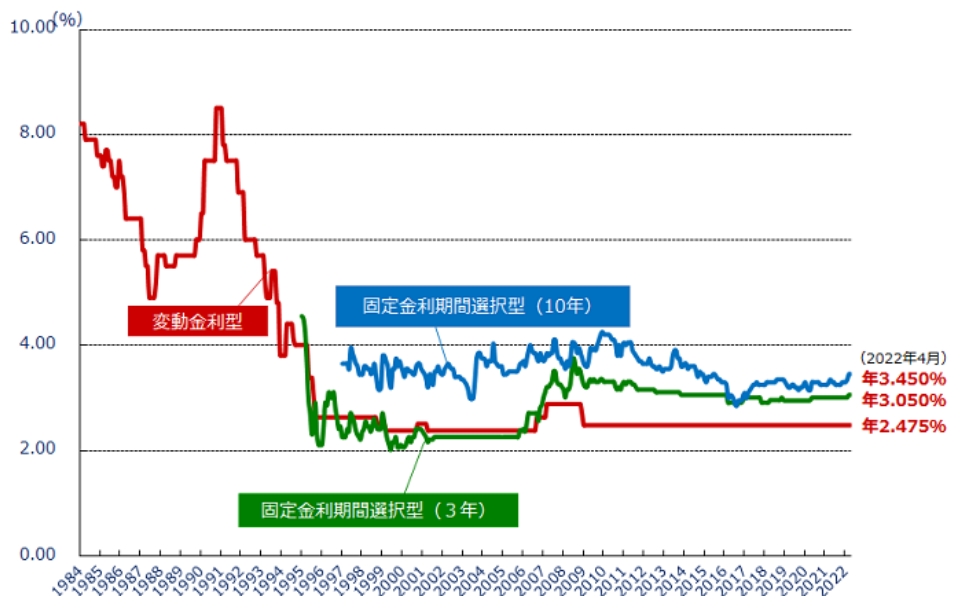

住宅ローンは貯金額に応じて柔軟に対処できます。貯金から出すお金は、主に「頭金」「諸費用」「手付金」の3つで、トータルで販売価格の10~30%が目安です。

10~30%と幅があるのは、初期費用の大半は住宅ローンに含められるからです。貯金額に応じて、自分に合う予算を組めます。

以降で、ローンの組み方や出費の抑え方について解説します。

頭金なしでも住宅ローンは組める

頭金なしでも、物件価格の100%まで「フルローン」が組めます。貯金が少なければ、無理に頭金を払わずに、早めに返済を始めたほうがお得です。

借り入れの部分が増えるので、金利の負担や毎月の返済額は増えます。フルローンを組むなら、立地などで予算を抑える工夫が必要です。

貯金に余裕があるなら、頭金を20%程度払えると返済がラクにできます。後から繰り上げ返済もできるので、頭金は貯金の額次第で決めましょう。

自己資金は手付金の額まで抑えられる

自己資金は手付金の額まで抑えられます。物件価格とは別にかかる諸費用は、ローンに含められます。

ただし、諸費用を含められるローンでも、金融機関によっては含められない項目もあります。

貯金額に不安がある人は、早めに不動産屋に相談するといいです。最適なローンの組み方をアドバイスしてくれます。

安さを求めるなら中古に絞って探すといい

安さを求めるなら中古に絞って探すといいです。主な理由は4つあります。

- ・新築よりも物件価格が安い

- ・物件数が多く立地が選べる

- ・販売価格と価値が一致しやすい

- ・安さを活かしてリノベーションできる

以降で1つずつ解説していきます。

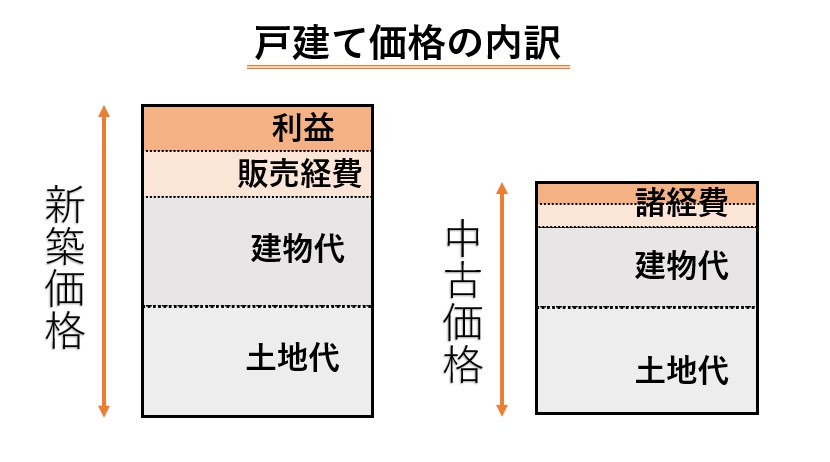

新築よりも物件価格が安い

中古は、新築(建売)と比べると物件価格が安いです。2020年の「フラット35利用者調査」によると、首都圏内の平均価格で比べたとき、建売と中古の価格差は約900万円です。

浮いた予算で立地などを見直せば、より理想に近い物件が見つかる可能性が上がります。

また、内装や設備にかける予算を上げて、築年数が気にならない仕上がりにもできます。

物件数が多く立地が選べる

中古は物件数が多く、希望するエリアで物件が見つかりやすいです。個人の売主が引っ越したいタイミングで募集が出るため、1年を通して物件が減りにくいです。

買い物環境や家の広さにこだわりがあっても、予算内で買える家もあります。

建売は、1つの土地に何件も家が建つ「分譲タイプ」で募集されるのが主流です。希望エリアに建てられるのを待つより、中古も含めて探すといいです。

販売価格と価値が一致しやすい

中古は販売価格と価値が一致しやすいです。比較できる物件が多く、相場より高いと買い手がつかないためです。

建売の場合、売主が法人のため建物の価格に消費税がかかります。販売経費も20%近く含まれていて割高です。

中古は個人の売主から購入すれば消費税がかかりません。販売経費は10%程度で割安です。

価格は築年数次第で大幅に変わります。築10年未満は新築とあまり変わらないので、予算に収まるように物件を選ぶ工夫は必要です。

安さを活かしてリノベーションできる

中古は安さを活かしてリノベーションできます。リノベーションは、柱以外すべて作り替えて家を生まれ変わらせることです。

出典:リノベる ホームページ

内装や間取りを変えれば、新築ライクな家が誕生します。「予算内で物件が見つからない」という人は、割安な築古物件を購入して、リノベーションするのも手です。

他にも、エリアを見直したり支払い方法を工夫すれば、予算内で理想に近づけられます。

家の探し方や購入費用を抑えるコツは、プロの不動産屋からアドバイスをもらえます。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |