「家を買うタイミングはいつごろがベスト?」「2022年に買っても良い?」といった疑問を解決します!統計から、みんながいつ家を購入しているかご紹介します。

年齢やライフスタイル、社会情勢の視点から、家を買うのに最適なタイミングを解説します。予算や家の決め方まで徹底解説しています。

この記事は、ファイナンシャル・プランナーで宅地建物取引士の、岩井さんに監修してもらいました。ぜひ、購入を検討する際の参考にしてください!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

みんなはどのタイミングで家を買っている?

家を買う最適なタイミングは「年齢」「ライフスタイル」「社会の流れ」の3つを軸に考えましょう。

国土交通省の「令和2年度住宅市場動向調査報告書」の統計から、平均的な項目を4つまとめました。以下いずれかに当てはまるタイミングでの購入がおすすめです。

| 家を買うタイミング | |

|---|---|

| 家を買う年齢 | 30~40代 |

| 購入時の世帯年収 | 400~800万円 |

| 自己資金(貯金) | 800万円ほど |

| 家族構成 | 2~4人暮らし |

まず統計のデータについて、1つずつ解説していきます。

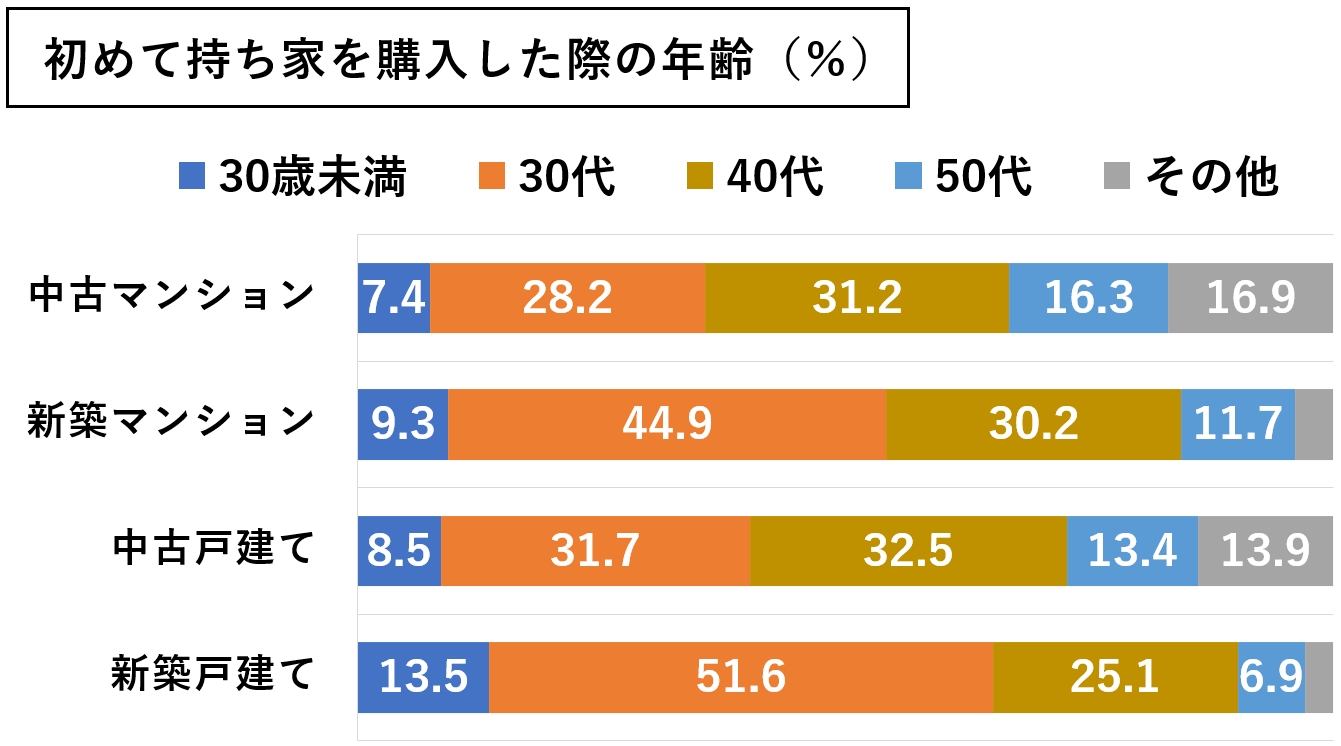

年齢は30~40代が多い

初めて家を買った人の年齢は30~40代が多いです。一般的に、家を買うときは住宅ローンを組むので、返済期間から考えても妥当です。

ローンの返済は、20~35年続きます。多くの人は30~40代で家を買って、定年付近で完済する計画だと考えられます。東京、大阪、愛知近郊の統計を紹介します。

出典:国土交通省 令和2年度 住宅市場動向調査報告書

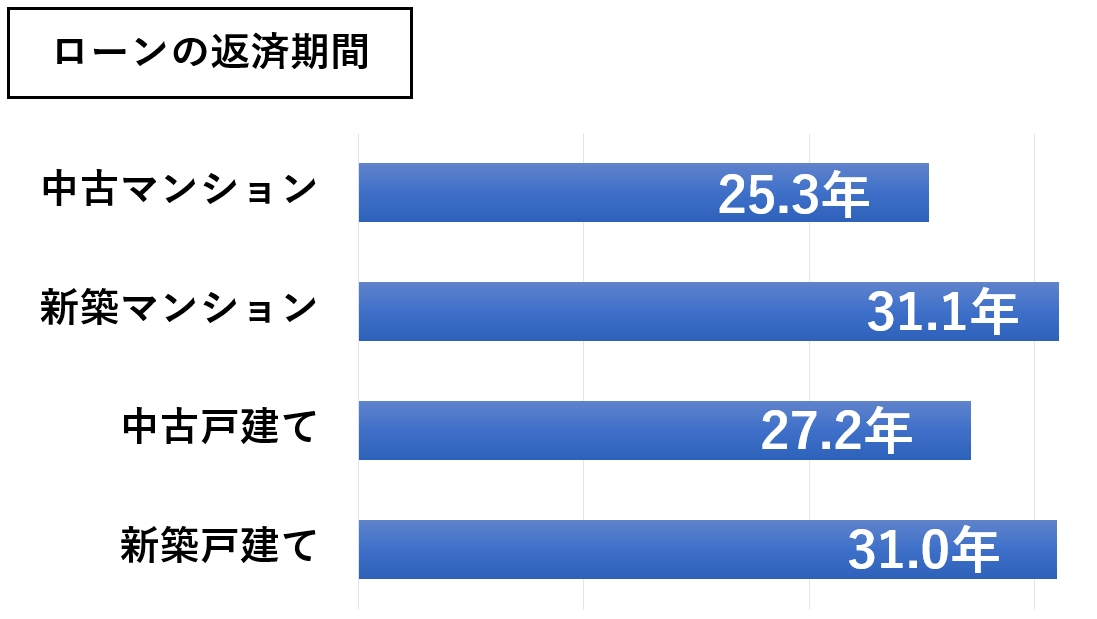

同統計で、ローンの返済期間は25~30年程度です。販売価格が高い新築ほど、ローンは長くなる傾向があります。

出典:国土交通省 令和2年度 住宅市場動向調査報告書

実家暮らし以外なら、持ち家は早めにローンで購入したほうが、貯金が貯まってから買うより損しません。

賃貸で払う家賃を考えるべき

社会人になり家賃10万円の家に20年間住むと、更新料がなくても2,400万円必要です。

40代まで貯金して家を買うより、30代で購入したほうが、家賃を払う期間のぶんお得と言えます。

家を買うベストな年齢については、以下の記事でも解説しています。

購入時の世帯年収は400~800万円が多い

家を買ったときの世帯年収は400~800万円が多いです。共働きも含むので、単独の平均年収とは別で考えてください。

統計データを表にまとめました。税金や保険料を差し引く前の、税込みの世帯年収です。

| 中古マンション | 新築マンション | |

|---|---|---|

| 400万円未満 | 13.4% | 0.5% |

| 400~600万円 未満 |

22.8% | 13.2% |

| 600~800万円 未満 |

22.8% | 25.9% |

| 800~1,000万円 未満 |

11.9% | 18.5% |

| 1,000万円以上 | 9.5% | 26.9% |

| 平均の世帯年収 | 657万円 | 864万円 |

出典:令和2年度住宅市場動向調査報告書より作成(無回答あり)

| 中古戸建て | 新築戸建て | |

|---|---|---|

| 400万円未満 | 12.2% | 4.0% |

| 400~600万円 未満 |

21.5% | 28.4% |

| 600~800万円 未満 |

22.4% | 28.4% |

| 800~1,000万円 未満 |

12.6% | 15.3% |

| 1,000万円以上 | 11.7% | 9.8% |

| 平均の世帯年収 | 657万円 | 681万円 |

出典:令和2年度住宅市場動向調査報告書より作成(無回答あり)

購入時の世帯年収は、平均で650万円以上ですが、割合が多いのは400~800万円台です。

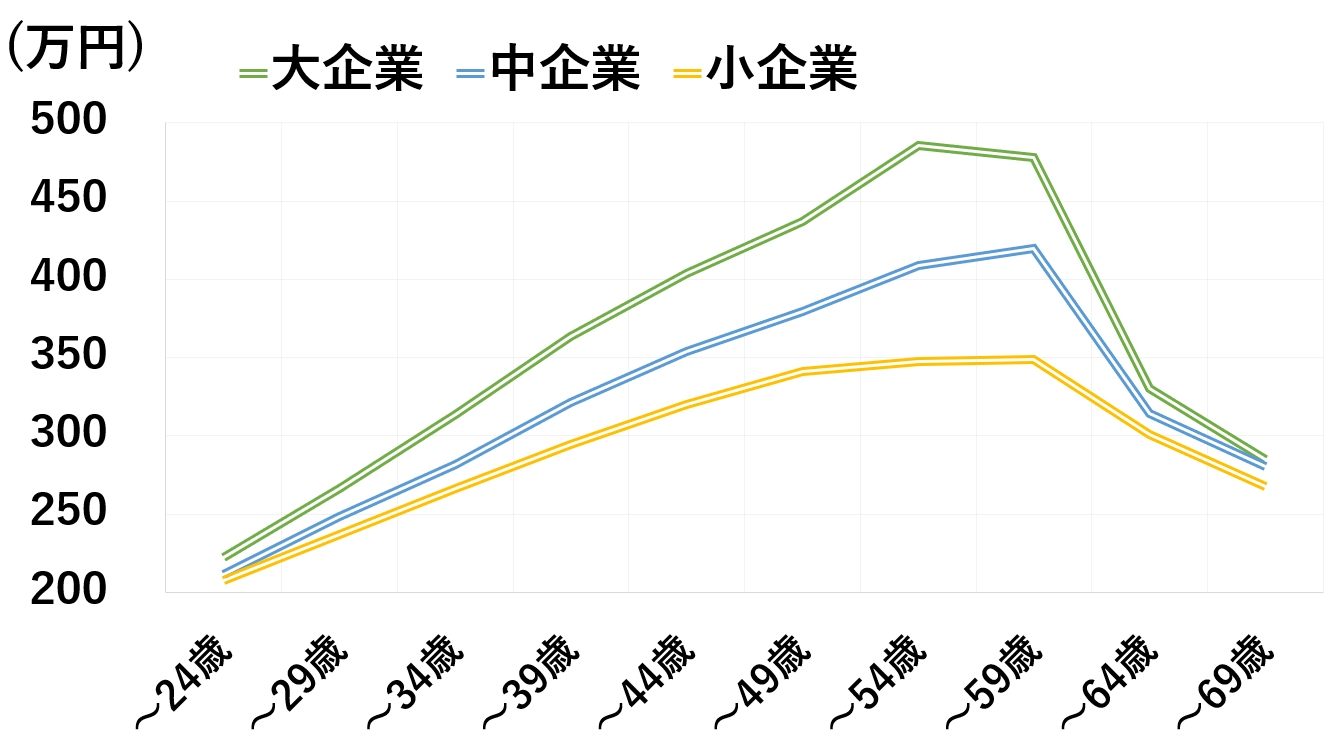

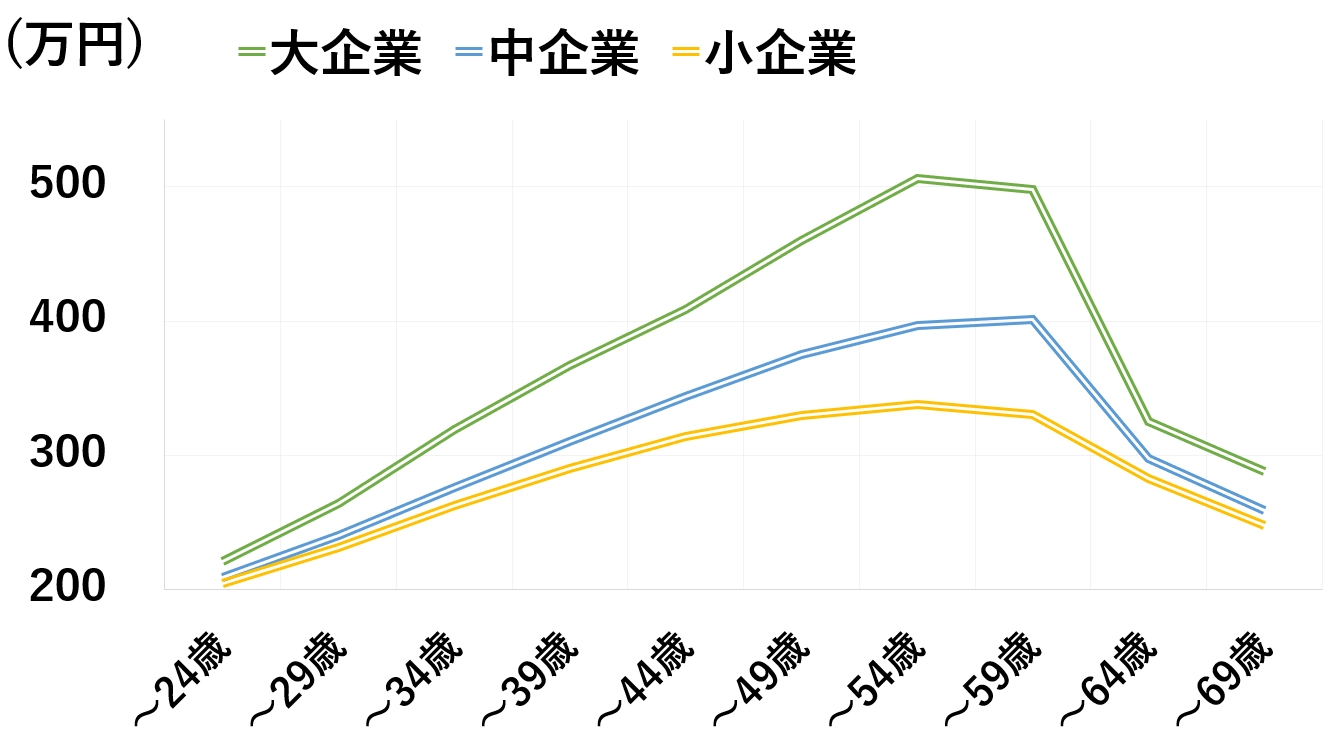

ちなみに、厚生労働省の「令和2年賃金構造基本統計調査」によると、単独の平均年収が400万円台に届くのは、大企業でも40歳台です。

以下の図は、企業の規模ごとに賃金の変化を分けたグラフです。

出典:厚生労働省 令和2年 賃金構造基本統計調査 結果の概要

出典:厚生労働省 平成30年 賃金構造基本統計調査 結果の概要

住宅ローンは年収350万円から組める

実際は、単独で年収350万円あれば無理のない返済計画は組めます。住宅ローンについては、以下のリンク先で年収ごとに解説しています。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収350万円 | 年収400万円 |

| 年収500万円 | 年収600万円 |

| 年収700万円 | 年収800万円 |

住宅ローンは、なるべく単独で組むべきです。夫婦の収入を基準にすると、産休による収入の減少や離婚などで、返済できなくなるリスクが高いからです。

自己資金は800万円ほど

統計だと、自己資金(貯金)からも代金を払っている人が多いです。中古マンションで約800万円、新築マンションだと約1,100万円です。

自己資金が少なくても、家を買う方法はあるので、金額は参考程度にしてください。

| 購入価格 | 自己資金の額 | 比率 | |

|---|---|---|---|

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

| 新築戸建て | 3,757万円 | 775万円 | 20.6% |

出典:令和2年度住宅市場動向調査報告書

自己資金から多く払えると、借り入れが減らせます。金融機関に支払う金利が抑えられるので、総額で損をしません。

ただし、貯金が貯まるのを待っていると、家賃で損をしたり、買い時を逃したりするリスクがあります。

余裕はあったほうが良いので、最低限の必要な金額を把握して、無理のない資金計画を組みましょう。

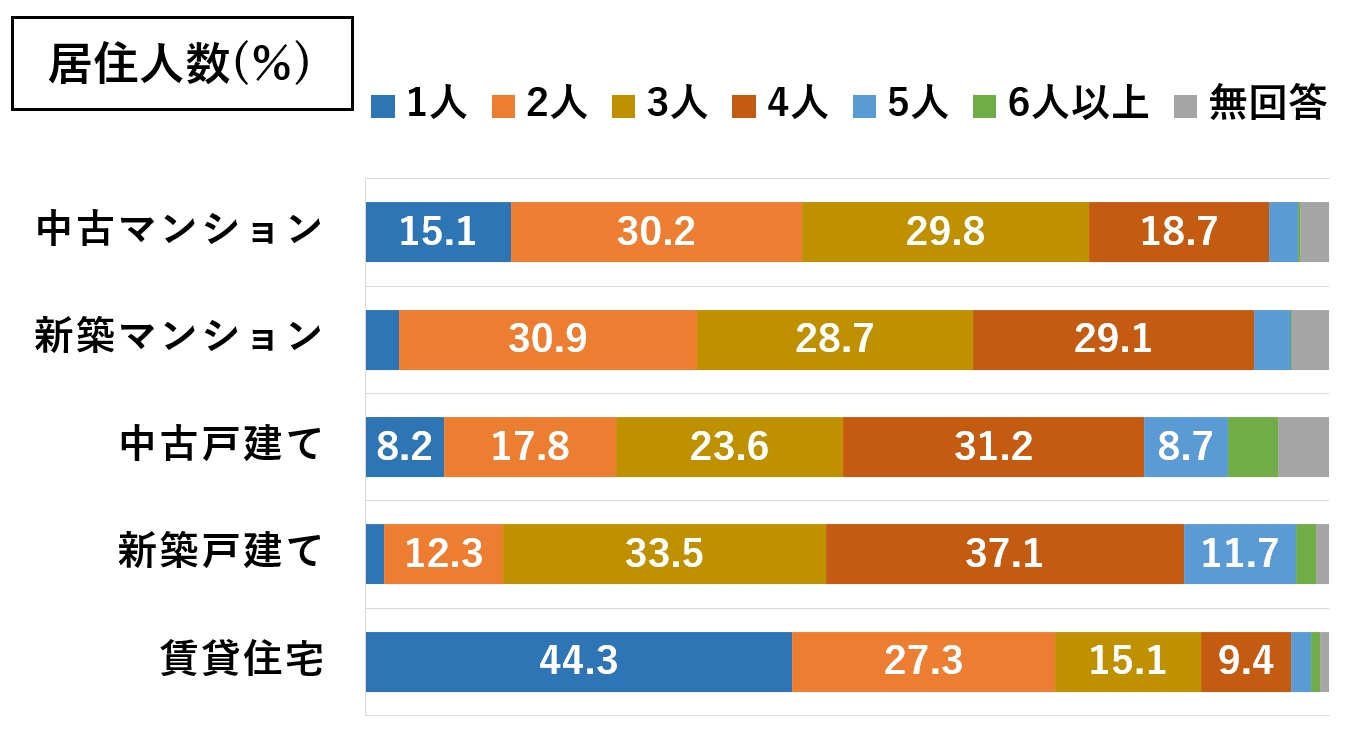

家族構成は2~4人が多い

購入時の家族構成(世帯人数)は2~4人が多いです。一人暮らしは賃貸が多く、夫婦や家族は持ち家を選んでいると考えられます。

出典:令和2年度住宅市場動向調査報告書より作成(無回答あり)

家族が増えると手狭になり、引っ越しのタイミングで買う決意をする人は多いです。賃貸より毎月の負担を抑えて、子育てに適した環境が作れるからです。

持ち家はローンを完済すれば資産になります。完済後の維持費は概ね賃貸よりも安く、老後も安心して暮らせます。

ちなみに、一人暮らしでも、家賃をもったいないと考えて家を買う人はいます。統計からは、安く買える中古の人気が確かめられます。

岩井

年齢は定年付近で完済できるとベスト

住宅ローンは、定年付近で完済できるとベストです。定年後は収入が減るのが一般的で、年金でローンを返済するのは大変です。

定年まで返済を続けるなら、35年ローンの場合は「30歳」で購入する計画になります。月々の返済額を考えると「40歳まで」に買うと返済がしやすいです。

50~60歳で買うなら「頭金」を多めに払って借り入れを減らす、返済期間を短くするなどの工夫が必要です。

返済期間は最長で組んだほうが良い

返済期間は可能な限り最長で組んだほうがいいです。毎月の返済額を抑えられますし、ローンを組むと原則は、後から返済期間を延ばせないからです。

あえて返済期間を長くしておいて、余裕があるときに「繰り上げ返済」する手段もあるので、無理に返済を急ぐ必要はありません。

定年を超えた住宅ローンも組める

返済期間が定年を超えた住宅ローンも組めます。完済年齢の上限は75~80歳など、定年を超える金融機関が多いです。

「親子二世代ローン」などの、定年後でも無理なく返済できるローン商品もあります。注意点として、完済年齢が高齢なほど審査が厳しく、借りられない可能性が上がります。

ちなみに、借り始めの年齢と完済年齢の上限は、金融機関によって異なります。金融機関を選ぶときは、必ず事前に確認しましょう。

岩井

ライフスタイルによる家を買うタイミング

ライフスタイルによっても家を買うタイミングは変わります。

住宅金融支援機構の「2021年4月住宅ローン利用者の実態調査」によると、20~30代の50%以上が「子供や家族のため」に家を購入しています。

他には「結婚や出産のため」「老後の備えのため」など、将来の備えや資産として考える人も多いです。

世帯によって購入のタイミングは異なるので、以下で5つのパターンに分けて解説します。

- ・一人暮らしで定職に就いている

- ・結婚前提のカップル

- ・子どもがいない夫婦

- ・子どもがいる夫婦

- ・ペットを飼いたい(飼っている)

一人暮らしで定職に就いている

一人暮らしで定職に就いている人は、生活の質を上げたい、家賃がもったいないと思うなら、購入を検討したほうが良いです。

賃貸は理想に近い物件が見つからなかったり、理想的な物件は家賃が高かったりします。同じ金額を払うなら、資産にできる持ち家のほうが損をしません。

結婚や出産など、家族が増えて手狭になったら、売却したり住み替えローンを利用すれば、引っ越しもできます。

結婚前提のカップル

結婚前提のカップルは、結婚前に家を買うのも手です。住宅ローンの返済を早めに始められるのがメリットです。

予算が少なくて心配なら、結婚前でも婚約者の収入を合算したローンは組めます。

住宅ローンを組んでから別れると大変なので、お互いの両親に挨拶をしたり、同棲してみたりして、暮らしていけそうか確かめましょう。

子どもがいない夫婦

子どもがいない夫婦は、妊娠や出産を考えると持ち家を買ったほうが良いです。子育て向きの賃貸物件は数が少なく、家賃が高いからです。

夫婦二人暮らしの場合も、老後に備えて持ち家を買っておくと安心です。賃貸は定年を境に、滞納や亡くなる心配をされて、入居審査に通りづらくなるためです。

子どもがいる夫婦

子どもがいる夫婦は、通勤と通学が不便なら、持ち家の購入を考えたほうが良いです。

また、子どもが育って手狭になったときも引っ越しのタイミングです。賃貸で何度も引っ越す前に、購入も検討してみてください。

ライフプランは、子どもが生まれる前から考えられるとベストです。

しかし、家を買うのは子どもの進学や独立など、成長に合わせたタイミングでも遅くはありません。

ペットを飼いたい(飼っている)

ペットを飼いたい、または飼っているときに、犬や猫と暮らしやすい家を買う人は多いです。賃貸物件は、ペットを飼うための制限が多いからです。

ペットとの生活環境を整えたいなら、購入したほうが早いです。賃貸だと入居を断られたり、騒音トラブルや退去費用で揉めたりと、面倒や心配が多いです。

ちなみに、購入する場合でも、マンションには管理組合の規約で制限があるので要注意です。

岩井

社会情勢からタイミングを考える

家を買うタイミングは、社会の流れも読む必要があります。社会情勢によって「金利相場」と「地価」が影響を受けるからです。

金利相場が変わると、住宅ローンの返済総額が影響を受けます。地価(土地の価格)が上昇すると、不動産の販売価格も上がります。

また、オリンピックなどの大規模なイベントや、2020年2月からの「コロナショック」は、景気に大きく影響を与えています。

今が買い時か待つべきかは、将来まで予測して見極める必要があります。

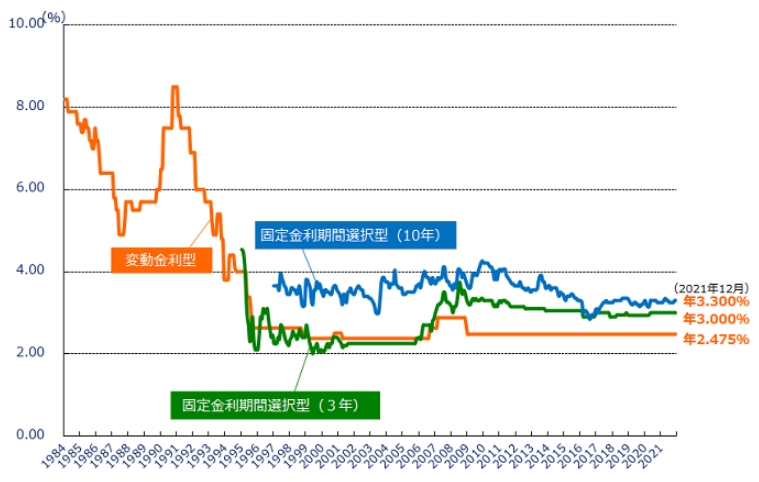

金融政策により超低金利が続いている

日本銀行の低金利政策により、2021年現在は金利が安いです。「超低金利時代」と言われていて、住宅ローンも低金利で組めます。

住宅ローンは低金利のうちに借りるべきです。借り始めがもっとも元本が多く、返済総額への影響が大きいからです。

2021年12月の民間金融機関の金利(中央値)は、住宅金融支援機構の集計によると変動金利で約2.4%です。金融機関ごとに割引があり、実際は更に安く借りられます。

バブル期以降はゼロ金利政策(1999年)やマイナス金利政策(2016年)など、金利を下げる政策が続いています。金融緩和が続く以上、今後も低金利が続くと言われています。

金利相場が下がり切っている現在は、家を買うのに適したタイミングだと言えます。金利1%の差で、返済総額が百万円単位で変わるケースは多いです。

特に、全期間固定金利では、借り始めの金利が大切です。ローンを組んだ時点から、完済まで金利が変わらないためです。

税金の優遇は減っていく可能性が高い

「住宅ローン控除」の制度が、控除率1%から0.7%へ法改正されます。金利の負担に対して税金の戻りが多く、見直されたためです。

ローンの残債務1%(上限あり)を10~13年間も減税できましたが、今後は減税幅が減っていく可能性が高いです。

減税の制度や給付金は、期間限定のものが多いです。優遇が受けられる条件(要件)とあわせて、常に最新の情報をチェックしましょう。

地価や社会情勢を見極めるのは難しい

販売価格が妥当かどうか確かめるときは、周辺の似た建物や、取引事例と比較する方法がおすすめです。地価や社会情勢まで見極めるのは難しいからです。

不動産の販売価格は、売主が「売れると考える金額」です。定価はないので、地価が下がっていても、反対に販売価格が上がる可能性はあります。

国土交通省の令和3年地価公示によると、上昇し続けていた東京圏の地価は、8年ぶりに下落となっています。

リモートワークの増加によって、郊外でも需要が高まっている地域があります。住みたい場所によっても異なるので、少なくとも、相場より明らかに高い物件だけは避けましょう。

販売価格が相場より高くないか調べる方法

相場の参考にできるサイトを紹介します。住みたい街の物件情報を調べて、築年数などの条件を合わせて比較してみてください。

| 参考サイト | |

|---|---|

| 周辺の募集状況 | at homeなどの一般公開されている物件検索情報で似た物件と比較する |

| 過去の取引事例 | REINS Market Informationで築年数や面積を指定して確かめられる |

| 土地の価格(地価) | 国土交通省の「都道府県地価調査」で周辺との地価を比較できる |

大切なのは、金額に納得できるかどうかです。ローン返済は長く続くので、金額に不満が残ると返済のストレスが大きいです。

住みたい街の家が割安で買えて、将来は割高で売れるとベストです。

相場は、最新情報に詳しい仲介業者に聞くのが手っ取り早いです。第一に、住みたいと思える物件を探すのに時間を使いましょう。

岩井

どんな家を買うか考える4つのポイント

住まいには賃貸と持ち家、マンションと戸建てなど、種類があります。どんな物件を買うのか考えるときの4つのポイントを紹介します。

- ・賃貸より家を買うほうが損しづらい

- ・マンションは戸建てより立地が選べる

- ・新築物件が中古より高い理由

- ・費用を抑えて新しいお部屋に住む方法

賃貸より家を買うほうが損しづらい

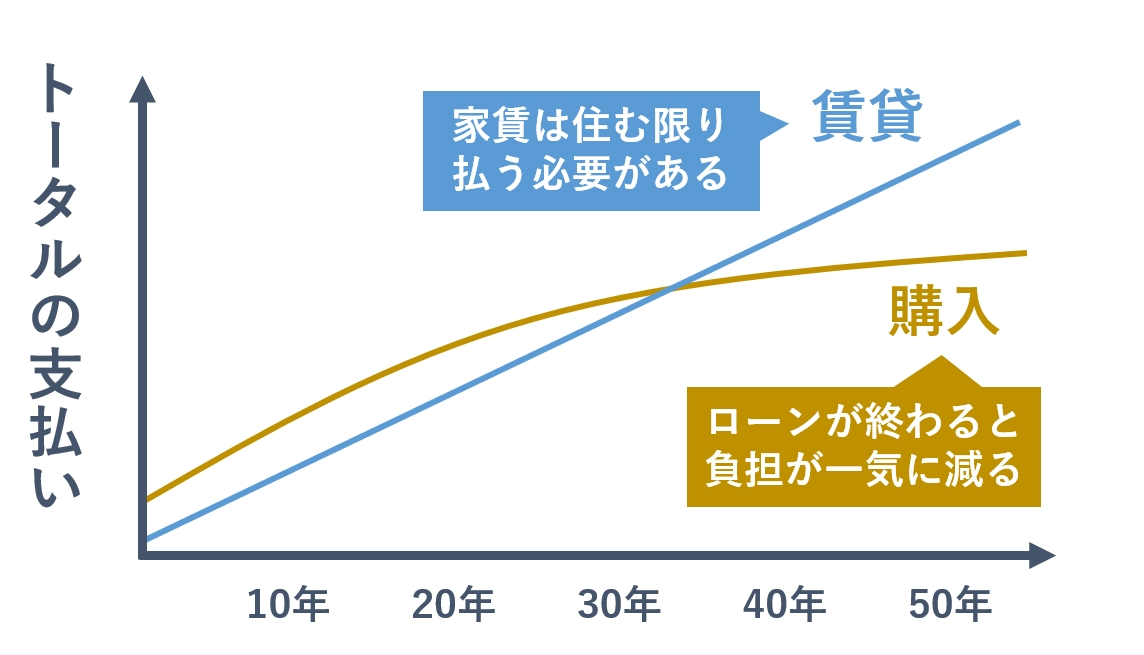

賃貸の家賃は基本的に定額で、住んでいる限り支払う必要があります。同じ費用をかけるなら、持ち家のほうが手に入るぶんお得です。

持ち家はローンを完済すれば維持費のみで、以下の図のように、将来的にトータルの支払いが逆転するケースも多いです。

家賃は貸す側の固定費や、収益まで考えて決められているので割高です。賃貸と購入の比較は以下の記事でも詳しく解説しています。

マンションは戸建てより立地が選べる

マンションは利便性が高い立地に多く、交通アクセスが良かったり、買い物環境が充実しています。

戸建てを土地から探すよりは安く、良い立地に住めます。戸建ては予算がないと、郊外に買うか物件の質を下げないといけません。

また、マンションはセキュリティの高さも魅力です。オートロックや防犯カメラがある物件を選べば、侵入されにくく、無用な訪問販売なども避けられます。

マンションは修繕積立金と管理費が必要ですが、建物の不具合は管理会社を頼れば面倒がありません。戸建ては自由度が高いものの、すべて自分で対応する必要があります。

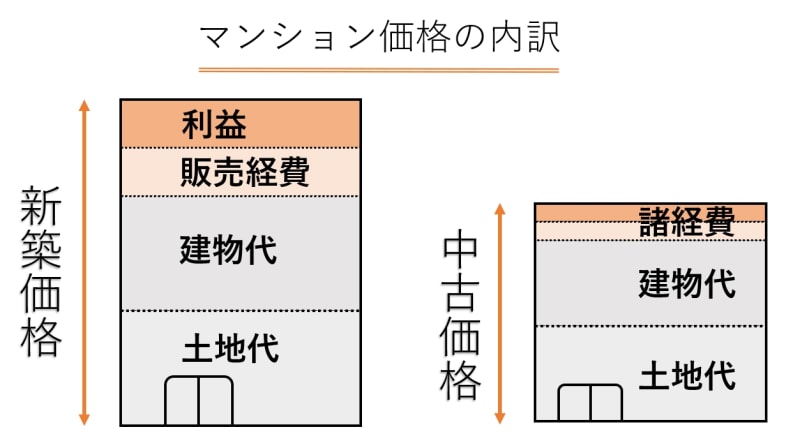

新築物件が中古より高い理由

新築が中古より高い理由は、値段に販売経費が多く含まれているからです。広告宣伝費などの経費や利益の部分が、販売価格の20%ほどを占めます。

中古の販売にかかる経費は、販売価格の10%程度です。全宅連の「2021年11月不動産市場動向調査」の統計でも、首都圏の中古価格は、新築と比べて約40%安いです。

一般的に、新築は住んでから20~30年、価値が下がり続けます。中古は古さがネックですが、そもそも安いうえに、資産価値が下がりづらいです。

中古マンションの古さが心配な人は、以下の記事も参考にしてみてください。

▶中古マンションのデメリットを宅建士が徹底解説した記事はこちら

費用を抑えて新しいお部屋に住む方法

中古マンションを「リノベーション」すれば、費用を抑えて新築同様のお部屋に住めます。

リノベーションとは、骨組み以外すべて新しく作り替えて、お部屋を生まれ変わらせる方法のことです。

中古マンション×リノベーション専門業者の「リノベる」は、物件探しと内装デザイン、契約手続きから工事、引き渡しまでワンストップで対応しています。

リノベるは各地にショールームを所有していて、現地で住宅購入の知識が学べる無料講座を開催しています。

講座で学べる内容を通して、自分にピッタリの住まいの選択が見つけられます。新築と中古で悩んでいる人や、完成物件に気に入るお部屋が見つからない人にも最適です。

個別の相談会や、年代や家族構成ごとの講座も開催しています。詳しくはリンク先でチェックできます。

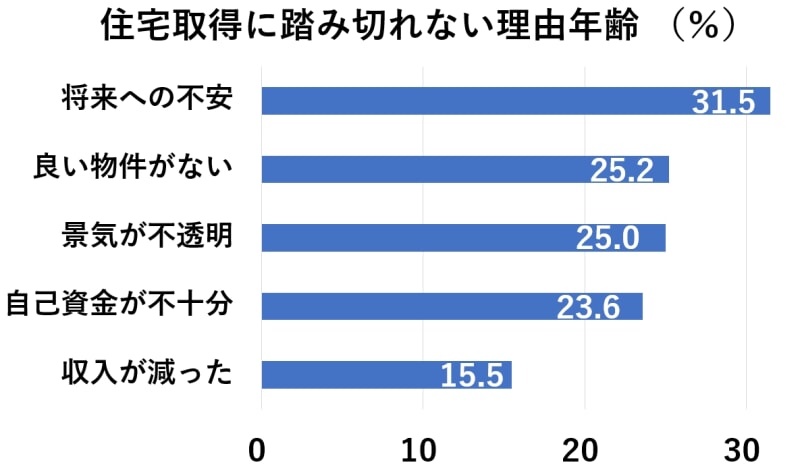

家を買うのをためらう理由TOP5

家を買うのをためらう理由は、将来への不安や資金面の悩みがほとんどです。

住宅金融支援機構の2021年4月住宅ローン利用者の実態調査より「住宅購入に踏み切れない理由」のTOP5をまとめました。

出典:住宅金融支援機構 2021年4月住宅ローン利用者の実態調査

良い物件がないと考えるなら、注文住宅を建てるのが理想ですが、費用は高額です。中古を買ってリノベーションすれば、工夫次第で予算が抑えられます。

景気や収入など、将来どうなっているかわからない部分の不安は、無理のないローンを組めばリスクは減らせます。以下で、資金面の悩みを解消する方法を紹介します。

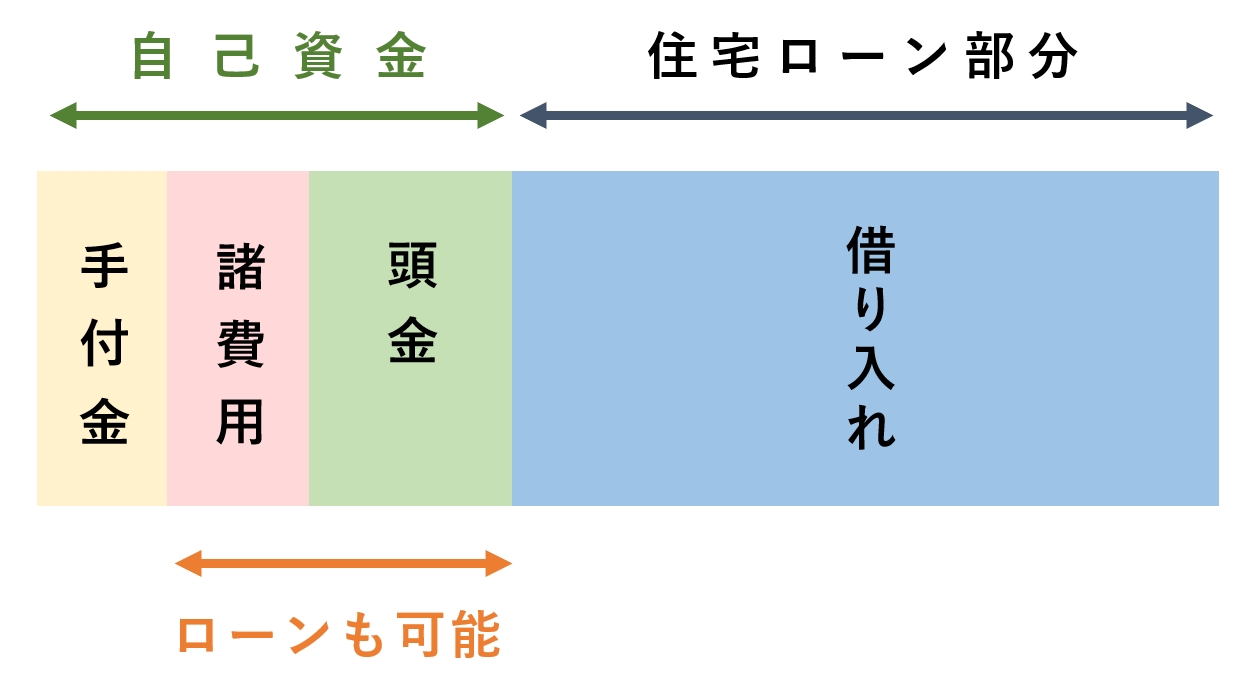

頭金が少なくても家は買える

家を買う費用の内訳は「住宅ローン部分+自己資金で払う部分」です。自己資金から払う部分は「頭金」「諸費用」「手付金」です。

販売価格100%と諸費用はローンを組めるので、頭金が0円でも「手付金」が払えるなら、家を買う手段はあります。

手付金とは、売買契約時に頭金の一部を支払う慣習で、相場は「購入価格の5~10%」です。50万円、100万円など定額の場合もあり、物件によって異なります。

貯金が少ない20~30代でも、購入を諦める必要はありません。頭金が心配な場合は、以下の関連記事も参考にしてみてください。

費用を抑えたいなら交渉も可能

最終的な値段は売主と買主の合意で決まるので、交渉次第で安くしてもらえます。ただし、他に購入希望者がいると値引きは難しいです。

早く売りたい事情があるときは、値引いてもらえる可能性があります。売り急いでいる事情に問題がないかは、質問したほうが良いです。

交渉で売主に「売りたくない」と思われると、値引きなしでも購入できません。交渉するときは不動産屋を通して、慎重に進めましょう。

家を買う費用は長期的にシミュレーションして考える

客観的に見て家が買える状況なら、費用が心配で家を買わないのはもったいないです。自分が買える家の値段は、把握しておきましょう。

一般的に、無理のない住宅ローンは「税込年収の5~6倍まで」と言われています。年収500万円だと「2,500~3,000万円」程度です。

しかし、年収から考えると、返済能力を超えて借りすぎてしまう可能性が高いです。金融機関は、家計まで考えずに貸してくれるからです。

金利や完済までの年数、持ち家の固定費などを長期的に考えて、無理のない予算を組む必要があります。

月々返済から考えた限度額のシミュレーション

借り入れの額は「毎月返済に回せる限度」から考えると、借りすぎを防げます。

公的ローン「フラット35」のシミュレーターで、借り入れ限度額の目安をまとめました。

フラット35の金利情報(2021年12月)を参考に作成しています。借り入れの金額+貯金額が、予算の目安です。

| 25年ローン | 35年ローン | |

|---|---|---|

| 5万円 | 1,237万円 | 1,609万円 |

| 6万円 | 1,484万円 | 1,931万円 |

| 7万円 | 1,731万円 | 2,253万円 |

| 8万円 | 1,979万円 | 2,575万円 |

| 9万円 | 2,226万円 | 2,897万円 |

| 10万円 | 2,474万円 | 3,219万円 |

| 11万円 | 2,721万円 | 3,541万円 |

| 12万円 | 2,968万円 | 3,863万円 |

| 13万円 | 3,216万円 | 4,185万円 |

| 14万円 | 3,463万円 | 4,507万円 |

| 15万円 | 3,711万円 | 4,829万円 |

※フラット35、頭金とボーナス返済なし、金利1.590%、元利均等返済

フラット35は、住宅金融支援機構と銀行が提携して貸し出す、全期間固定金利型のローンです。完済まで金利が同じなので、返済の計画が立てやすいです。

金利や返済方法を変えると、借り入れ限度額も変わります。金融機関ごとにシミュレーターがあるので、自分に合う無理のない方法で借りましょう。

持ち家でかかる固定費

持ち家にも固定費があり、主に税金と維持費です。毎月返済できる金額を考えるときに、忘れないように気を付けましょう。

| 相場 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 管理費+修繕積立金 (分譲マンションのみ) |

合計3万円程度/毎月 |

| 室内の修繕費 (不具合が生じた場合) |

実費(箇所による) |

| 駐車場代 | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 町内会費 | 数百~千円程度/毎月 |

東日本不動産流通機構の2020年度の統計によると、管理費と修繕積立金の合計は、平均「約2.4万円」です。

固定資産税と都市計画税には軽減措置があり、年間で10~15万円程度と言われています。月に換算すると「約0.8~1.3万円」です。

マンションの場合は、毎月3~4万円見ておくと安心です。物件によって違うので、お部屋探しの際は、不動産屋に質問してみてください。

毎月の返済額と家賃がまったく同じなら、持ち家のほうが賃貸より質の高い物件に住めるケースが多いです。ただし、固定費もふまえて予算を考えましょう。

家を買う5つのリスクと対処方法

家を買うリスクへの備えには、ローンの対策や保険があります。家を買うタイミングがリスクの面から心配な場合は、参考にしてください。

- ・引っ越す際は残りのローンの返済が必要

- ・死亡した際に残りのローンをどうするか

- ・病気などで働けなくなった場合の備え

- ・ローン返済が不可能になった場合

- ・保険未加入時の災害リスク

引っ越す際は残りのローンの返済が必要

再度の引っ越しが必要になった場合は、売却してローンが完済できるなら、残債務を返済して引っ越しが可能です。

売却しても返済しきれないときは、残債務分と引っ越し先の購入代金をまとめて借りる「住み替えローン」が有効です。

審査が厳しいので、資産価値の高い家を買っておく必要があります。立地が良く、交通アクセスや買い物環境が整っている物件は、特に資産価値が下がりにくいです。

条件はありますが、賃貸に出して収益で返済する方法もあります。残債務がいくらかによって手段を決めましょう。

死亡した際に残りのローンをどうするか

住宅ローンを残したまま死亡するリスクの備えには「団体信用生命保険」があります。要件を満たせば、保険会社が残債務をすべて支払ってくれます。

ローンを組む際に加入を求められるケースが多いです。賃貸よりも家族が安心して暮らせるので、任意の場合は加入したほうが良いです。

また、3大疾病、8大疾病など病気の保障付きのものがおすすめです。特定の病気になって働けなくなった場合、残債務が免除されたり、保障されたりします。

| 3大疾病 | がん、急性心筋梗塞、脳卒中 |

|---|---|

| 8大疾病 | がん、急性心筋梗塞、脳卒中、高血圧性疾患、慢性腎不全、慢性膵炎、糖尿病、肝硬変 |

単身で相続人がいなくても、病気で働けなくなった場合や連帯保証人に迷惑をかけないための備えとして、加入しておきましょう。

病気などで働けなくなった場合の備え

病気で働けなくなり、住宅ローンの返済が苦しくなった場合の備えには「就業不能保険」があります。

就業不能保険は、病気やケガで長期間働けないときに、毎月の給付金や、一時金が受け取れる保険です。利用する際は、保障される内容をよく確認しましょう。

また、傷病手当金や障害年金など、公的機関の保障も受けられる可能性があります。詳しくは日本年金機構の公式サイトで確認してみてください。

ローン返済が不可能になった場合

金融機関次第ですが、返済が難しい場合は「任意売却」の交渉をしましょう。物件を売りに出して、返しきれなかった分を返済していく方法です。

任意売却に応じてもらえず、住宅ローンを返さずにいると、銀行は物件を売り(競売)に出して資金を回収します。

残債務はどちらにしても返済する必要があるので、できれば競売は避けたいところです。

任意売却は競売より高く売れることが多いので、応じてもらえる可能性は高いです。

保険未加入時の災害リスク

自然災害への備えとして、火災保険、地震保険があります。補償される内容や特約が手厚いほど、料金は高くなります。

加入していれば、自然災害に巻き込まれると、補償の範囲内で保険が下ります。保険金で住宅ローンが返済しきれなかったときも、残念ながら残債務は返済が必要です。

保険に入っていないと更に負担は大きいので、必ず加入しましょう。無料で見積もり比較できる「保険スクエアbang!」などのサイトを利用すると、保険会社を比較しやすいです。

災害リスクの大部分は立地で決まるので、自治体のハザードマップなどでも、住みたい街に危険区域があるか確かめてください。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |