「50代でも無理のない住宅ローンは借りられる?」「頭金はいくら必要?」といった疑問を解決します!

50代でローンを借りるメリットやデメリットなど、住宅ローンに関する知識を幅広く説明します。無理のないローンを組む5つのコツや、返済シミュレーションもご紹介します。

20~40代についての解説は、以下のリンクを参照してください。

| 年齢ごとの住宅ローン記事 | ||

|---|---|---|

| 20~29歳 | 30~39歳 | 40~49歳 |

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

50代でも住宅ローンは組める

50代でも住宅ローンは組めます。借入開始の上限年齢を、65~70歳としている金融機関が多いからです。

定年退職まで10~15年なので、最長の35年で借りるのは難しいです。完済が現実的な計画を立てて、金融機関のローン審査にも通る必要があります。

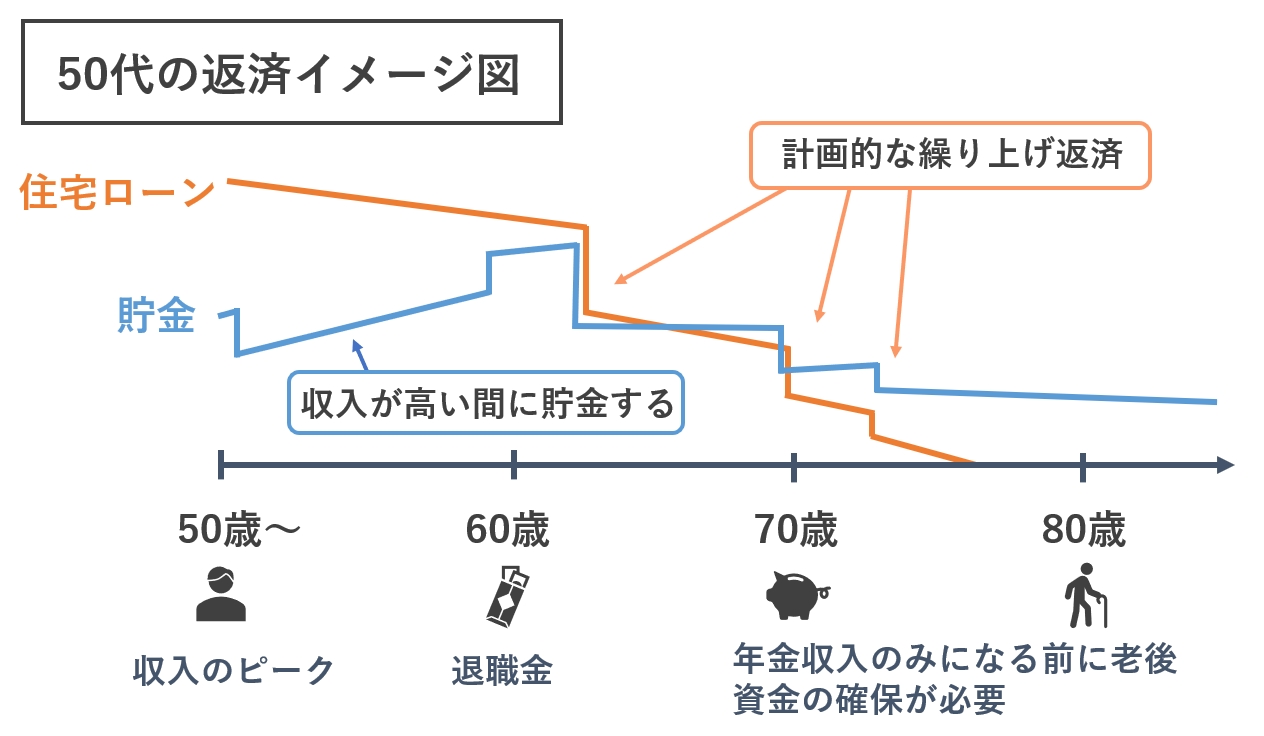

返済中に収入の増減が大きく、年金生活に入る前に計画的な「繰り上げ返済」で完済を早めるのが基本です。

金融機関のローン審査は、40代までよりも厳しくチェックされます。返済中の健康状態や、定年後にどう返済していくかを心配されやすいためです。

岩井

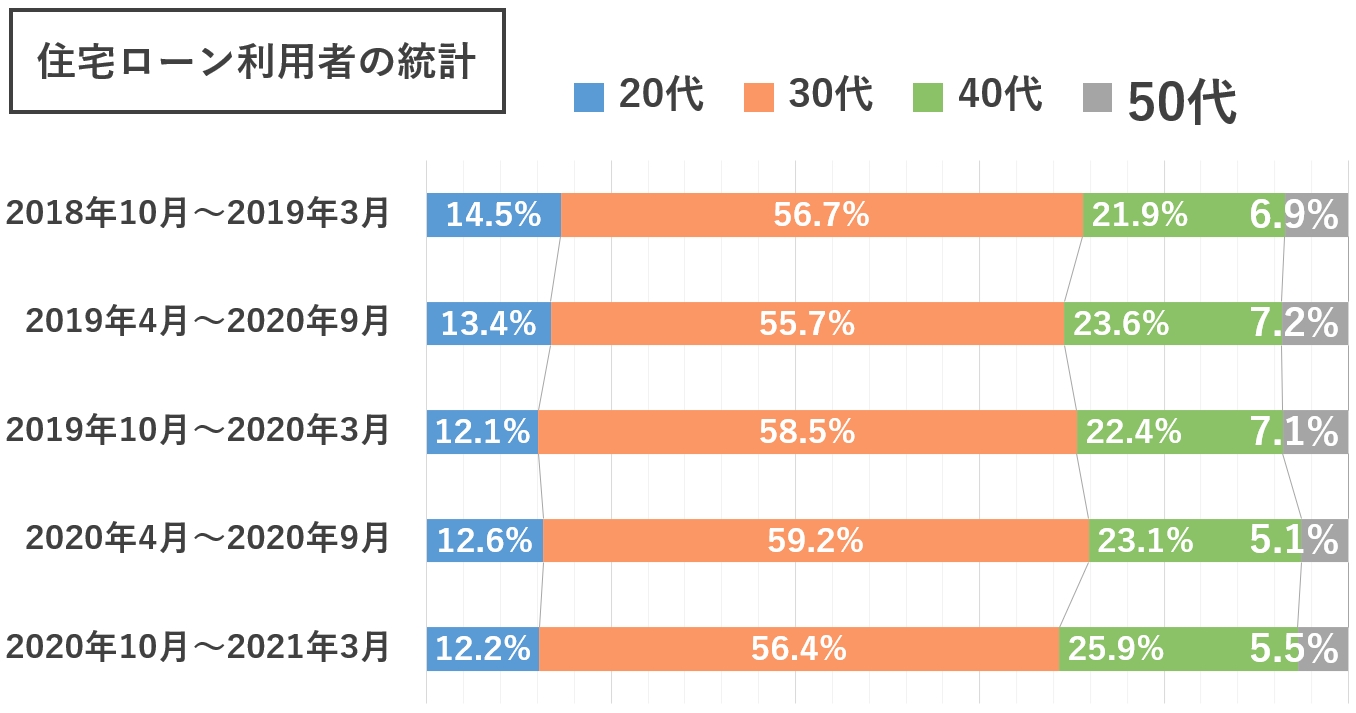

50代の住宅ローン利用者は10%未満

50代の住宅ローン利用者は少数派で、住宅金融支援機構の「住宅ローン利用者の実態調査」によると、全体の10%未満です。直近5回分のデータを表にまとめました。

出典:住宅金融支援機構 住宅ローン利用者の実態調査より作成

数は少ないですが、50代で住宅ローンを組む人は一定数いるとわかります。同統計によると、50代で家を買う主な理由は「老後の安心のため(45.0%)」がもっとも多いです。

すでに住宅を購入している世帯が多く、2018年の「住宅・土地統計調査」の集計によると、50~59歳の持ち家率は67.9%でした。

50代は現役のうちに無理のないローンを組むタイムリミットと言えます。老後に備えるなら資産になる持ち家のほうが、賃貸に住むよりも安心できます。

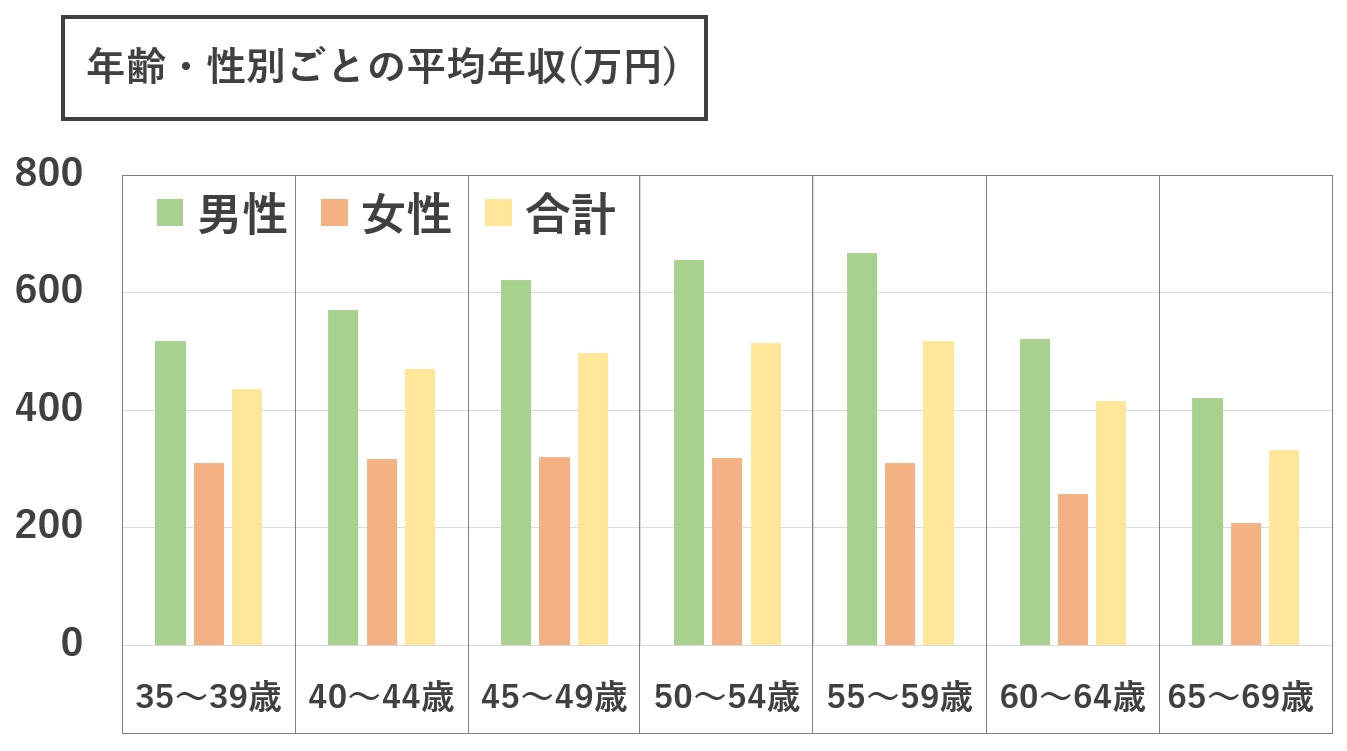

50代で収入のピークを迎える人が多い

50代は収入のピークを迎える人が多いです。購入時の支払い能力は高く、子どもの教育費が落ち着いて家計に余裕ができます。

ただし、60歳以降は定年退職や再雇用などで収入が下がっていきます。老後に備えて予算は抑える必要があります。

平均年収の統計でも、50代まで年収が上がった後に、60代からは下がる傾向があります。

出典:国税庁 令和2年分 民間給与実態統計調査

返済に時間がかけられないため、住宅ローンの負担は大きいです。返済期間が短いほど毎月の返済額は増えます。

役職定年で50代後半から年収が下がったり、体調を崩して仕事が続けられなくなると返済が難しくなります。

ボーナスや歩合給など、確実ではない収入には頼らない計画を立てるべきです。返済は毎月あるので、生活費が圧迫されない借り入れにしましょう。

老後の暮らしを考えて物件を選ぶべき

50代は老後の暮らしを考えて物件を選ぶべきです。立地や周辺環境、物件の広さやお部屋の数をよく考えて、老後の住まいに適しているか判断しましょう。

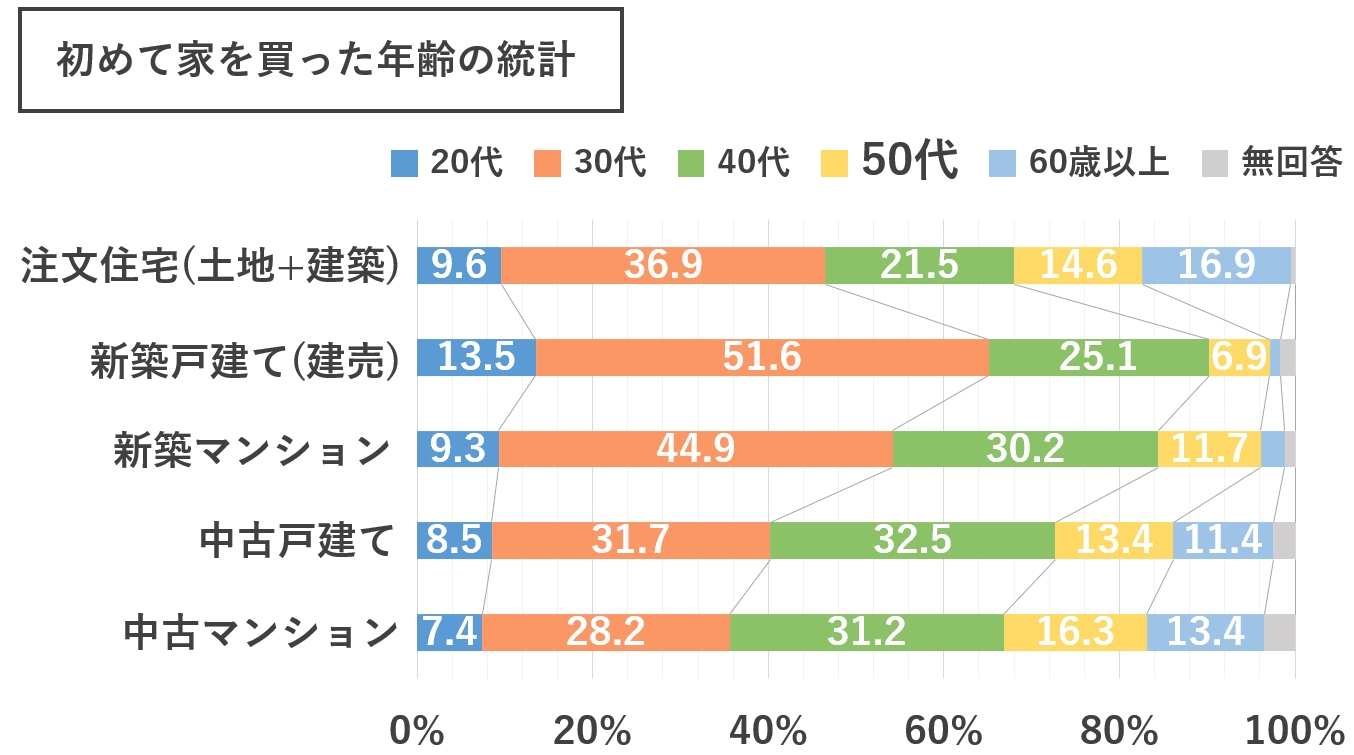

国土交通省の統計では、50代で家を買った人は、新築から中古まで幅広い住まいの選択をしています。

出典:国土交通省 令和2年度住宅市場動向調査報告書より作成

新築や広い物件は、販売価格が高いです。必要以上の予算を組んでいないかは、慎重に考えるべきです。

夫婦で暮らすなら、コンパクトな間取りの中古マンションがおすすめです。新築マンションより平均40%ほど安く、内装は工事すれば新築同様にできます。

通勤がなくなった後まで考えて郊外を選ぶなど工夫して、予算をなるべく抑えましょう。老後の理想の住まいについては、次の記事で詳しく解説しています。

50代は住宅ローン審査に対策が必要

50代は住宅ローンの審査に対策が必要です。ローンを借りずに貯金などの「自己資金」から払う割合を増やしたり、返済期間を短く設定するなど工夫が必要です。

20~40代より貯金がある50代は、自己資金を増やす手段から考えましょう。借入額が少ないほど審査は通りやすくなります。

審査の面だけでなく、借入額を減らしておけば毎月の返済にゆとりが作れます。

購入資金の20~30%の頭金を用意する

購入資金の20~30%の「頭金」を用意して借入額を減らすと、審査に通りやすくなります。

統計でも購入資金の20~30%は自己資金で、頭金を払う人が多いとわかります。

| 購入資金 | 自己資金 | 割合 | |

|---|---|---|---|

| 注文住宅 (土地+建築) |

5,359万円 | 1,654万円 | 30.9% |

| 新築戸建て (建売) |

3,757万円 | 775万円 | 20.6% |

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

出典:国土交通省 令和2年度住宅市場動向調査報告書より作成

頭金を払うと借り入れを抑えられる他に、金利(利息)の優遇が受けられるケースがあります。手元に残しておく資金も必要なので、払いすぎには気を付けましょう。

2019年に、金融庁の「市場ワーキング・グループ報告書」で、老後に1,300~2,000万円は貯金が必要と発表され話題になりました。

定年時点で手元に2,000万円近く残せるように、余裕がある返済計画を立てられると理想的です。頭金を払うメリットやシミュレーションは、次の記事でも解説しています。

頭金なしでもローンは組める

頭金なしでも物件価格100%の「フルローン」が組めます。頭金は予算に応じて調整できるので、手元に残すお金とのバランスを考えて払いましょう。

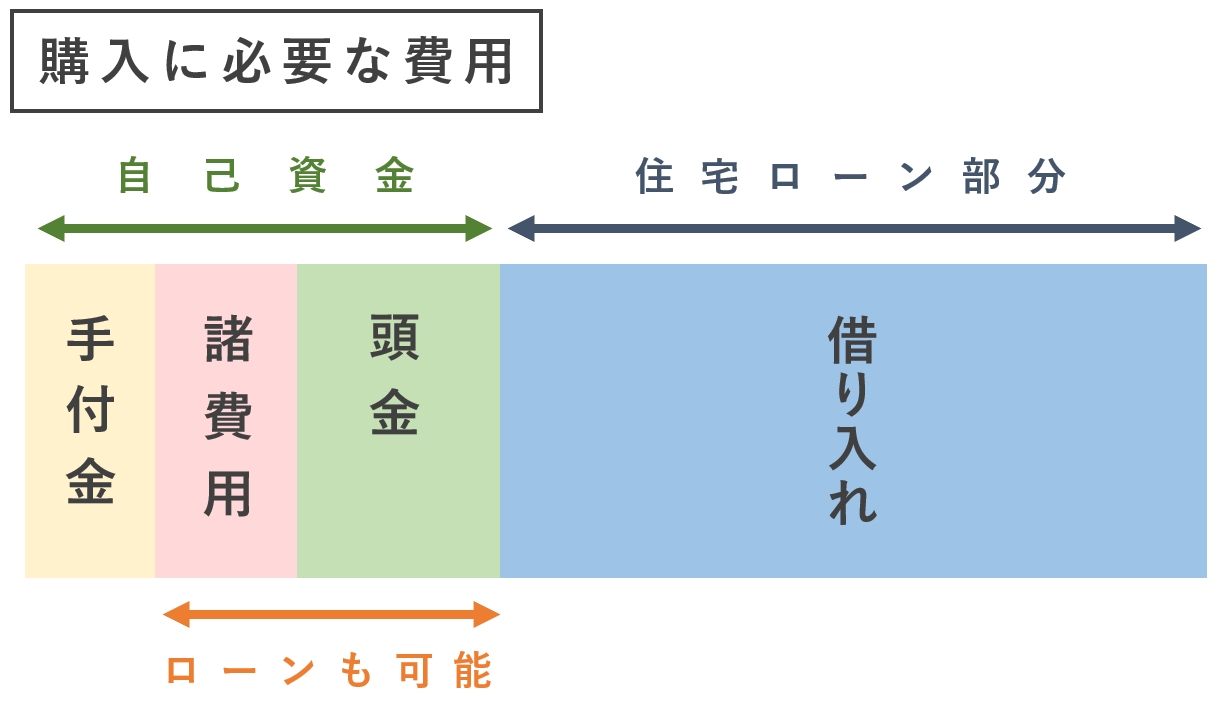

頭金の他に自己資金で払う部分には「諸費用」と「手付金」があります。諸費用は物件価格と別にかかる手数料などで、ローンにも含められます。相場は販売価格の10%ほどです。

手付金とは、売買契約を結んだ証として前払いするお金です。相場は物件価格の5~10%で、20万円、50万円など定額の場合もあります。

手付金は最終的に代金に充てられます。購入時の初期費用を減らしたいときは、手付金の金額までは抑えられます。

実際は、購入価格の20~30%は自己資金から払ったほうが安心です。頭金が払えない状況なら、購入価格を抑えたほうが破綻するリスクは抑えられます。

完済年齢の上限から逆算した返済期間にする

完済年齢の上限から逆算した返済期間のローンを組みましょう。金融機関ごとに上限があり、75~80歳までの金融機関が多いです。

借入時と完済時の年齢上限の例を、表にまとめたので参考にしてください。

| 借入時の年齢 | 完済時の年齢 | |

|---|---|---|

| 三菱UFJ銀行 | 70歳の誕生日まで | 80歳の誕生日まで |

| 三井住友銀行 | 70歳の誕生日まで | 80歳の誕生日まで |

| りそな銀行 | 70歳未満 | 80歳未満 |

| みずほ銀行 | 71歳未満 | 81歳未満 |

| 群馬銀行 | 65歳未満 | 81歳未満 |

| イオン銀行 | 71歳未満 | 80歳未満 |

| 中央労働金庫 | 66歳未満 | 76歳未満 |

| フラット35 (ARUHI) |

70歳未満 | 80歳未満 |

出典:2022年1月時点 公式ホームページと商品説明書より作成

あくまで上限のルールなので、審査によっては希望の返済期間にできない場合があります。

体力や収入の低下をふまえると、70歳までに完済できる計画が現実的です。ローン審査にも通りやすくなります。

一般的な目安で考えると借りすぎになる

50代の年収は高いので、一般的な「無理のない借り入れは年収の5~6倍」といった目安で考えると借りすぎになります。

年収を基準にローンを考えるなら、60~70歳の年収で考えるべきです。収入のピークを過ぎた継続的な年収を基準に考えれば、借りすぎを心配されにくいです。

無理のない借入額の決め方ついては、以下リンク先でも解説しています。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収350万円 | 年収400万円 |

| 年収500万円 | 年収600万円 |

| 年収700万円 | 年収800万円 |

| 年収900万円 | 年収1,000万円 |

返済期間にもよりますが、借入時の収入が高いほど借りすぎに気を付けましょう。

50代でローンを組むメリットとデメリット

50代でローンを組むメリットとデメリットを詳しく解説します。

メリットがデメリットを上回るかどうか、比較しながら確かめてみてください。

50代は将来の出費を予想しやすい

50代でローンを組む最大のメリットは、借入時の支払い能力が高い点です。ライフスタイルが確立されていて、自己資金をベースに無理のない返済計画が立てられます。

家族構成に大きな変化がないため、物件の広さやお部屋の数を決めやすいです。都市部にこだわらずに、立地の工夫で予算を抑えられます。

- ・借入時点の収入や貯金が多く頭金が払える

- ・物件の必要性が明確で予算が決めやすい

- ・立地や広さの工夫で予算を抑えられる

- ・返済期間が短いぶん金利負担が減らせる

- ・老後の住まいが確保できて安心

返済期間が短いぶん金利の負担を減らせます。最適なローンが組めれば、現役のうちに老後に備えられます。

岩井

50代は収入が低下した後の返済が大変

50代は収入が低下した後の返済が大変です。返済期間が短いと毎月の返済額が大きく、年金だけでは返済が難しくなるケースもあります。

生活レベルが上がっているため、理想を求めると予算が高くなりがちです。高額な物件を選ぶと、払える金額でも希望の条件で借りられないケースが出てきます。

金融機関によっては大きな金額のローンが組めます。ただし、金融機関は家計までチェックしないため、返済が現実的かを家庭ごとに慎重に考える必要があります。

- ・返済期間が短く毎月の負担が大きい

- ・定年後に収入が減り返済が大変

- ・希望の条件で借りられないケースが増える

- ・計画的な貯金や繰り上げ返済が必要

- ・団信に加入できない場合がある

老後のゆとりを作るためには、計画的な貯金や繰り上げ返済が必須です。購入時の年収は高いので基準にせず、限度まで借りないように気を付けましょう。

持病がある場合は団信(団体信用生命保険)に加入できないケースが増えます。団信とは、もし返済中に亡くなったり重度障害になった際に、ローンの残りが消滅する保険です。

多くの金融機関で団信加入は必須で、健康状態をチェックされます。団信加入が任意のローンもありますが、万が一に備えて加入をおすすめします。

基準がゆるやかな「ワイド団信」もあるので、健康状態に不安がある場合は、ローン選びの際にチェックしてみてください。

岩井

50代で無理のないローンを組む5つのコツ

50代で無理のないローンを組む5つのコツを、以下にまとめました。

- ①老後の家計をシミュレーションする

- ②自己資金の上限を決める

- ③繰り上げ返済する前提のローンを組む

- ④毎月の返済額は一定にしておく

- ⑤窓口でローンのアドバイスを受ける

1つずつ詳しく説明します。

①老後の家計をシミュレーションする

50代で予算を決めるときは、まず老後の家計をシミュレーションするべきです。家庭ごとに収入や支出を長期的に考えましょう。

建物や車の維持費や、冠婚葬祭に備えて貯金ができる計画を立てたほうが良いです。手すりの設置や段差を減らすような、バリアフリーリフォームが必要な場合もあります。

受け取れる退職金や企業年金を把握しておきましょう。年金の見込み金額は、日本年金機構の「ねんきんネット」で確かめられます。

資金計画を長期的に確かめたいときは、金融広報中央委員会の「知るぽると」のライフプランシミュレーションなどが便利です。

②自己資金の上限を決める

自己資金の上限を決めておきましょう。貯金を減らしすぎずに、返済の負担を減らせる金額を見極める必要があります。

購入の予算は、自己資金と無理のないローンの合計です。予算を決めてから物件を探せば借りすぎを防げます。

購入の予算の決め方

- 予算=自己資金+無理のないローン

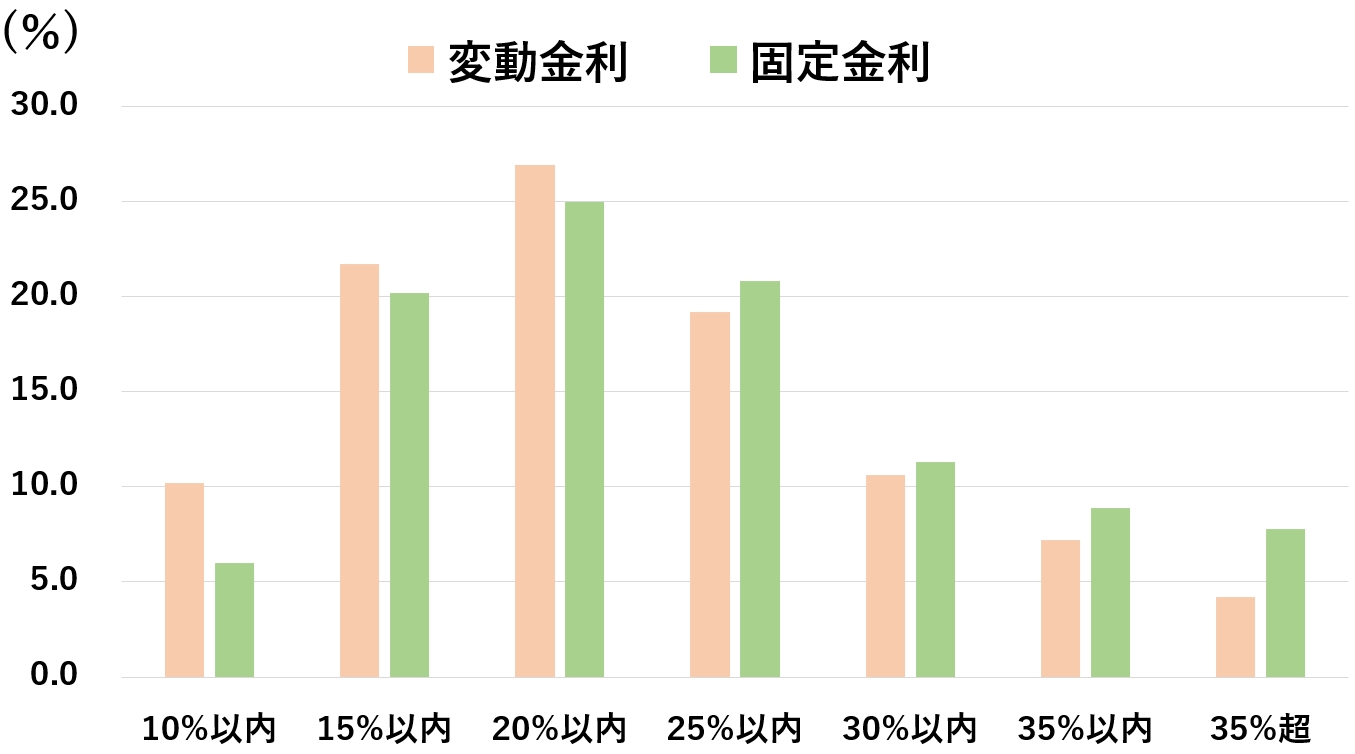

無理のないローンは「返済負担率」も目安にできます。返済負担率(返済比率)とは、税込年収から返済に回す割合のことです。

一般的に、無理のない返済負担率は20~25%と言われています。統計でも、金利タイプに関わらず15~25%の範囲でローンを組む人が多いです。

出典:住宅金融支援機構 2021年4月 住宅ローン利用者の実態調査

50代の年収から考えると借りすぎてしまうため、60歳以降の年収の低下までふまえて、無理のない返済負担率を決めましょう。

また、税金や社会保険料を引いた「手取り年収」で考えるとさらに余裕が作れます。ローン審査の心配も減らせます。

借りたい金額が決まっていれば、住宅金融普及協会のシミュレーターでも返済負担率が確かめられます。

②他の借り入れは完済しておく

ローン審査では「総返済負担率」をチェックされます。他に借り入れがあると、借入可能額が減りますし、審査に通りにくくなります。

総返済負担率の上限は35~40%の金融機関が多いです。車のローンや教育ローンなど、返済中の支払いがあるなら、住居費を抑える必要があります。

チェックされる借り入れの例

- ・車のローン(カーローン)

- ・教育ローン、教育ローン

- ・クレジットカードでの買い物

- ・奨学金の返済

- ・楽器や家電の分割払い

- ・消費者金融での借り入れ

- ・携帯電話本体の分割払い

金融機関はカードの支払い情報などの「信用情報」をチェックできます。過去に滞納歴や事故情報があると、どの金融機関でもローンが組めない可能性が高いです。

心当たりがある場合は、不動産屋に早めに相談してみてください。住宅ローンの審査に落ちる理由や対策については、次の記事でも解説しています。

③繰り上げ返済する前提のローンを組む

繰り上げ返済する前提で返済期間を延ばせば、毎月の返済額を抑えられます。1年単位で延ばせるので、最長の期間に設定しましょう。

毎月の返済額に余裕があれば、計画的に貯金できます。余裕があるタイミングを見極めてマイペースに繰り上げ返済できます。

同じ金額のローンでも、返済期間の違いで毎月の負担は大きく変わります。借入額ごとに返済期間20~30年で比較してみました。

| 20年 | 25年 | 30年 | |

|---|---|---|---|

| 1,000万円 | 約4.9万円 | 約4.1万円 | 約3.6万円 |

| 1,500万円 | 約7.4万円 | 約6.1万円 | 約5.3万円 |

| 2,000万円 | 約9.8万円 | 約8.2万円 | 約7.1万円 |

| 2,500万円 | 約12.2万円 | 約10.2万円 | 約8.8万円 |

| 3,000万円 | 約14.7万円 | 約12.2万円 | 約10.6万円 |

| 3,500万円 | 約17.1万円 | 約14.2万円 | 約12.3万円 |

| 4,000万円 | 約19.6万円 | 約16.3万円 | 約14.1万円 |

※フラット35、ボーナス払いなし、金利1.61%、元利均等返済方式

頭金を払ったり安く買える物件を選んで、借入額を抑える工夫が大切です。借入額が大きいほど、返済期間の違いの影響は大きいです。

ローンを一度組むと、返済期間を後から延ばすのは大変です。毎月の返済が最優先なので、最長の期間にして住居費の負担を抑えましょう。

繰り上げ返済は「期間短縮型」を選ぶ

繰り上げ返済は「期間短縮型」と「返済額軽減型」の2種類あり、返済を早めたいときは期間短縮型を選ぶべきです。違いを簡潔にまとめました。

| 特徴 | |

|---|---|

| 期間短縮型 |

・返済期間を減らして完済を早められる ・毎月の返済額は変わらない |

| 返済額軽減型 |

・毎月の返済額を減らせる ・完済までの年数は変わらない |

完済が近づいてから一気に繰り上げ返済するよりは、5~10年単位で定期的に残債務を見直すほうが金利負担を抑えられます。

繰り上げ返済の効果は、金融機関のシミュレーターなどで確かめられます。まとまった出費なので、繰り上げ返済するのは効果を確かめてからにしましょう。

繰り上げ返済専用のシミュレーターが金融機関のサイトにない場合は、住宅金融支援機構の「返済方法変更シミュレーション」が目安にできます。

岩井

④毎月の返済額を一定にする

毎月の返済額は1年を通して一定にしたほうが良いです。返済額が違う月があると計画が立てづらいからです。

年2回支払いを増額する「ボーナス払い」は設定せず、毎月の返済額が一定にできる「元利均等返済方式」を選ぶのがおすすめです。

もう1つの支払い方法の「元金均等返済方式」や、毎月の無理のない返済額については、次の記事でも詳しく解説しています。

⑤窓口でローンのアドバイスを受ける

住宅ローンを組むときは、窓口でアドバイスを受けましょう。借りたい金融機関が決まっているなら、金融機関の窓口やコールセンターで、借り入れの相談ができます。

家計の専門家のFPや不動産屋にも相談してみてください。ローン審査の不安の解決策や、融通が利きやすい「提携ローン」の提案が受けられます。

無理のない計画を立てるためには、客観的な視点が必要です。FPや不動産屋に、無料で相談ができるサービスも活用するべきです。

50代でローンを組む際の4つの注意点

50代でローンを組む際の4つの注意点をまとめました。無理のない借入額なら解決できる内容ですが、押さえておきましょう。

- ①退職金は老後資金にするべき

- ②持ち家にも固定費がかかる

- ③金利のタイプはよく考えて決める

- ④単独のローンで予算を決める

①退職金は老後資金にするべき

退職金があるなら繰り上げ返済にすべて回さずに、老後資金にするべきです。老後に必要な貯金額に大きな余裕が作れます。

厚生労働省の「平成30年就労条件総合調査」より、勤続20年以上の退職給付の統計を表にまとめました。

| 大学卒 | 高校卒 | |

|---|---|---|

| 勤続20~24年 | 1,267万円 | 525万円 |

| 勤続25~29年 | 1,395万円 | 745万円 |

| 勤続30~34年 | 1,794万円 | 928万円 |

| 勤続35年以上 | 2,173万円 | 1,954万円 |

| 平均額 | 1,983万円 | 1,618万円 |

出典:厚生労働省 平成30年就労条件総合調査(管理・事務・技術職)

勤続年数にもよりますが、退職金がすべて老後資金に回せる前提のローンを組めば、老後資金の心配は大幅に減らせます。

大切なのは、退職金の有無に関わらず、老後の生活費を確保できる計画を立てることです。

②持ち家にも固定費がかかる

持ち家にも固定費がかかるので、毎月の返済額を決めるうえで、忘れないようにしましょう。主に税金と維持費で、他にも必要に応じた費用があります。

住む限りかかる費用や、定期的な出費に備えて、毎月の返済額は月あたり3~4万円抑えて考える必要があります。

物件によって金額に差があるため、探す段階で不動産屋によく確認しましょう。以下で入居中に発生する主な費用をまとめました。

| 共通してかかる固定費 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 町内会費 | 数百~千円程度/毎月 |

| 室内の修繕費 | 実費(不具合が生じた場合) |

| マンションでかかる固定費 | |

| 管理費+修繕積立金 | 合計3万円程度/毎月 |

| 駐車場(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 戸建てでかかる固定費 | |

| 外装の修繕費 | 50~100万円/約15年 |

不動産の所有者には、固定資産税と都市計画税(固都税)がかかります。軽減措置があり、年間で10~15万円が目安です。月に直すと「0.8~1.3万円」です。

マンションでは毎月、修繕積立金と管理費がかかります。住環境や資産価値を保つための費用です。

2020年度の東日本不動産流通機構の統計によると、管理費と修繕積立金の合計は、平均「約2.4万円」です。

ローンの完済後も支払いが続くので、家計には余裕が必要です。固定費については以下の記事でも詳しく解説しています。

③金利のタイプはよく考えて決める

金利のタイプで負担が大きく変わるため、よく考えて決めるべきです。返済中は金利タイプの変更が難しい場合があります。

主に以下の4種類で、どの金利がお得かは考え方によって変わります。

| 全期間固定金利型 | 完済するまで金利が変わらない |

|---|---|

| 変動金利型 | 定期的に金利が見直される |

| 固定金利期間選択型 | 一定期間毎に固定か変動か選べる |

| ミックス型 | 固定金利と変動金利で分けて借りる |

2022年4月時点での金利相場は、変動金利で約0.3~0.5%、固定金利で約1.0~1.6%です。固定金利は上昇傾向で、金融機関の割引や優遇がないとやや高いです。

固定金利型は、ローンを組んだ後は金利が変わらないメリットがあります。計画が立てやすいですが、金利の負担は大きいです。

変動金利型は、固定金利より低い金利で借りられます。返済中も金利が上昇するリスクがあるので、繰り上げ返済したり貯金しておく工夫が必要です。

期間選択型とミックス型は、固定金利と変動金利のリスクを分散するイメージです。

金融機関によって審査の傾向が違う

金融機関の種類によって審査の傾向に差があります。金利が安い金融機関で借りられないときは、審査に融通が利きやすい金融機関を選びましょう。

| 審査 | 金利 | |

|---|---|---|

| 都市銀行 (メガバンク) |

厳しいが便利 | 安い |

| ネット銀行 | 厳しい | 安い |

| 地方銀行 信用金庫 |

融通が利く傾向 | 高め |

| フラット35 | 基準が明確 | 固定金利のみ |

地方銀行や信用金庫は、他の金融機関に比べて個別の事情を相談しやすいです。メガバンクで審査に落ちても借りられるケースがあります。

審査の基準に詳しいFPや、不動産屋にも相談してみてください。予算や事情に合わせて最適な金融機関を提案してもらえます。

④単独のローンで予算を決める

50代は単独のローンで予算を決めるべきです。夫婦それぞれがローンを組む「ペアローン」や、パートナーの収入を足す「収入合算」だと借りすぎてしまう傾向があります。

世帯収入を基準にローンを組むのは、完済まで共働き予定の場合に限ったほうが良いです。

返済中に片方の収入が減ったり、仕事が続けられなくなったりすると一気に大変になります。

共働きなら、老後に備えて貯金したほうが安心できます。世帯収入で組むローンの注意点は、次の記事で詳しく解説しています。

50代におすすめのローンの組み方5選

50代におすすめのローンの組み方を5つご紹介します。返済に無理がなく、金利が安く特典の手厚いローンを組めると理想的です。

- ①親子で住宅ローンを組む

- ②減税を受けてから繰り上げ返済する

- ③変動金利でローンを組む

- ④金利や特典を比較してローンを選ぶ

- ⑤資産価値が高い物件を選ぶ

①親子で住宅ローンを組む

子どもの了解があれば「親子リレーローン」で返済にゆとりが作れます。返済期間を長くして、将来的に親から子に住宅ローンを引き継ぐ方法です。

50代でローンを組むデメリットが、ほとんど解決できる方法です。

二世帯住宅を買うときや、同居するとき限定など、条件がある場合があります。フラット35では同居していなくても親子リレー返済が使えます。

ちなみに、親子それぞれがローンを組む「ペアローン」は、50代から無理に組まないほうが良いです。夫婦のペアローンと同様、借入額を増やしたいときの手段です。

②減税を受けてから繰り上げ返済する

繰り上げ返済は住宅ローン控除が終わってからにするべきです。「住宅ローン控除(減税)」とは、ローンの残りの最大0.7%を10~13年間も減税できる制度のことです。

借入額にもよりますが、ローンの残りが多いほうが控除の効果は大きいです。

減税が受けられる間は無理のない返済を続けておき、余ったお金を計画的に貯めて、繰り上げ返済に備えましょう。

- ・床面積が登記簿上の面積40~50㎡以上

- ・所得が一定(1,000万円~)以下

- ・取得後6ヶ月以内に入居して住み続ける

- ・家の半分以上が居住スペース

- ・耐震基準を満たす(1982年以降の建築)

- ・10年以上の住宅ローンを組む など

広さや耐震性の条件を満たせば、不動産取得税や登記費用も抑えられます。

税金は定期的に見直しがあるので、購入の際は最新の情報をチェックしましょう。住宅ローン控除については、次の記事でも詳しく解説しています。

③変動金利でローンを組む

変動金利でローンを組めば、低金利が続く間は金利負担が抑えられます。頭金を払ったり返済期間を短くして金利が抑えられるメリットを、さらに活かせます。

2000年頃から2022年現在まで、政府の金融政策で低金利が続いています。政策が続く限り、極端な金利上昇は起きないと言われています。

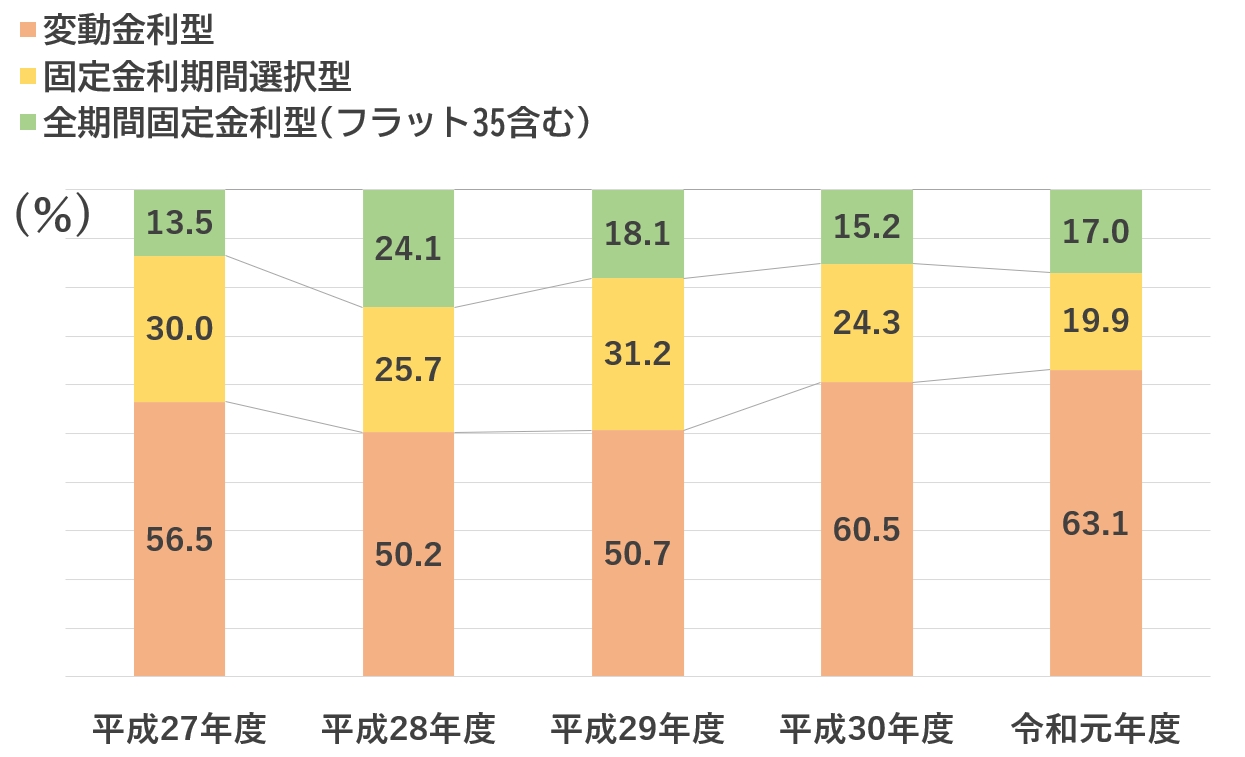

令和2年度の国土交通省の統計でも、変動金利で借りる人がもっとも多いです。5年分の統計をグラフにまとめてみました。

出典:令和2年度 民間住宅ローンの実態に関する調査結果報告書

現在の金利相場だと、変動金利でローンを組んだほうが毎月の返済額を抑えられます。

ちなみに、固定金利と変動金利の相場は、決まり方が異なります。金融機関のホームページを見たり、ローンに詳しい不動産屋に質問して、最新の相場を確かめましょう。

④金利や特典を比較してローンを選ぶ

金融機関によって金利や特典が異なります。「住宅ローン比較窓口」などの比較サイトで、もっとも優遇が受けられる金融機関を探してみてください。

金利の安さだけでなく、手数料や団信の手厚さも比較するべきです。病気やけがで返済が難しくなった場合の保障は、金融機関ごとに大きく異なります。

返済期間が短く最長のローンより金利の負担が減るぶん、金利を0.2~0.3%上乗せして保障を手厚くするのも手です。

⑤資産価値が高い物件を選ぶ

資産価値が高い物件を選ぶと、老後資金の不足に備えられます。返済ができなくなった場合でも、売却してやり直しができます。

物件を探すときは、将来的に売ったり貸したりしやすいかも考えてみてください。

駅の近く、買い物環境が整っているなど立地が良い物件や、治安が良いエリアは人気があるので価値が下がりにくいです。

売却して賃貸として住み続ける「リースバック」や、自宅を担保にお金を借りる「リバースモーゲージ」といった方法もとれます。

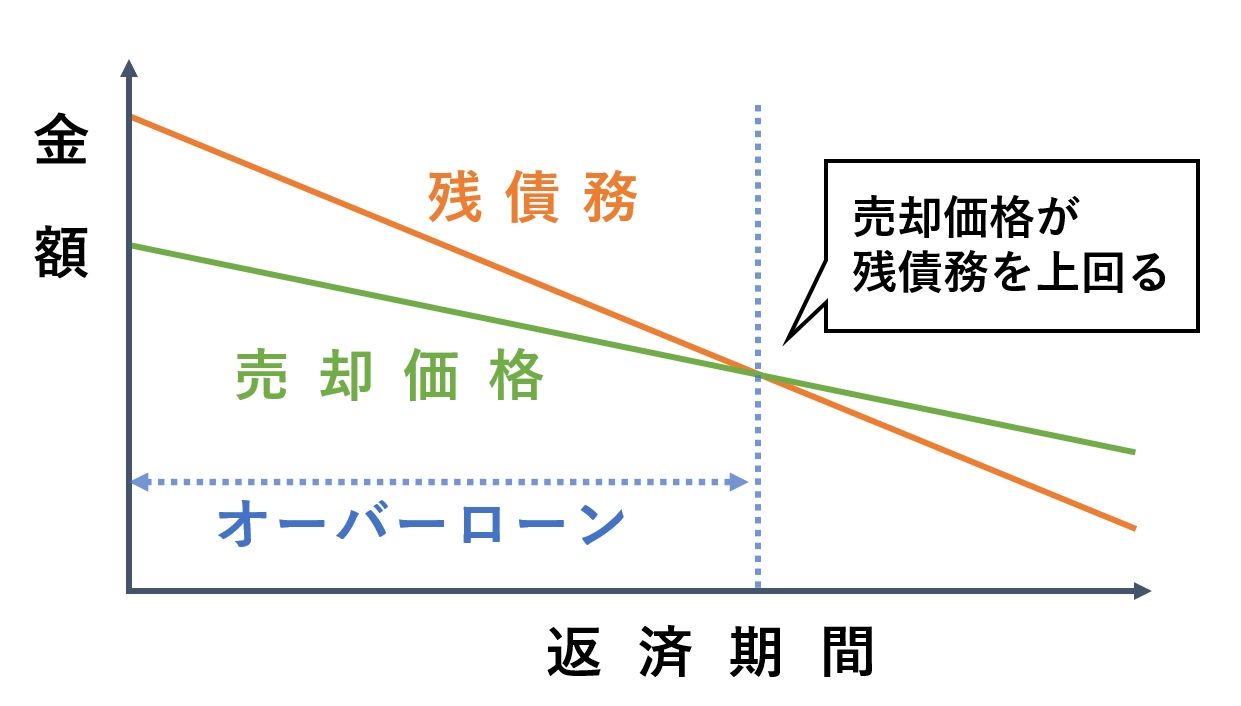

オーバーローンの間は売却が難しい

売ってもローンを返しきれない「オーバーローン」の間は売却が難しいです。残債務より高く売れるまでは、計画的に返済を続ける必要があります。

頭金を払うと、オーバーローンが解消できる日を近づけられます。物件によっては購入時より高く売れるケースもあります。

設備などのグレードが高い物件を選ぶときは、予算に無理がないか慎重にシミュレーションを重ねましょう。

50代の住宅ローン返済シミュレーション

50代で住宅ローンを組んだ場合の、返済シミュレーションをご紹介します。「フラット35のシミュレーター」を参考にしています。

返済期間や頭金による違いを確かめるために、物件は同じ条件にします。

- ・購入物件 3,850万円

- ・手付金 50万円

- ・諸費用 300万円

- ・フラット35 全期間固定金利

- ・ボーナス払いなし

- ・元利均等返済方式

シミュレーションは、全期間固定金利で考えたほうが良いです。変動金利の上昇するリスクをふまえたシミュレーションは難しいからです。

また、高めの固定金利で考えておけば、実際の返済に余裕が作れます。

返済期間が短いシミュレーション

50代で返済期間を短く設定したシミュレーションです。まずは頭金なしで試算してみます。

65歳の定年退職で、完済年齢を70歳、手付金と諸費用のみ現金で払う前提で計算しました。

返済期間が短いシミュレーション

- 借入時年齢:52歳

- 年収:800万円

- 自己資金:350万円

- 金利:1.610%(頭金なし)

- 18年ローン:3,800万円

- 毎月の返済額:約20.2万円

- 60歳時の残高:約2,246万円

- 完済時年齢:70歳

- 金利負担:約579万円

- 総返済額:約4,379万円

繰り上げ返済せずにローンを払い続けた場合、定年後の5年間は毎月の負担が大きいです。

借入時の年収で考えても返済負担率は約30%で、大変な返済計画です。退職金で一括返済する場合でも、老後資金を貯金できている必要があります。

返済が難しくなったら、金融機関に期間の見直し(リスケジュール)は相談できます。ただし、確実に応じてもらえる保証はないので、不安が残ります。

頭金を最初に払うシミュレーション

前述のシミュレーションとの比較で、頭金を約30%(1,200万円)払う形で試算してみます。

フラット35は、頭金を10%払うと金利が安く借りられます。

頭金を最初に払うシミュレーション

- 借入時年齢:52歳

- 年収:800万円

- 自己資金:1550万円

- 金利:1.350%(頭金10%以上)

- 18年ローン:2,600万円

- 毎月の返済額:約13.5万円

- 60歳時の残高:約1,521万円

- 完済時年齢:70歳

- 金利負担:約330万円

- 総返済額:約2,930万円

頭金を払ったおかげで現実的な返済計画にできました。借入時の返済負担率は約20%です。毎月の返済額が6.7万円減らせて、金利負担は約250万円抑えられています。

毎月3~4万円を貯金して、定年退職時に500万円繰り上げ返済する想定で「返済方法変更シミュレーション」も試してみました。

65歳時点で、期間短縮型で500万円繰り上げ返済すると3年3ヶ月短縮できる結果が出ました。定年後の返済期間は2年未満で済みます。

岩井

返済期間を延ばしたシミュレーション

返済期間を延ばしたシミュレーションを試してみます。頭金は払わずに、手付金と諸費用のみ現金で払う前提で計算しました。

完済年齢の上限までは延ばせず、25年ローンを組んだ設定で試算してみます。

返済期間を延ばしたシミュレーション

- 借入時年齢:52歳

- 年収:800万円

- 自己資金:350万円

- 金利:1.610%(頭金なし)

- 25年ローン:3,800万円

- 毎月の返済額:約15.3万円

- 60歳時の残高:約2,745万円

- 完済時年齢:77歳

- 金利負担:約818万円

- 総返済額:約4,618万円

返済負担率は約23%で、収入が下がらなければ現実的なローンです。ただし、このままでは収入が減ってからの返済が難しく、金利負担も大きいです。

頭金を払わなかったぶん、65歳時点で1,200万円繰り上げ返済すると、定年後の返済は5年未満にできます。計画的な貯金と繰り上げ返済で、健康なうちに完済できそうです。

実際は、自己資金が少ない場合は予算を抑えるのが効果的です。FPや不動産屋に相談すれば、予算自体を抑える方法や、予算内で理想に近づける方法の提案が受けられます。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |