「家が欲しいけどローンが通らない」「事前審査に落ちた」といったお悩みを解決します!

審査に落ちにくくするコツや、ローン審査に関するQ&Aを詳しく解説します。住宅ローンが組めない主な理由や、審査で見られる項目まで徹底解説します。

この記事は、ファイナンシャルプランナーの、岩井勇太さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

ローンが組めない主な理由TOP3と解決策

ローンが組めない主な理由TOP3と解決策を、簡潔に紹介します。審査に出す前に、よくある通らないパターンに当てはまらないか、確認しておきましょう。

| 解決策 | |

|---|---|

| ①信用情報に傷がある (ブラックリスト) |

信用情報が回復するまで貯金しながら待つ |

| ②収入が少ない (または不安定) |

「頭金」を多く支払うか安く買える物件を選ぶ |

| ③借入時と完済時の年齢が高齢 | 40歳までに借りるか親子二世代ローンを組む |

ローン審査は「事前審査」と「本審査」で2回あります。事前審査に通過できれば、本審査も概ね通過します。

ただし、事前審査に通っていても、本審査では希望よりも借入額を減額されたり、5%ほどは落ちると言われています。審査に不利な状況でないか、以降で確かめていきましょう。

岩井

①信用情報に傷がある(ブラックリスト)

「信用情報」に傷があると5~10年はローンが組めません。信用情報とはクレジットカードの利用状況や借金歴の記録で、金融機関はすべて確認できます。

事故歴はブラックリストとも呼ばれ、自分でも確認できます。過去の滞納などで、心当たりがあれば事前に確かめておきましょう。

記録は約5年で消されてホワイトに戻るので、事故歴がある人も、時間が経てば審査に影響はなくなります。自己破産など内容が深刻だと、10年は記録が残ります。

過去の借り入れを完済していても、滞納歴があると審査に落ちやすいです。家を買うときは、信用情報にネガティブな情報がないところからスタートしましょう。

信用情報の調べ方

信用情報機関は3つあり、情報は共有されています。自分の心当たりのある借金の、借入先が加盟する窓口で取り寄せると確実です。

| 加盟する金融機関 | |

|---|---|

| CIC(CREDIT INFORMATION CENTER) | 主にクレジットカード関連の会社など |

| JICC(日本信用情報機構) | 主に消費者金融や銀行、保証会社など |

| JBA(全国銀行個人信用情報センター、KSC) | 主に銀行や信金、信用保証協会など |

手数料1,000円前後で、インターネットまたは郵送で照会できます。JBA(KSC)は郵送のみの受付です。

岩井

②収入が少ないまたは不安定

住宅ローンは、支払い能力に見合った借り入れなら、問題なく借りられます。ただし、収入が少ない、または不安定とみなされ、審査に通らないケースがあります。

年収だけでなく職業も重要視されます。自営業やフリーランスより、会社員や公務員のほうが安定していると評価されます。

長くて35年の返済計画を組むので、どれだけ高収入でも、一時的なものと思われると審査は不利です。

対処としては、貯金から「頭金」を多く払って借り入れを抑えるか、買う家自体の予算を抑える方法があります。貸す側が問題ないと考える範囲の見極めが重要です。

岩井

③借入時と完済時の年齢が高齢

ローンを組める年齢は、金融機関ごとにルールが決まっています。上限の多くは、借入開始で65~70歳、完済時は75~80歳までです。

ただし、上限に余裕があっても、実際の審査は年齢が定年に近づくほど厳しくなります。定年後は収入が下がるのが普通だからです。

毎月の返済額を抑えるために、長いローンを組むなら「40歳まで」がおすすめです。40歳を超えてから買うなら、返済期間を短くするか、頭金を多く払う必要があります。

40歳を超えても無理のないローンは組める

「親子二世代ローン」などの、50~60歳からでも無理なく組めるローンもあります。単独で借りられるかは、状況次第です。

審査のチェック項目は、支払い能力に関係する項目がほとんどです。

信用情報に傷がないか回復していて、現実的な返済計画が立てられるなら、心配しすぎる必要はありません。

審査に落ちにくくするための5つのコツ

ローン審査に少しでも落ちにくくするための、5つのコツを解説します。

審査は金融機関の判断によるので「絶対に通過する方法」はありません。しかし、有利にできる内容はあるので、参考にしてください。

- ①不安要素を専門窓口に相談する

- ②返済負担率を手取り年収の25%までに抑える

- ③審査書類は正確に記入する

- ④本審査までに資金状況を変えない

- ⑤夫婦の収入を合算して挑む

①不安要素を専門窓口に相談する

審査の不安要素を洗い出して、専門窓口に相談するとアドバイスがもらえます。窓口には金融機関の他にも、住宅ローンアドバイザーやFP、仲介業者(不動産屋)などがあります。

過去の滞納や支払いに関するトラブルの他に、精神疾患などの持病も審査に関係します。

不安要素は自分から相談することが大切です。個人情報の関係で、関係者からは積極的に聞けない内容もあるからです。

審査でチェックされる項目については、後ほど詳しく解説します。

②返済負担率を手取り年収の25%までに抑える

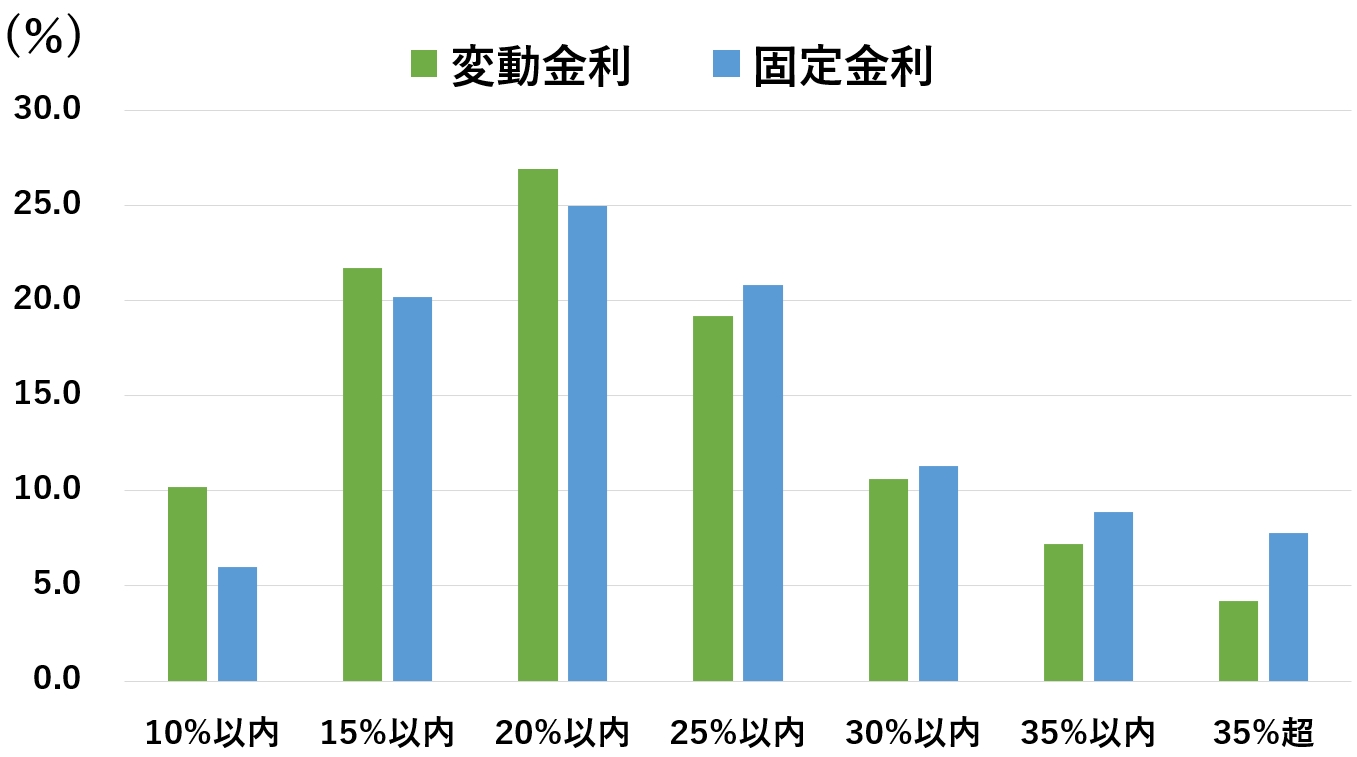

返済負担率(返済比率)を、税金や社会保険料を引いた「手取り年収の25%」に抑えられるとベストです。生活費に余裕が作れますし、毎月の負担を減らせます。

返済負担率とは、年収から返済に回す割合のことです。返済負担率は25%までなら、収入を心配されにくいです。

住宅金融支援機構の「2021年4月住宅ローン利用者調査」の統計でも、25%までのローンを組んでいる人が多いです。

出典:2021年4月 住宅金融支援機構 住宅ローン利用者調査

返済負担率が30%を超えると、借入額が多めだと心配されやすいです。予算を考えるときに、意識してみてください。

税込年収と手取り年収の比較

予算は「手取り」の収入から考えるべきです。税金や社会保険料を引かないと、支払い能力を実際より大きく見積もってしまうからです。

例えば、税込みの年収が400万円で、返済負担率25%のローンを組むなら、毎年の返済額は「100万円」です。

-

年収×返済負担率(%)=年間の返済額

例)年収400万円×25%=毎年100万円返済

年100万円の返済を35年続けると、3,500万円の出費です。実際は金利が差し引かれるので、金利をふまえた借入額は、全期間固定金利だと約2,700万円です。

手取り年収は大まかに8割程度です。年80万円の返済を35年続けると、出費は2,800万円で、借入額は約2,100万円です。借入額は、こちらが適切だと考えたほうが良いです。

欲しい家が2,700万円なら差額の600万円を「頭金」で払うなど、なるべく借り入れを減らすと、審査の心配がさらに減らせます。

借入額の目安は、年収ごとに以下リンク先でも解説しています。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収350万円 | 年収400万円 |

| 年収500万円 | 年収600万円 |

| 年収700万円 | 年収800万円 |

借入額を抑えるか、値段を抑えて物件を選べば、審査の心配は減らせます。

③審査書類は正確に記入する

金融機関の審査書類には、年収や資産、他の借り入れを記入する項目があります。すべて正確に、正直に記入しましょう。

審査では「総返済負担率」が重要です。カードの分割払いや車のローンなど、他の借り入れも含めた返済負担率で計算されます。

返済負担率の上限は借入先により異なり、統計だと35~45%が多いです。令和2年度民間住宅ローンの実態に関する調査より、返済負担率のアンケートを紹介します。

- ・45%以内(41)

- ・40%以内(33)

- ・35%以内(33)

- ・30%以内(14)

- ・20%以内(5)

- ・50%以内(1)

- ・その他(73)

出典:令和2年度 民間住宅ローンの実態に関する調査

(1,051の金融機関が回答)

他の借り入れを内緒にして、後から発覚すると印象が悪いので要注意です。基本的に、分割で払っているものは、すべて把握されると考えてください。

返済負担率が「手取り年収の25%」の借り入れなら、金融機関の基準は超えないと考えられます。

ただし、大きな買い物をしている場合は、総返済負担率が35%を超えていないか、計算してみてください。他にも返済を抱えているほど、審査は厳しくなります。

④本審査までに資金状況を変えない

事前審査に通過しても、本審査までに資金状況が変わると審査に落ちやすくなります。

車などの大きな買い物をしたり、転職や独立で収入が変わったりしないように気を付けましょう。新たな出費は避けて、本審査の通過を待つべきです。

本審査があるのは、家の売買契約より後です。ローンが借りられないと、急いで別のローンを探す必要があります。

2~3つは事前審査を通しておいて、もっとも条件の良いローンで借りられるとベストです。

⑤夫婦の収入を合算して挑む

収入が足りず希望の金額が借りられないときは、夫婦の収入を基準としたローンを組む方法があります。

夫婦がそれぞれローンを組む「ペアローン」や、収入を合算して審査してもらう「収入合算」なら、借入額を上げられます。

ただし、産休や育休などで夫婦どちらかの収入が下がると、返済が難しくなります。

平成30年11月の内閣府男女共同参画局の統計によると、第1子出産のタイミングで46.9%の女性が離職しています。リスクは高い手段だと覚えておいてください。

岩井

ローン審査でチェックされる項目とは

ローン審査でチェックされる項目のほとんどは「支払い能力」に関する内容です。

国土交通省の令和2年度民間住宅ローンの実態に関する調査で、審査でチェックされる項目が集計されているので紹介します。

住宅ローンを取り扱う全国1,132の金融機関が回答しています。

| 審査する金融機関の割合 | |

|---|---|

| 完済時の年齢 | 99.1% |

| 健康状態 | 98.2% |

| 担保評価(不動産の価値) | 98.2% |

| 借入時の年齢 | 97.8% |

| 年収 | 95.7% |

| 勤続年数 | 95.3% |

| 連帯保証 | 95.1% |

| 返済負担率(返済比率) | 92.1% |

| 金融機関の営業エリア | 91.0% |

| 雇用形態 | 76.4% |

| 他の借り入れ | 64.2% |

| 審査する金融機関の割合 | |

|---|---|

| 融資可能額(購入) | 74.3% |

| 融資可能額(借り換え) | 69.4% |

| 国籍 | 69.3% |

| 申込人との取引状況 | 45.8% |

| 業種 | 30.1% |

| 家族構成 | 23.7% |

| 勤め先の規模 | 21.6% |

| 所有資産 | 21.0% |

| 性別 | 17.5% |

| その他 | 4.1% |

出典:国土交通省 令和2年度民間住宅ローンの実態に関する調査

数ある審査項目の中から、重要なものを詳しく解説していきます。

年齢だけでなく健康状態も見られる

ローン審査では、健康状態も確かめられます。返済中の死亡や高度障害に備えた団体信用生命保険(団信)の審査があるためです。

通院中の持病があったり、過去3年以内に難病の通院歴があると、審査で申告する義務があります。

ほとんどの金融機関で加入は必須で、病気が原因で団信に入れないと、ローンが組めません。「フラット35」は加入が任意なので、団信に入れなくても借りる手段はあります。

年収は目安として350万円以上は必要

単独で無理のない返済計画を組むなら、目安として年収350万円は必要です。年収350万円あれば、審査の最低ラインを概ねクリアできるからです。

厳密に言うと、年収350万円未満でも借りられる金融機関はあります。ただし、生活費が捻出できませんし、住みやすい家も選べないので、おすすめしません。

年収350万円未満なら、収入を合算したローンを検討してみるのも手です。世帯の収入で350万円以上あるかを目安にしてみてください。

他の借り入れはカード類に要注意

他の借り入れがあると、総返済負担率に含められてしまい、審査が厳しくなります。

また、5年以内の滞納など、信用情報に事故歴があると、審査が不利です。チェックされる借り入れの例を、以下にまとめました。

- ・車のローン(カーローン)

- ・楽器や家電の分割払い

- ・携帯電話本体の分割払い

- ・クレジットカードでの買い物

- ・クレジットカードの分割払いやキャッシング

- ・消費者金融での借り入れ

- ・アパートローン(投資マンション)

- ・教育ローン、学生ローン

- ・奨学金の返済

- ・過去の滞納歴(事故情報) など

車や楽器、家電などの金額が大きい買い物や、各種ローンの借り入れは、住宅ローンの借入限度額を圧迫します。審査に落ちなくても、借りられる金額は減ります。

特に、リボ払いや分割払いは、審査で印象が悪いです。買い物の返済に時間をかけている時点で、住宅ローンの返済を心配されるからです。

金融機関によっては使っていないカードでも、キャッシング枠を返済負担率に含めます。明らかに使わないカードは解約しておきましょう。

携帯の本体料金を分割で払っていて、引き落としができなかったときも、信用情報に傷は残ります。心当たりがあれば、あらかじめ信用情報を調べておくことが大切です。

職業はさまざまな面からチェックされる

職業は収入が安定しているかをチェックされます。正社員や公務員でも、就職や転職したばかりで勤続年数が1年未満だと、不安定だと評価されます。

公務員や一部上場企業の正社員は、勤続年数が3年以上で長いと、金利面などでも良い条件で借りられます。金融機関にとって、貸し倒れのリスクが少ないからです。

派遣社員や契約社員などの非正規雇用や、自営業や個人事業主、フリーランスは、収入に波があると心配されやすいです。

審査は事情も理解してもらえる場合がある

職業面で審査が不利な人でも、事情によっては希望のローンが借りられます。

例えば、転職したばかりの人は、前職と同業種で間が空いていなければ、審査に通りやすいです。似たキャリアの連続なら、仕事が続く可能性は高いからです。

どの職業でも「頭金」を多く払うと、審査に有利です。借り入れ自体を減らせますし、貯金ができる人は堅実だと評価されるからです。

不動産の価値が低いと借りづらい

買う不動産の価値(担保評価)が借入額に対して低いと、ローンは借りづらいです。

返済が不可能になった場合は、金融機関は物件を売り(競売)に出して、お金を回収するからです。特に、建物の価値が下がっている中古で重要視されます。

物件の広さや、間取りが条件として決められているケースもあります。ワンルームマンションだとローンが組めないなどです。

物件探しの段階で、紹介する不動産屋が意識しているので、気にしすぎる必要はありません。

家族構成と性別による審査もある

住宅ローンは、一人暮らしだと厳しめに審査されます。賃貸に出す投資目的での購入を、疑われやすいからです。住宅ローンは原則、自分で住む必要があります。

女性が債務者になる場合は、妊娠中だと審査が厳しいです。団信の加入が難しいからです。

住む人数の多さには厳しくありません。ただし、家計まではチェックしてもらえないので、借りすぎは自分でセーブする必要があります。

金融機関ごとの審査基準を満たしていて、客観的に返済が現実的なら審査は通ります。審査の傾向に詳しい業者に頼めるとスムーズです。

金融機関によって重視するポイントが異なる

金融機関には種類があり、審査の傾向や金利に差があります。表にまとめたので、参考にしてください。

| 審査 | 金利 | |

|---|---|---|

| フラット35などの 公的ローン |

基準が明確 | 主に固定金利 |

| 都市銀行 (メガバンク) |

厳しいが便利 | 安い |

| 地方銀行や 信用金庫・信用組合 |

融通が利く傾向 | やや高い |

| ネット銀行 | 厳しい | 安い |

| 労働金庫や農協 (JAバンク)など |

融通が利く傾向 | 組合員は優遇 |

以下で、それぞれ詳しく解説します。

フラット35などの公的ローン

フラット35とは、全国の銀行が住宅金融支援機構と提携して貸し出す、全期間固定金利型の住宅ローンです。

物件が基準を満たしていれば、職業による違いにはそこまで厳しくありません。

借入額は、以下の総返済負担率まで抑える必要があります。

| 総返済負担率 | |

|---|---|

| 年収400万円未満 | 30%以下 |

| 年収400万円以上 | 35%以下 |

出典:フラット35 公式ホームページ

フラット35は公的機関が関わるためここでは公的ローンに分類しています。公的機関のローンには、他に「財形融資」や「自治体融資」があります。

財形融資は、勤め先で「財形貯蓄」している人が対象です。自治体融資は一部の自治体がおこなう貸付のことです。

銀行などの民間ローンが借りられないときは、審査基準が明確な公的ローンを考えましょう。金利面は、民間ローンのほうが安い傾向があります。

都市銀行(メガバンク)

都市銀行や信託銀行は、対応エリアが広く便利で、金利は安く借りられます。ただし、審査は厳しめです。

職業や収入の安定性、物件の担保評価などに不安要素があるときは、審査に落ちる可能性まで考えたほうが良いです。

コールセンターなどのサポート体制が充実しているので、まず相談してみる窓口としてベターです。

地方銀行や信用金庫・信用組合

地方銀行や信用金庫、信用組合は、ローン審査にはそこまで厳しくありません。ただし、対応エリアが限定されます。

メガバンクで審査に落ちたら、相談してみるのも手です。勤続年数や職業に心配があるときでも、メガバンクよりは融通が利きやすいです。

金利が高めな場合がありますが、提携のクレジットカードを作ったり保険に入ったりすると、優遇を受けられるケースは多いです。

ネット銀行

ネット銀行は店舗がなく、運営コストを抑えているぶん金利が安いです。審査は厳しく、融通は利きづらいです。

前年の年収が400万円以上など、厳しめの条件が多いです。手続きがネットでできるところと、金利が安いのは大きなメリットです。

ローン保証料が無料といった特典が目立ちますが、代わりに事務手数料が高額でないかは確かめましょう。

労働金庫や農協(JAバンク)など

労働金庫や農協の住宅ローンは、関係者以外も組合費を払って利用できます。利用資格の確認とあわせて相談してみるのも手です。組合員は金利や手数料の優遇が受けられます。

預金口座を持たないタイプの、住宅ローンを専門に取り扱う「モーゲージバンク」と呼ばれる金融機関もあり、借入先の種類は多いです。

まずは住宅ローン比較窓口などの、ネットの比較サイトで、条件を比べてみるのがおすすめです。審査にかかる日数の目安や、特典も比較できます。

岩井

ローン審査の流れと用意するもの

審査に落ちにくくするコツや、チェックされる項目をふまえて、事前審査と本審査の流れと、用意するものを解説します。

- ①購入の申し込み

- ②事前審査

- ③物件の売買契約を結ぶ

- ④ローンの本審査

購入の申し込み

物件が決まったら、購入の申し込みをします。買付証明書(購入申込書)に年収などの個人情報や、物件の情報を記入して提出します。

購入を申し込んだタイミングで、すぐ事前審査に出すのが一般的です。しかし、物件が決まっていない段階でも、事前審査は可能です。

審査に心配があるなら、物件探しより前に事前審査を受けたり、信用情報を調べたりしておきましょう。

②ローンの事前審査

事前審査は、不動産屋に紹介された金融機関や自分で探した金融機関に、ローン審査の申込書を提出して受けます。審査結果が出るまでは、3~7日が目安です。

郵送やインターネットでも受けられます。審査に不安要素があるときは、窓口で相談して進めるのがおすすめです。

現住所で自治体に印鑑登録をしていない場合は、印鑑登録も済ませておきましょう。後々、実印が必要になるからです。

事前審査に必要な書類

事前審査に必要な書類は、主に本人確認のための書類と、前年の収入証明書です。以下にまとめたので、参考にしてください。

- ・本人確認書類(運転免許証、健康保険証、パスポートなど)

- ・収入証明書(源泉徴収票、課税証明書など)

- ・確定申告書、納税証明書(個人事業主の場合)

- ・物件資料(平面図やリフォーム見積りなど)

- ・他のローンなどの残高証明書(他の借り入れがある場合)

- ・印鑑(認印、シャチハタ以外)

個人事業主やフリーランスの場合、税金対策で所得を減らしていると審査が不利です。前年の収入だけでなく、3期分は証明が必要なケースが多いです。

物件が決まる前に事前審査を受けるときは、予算に近い物件の資料を持っていくとスムーズです。不明点は、金融機関に確認しましょう。

③物件の売買契約を結ぶ

事前審査に通ったら、物件の売買契約を結びます。売買契約は、物件の買付申込書を提出してから1週間後が目安です。

契約が終わったら「手付金」と言って、販売価格の5~10%程度を前払いします。契約する前に、契約書に「ローン特約」の記載があるかを必ず確認しましょう。

ローン特約がないと、もしどこの金融機関でも本審査に通らなかったら、手付金を没収されてしまいます。

売買契約で必要な書類

売買契約で必要な書類を以下にまとめました。手付金などの支払いがあるので、必要な金額や不明点を、前もって不動産屋に確かめておきましょう。

- ・本人確認書類(運転免許証、健康保険証、パスポートなど)

- ・印鑑(実印、銀行届出印など)

- ・手付金

- ・収入印紙または代金

- ・仲介手数料(半額を前払いする場合がある)

物件の売買契約を結んだら、ローンの本審査に進みます。契約書は審査に必要な書類なので、大切に保管しておいてください。

④ローンの本審査

住宅ローンの本審査は、事前審査に通過した段階で送られてくる申込書類を使用します。事前審査よりも入念なチェックが入るので、結果が出るのは2~4週間後です。

事前審査と資金状況が変わっていると、落ちる可能性が上がるので気を付けましょう。

本審査に必要な書類

ローンの本審査に必要な書類は、事前審査で出した書類と、物件のより詳細な資料です。

- ・事前審査で提出した書類

- ・住民票の写し(取得3ヶ月以内のもの)

- ・印鑑登録証明書(取得3ヶ月以内のもの)

- ・実印(印鑑登録の印鑑)

- ・公的な収入証明書(課税証明書、住民税決定通知書など)

- ・職場に関する書類(職務経歴書や給与明細)

- ・物件資料(売買契約書、重要事項説明書など)

- ・健康診断の結果証明書(団信の審査のため)

- ・本人確認書類(運転免許証、健康保険証、パスポートなど)

- ・収入証明書(源泉徴収票、課税証明書など)

- ・確定申告書、納税証明書(個人事業主の場合)

- ・物件資料(平面図やリフォーム見積りなど)

- ・他のローンなどの残高証明書(他の借り入れがある場合)

- ・印鑑(認印、シャチハタ以外)

職場に関する書類は、転職などがある場合に求められます。借り入れが大きい額だと、稀に健康診断の書類も求められる可能性があります。

住民票や印鑑登録証明書は、本審査に通って、ローン契約を結ぶ際に必要です。一度に準備できるとスムーズなので、必要書類は金融機関に早めに確認しましょう。

本審査に通過するまでは気が抜けません。また、金利は融資実行時のものが適用されるので、スケジュールは関係者全員と入念に打ち合わせましょう。

ちなみに、不動産屋の紹介する提携ローンは、スケジュール面でも融通が利きやすいです。

ローン審査に関するQ&A

ローン審査に関するよくあるQ&Aを、チャット不動産イエプラの岩井さんに回答してもらいました。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。実際に経験した内容をふまえての回答なので、ぜひ参考にしてください。

- Q1.収入が高くても審査に落ちる?

- Q2.住宅ローンの「審査金利」とは?

- Q3.審査はいくつまで出せる?

- Q4.審査が通りやすい金融機関はある?

- Q5.事前審査に通ったのに本審査で落ちる理由

- Q6.落ちたあとに再審査はできる?

- Q7.他の借り入れは完済しておくべき?

- Q8.信用情報はたった一度の延滞でもNG?

- Q9.団信に加入したいが審査が心配

- Q10.外国籍でも借りられる?

- Q11.家賃収入がプラスでも審査は厳しいの?

- Q1.収入が高くても審査に落ちる?

- A高収入でも落ちるケースはあります。収入は安定性を重視されるからです。

会社員や公務員が有利なのは、安定しているイメージだけでなく、納税額に疑問が生じないからです。

自営業やフリーランスの人は、3期分は収入証明を求められるので、希望の借入額によっては3年前から対策する必要があります。

水商売や芸能関係で高収入の人は、現金での購入がスムーズです。収入の安定性が書類で証明できるなら、結局は金融機関への相談次第です。

- Q2.住宅ローンの「審査金利」とは?

- A審査金利とは、金融機関があえて高めの金利で審査することです。

金融機関は、金利相場が上がった場合のリスクヘッジとして、高めの金利(審査金利)で審査するケースが多いです。

例えば、変動金利0.3%台で借りられる金融機関でも、審査時は2~3%の金利で審査するなどです。

借入額が収入に対して適切な金額なら、気にしすぎる必要はありません。心配なら、金融機関ごとのシミュレーターで借入額を試算してみてください。

- Q3.審査はいくつまで出せる?

- A数に上限はありませんが、10以上出すのはおすすめしません。

金融機関を比較する情報は、インターネット上に充分あります。実際に審査に出すのは、2~3に絞るべきです。

審査に出すと、半年ほど信用情報を照会した情報が残ります。結果までは残りませんが、履歴が多いと審査落ちを疑われやすいです。

最有力候補と、妥協した候補、滑り止めで3つ、同時進行できるとベストです。

- Q4.審査が通りやすい金融機関はある?

- A職業などの属性によって通りやすい金融機関が変わります。

金融機関によっては、職業などの属性を見て受付しないケースがあります。

通りやすい金融機関は人によって異なるので、審査が心配なら多数の銀行を紹介できる不動産屋などに、相談してみるべきです。

- Q5.事前審査に通ったのに本審査で落ちる理由

- A資金状況の変化と、事前審査が甘いケースがあります。

事前審査に通っても本審査に落ちるのは、事前審査のときと状況が変わっているケースがほとんどです。他には、事前審査が甘いケースがあります。

インターネットの事前審査だと、収入面が充分なら通ってしまいます。最終的な審査項目は多いので、本審査だけ落ちる可能性は0にはできません。

審査に不安材料があるなら、収入証明書や物件資料の提出が必要な、窓口などで受付している事前審査を受けたほうが良いです。

- Q6.落ちたあとに再審査はできる?

- Aできる場合もあります。ただし、審査に落ちた状況は改善されている必要があります。

一度審査に落ちると、状況が同じなら再審査しても通りません。受付を断られる可能性もあります。

審査に落ちたときは、担当者に質問してみてください。収入が足りなかったのか、物件が良くなかったのかなどです。

教えてもらえないケースがほとんどですが、改善できるきっかけのアドバイスをもらえる場合があります。

原因に見当がついて改善できれば、通過できる場合もあります。半年など、一定の期間は空けたほうが良いです。

- Q7.他の借り入れは完済しておくべき?

- A総返済負担率によります。

総返済負担率の範囲内なら、他に借り入れがあってもローンは組めます。細かい借金を急いで完済すると、かえって印象が悪いケースもあるので要注意です。

キャッシングは完済しておき、明らかに不要なクレジットカードは解約しておきましょう。

生活費を借りないといけない状況だと思われると、審査には悪影響です。

- Q8.信用情報はたった一度の延滞でもNG?

- A1度だけなら見逃してもらえるケースもあります。

分割払いの1回目の延滞などは、見逃してもらえるケースが多いです。手続き上の不備かもしれないからです。

間隔を空けて何回も滞納している場合は、審査は通りにくいです。支払いがルーズだと思われると、住宅ローンは組めません。

税金や公共料金の未払いも印象が悪いです。隠せる内容はないと考えて、早めに相談しましょう。

- Q9.団信に加入したいが審査が心配

- A団信に加入しないか、審査がゆるやかなワイド団信があります。

健康状態に不安があるなら、団信に加入せずフラット35で借りるか、審査がゆるやかな「ワイド団信」に加入する手段があります。

ワイド団信は、通常の団信で断られる糖尿病や肝機能障害があっても、審査に通る可能性があります。基準は保険会社によるので、相談が必要です。

団信に加入していれば、返済中の死亡や、重病で働けなくなったときでも、要件を満たせば保険会社が残債務を支払ってくれます。

団信に入らないときは民間の「収入保障保険」に入るなどの工夫が必要です。家族の安心のために、保険もしっかり検討しましょう。

- Q10.外国籍でも借りられる?

- A金融機関によっては借りられます。

外国籍でも住宅ローンは組めます。ただし、金融機関によっては日本国籍に限定している場合があります。

帰国して返済が滞ると回収が難しいので、やや敬遠されます。条件を具体的に公表している金融機関なら、審査はスムーズです。

永住権の有無や、日本国籍の連帯保証人が用意できるかなど、状況により難易度は異なります。

- Q11.家賃収入がプラスでも審査は厳しいの?

- A他に借り入れがある状態として扱われるので、審査は厳しいです。

投資マンションの家賃収入があっても、ローンが残っていると審査は厳しいです。家賃収入がプラスでも、空室が出たらマイナスになるからです。

借入額を抑えるか、売却するのが無難です。ちなみに、フラット35は1棟を賃貸経営しているローンなら、総返済負担率に含めず審査してくれます。

岩井

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |