「住宅ローンの勤続年数は何年必要?」「勤続1年未満でもローンは組めるの?」などの疑問にお答えします!

借入先ごとの、勤続年数の比較表をまとめています。また、ローン審査の基礎知識や、勤続年数が短いときのローン選びのコツまで徹底解説します。

この記事は、ファイナンシャルプランナーの、岩井勇太さんに監修してもらいました!最後によくあるQ&Aに回答してもらったので、ぜひ参考にしてください。

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

勤続年数が1年以上ならローンは組める

勤続年数が1年以上なら、ローンは組めます。ローン審査の基準を「勤続1年以上」と定めている金融機関が多いからです。

国土交通省の令和2年度民間住宅ローンの実態に関する調査によると、全国1,000以上の金融機関の、勤続年数の基準は以下のとおりです。

| 金融機関の回答数 | 割合 | |

|---|---|---|

| 勤続3年以上 | 195 | 17.3% |

| 勤続2年以上 | 57 | 5.1% |

| 勤続1年以上 | 654 | 58.0% |

| その他 | 221 | 19.6% |

出典:国土交通省 令和2年度 民間住宅ローンの実態に関する調査より集計

統計では、勤続1年以上を基準としている金融機関が半分を超えます。

中には、勤続1年未満でもローンが組める金融機関があります。ローン選びに気を付ければ、勤続年数の短さはカバーできます。

岩井

勤続年数3年以上だとローン審査が有利

勤続年数が3年以上だと、ローン審査が有利です。一般的に、3年以上続く仕事なら、今後も継続できると評価されるからです。

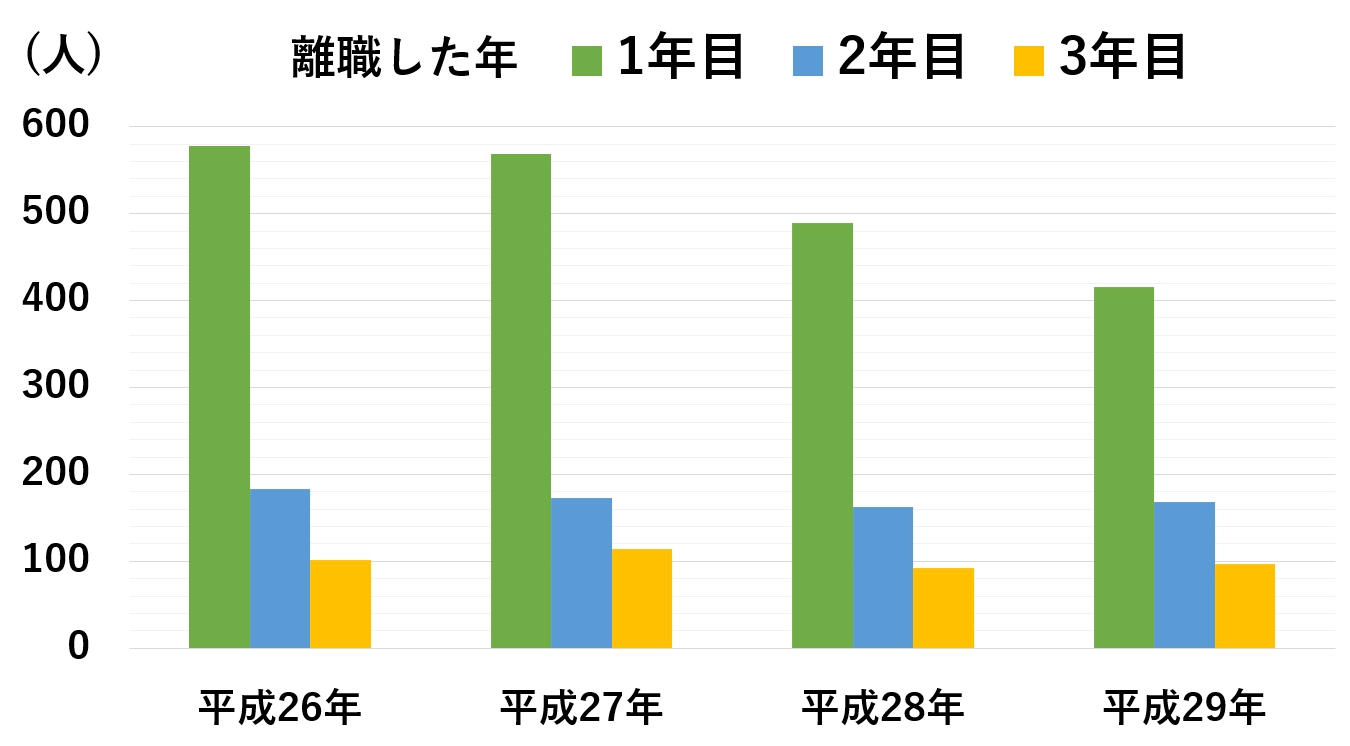

厚生労働省の新規学卒者の離職状況統計によると、就職後3年以内の離職率は大卒で約30%、高卒で約40%で推移しています。

そのうち、1~3年目のデータを比較すると、勤続年数が経つほど、離職率が低くなることがわかります。

出典:厚生労働省 令和2年 賃金構造基本統計調査の概況

年齢も関係してきますが、基本的に勤続年数は長いほうが、収入の継続性を信頼されます。

転職では前職の業種も判断材料になる

転職で勤続年数が短いときは、前職と同じ業種なら、金融機関によっては勤続年数を通算して審査してもらえます。

似たキャリアの連続なら、仕事が続く可能性が高いと評価されるからです。

異業種への転職や、期間が2~3ヶ月空くと、通算してもらえる可能性は低いです。継続性を評価しづらいからです。

雇用形態によっても審査の評価が異なる

勤続年数が長くても、雇用形態によっては審査が厳しいです。例えば、アルバイトの人は住宅ローンを組むのは難しいです。

令和2年度民間住宅ローンの実態に関する調査の統計でも、非正規雇用だと審査を受付しない金融機関は多いです。

| 金融機関の回答数 | 割合 | |

|---|---|---|

| 派遣社員は対象外 | 512 | 39.6% |

| 契約社員は対象外 | 467 | 36.1% |

| 自営業者は対象外 | 9 | 0.7% |

| その他 | 305 | 23.6% |

出典:国土交通省 令和2年度 民間住宅ローンの実態に関する調査より集計

自営業など、雇用されていない人は、基本的に会社員より厳しくチェックされます。収入に波があると評価されやすいからです。

自営業などは開業して3年以上が目安

自営業やフリーランスなどでローン審査に通るのは、開業から3年以上が目安です。3年は経過しないと、軌道に乗っているか判断できないためです。

また、3年は開業時の運転資金がなくなる目安とも言われています。中小企業白書の統計だと個人事業主の廃業率は3年で約60%で、会社員の離職率より高いです。

金融機関の審査基準は、細かくは非公開です。ただし、ローンに詳しい不動産屋なら、過去の実例などから傾向を把握しています。

岩井

【金融機関別】勤続年数と最低収入まとめ

金融機関によっては勤続年数の基準を公開しています。年収の基準とあわせてまとめたので、参考にしてください。

商品説明書に記載がない金融機関では、状況と相談次第です。

| 勤続年数 | 年収 | |

|---|---|---|

| りそな銀行 | 1年以上 | 100万円以上 |

| 三井住友銀行 | 記載なし | 記載なし |

| 三菱UFJ銀行 | 記載なし | 記載なし |

| みずほ銀行 | 記載なし | 記載なし |

| 筑波銀行 | 1年以上 | 100万円以上 |

| 群馬銀行 | 1年以上 | 記載なし |

| 東京スター銀行 | 1年以上 | 400万円以上 |

| 中央労働金庫 | 1年以上 | 150万円以上 |

| JAバンク | 1年以上 | 150万円以上 |

出典:公式ホームページ・商品説明書等より作成

あくまで審査を受付する基準で、実際に借りられるかどうかは審査次第です。

借り入れできる金額を希望より減らされたり、金利や返済期間が、厳しい条件になったりするケースもあります。

ちなみに、ゆうちょ銀行ではフラット35と、ネット銀行の媒介をしています。フラット35は勤続年数に縛りがなく、多くの銀行で紹介を受けられます。

ネット銀行は勤続年数より年収に厳しい

店舗を持たない「ネット銀行」は、勤続年数にそこまで厳しくありません。ただし、年収には厳しいです。以下で、表にまとめました。

| 勤続年数 | 年収 | |

|---|---|---|

| イオン銀行 | 6ヶ月以上 | 100万円以上 |

| 三菱UFJ銀行 (ネット専用) |

1年以上 | 記載なし |

| 住信SBIネット銀行 | 記載なし | 記載なし |

| auじぶん銀行 | 記載なし | 200万円以上 |

| 新生銀行 | 2年以上 | 300万円以上 |

| ソニー銀行 | 記載なし | 400万円以上 |

| 楽天銀行 | 記載なし | 400万円以上 |

| paypay銀行 | 記載なし | 200万円以上 |

出典:公式ホームページ・商品説明書等より作成

ネット銀行は、返済に上乗せされる金利が安いです。店舗を持たないぶん、運営コストが抑えられるからです。

手続きがインターネットと郵送のみで、手間が減らせます。年収が基準を満たしているなら、選択肢に入れるべきです。

住宅ローンの選択肢が多いと、金利や手数料で得できる確率が上がります。目安として、勤続3年以上の会社員で年収が350万円以上あるなら、選べるローンは多いです。

ローン審査はさまざまな項目を見られる

住宅ローンの審査では、安定した収入が将来も継続的にあるかを見られます。判断基準や審査項目は、金融機関によって異なります。

一般的に、審査は「事前審査」と「本審査」の2段階です。事前審査に通過すれば、本審査も概ね通ります。

ローン審査でどのような項目をチェックされるのか、統計から重要なものを紹介します。

| 審査する項目と割合 | |

|---|---|

| 収入と職業 | |

| 年収(95.7%) | |

| 勤続年数(95.3%) | |

| 雇用形態(76.4%) | |

| 年齢と健康状態 | |

| 完済時の年齢(99.1%) | |

| 健康状態(98.2%) | |

| 借入時の年齢(97.8%) | |

| 借り入れ状況など | |

| 返済負担率(92.1%) | |

| 他の借り入れ(64.2%) |

| 審査する項目と割合 | |

|---|---|

| 収入と職業 (より詳しく) |

|

| 業種(30.1%) | |

| 勤め先の規模(21.6%) | |

| 債務保証について | |

| 担保評価(98.2%) | |

| 連帯保証(95.1%) | |

| 家庭環境 | |

| 国籍(69.3%) | |

| 家族構成(23.7%) | |

| 性別(17.5%) | |

| 金融機関との関係 | |

| 金融機関の営業エリア(91.0%) | |

| 申込人との取引状況(45.8%) | |

| その他の項目 | |

| 購入時の借入希望額(74.3) | |

| 借り換え時の希望額(69.4%) | |

| 所有資産(21.0%) | |

| その他(4.1%) |

出典:国土交通省 令和2年度 民間住宅ローンの実態に関する調査

商品説明書などで、勤続年数を審査条件にしていない金融機関は多いです。しかし、統計だけを見ると95.3%の金融機関で審査されます。

支払い能力は総合的にチェックされます。以下で、重要な審査項目について、簡潔に解説していきます。

収入と職業は安定性を見られる

返済は長いと35年続くので、収入と職業は安定性を重視されます。公務員や一部上場企業の正社員は、安定していると評価されます。

基本的に、勤続年数の基準を満たしていれば、年収の35~40%を返済に回す基準のローンは借りられます。

生活費が圧迫されるので、社会保険や税金を引いた「手取り年収の25%」を基準にするのがおすすめです。年収別の目安表と解説のリンクを作成したので、参考にしてください。

| 借りられる目安 (税込年収35%を返済) |

無理のない目安 (手取りの25%を返済) |

|

|---|---|---|

| 年収350万円 | 2,839万円 | 1,882万円 |

| 年収400万円 | 3,786万円 | 2,174万円 |

| 年収500万円 | 4,827万円 | 2,693万円 |

| 年収600万円 | 5,679万円 | 3,050万円 |

| 年収700万円 | 6,625万円 | 3,537万円 |

| 年収800万円 | 7,572万円 | 4,056万円 |

※フラット35、ボーナス払いなし、金利1.54%、元利均等返済方式

審査を受付する年収の最低基準は、100万円程度の金融機関が多いです。実際は、少なくとも350万円は必要です。

生活費が捻出できませんし、借りられる金額が少なく、住みやすい家が選べないからです。

高収入でも一時的なものと評価されると、希望の金額は借りられません。芸能関係や水商売で高収入の場合は、現金で買ったほうがスムーズです。

年齢と健康状態も重要

年齢と健康状態も重要で、90%以上の金融機関が審査しています。

年齢は、ほとんどの金融機関で上限が定められています。借入時は65~70歳、完済時は75~80歳が一般的です。

| 借入時の上限 | 完済時の上限 | |

|---|---|---|

| 55歳未満 | 0.1% | – |

| 60歳未満 | 2.5% | – |

| 65歳未満 | 13.1% | – |

| 70歳未満 | 20.6% | 0.6% |

| 75歳未満 | 0.4% | 3.3% |

| 80歳未満 | – | 79.7% |

| 85歳未満 | – | 0.8% |

| その他 | – | 0.8% |

出典:国土交通省 令和2年度 民間住宅ローンの実態に関する調査より集計

健康状態は、万が一の死亡リスクに備えた「団体信用生命保険(団信)」への加入時に審査されます。

民間ローンでは必須としている金融機関が多いです。持病などで審査が不安なら、団信が任意のフラット35を選ぶのがおすすめです。

審査では総返済負担率が重要

返済負担率とは「年収から返済に回せる割合」のことで、審査では総返済負担率が重要です。他の借り入れまで含めて、1年間に返済できるローンの金額を評価されます。

金融機関は、借金歴などの「信用情報」を確認できます。分割払いや他の借り入れは、すべて把握されると考えたほうが良いです。

返済負担率に含められる借り入れの例を、以下にまとめました。

チェックされる借り入れの例

- ・車のローン(カーローン)

- ・クレジットカードでの買い物

- ・楽器や家電の分割払い

- ・消費者金融での借り入れ

- ・奨学金の返済

- ・教育ローン、学生ローン

- ・携帯電話本体の分割払い

例えば、総返済負担率35%まで借りられる金融機関では、他の借り入れがなければ、年収の35%まで住宅ローンが組めます。

車のローンやキャッシングなどを返済していると、そのぶん返済負担率を抑える必要があるので要注意です。

金融機関によっては、使わないカードのキャッシング枠まで、返済負担率に含めて審査します。明らかに使わないカードは解約しておきましょう。

信用情報に傷があると審査は絶望的

信用情報に滞納などの事故情報があると、住宅ローンを組むのは難しいです。少額でも事故歴があると、さらに大きな住宅ローンの返済は、難しいと評価されるからです。

過去に支払いの滞納などの心当たりがある人は、以下の記事も参考にしてください。

借金の事情などによって、5~10年は記録が残ります。記録が消えれば審査に影響はなくなるので、信用情報に傷がある人は、貯金しながら時間の経過を待つのが基本です。

審査が通りやすい借入先を選ぶべき

勤続年数の短さなど、ローン審査に不安要素がある人は、審査が通りやすい借入先を選ぶべきです。

金融機関には種類があり、審査の傾向や金利に差があります。表にまとめたので、参考にしてください。

| 審査 | 金利 | |

|---|---|---|

| フラット35などの 公的ローン |

基準が明確 | 主に固定金利 |

| 都市銀行 (メガバンク) |

厳しいが便利 | 安い |

| 地方銀行や 信用金庫・信用組合 |

融通が利く傾向 | やや高い |

| ネット銀行 | 厳しい | 安い |

| 労働金庫や農協 (JAバンク)など |

融通が利く傾向 | 組合員は優遇 |

例えば、銀行Aならローン審査が不利な状況でも、銀行Bなら問題にならないようなケースは多いです。

専門知識があるFPや、ローンアドバイザーなどに相談すると効率的です。不動産屋がローンを紹介できることも多いので、早めに相談してみてください。

岩井

勤続年数が短いときのローン選びのコツ

勤続年数が短い人向けに、ローン選びのコツを4つ紹介します。勤続年数がネックにならない金融機関を選ぶのが基本です。

- ・勤続年数を重視しない金融機関を選ぶ

- ・3ヶ月は勤務してから相談に行く

- ・勤続1年未満はフラット35を選ぶ

- ・高収入で勤続1年以上はネット銀行を選ぶ

勤続年数を重視しない金融機関を選ぶ

金融機関によって、審査で重視するポイントは異なります。勤続年数が短い人は、なるべく勤続年数を重視しない金融機関を選びましょう。

金融機関ごとの審査の傾向は、実例を多く見ている不動産屋や、ローンアドバイザーなどが詳しいです。

勤続年数が短くてもローンが組みやすい金融機関を、紹介してもらえる場合があります。専門知識がある窓口を頼りましょう。

3ヶ月は勤務してから相談に行く

相談に行くときは、3ヶ月は勤務してからにしましょう。勤続年数を問わない金融機関でも、収入の確認の際に、給与明細を3ヶ月分は求められるからです。

収入証明書は、一般的に「課税証明書」や「住民税決定通知書」など、公的なものが求められます。

勤続年数が短いときの必要書類は、金融機関によって異なります。公式サイトなどに記載がない場合は、コールセンターや窓口で確認しましょう。

勤続1年未満はフラット35を選ぶ

勤続1年未満なら、フラット35がスムーズです。ローン審査で、勤続年数が影響しないからです。

信用情報に傷がなく、借入額が総返済負担率に収まるなら借りられます。基準は明確で、公表されています。

| 総返済負担率 | |

|---|---|

| 年収400万円未満 | 30%以下 |

| 年収400万円以上 | 35%以下 |

全期間固定金利で、完済まで金利が変わらないので、返済計画が立てやすいです。勤続年数が短い人や、会社員以外の人におすすめです。

高収入で勤続1年以上はネット銀行を選ぶ

高収入で勤続1年以上の場合は、ネット銀行がおすすめです。1年以上の理由は、源泉徴収票や課税証明書など、前年度の収入証明書が用意できるからです。

勤続1年未満でも審査は受けられますが、職歴書などの提出を求められます。そもそもネット銀行の審査は厳しいので、充分な収入を書類で示す必要があります。

ネット銀行では窓口での相談ができないため、融通は利きません。事情を説明したり相談したりするのは、窓口で受付する金融機関が向いています。

勤続年数に関するよくあるQ&A

勤続年数に関するよくあるQ&Aを、チャット不動産イエプラの岩井さんに回答してもらいました。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。実際によくある質問に対する回答なので、ぜひ参考にしてください。

- Q1.新卒でローンを組むのは難しい?

- Q2.メガバンクでは借りられない?

- Q3.休職中でもローンは組める?

- Q4.転職したいときの注意点は?

- Q5.会社都合の転職でも不利?

- Q6.勤続年数を通算してもらう条件は?

- Q7.連帯保証人がいても借りられない?

- Q8.独立で収入が増えても審査は不利?

- Q9.転職3ヶ月以内でも借りたい

- Q10.審査に落ちた場合の対処法は?

- Q1.新卒でローンを組むのは難しい?

- A 難しいですが、金融機関によっては借りられます。

ローン審査では、勤続年数の他にもさまざまな項目を、総合的に審査されます。

勤続年数の他にネックがなければ、新卒でも充分なローンが組める可能性があります。

勤め先が大企業だったり、両親から初期費用の支援を受けられたりすると、審査で有利です。

- Q2.メガバンクでは借りられない?

- A 内容によっては借りられます。

メガバンク(都市銀行)は具体的なルールが非公開の場合が多いです。勤続年数が短いと、基本的に審査では不利です。

勤続年数が3年未満なら、メガバンクの審査には落ちる可能性も考えておきましょう。

事前審査は複数受けられるので、地銀やフラット35と並行して進めたほうが良いです。

- Q3.休職中でもローンは組める?

- A 理由と復帰時期によります。

休職していても勤続年数にカウントされますし、ローンは組めます。ただし、休職の理由と時期によっては難しいです。

産休や育休なら、勤め先から休業期間や復帰後の収入の証明書を作成してもらい、借りられるケースがあります。

病気などが理由だとローンを組むのは難しいです。復帰できる可能性を、低いと評価されるからです。

- Q4.転職したいときの注意点は?

- A 融資実行まで転職しないほうが良いです。

家を買う手続きがすべて完了するまでは、転職しないほうが良いです。転職すると、再審査が必要な可能性があるからです。

審査と融資実行までには、3~6ヶ月の期間が空きます。金融機関が判断を覆さないように、資金状況を変えずに過ごすべきです。

転職したい時期と家が欲しい時期が重なるときは、転職前に買うか、転職して仕事が落ち着いてから買いましょう。

- Q5.会社都合の転職でも不利?

- A 会社都合でも通常の転職扱いになります。

倒産などで仕事を変えるしかないときでも、通常の転職と同様に扱われます。勤続年数に厳しくない金融機関を選ぶのがベターです。

転職の事情よりは、返済していけるかどうかをチェックされます。

- Q6.勤続年数を通算してもらう条件は?

- A 似た業種で期間が空かないのが前提です。

転職でも勤続年数を通算してもらえるのは、同じ業種で、間が空いていないときです。

独占資格のある仕事や、いわゆるヘッドハンティングなどは通算してもらいやすいです。

書類だけでは伝わりづらい事情は、窓口で相談しましょう。電話やネットの予約フォームから、アポイントをとって行くのが一般的です。

- Q7.連帯保証人がいても借りられない?

- A 選べるローンは増えますが、審査が有利になるケースは少ないです。

連帯保証人よりは、物件の担保評価のほうが重要です。返済できなくなると、金融機関は物件を売り(競売)に出して資金を回収するからです。

民間ローンでは、保証会社を利用するのが一般的です。連帯保証人は必要に応じて求められるイメージです。

ちなみに、フラット35は連帯保証人も保証会社も不要です。連帯保証人が立てられなくても、借りられるローンは多いです。

- Q8.独立で収入が増えても審査は不利?

- A 独立後2~3年は続けてからのほうがスムーズです。

独立して収入が大幅に増えても、金融機関の条件を満たすまで、ローン審査は厳しいです。

ネット銀行でも、自営業だと事業開始から3年以上を条件としているケースがあります。

また、年収の基準は売上から経費を引いた「所得」なので、税金対策にも要注意です。

- Q9.転職3ヶ月以内でも借りたい

- A 転職3ヶ月以内なら、フラット35がおすすめです。

フラット35なら、少なくとも1ヶ月分の収入が示せれば、審査を受付してもらえます。

借入額が適切で、客観的にみて現実的なプランなら、ローンが組める可能性は高いです。

- Q10.審査に落ちた場合の対処法は?

- A 勤続年数の他に原因がないかも考えて対策しましょう。

審査に落ちてしまう原因は、勤続年数の他に信用情報の傷など、時間の経過で解決する内容が多いです。

どこに問題があったか特定するためには、専門知識がある窓口で相談してみるのがおすすめです。

審査は貸す側の判断なので、客観的な視点でもアドバイスを受けると対策になります。ローンの知識の有無に関わらず、専門家には相談してみるべきです。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |