「住宅ローンの事前審査を受けるタイミングは?」「物件未定でも受けられる?」といった疑問にお答えします!

物件が決まる前でも事前審査を受けるメリットとデメリットや、最適なタイミングをわかりやすく解説します。事前審査に関する幅広い知識と、Q&Aもご紹介します。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

住宅ローン事前審査のタイミングは?

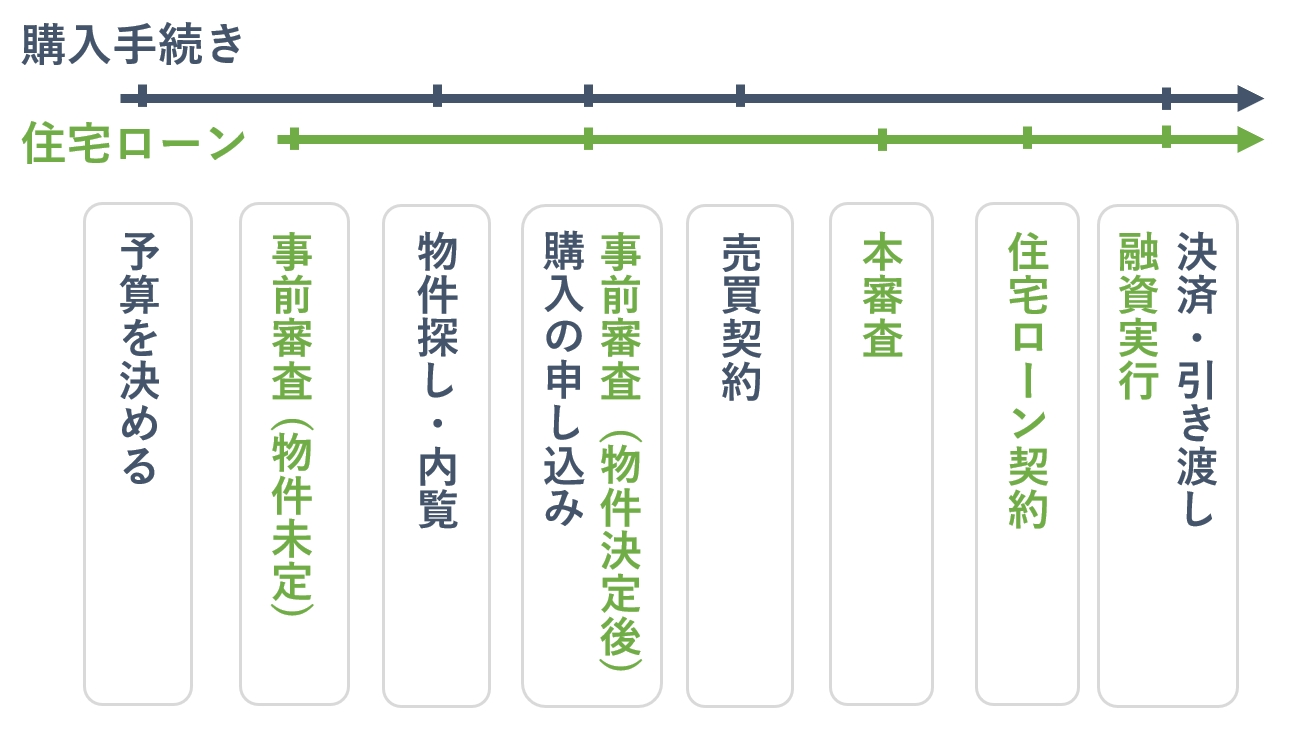

住宅ローンの事前審査(仮審査)は2回おこなうべきです。受けるタイミングは購入を申し込む前と後です。

事前審査では「住宅ローンが組めそうか」と「希望の金額が借りれるか」の目安が把握できます。物件未定でも受けておくことで、予算を見誤らずに探せます。

ただし、同じ金融機関でも、物件が違うと借りられる金額が変わる可能性があります。

物件が未定だったり、事前審査のときと変わった場合は、購入の申込後に2回目の事前審査が必要です。手続きの流れを図にすると、以下のイメージです。

住宅ローン自体は正式な「本審査」に通れば、事前審査が1回でも組めます。中には事前審査がなく、本審査のみの金融機関もあります。

手続きのスムーズさや安心感を考えると、事前審査を2回受けるメリットは大きいです。メリットは他にもあるので、デメリットとあわせて後ほど解説します。

事前審査から融資実行までの流れ

住宅ローンの申し込みから融資実行までは、約1ヶ月かかります。代金の決済から逆算して、手続きを間に合わせる必要があります。

基本的に、不動産屋や金融機関から手続きするタイミングは案内してもらえます。物件探しのスタートから、所要日数の目安をまとめたので参考にしてください。

| 目安期間 | |

|---|---|

| ①情報収集して予算を決める | 1~2週間 |

| ②事前審査(1回目) | 3~7日 |

| ③購入する物件探し・内覧 | 1~2週間 |

| ④物件を決めたら申し込み | 1~3日 |

| ⑤事前審査(2回目) | 3~7日 |

| ⑥不動産の売買契約 | 申し込みの1週間後が目安 |

| ⑦住宅ローンの本審査 | 本審査完了まで1~2週間 |

| ⑧ローンの金銭消費貸借契約 | 本審査に通過後、1日 |

| ⑨融資実行、決済・引き渡し | 平日の日中に、1日 |

物件探しや内覧にかける日数によって、引き渡しまでの所要日数は変わります。効率的に手続きを進めれば、住める状態の物件は2~3ヶ月で入居できます。

岩井

住宅ローンの事前審査とは

住宅ローンの事前審査とは、融資の「本審査」に進めるか金融機関にチェックしてもらうことです。落ちたときは、借入額か信用力に問題があるとわかります。

年収や職業、勤続年数などさまざまな視点から返済能力をチェックされます。ほとんどの金融機関で審査は二段階あり、事前審査に通らないと本審査には進めません。

事前審査に通っていれば、本審査にも概ね通過できます。事前審査は、金融機関の窓口や郵送、インターネットなどの手段で、無料で受けられます。

本審査が受けられるのは売買契約より後

借り入れの条件を決定する正式な「本審査」が受けられるのは、売買契約より後です。料金はかかりません。

事前審査より入念に、返済能力をチェックされます。金融機関が「保証会社」の利用を融資の条件にしている場合は、保証会社の審査もあります。

審査によっては、希望の金額より借入額を減らされたり、申し込んだ返済期間まで延ばせないケースがあります。

本審査では物件の価値を厳しく審査される

本審査では物件の価値(担保評価)を厳しく審査されます。金融機関は不動産を担保にとって、もし返済できなくなったら売り(競売)に出して資金を回収するためです。

物件が決まった段階の事前審査に通過していれば、心配しすぎる必要はありません。

物件が未定でも事前審査を受けるメリットとデメリット

物件が未定でも、検討中の物件情報などで事前審査を受けられます。購入の申し込みに先立って受けておくメリットと、デメリットをご紹介します。

最大のメリットはローン審査の心配を減らせること

最大のメリットはローン審査の心配を減らせることです。事前審査に通過して本審査に落ちる割合は「5%程度」と言われています。

借入希望額で本審査に進めるなら、借りれない心配は大幅に減ります。条件の良さそうな金融機関を比較して、借りられるかの目安を確かめられます。

物件未定で事前審査を受けるメリット

- ・借りられる金額の目安がわかるので安心

- ・選べる住宅ローンがわかる

- ・購入の優先順位を確保しやすい

- ・値引き交渉しやすい

売買契約を結ぶときは「ローン特約」を結ぶのが一般的で、住宅ローンを組めなかった場合は原則、ペナルティなしで解約できます。

ローン特約での機会損失を避けるため、売主は支払いが確実な人を優先します。事前審査をすでに受けていると、購入の優先順位を確保してもらいやすいです。

購入の申し込みの他、値引きの交渉についても、事前審査に通ってから話を進めるケースがほとんどです。

岩井

あくまで仮審査なのがデメリット

あくまで仮審査なのがデメリットです。確実に希望のローンが組めるとは限らないので、無理のない計画を組むことが大切です。

物件未定で事前審査を受けるデメリット

- ・必ず本審査に通るとは限らない

- ・借りられる金額と返済できる金額は異なる

- ・物件を変更すると再審査が必要

家計に見合った返済計画を立てて、金利(利息)などの条件がもっとも有利な金融機関で借りられると理想的です。

不動産屋や住宅ローンアドバイザーに相談すれば、資金計画や住宅ローン選びのサポートが受けられます。

手続きのスピード感は物件によるので、まずは予算の組み方や住宅ローンの組み方を、プロに相談してみるのがおすすめです。

事前審査でチェックされるポイント

事前審査でチェックされるポイントは、安定した支払い能力と物件の価値です。審査の基準は金融機関ごとに異なりますが、主な審査項目は把握しておくべきです。

本審査ではより慎重なチェックが入るため、自信のない項目はあらかじめ不動産屋に相談しておきましょう。対策方法など、客観的なアドバイスがもらえます。

国土交通省の令和2年度民間住宅ローンの実態に関する調査より、審査でチェックされる項目から、重要なものを紹介します。

| 審査する金融機関の割合 | |

|---|---|

| 完済時の年齢 | 99.1% |

| 健康状態 | 98.2% |

| 担保評価(不動産の価値) | 98.2% |

| 借入時の年齢 | 97.8% |

| 年収 | 95.7% |

| 勤続年数 | 95.3% |

| 返済負担率(返済比率) | 92.1% |

| 雇用形態 | 76.4% |

| 他の借り入れ | 64.2% |

| 業種 | 30.1% |

| 審査する金融機関の割合 | |

|---|---|

| 連帯保証 | 95.1% |

| 金融機関の営業エリア | 91.0% |

| 融資可能額(購入) | 74.3% |

| 融資可能額(借り換え) | 69.4% |

| 国籍 | 69.3% |

| 申込人との取引状況 | 45.8% |

| 家族構成 | 23.7% |

| 勤め先の規模 | 21.6% |

| 所有資産 | 21.0% |

| 性別 | 17.5% |

| その他 | 4.1% |

※住宅ローンを取り扱う全国1,132の金融機関が回答

出典:国土交通省 令和2年度民間住宅ローンの実態に関する調査

多くの金融機関では、借入開始年齢は65~70歳、完済年齢は75~80歳など、上限を定めています。借入先によってルールは異なるので、事前に確認しましょう。

年齢以外の審査基準は、非公開の項目が多いです。客観的に見て20~35年で完済できる計画なら借りられます。

予算が決まった段階で事前審査を受けて、借りられそうか確認するのが基本的な流れです。

まず「返済できる金額」を考えるべき

まず借りられる金額よりも「返済できる金額」を考えるべきです。現実的な計画を立てれば、返済と審査どちらの心配も減らせます。

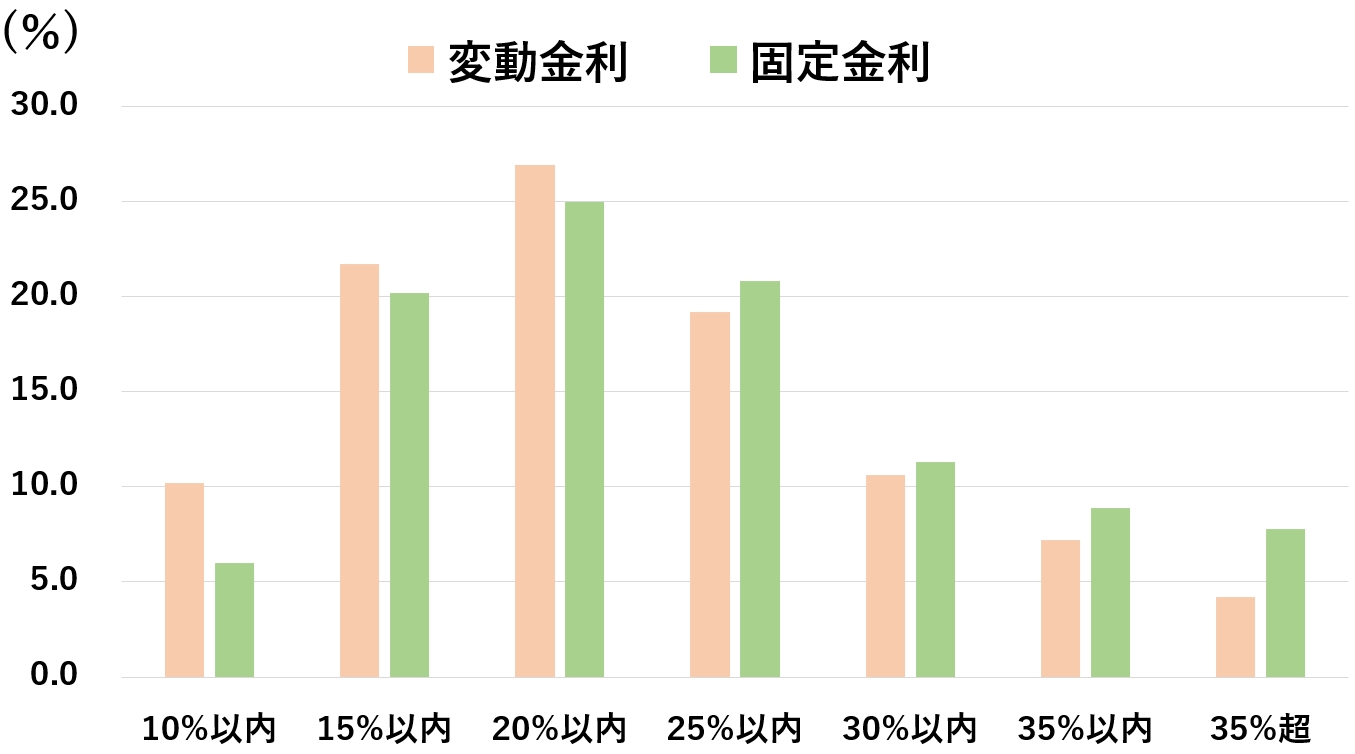

目安として「返済負担率」を25%までに抑えると、概ね無理なく返済できます。返済負担率(返済比率)とは、税込年収のうち返済が占める割合のことです。

統計でも、金利タイプに関わらず25%までに抑えている人が多いです。

出典:住宅金融支援機構 2021年4月 住宅ローン利用者の実態調査

返済負担率が30%を超えると生活費が圧迫されやすいです。また、ローン審査に落ちる可能性が上がります。

借入額を抑えると、ローン審査の心配を減らせる他に、金融機関に払う金利や手数料の負担も抑えられます。

無理のない借入額の目安表

税金や保険料を引いた「手取り年収」の25%までを基準にすると、さらに余裕が作れます。また、手取りで考えれば、支払い能力を見誤らずに計画が立てられます。

手取り年収25%が基準の、35年フルローンの目安を表にまとめました。リンク先で年収別に詳しく解説しているので、参考にしてみてください。

| 借入額の目安 | 毎月の返済額 | |

|---|---|---|

| 年収350万円 | 1,837万円 | 5.8万円 |

| 年収400万円 | 2,123万円 | 6.7万円 |

| 年収500万円 | 2,630万円 | 8.3万円 |

| 年収600万円 | 2,978万円 | 9.4万円 |

| 年収700万円 | 3,453万円 | 10.9万円 |

| 年収800万円 | 3,961万円 | 12.5万円 |

| 年収900万円 | 4,468万円 | 14.1万円 |

| 年収1,000万円 | 4,943万円 | 15.6万円 |

※フラット35、金利1.690%、ボーナス返済なし、元利均等返済方式

借りたい金額が決まっていれば、返済負担率は住宅金融普及協会のシミュレーターでも確かめられます。

無理のない借入額と、貯金などの「自己資金」から払う金額の合計額で予算を決めましょう。借りすぎると、ローン審査に通過しても、返済できなくなるリスクが上がります。

審査では「総返済負担率」を見られる

審査では、住宅ローン以外の借り入れも含めた「総返済負担率」をチェックされます。

車のローンやキャッシングなど、返済中の支払いがあると借りられる金額は減ります。消費者金融での借り入れなど、内容によってはローン審査に影響しやすいです。

チェックされる借り入れの例

- ・車のローン(カーローン)

- ・クレジットカードでの買い物

- ・消費者金融での借り入れ

- ・楽器や家電の分割払い

- ・奨学金の返済

- ・教育ローン、学生ローン

- ・携帯電話本体の分割払い

- ・過去の滞納歴(事故情報) など

金融機関は、借金歴などの「信用情報」を確認できます。滞納などの事故情報があると、5~10年間は住宅ローンを組むのが難しいです。

ローンが組めない主な理由や審査に落ちにくくする対策は、次の記事で解説しています。

物件の種類によって事前審査のタイミングが異なる

物件の種類によっても、事前審査の最適なタイミングは異なります。完成物件を買うときは、予算のイメージが定まった段階で受けておくとスムーズです。

完成物件と異なり、土地を買って家を建てる「注文住宅」は、見積もりが出てから、ハウスメーカーを通して受けるのがおすすめです。

家を建てる場所の他にも、建物の材料や省エネ機能など、お金をかける部分のバランス次第で価格が大きく変わるためです。

また、建築途中で中間金などの支払いがあると「つなぎ融資」の段取りも考える必要があります。必要な知識が多いので専門家にアドバイスを受けたほうが良いです。

注文住宅の予算決めは専門家に相談するべき

注文住宅に興味があれば「家づくりのとびら」で、経験豊富なアドバイザーに中立な立場からアドバイスがもらえます。

土地を買って家を建てる方法について、業界歴10年以上の専門家に、オンラインで無料相談できます。

資金計画の相談の他に、土地探しやハウスメーカー選びのサポートが受けられます。

相談者の特典として、予算のシミュレーションと、失敗しない家づくりのノウハウをまとめたガイドがもらえます。

全国で厳選した120社を比較できるので、自分にピッタリのハウスメーカーや適切な予算がわかります。

以下リンク先から30秒程度で簡単に相談予約できます。家を建てたい人はぜひチェックしてみてください。

住宅ローンの事前審査に必要な書類

住宅ローンの事前審査に必要な書類を紹介します。詳細は金融機関によって異なるので、公式ホームページや問い合わせ窓口でも確認しましょう。

- ・本人確認書類(運転免許証、健康保険証、パスポートなど)

- ・収入証明書(源泉徴収票、課税証明書など)

- ・確定申告書、納税証明書(個人事業主の場合)

- ・物件資料(募集図面など)

- ・他の借入残高の資料(車のローンなど)

- ・印鑑(認印、シャチハタ以外)

収入証明書は基本的に前年分で、自営業などは3期分求められるケースが多いです。

印鑑は認印でかまいませんが、住民票住所に印鑑登録していない場合は、済ませておきましょう。先々の手続きで、実印(印鑑登録の印鑑)が必要だからです。

事前審査に通過したら結果通知の案内に沿って対応する

事前審査の結果通知には、本審査の必要書類や申し込む期日が記載されています。金融機関ごとに書式が異なるので、案内をよく読んで対応してください。

提出する書類は、役所に取りに行ったり職場で用意したりと、手間がかかるものも多いです。

忙しい人は、ローン契約に必要な書類まで確認して、必要な部数と予備を取得しておけると安心です。本審査とローン契約には以下のようなものが必要です。

- ・事前審査で提出した書類

- ・住民票の写し(取得3ヶ月以内のもの)

- ・印鑑登録証明書(取得3ヶ月以内のもの)

- ・実印、銀行届出印

- ・公的な収入証明書(課税証明書、住民税決定通知書など)

- ・職場に関する書類(職務経歴書や給与明細)

- ・物件資料(売買契約書、重要事項説明書など)

- ・健康診断の結果証明書(団信の審査のため)

物件資料は、必要なものを不動産屋に依頼すれば用意してもらえます。登記簿謄本や平面図、リフォームの見積書なども必要です。

提出が遅れると融資実行が遅れるので、用意が難しいものは早めの確認が必要です。代わりの書類や取得方法を案内してもらえます。

実際はまず不動産の売買契約があるので、不動産屋のアドバイスを受けながら、効率良く準備しましょう。

- ・本人確認書類(運転免許証、健康保険証、パスポートなど)

- ・印鑑(実印、銀行届出印)

- ・印鑑登録証明書(取得3ヶ月以内のもの)

- ・手付金

- ・収入印紙または代金

- ・仲介手数料(半額を前払いする場合)

事前審査に関するよくあるQ&A

チャット不動産屋イエプラの岩井さんに、事前審査に関するよくあるQ&Aに回答してもらいました。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。- Q1.事前審査が1回で良いパターンは?

- Q2.同時に複数の事前審査を受けれる?

- Q3.本審査も複数受けて良い?

- Q4.ネットの事前審査の注意点は?

- Q5.事前審査の前にできることは?

- Q6.事前審査の後の注意点は?

- Q1.事前審査が1回で良いパターンは?

- A ローン審査の心配とライバルどちらも少ない場合です。

予算の心配がなく急ぐ必要がなければ、買付申込書を出した後、売買契約までに事前審査を通せば問題ありません。

ただし、良い物件ほどライバルは多いので、売る側に支払い能力を示すために、早めに受けておいたほうが良いです。

購入申し込みの優先順位のつけ方は、物件によって異なります。不動産屋と連携しながら、事前審査を通すタイミングを決めましょう。

- Q2.同時に複数の事前審査を受けれる?

- A 同時進行で進めて大丈夫です。

まずは「住宅ローン比較窓口」などの比較サイトで金利や特徴を比較して、候補を3つに絞るのがおすすめです。

条件が良い金融機関2つと、保険として審査がゆるやかな金融機関で通しておくと安心です。

候補を増やしすぎるのは、審査に影響するリスクがあるのでおすすめしません。事前審査を受けた記録は「信用情報」で確認できるためです。

- Q3.本審査も複数受けて良い?

- A 受けられますが手続きは事前審査より大変です。

少しでも金利を抑えたいなら、複数の金融機関で本審査を通して、融資実行時にもっとも金利が安い住宅ローンの契約ができると理想的です。

ただし、本審査は書類の数が多く大変です。最有力の候補でもし審査に落ちたら、次の金融機関で本審査に進めるイメージで問題ありません。

ローン契約まで終わったら、他に審査を通している金融機関には、キャンセルの連絡を入れておきましょう。

- Q4.ネットの事前審査の注意点は?

- A 窓口より簡易的な場合があります。

中には、身分証の提出だけで受けられる金融機関もあります。簡易的な事前審査は、本審査で条件が変わらないか不安が残りやすいです。

ネットの事前審査でも、物件資料や収入証明書の提出が必要な事前審査を受けたほうが安心できます。

窓口で受ければ、金融機関の特徴や手続きの流れなど、気になることを質問できるのでさらに安心です。

- Q5.事前審査の前にできることは?

- A クレジットカードの支払い状況を確認しましょう。

金融機関によってはクレジットカードの買い物の他、使わないキャッシング枠も総返済負担率に含めて審査します。

リボ払いなどの分割払いは完済して、使わないクレジットカードを解約しておくと良いです。

携帯電話の本体代金など、支払い中の明細を見せれば審査に影響しないケースもあります。

支払いが残っていて心配な場合は、完済しておくべきか不動産屋に相談してみてください。

- Q6.事前審査の後の注意点は?

- A 審査の前提情報を変えないように気を付けてください。

他の借り入れを増やすと、本審査に落ちやすくなります。カードでの大きな買い物や、キャッシングなどの借り入れは避けるべきです。

転職や退職などが原因で本審査に落ちると、売買契約をペナルティ無しで解約できません。

売買契約の際は解約条件の入念な確認が必要です。不動産屋のサポートを受けて、トラブルと損を防いで住宅ローンを選びましょう。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |