「マイホーム購入の資金計画の立て方は?」「どこに相談すれば良い?」などの疑問を解決します!

住宅ローンや金利、初期費用など予算の知識をわかりやすく解説します。より詳しい解説へのリンクも整理してあるので、資金計画を立てるときの参考にしてください。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました。資金計画に関するよくあるQ&Aも紹介します!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

マイホーム購入に伴う資金計画の立て方

マイホーム購入に伴う資金計画の立て方を解説します。住宅を購入するときは、住宅ローンを組むのが基本です。

返済をしていくうえで重要なポイントを3つにまとめました。

- ①いくらなら無理なく返済できるか

- ②初期費用をどのくらい払えるか

- ③住宅ローンの返済にかけられる年数

無理のない資金計画を立てて、予算内で理想に近づける工夫が大切です。以下で1つずつ解説します。

①いくらなら無理なく返済できるか

いくらなら無理なく返済できるかを最初に決めましょう。「借りられる金額」から考えるより現実的な計画が立てられます。

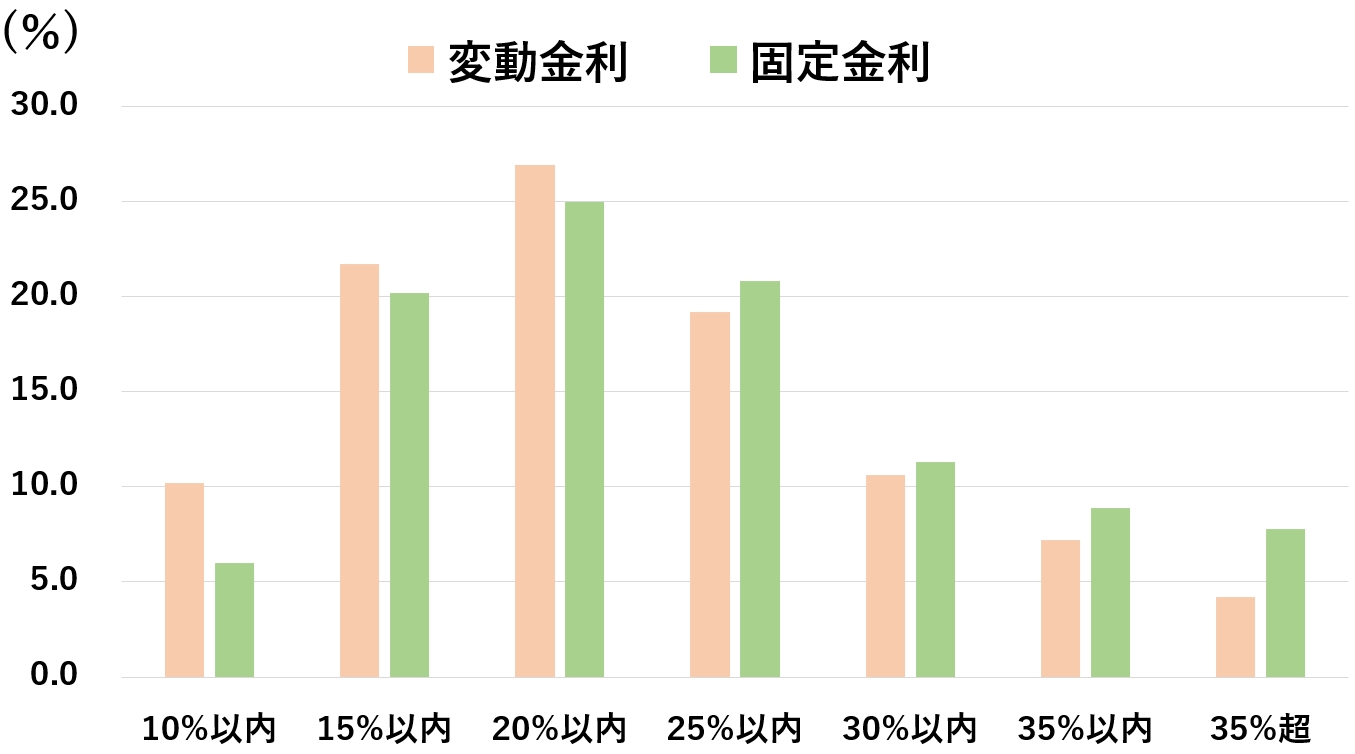

「返済負担率」を25%までに抑えると、概ね無理なく返済できます。返済負担率(返済比率)とは、税込年収のうち返済が占める割合のことです。

毎月の家計にゆとりを作るためにも、住居費は可能な限り抑えるべきです。統計でも、金利のタイプに関わらず25%までに抑えている人が多いです。

出典:住宅金融支援機構 2021年4月 住宅ローン利用者の実態調査

税金や保険料を引いた「手取り年収」の25%までを基準にすると、さらに余裕が作れます。借入額を抑えると、返済とローン審査どちらの心配も減らせます。

無理のないローンの目安表

返済期間35年で、手取り年収の25%を基準にしたローンの目安を表にまとめました。

リンク先で年収別に詳しく解説しているので、参考にしてみてください。

| 借入額の目安 | 毎月の返済額 | |

|---|---|---|

| 年収350万円 | 1,861万円 | 5.8万円 |

| 年収400万円 | 2,150万円 | 6.7万円 |

| 年収500万円 | 2,663万円 | 8.3万円 |

| 年収600万円 | 3,016万円 | 9.4万円 |

| 年収700万円 | 3,498万円 | 10.9万円 |

| 年収800万円 | 4,011万円 | 12.5万円 |

※フラット35、金利1.610%、ボーナス返済なし、元利均等返済方式

共働きでも、なるべく単独のローンを組んだほうが良いです。世帯収入を基準にすると、借りすぎて返済が苦しくなるケースが多いです。

世帯収入で組むローンの注意点は、次の記事で解説しています。

②初期費用をどのくらい払えるか

初期費用をどのくらい払えるかは、貯金の額で変わります。購入代金の20~30%は「頭金」として現金で払えると理想的です。

「令和2年度住宅市場動向調査報告書」の統計でも、購入代金の20~30%は自己資金(貯金など)で払う人が多いとわかります。

| 購入資金 | 自己資金 | 割合 | |

|---|---|---|---|

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 新築注文住宅 | 4,486万円 | 989万円 | 22.0% |

| 新築戸建て(建売) | 3,757万円 | 775万円 | 20.6% |

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

出典:国土交通省 令和2年度 住宅市場動向調査報告書

実際は、貯金の額に応じて自己資金は抑えられます。売買契約後に、購入代金5~10%ほど「手付金」が払えれば家を買う手段はあるためです。

金融機関を選べば頭金なしの「フルローン」が組めますし、手数料などの「諸費用」はローンに含められます。

少なくとも手元に半年分の生活費は残しておきましょう。急な出費や、冠婚葬祭などのライフイベントにも備えが必要です。

③住宅ローンの返済にかけられる年数

住宅ローンの返済にかけられる年数は、年齢と職業によって異なります。年金で返済していくのは大変なので、定年までに完済できる計画を立てるのが基本です。

最長の返済期間は35年で、返済期間が長いほど毎月の返済額を抑えられます。後から「繰り上げ返済」もできるので、可能な限り長く組むのがおすすめです。

計画的な貯金や繰り上げ返済をしていく前提で、定年を超えたローンも組めます。短い返済期間にすると、生活費が圧迫されるので要注意です。

持ち家ならではの費用を前提に予算を組む

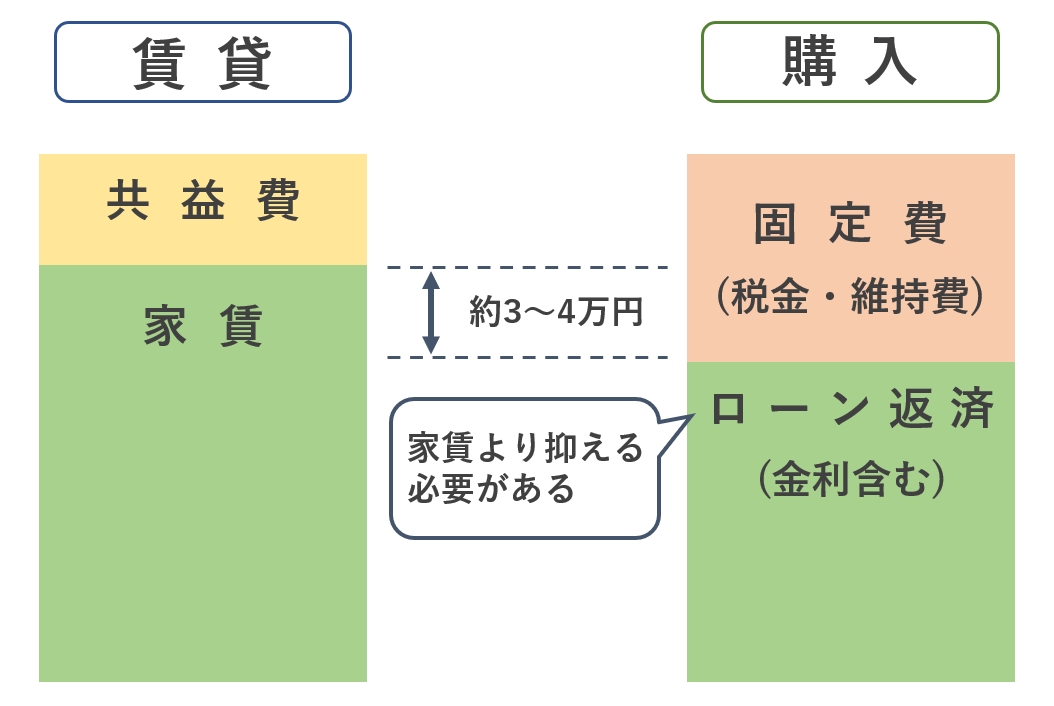

持ち家ならではの費用を前提に予算を組むべきです。固定費と金利の負担を、長期的に考える必要があります。

住宅ローンを組む際は、毎月の返済額は賃貸の家賃より余裕を作らないといけません。

例えば、賃貸と購入で住居費が同じ金額なら、以下の図のように返済に回す部分は3~4万円ほど少なくなります。

無理のない借入額なら概ね解決する内容です。どのような費用がかかるのかは押さえておきましょう。

固定費は主に税金と維持費

持ち家の固定費は、主に税金と建物の維持費です。物件によって金額が違うので、探す段階で不動産屋によく確かめてください。

マンションと戸建ての、入居中にかかる費用の例をまとめました。

| 共通してかかる固定費 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 町内会費 | 数百~千円程度/毎月 |

| 室内の修繕費 | 実費(不具合が生じた場合) |

| マンションでかかる固定費 | |

| 管理費+修繕積立金 | 合計3万円程度/毎月 |

| 駐車場(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 戸建てでかかる固定費 | |

| 外装の修繕費 | 50~100万円/約15年 |

住宅を購入すると、固定資産税と都市計画税(固都税)がかかります。軽減措置があり、年間で10~15万円が目安です。月に直すと「0.8~1.3万円」です。

マンションでは毎月、修繕積立金と管理費がかかります。2020年度の東日本不動産流通機構の統計では合計で平均「約2.4万円」です。

毎月払う費用の他に、不定期に必要なコストもあります。月あたり3~4万円かかると考えて貯金をしておくべきです。

金利タイプで総返済額が大幅に変わる

住宅ローンは金利タイプでトータルの返済額が大幅に変わります。基本的なパターンは4種類あります。

| 全期間固定金利型 | 完済するまで金利が変わらない |

|---|---|

| 変動金利型 | 定期的に金利が見直される |

| 固定金利期間選択型 | 一定期間毎に固定か変動か選べる |

| ミックス型 | 固定金利と変動金利で分けて借りる |

どの金利タイプがお得かは、今後の金利相場によって変わります。特徴をとらえて自分に合う金利タイプを選びましょう。

固定金利は金利が上昇するリスクを抑えられます。ただし、適用される金利は高めです。変動金利は安いですが、金利上昇で返済額が増えるリスクがあります。

期間選択型やミックス型は、固定金利と変動金利を組み合わせるイメージです。

トータルで損をしないことが大切

住宅購入の予算はトータルで損をしないことが大切です。安い物件でも固定費が高い、金融機関によって金利が異なるなど、さまざまな視点から損得を考える必要があります。

予算が心配なら、FPや不動産屋に相談してみてください。無理のない予算内で理想に近づけるためのアドバイスが受けられます。

予算を決めたら理想の住まいを考える

予算を決めたら理想の住まいを考えましょう。新築と中古、マンションと戸建てどちらを選ぶかは決めておくべきです。

家族構成や年齢によって、住みやすい家は異なります。理想の家が見つからないときは、注文住宅を建てたり、自分の好みにリノベーションするのも手です。

どんな家を買うかの参考に、物件の種類ごとの特徴や参考記事をご紹介します。

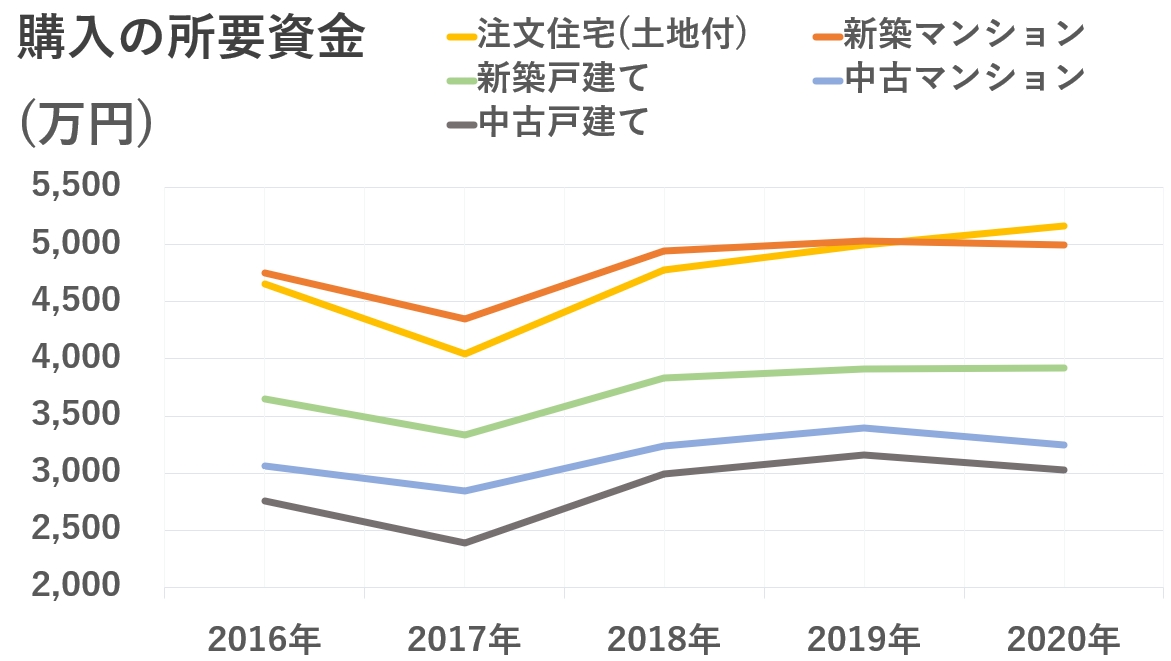

新築と中古で販売価格が大幅に異なる

マンションと戸建てのどちらも、新築と中古で販売価格が大幅に異なります。フラット35利用者調査より、平均価格の統計を5年分まとめました。

出典:2016~2020年度 フラット35利用者調査(首都圏データ)より作成

マンションは特に差が大きく、中古のほうが約2,000万円安いです。新築でも購入後は中古になるので、価格に見合う価値があるのかはよく見極める必要があります。

予算オーバーなら築年数や立地を工夫するのがおすすめです。設備のグレードや広さでも価格は変わりますが、妥協すると後悔しやすいので要注意です。

新築と中古どちらを選ぶのかは、新築と中古を詳しく比較した記事を参考にしてください。

マンションと戸建ては利便性を比較する

マンションと戸建ては利便性を比較するべきです。同じ予算を出すなら、土地価格の割合が少ないマンションのほうが立地にこだわれます。

好立地の戸建ては値段が高く、広々とした物件が少ないです。戸建てならではの広さが不要なら、家族で住めるマンションを探したほうが、選択肢を広げられます。

気に入る物件が見つからないなら、中古を買って内装を自分好みにリノベーションするのがおすすめです。物件をよく選べば、マンションは子育てにも向いています。

注文住宅は資金計画を立てるのが難しい

満足のいく完成物件がなければ、土地を買って家を建てる注文住宅がおすすめです。ただし、資金計画を立てるのが難しいです。

家を建てる場所の他にも、建物の材料や省エネ機能など、お金をかける部分のバランスを考えないと高額になります。

予算を抑えるコツを知っておく必要があります。また、ハウスメーカーは全国に数百社あるので、値段を比較して決めたほうが良いです。

中立な立場のプロにサポートを受けられる

注文住宅に興味があれば「家づくりのとびら」で、経験豊富なアドバイザーに中立な立場からアドバイスがもらえます。

土地を買って家を建てる方法について、業界歴10年以上の専門家に、オンラインで無料相談できます。

資金計画の相談の他に、土地探しやハウスメーカー選びのサポートが受けられます。

相談者の特典として、予算のシミュレーションと、失敗しない家づくりのノウハウをまとめたガイドがもらえます。

全国で厳選した120社を比較できるので、自分にピッタリのハウスメーカーや適切な予算がわかります。

以下リンク先から30秒程度で簡単に相談予約できます。家を建てたい人はぜひチェックしてみてください。

資金計画に関するよくあるQ&A

チャット不動産屋イエプラの岩井さんに、資金計画に関するよくあるQ&Aに回答してもらいました。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。- Q1.返済リスクにはどうやって備える?

- Q2.賃貸と購入はどっちがお得?

- Q3.40代で家を買うのは遅い?

- Q4.購入費用の他にもお金が必要?

- Q5.返済負担率25%を超えると返済は難しい?

- Q1.返済リスクにはどうやって備える?

- A 万が一のときのリスクは団信でカバーできます。

住宅ローンを組むときは、基本的に団体信用生命保険(団信)に加入します。

死亡や重度障害が原因で返済できないときは、ローンの残りが返済不要になります。金利を上乗せすれば保障されるけがや病気の幅を広げられます。

ちなみに、全期間固定金利の「フラット35」は団信の加入が任意です。団信に入らないときは別の生命保険に入るなど工夫が必要です。

- Q2.賃貸と購入はどっちがお得?

- A 同じ家にずっと住むなら買ったほうがお得です。

住宅ローンを完済すれば住居費は固定費のみに減ります。維持費だけなら賃貸の家賃より安いです。

仮に家賃が8万円の物件に10年住むと、約1,000万円の出費です。早めに買って返済に回せば、トータルの住居費を大幅に抑えられます。

引っ越しが多い人など、賃貸のほうが向いているケースがあります。賃貸と購入どっちがお得かは次の記事も参考にしてください。

- Q3.40代で家を買うのは遅い?

- A 40代からでも遅くありません。

住宅ローンは完済時の年齢を75~80歳としている金融機関が多いです。適切な資金計画を立てれば家を買う手段は見つけられます。

ただし、30代でローンを組むより、40~50代のほうが審査で厳しくチェックされます。以下リンク先で年齢別に解説しています。

年齢ごとの住宅ローン記事 20~29歳 30~39歳 40~49歳 50~59歳 返済にかけられる時間が短いほど、毎月の返済額が高く大変です。

60歳以降で購入するなら、親子リレーローンや現金一括購入などの工夫が必要です。

- Q4.購入費用の他にもお金が必要?

- A 引っ越し費用と家具家電の購入費用がかかります。

2022年引越し定点調査によると、引っ越し業者の料金は、単身で6~7万円、ファミリーは9~10万円かかります。

家具家電はすべて新たに買うと100万円ほどかかります。諸費用としてローンに組み込める場合があるので、支払い方法でも工夫できます。

購入費用の他にも出費はあるので、資金計画を立てるうえで忘れないようにしましょう。

- Q5.返済負担率25%を超えると返済は難しい?

- A 家庭ごとに返済の大変さは大きく異なります。

家計によって返済に回せる金額は前後します。また、購入する物件の種類や住むエリアによっても予算が変わります。

返済負担率25%はあくまで目安にして、自分の家計に見合う資金計画を立てましょう。

最適な予算がわからない場合は、FPや不動産屋にも相談してみてください。少しでもお得に予算を立てる方法を提案してもらえます。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |