「住宅ローンの月々の平均額は?」「みんなは毎月いくら払ってるの?」などの疑問にお答えします!

統計データから、平均的な目安の金額をご紹介します。無理のない借入額の決め方や、ローンを組むときの注意点まで徹底解説します。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

住宅ローンの月々の返済額は平均で約7.7~11.2万円

国土交通省の「令和2年度住宅市場動向調査報告書」によると、住宅ローンの月々の返済額は約7.7~11.2万円です。

平均値に幅があるのは、物件の種類ごとに差があるためです。三大都市圏(東京・愛知・大阪近郊)の数値を、以下で表にまとめました。

| 月々の返済額 | 購入資金 | |

|---|---|---|

| 注文住宅(土地+建築) | 11.2万円 | 5,359万円 |

| 新築戸建て(建売) | 10.3万円 | 3,757万円 |

| 新築マンション | 11.6万円 | 4,393万円 |

| 中古戸建て | 9.3万円 | 2,696万円 |

| 中古マンション | 7.7万円 | 2,213万円 |

出典:国土交通省 令和2年度住宅市場動向調査報告書より作成

土地を購入する注文住宅や、新築は価格が高い傾向があります。

買うときの年齢や、自己資金(貯金)から現金で払う「頭金」の有無によっても毎月の返済額は変わります。

以降で、借入額を考えるうえで参考になる統計データをご紹介します。

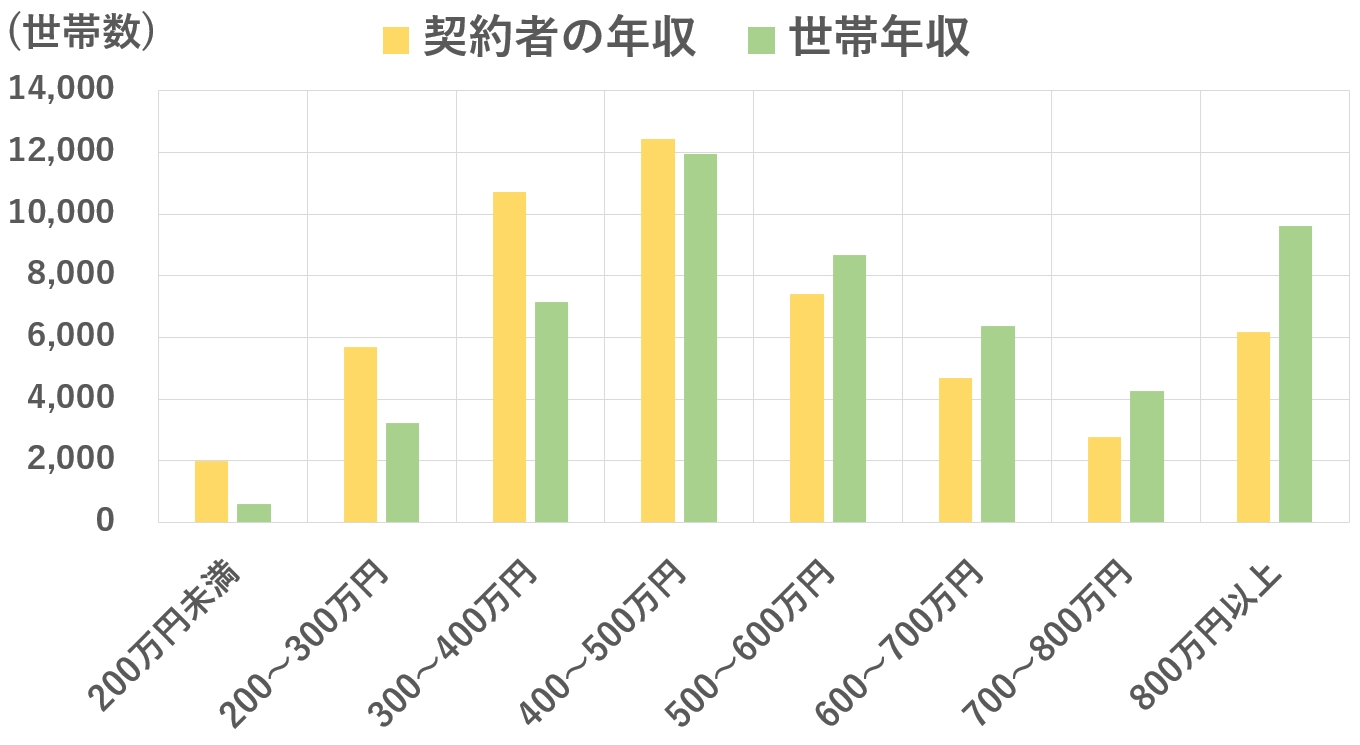

購入時の年収は約300~600万円が多い

2020年度の「フラット35利用者調査」の統計によると、ローン契約者の年収は300~600万円が多いです。

三大都市圏のローン契約者の年収と、世帯年収をグラフにまとめました。

| 契約者の年収 | 世帯年収 | |

|---|---|---|

| 200万円未満 | 3.8% | 1.1% |

| 200~300万円未満 | 11.0% | 6.2% |

| 300~400万円未満 | 20.7% | 13.8% |

| 400~500万円未満 | 24.0% | 23.0% |

| 500~600万円未満 | 14.3% | 16.7% |

| 600~700万円未満 | 9.0% | 12.3% |

| 700~800万円未満 | 5.3% | 8.2% |

| 800万円以上 | 11.9% | 18.6% |

出典:住宅金融支援機構 2020年度フラット35利用者調査より作成

統計からは、単独の年収が300万円未満で家を買うのは大変だとわかります。

家を買う目安の年収は350万円以上です。年収350万円あれば、生活費を圧迫しすぎず充分なローンが組めます。

年収ごとの適切な借入額やローン審査については、以下のリンク先で詳しく解説しています。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収350万円 | 年収400万円 |

| 年収500万円 | 年収600万円 |

| 年収700万円 | 年収800万円 |

| 年収900万円 | 年収1,000万円 |

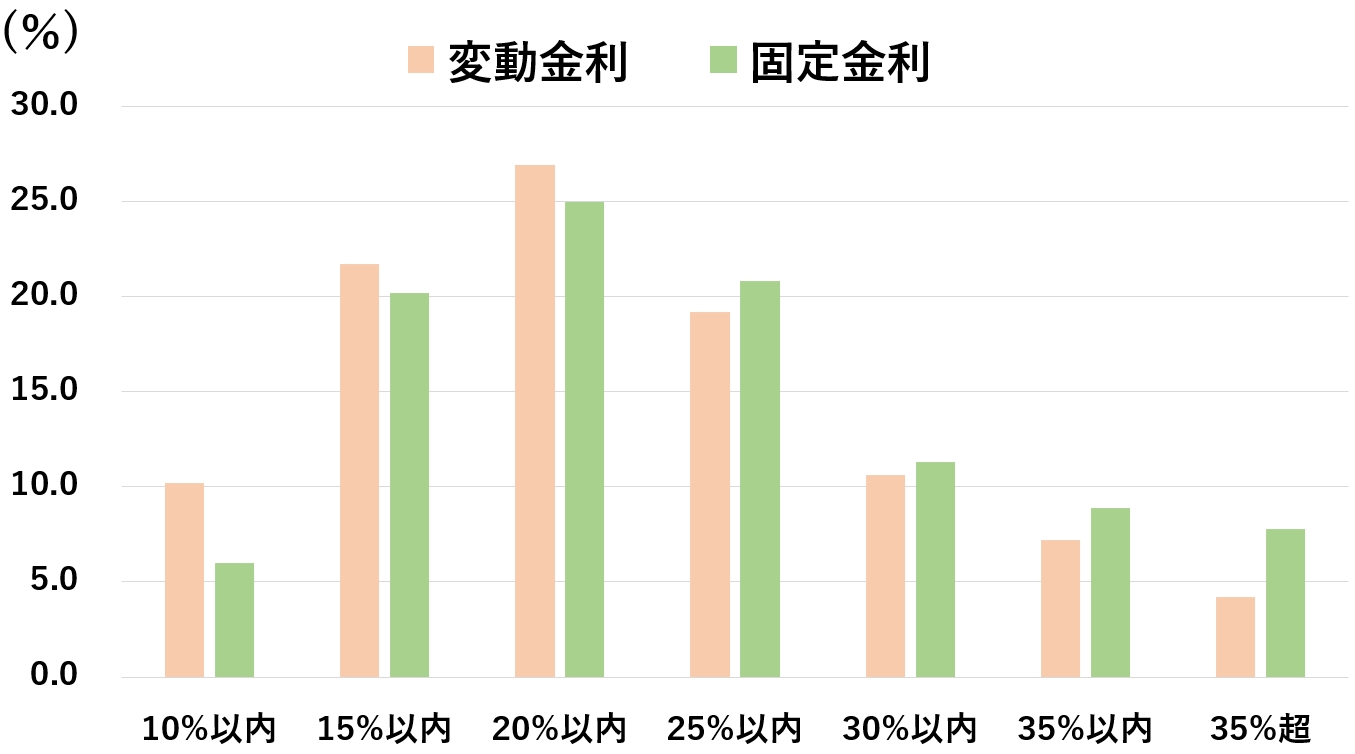

「返済負担率25%まで」のローンを組む人が多い

2021年4月の住宅ローン利用者の実態調査によると「返済負担率25%まで」のローンを組む人が多いです。

返済負担率(返済比率)とは、税込年収から返済に回す割合のことです。例えば、年収400万円で返済負担率25%だと、1年間の返済額は100万円です。

一般的に、無理なく返済できるローンの返済負担率は「25%まで」と言われています。統計でも、金利タイプに関わらず15~25%の範囲内が多いとわかります。

出典:住宅金融支援機構 2021年4月 住宅ローン利用者の実態調査

返済負担率が30%を超えると、希望の金額まで借りられないケースが増えます。金融機関に借りすぎを心配されて、厳しく審査されるためです。

毎年の返済額は、税金や社会保険料を引いた「手取り年収の25%まで」に抑えましょう。税込年収で考えた場合より返済にゆとりが作れますし、借りすぎを防げます。

返済負担率は、住宅金融普及協会のシミュレーターでも確かめられます。無理のないローンを考えるときに参考にしてみてください。

地域によっても返済額の目安は変わる

月々の返済額は、家を買う地域によっても変わります。販売価格の相場が異なるためです。

マンション価格を例に、1都3件の中古と新築で比較してみました。統計からも、場所が価格に与える影響の大きさがわかります。

| 新築価格 | 中古価格 | |

|---|---|---|

| 東京都 | (23区) 8,455万円 | 4,452万円 |

| (23区外) 5,171万円 | ||

| 神奈川県 | 5,101万円 | 2,836万円 |

| 埼玉県 | 4,698万円 | 2,399万円 |

| 千葉県 | 4,288万円 | 2,318万円 |

出典:2021年10月 首都圏分譲マンション市場動向(新築価格)

出典:2021年11月度 月間マーケットウォッチ(中古価格)

新築でも都心とベッドタウンでは金額が異なります。都市圏でも、中心部と郊外とでは価格の相場が変わります。

予算内に収まる物件を探したいなら、住みたい街より広域に対応している不動産屋に相談してみてください。

物件選びの工夫で、予算を抑えられる可能性があります。不動産屋に無料で相談できる窓口も活用してみてください。

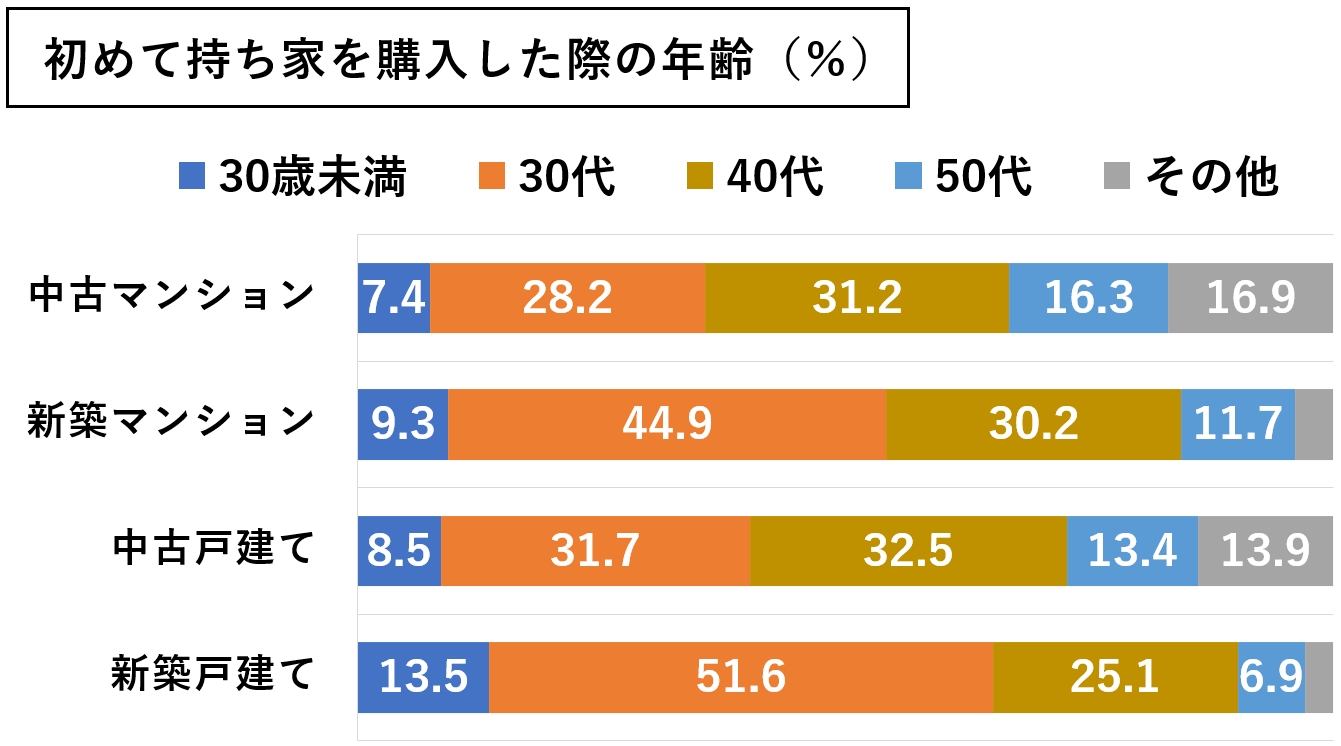

40歳以降の購入だと毎月の返済額が上がりやすい

40歳以降に家を買うと毎月の返済額が上がりやすいです。住宅ローンは完済時の年齢に上限があるからです。

金融機関によって上限のルールが異なり、借入開始年齢は65~70歳、完済年齢は75~80歳の金融機関が多いです。

最長の35年で返済するためには、40代までを目安にローンを組む必要があります。統計でも30~40代で購入している人が多いです。

出典:国土交通省 令和2年度住宅市場動向調査報告書

多くの人が、定年付近で完済する計画を立てているとわかります。定年後は収入が減るので、65歳までに余裕をもって完済できると理想的です。

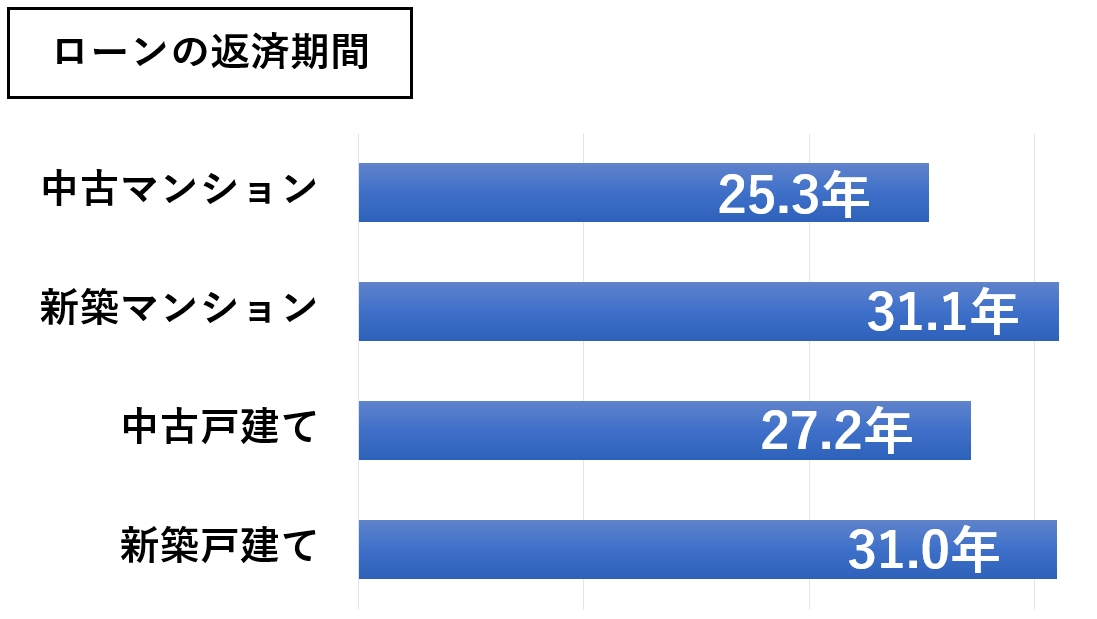

平均的な返済期間は25~30年ほど

ローンの平均的な返済期間は、25~30年ほどです。最長の35年かけずに完済する人が多いとわかります。

出典:国土交通省 令和2年度 住宅市場動向調査報告書

年齢的に35年のローンが組めなかったり、余裕があるときに「繰り上げ返済」する人が多いと考えられます。

新築は高額なため、中古よりも返済期間が長くなる傾向があります。

返済期間は最長で組むべき

ローンは最長の返済期間で組むべきです。毎月の返済額を抑えられますし、借りた後から返済期間を延ばすのは難しいためです。

同じ条件のローンでも、返済期間が10年違うと毎月の負担は大幅に変わります。3,000万円借りた場合の比較をまとめてみました。

| 返済期間 | 毎月の返済額 | 返済総額 |

|---|---|---|

| 35年 | 約9.3万円 | 約3,895万円 |

| 30年 | 約10.4万円 | 約3,758万円 |

| 25年 | 約12.1万円 | 約3,624万円 |

| 20年 | 約14.6万円 | 約3,494万円 |

※フラット35、ボーナス払いなし、金利1.56%、元利均等返済方式

返済期間を長くすると、金利の負担が増えるのはデメリットです。しかし、毎月の返済が遅れないことが最優先です。

借入額は出費から逆算して決めるべき

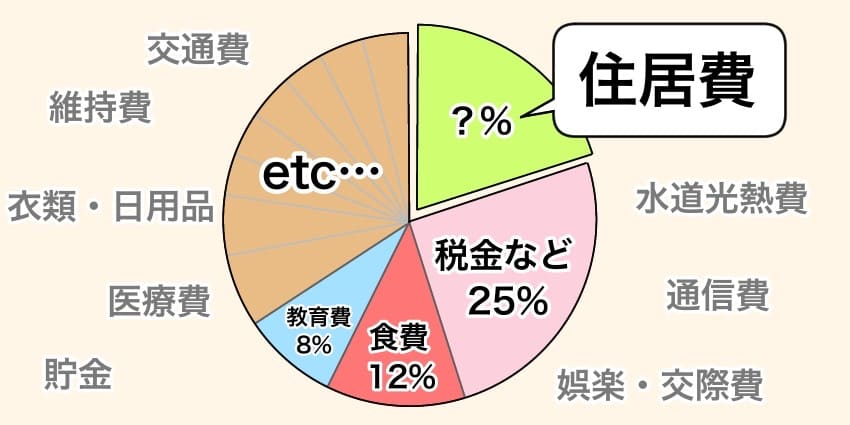

最終的にいくら借りるのかは出費から逆算して決めるべきです。返済負担率などの目安はありますが、家庭ごとに返済(住居費)に回せるお金は異なるからです。

- ・生活費

- ・子育て費用(教育費)

- ・持ち家の固定費

- ・老後資金

月の手取り収入から出費を引くと、住居費に回せる余裕がわかります。老後資金も考えて、毎月2~3万円の貯金ができる返済額に調整するべきです。

平均的な目安を交えて、以下で詳しく解説していきます。

生活費は住む人数や節約次第で変わる

生活費は、住む人数や節約次第で変わります。車のローンや趣味によっても異なるので、家庭ごとに収支を把握しておく必要があります。

総務省統計局の「2021年1~3月期家計調査」より、住居費と車のローンを除いた平均生活費をご紹介します。

| 住居費を除く消費支出 | |

|---|---|

| 世帯人数1人 | 118,549円 |

| 世帯人数2人 | 200,858円 |

| 世帯人数3人 | 241,126円 |

| 世帯人数4人 | 287,752円 |

| 平均 | 195,658円 |

出典:総務省統計局 家計調査 家計収支編/総世帯

家賃や車のローンを除いた出費が表より多いなら、まだ節約できる可能性が高いです。家計の専門家のFPなどに相談して、生活費を見直してみたほうが良いです。

子育て費用は平均で約3.7万円必要

厚生労働省の第10回21世紀出生児縦断調査によると、子育て費用は子ども1人につき平均で毎月3.7万円かかります。

私立の学校を選んだり、塾に通う場合はさらに出費が増えます。子どもがいる家庭や、これから子どもが増える家庭は、住居費を特に慎重に考えるべきです。

年収などの条件を満たせば、教育関連の補助金が受けられます。文部科学省のホームページや自治体の情報をチェックして、教育費が抑えられる方法を把握しておきましょう。

持ち家ならではの固定費も考えるべき

毎月の返済額は、持ち家ならではの固定費まで考えて決めるべきです。主に維持費と税金で、戸建てだと月1~2万円、マンションだとさらに2~3万円はかかります。

マンションと戸建てそれぞれの固定費を、以下にまとめたので参考にしてください。

| 共通してかかる固定費 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 町内会費 | 数百~千円程度/毎月 |

| 室内の修繕費 | 実費(不具合が生じた場合) |

| マンションでかかる固定費 | |

| 管理費+修繕積立金 | 合計3万円程度/毎月 |

| 駐車場(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 戸建てでかかる固定費 | |

| 外装の修繕費 | 50~100万円/約15年 |

不動産を所有すると、固定資産税と都市計画税(固都税)がかかります。年4回に分けて払うため、計画的な貯金が必要です。

マンションの修繕積立金と管理費は、住環境や資産価値を維持するために毎月かかる費用です。2020年度の東日本不動産流通機構の統計によると、平均で「約2.4万円」です。

戸建ても外壁や庭などの、定期的な手入れが必要です。毎月の請求はありませんが、計画的に貯金しておかないと、不具合が起きたときに困ります。

毎月の固定費は、物件によっても異なります。お部屋探しの段階から意識してみてください。

毎月の住居費から借入額が確かめられる

毎月の住居費に回せる金額がいくらかわかったら、金融機関のシミュレーターで借入額を確かめましょう。

毎月2~3万円の貯金ができる金額に住居費を抑えて計算するべきです。老後資金だけでなく、冠婚葬祭など急な出費にも備えられます。

フラット35のシミュレーターで、毎月の返済額から借入額を表にまとめました。無理なく毎月払える金額を当てはめて、借入額の目安にしてみてください。

| 毎月の返済額 | 借入可能額 |

|---|---|

| 6万円 | 1,940万円 |

| 7万円 | 2,264万円 |

| 8万円 | 2,587万円 |

| 9万円 | 2,911万円 |

| 10万円 | 3,234万円 |

| 11万円 | 3,558万円 |

| 12万円 | 3,881万円 |

| 13万円 | 4,205万円 |

※返済期間35年、ボーナスなし、金利1.56%、元利均等返済方式

資金計画を長期的に確かめたいときは、金融広報中央委員会の「知るぽると」のライフプランシミュレーションなどが便利です。

ただし、返済計画の参考にできるレベルのシミュレーションは、専門的な知識や客観的な視点がないと難しいです。

無料でプロに相談できるサービスも活用して、失敗を防ぎましょう。FPや不動産屋に相談すれば、お得な「提携ローン」や、予算内で理想に近づける方法の提案も受けられます。

購入価格20~30%の頭金を払う人が多い

頭金は「購入価格の20%」が目安と言われていて、統計でも20~30%の頭金を払う人が多いです。

三大都市圏の統計で、購入価格と自己資金について表にまとめました。

| 購入価格 | 自己資金 | 比率 | |

|---|---|---|---|

| 注文住宅 (土地+建築) |

5,359万円 | 1,654万円 | 30.9% |

| 新築戸建て (建売) |

3,757万円 | 775万円 | 20.6% |

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

出典:国土交通省 令和2年度住宅市場動向調査報告書より作成

頭金は手元に残すお金とのバランスが大切です。いくら払うかに厳密なルールはないので、払うメリットと、デメリットを押さえておきましょう。

頭金はメリットの範囲内で払うべき

頭金はメリットの範囲内で払うべきです。低金利の現在は、貯金を必要以上に減らして頭金を払うメリットは薄いです。

メリットとしては、借入額を抑えられる他に、金利の優遇を受けられるケースがあります。

例えばフラット35は、借入額が物件価格の9割を超えるかどうかで金利が変わります。頭金を10%払えるなら、払ったほうがお得です。

| 金利の範囲 | |

|---|---|

| 9割以下のローン | 1.440%~2.540% |

| 9割超えのローン | 1.700%~2.800% |

特に金利の優遇がなければ、頭金は無理に払わないほうが良いです。貯金が減ると、もし歩合給やボーナスが減ったときに耐えられないデメリットがあります。

借入額が少ないと減税が充分に受けられない

頭金を払って借入額を減らしすぎると「住宅ローン控除(減税)」の恩恵が充分に受けられない場合があります。

住宅ローン控除は、残債務の最大0.7%を10~13年間も減税できる制度です。借入額を減らすより、減税の期間終了後に「繰り上げ返済」したほうがお得か考えるべきです。

物件によっては受けられない減税制度なので、不動産屋には「住宅ローン控除を受けたい」と伝えておきましょう。

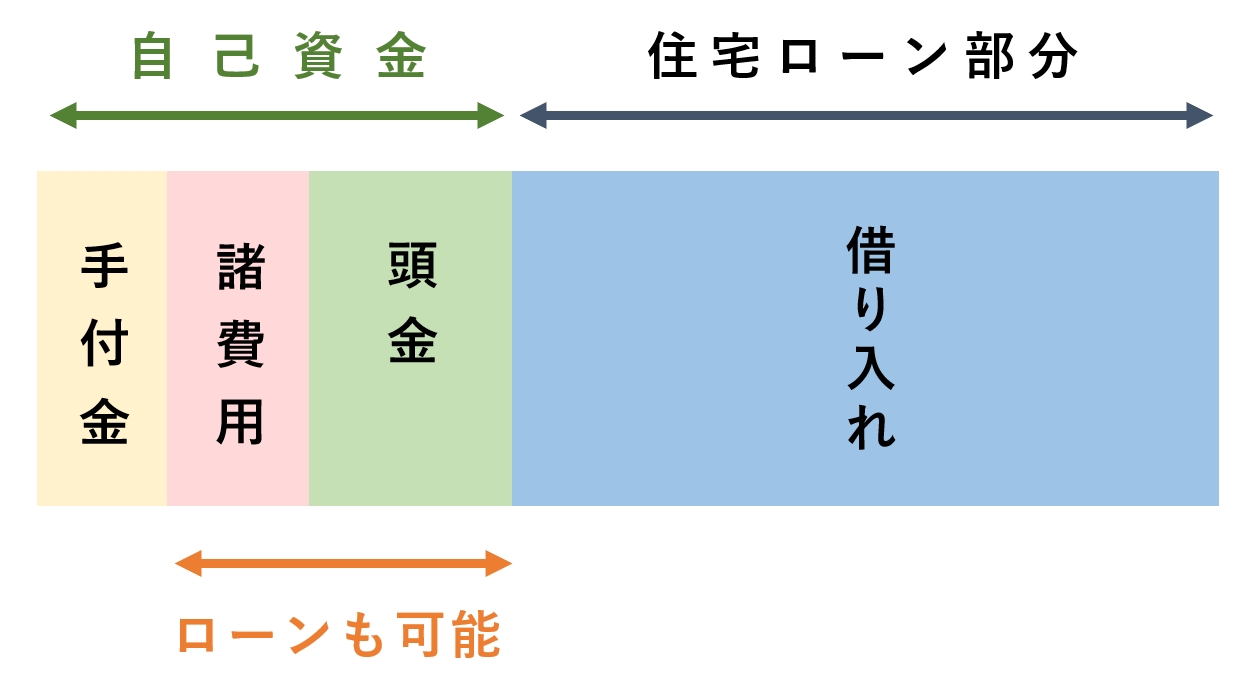

手付金が払えれば家は買える

貯金が少なくても「手付金」が払えれば、家は買えます。昔は物件価格の約80%までしかローンを組めませんでしたが、現在は頭金0円の「フルローン」が組めるからです。

手付金とは、売買契約を結んだ証として前払いするお金のことです。相場は「購入価格の5~10%」です。20万円、30万円など定額の場合もあります。

また、物件価格とは別に関係者への手数料などの「諸費用」がかかります。相場は購入価格の10%ほどで、ローンに含められます。

初期費用のために貯金するよりは、買える段階で買ったほうが損をしません。貯金している間も、賃貸の家賃などの出費があるためです。

家賃8万円の物件でも、10年住むと1,000万円近く出費します。いずれ持ち家を買うなら、早めにローン返済に回したほうがお得です。

ローンを組むうえでの4つの注意点

最適な毎月の返済額がわかった後に、ローンを組むうえでの注意点を4つご紹介します。

- ①金利のタイプはよく考えて決める

- ②金融機関を金利や特典で比較する

- ③シミュレーターも比較すべき

- ④他の借り入れを必要に応じて返済する

以下で1つずつ解説していきます。

①金利のタイプはよく考えて決める

金融機関に払う金利のタイプはよく考えて決めるべきです。4種類ある主な金利のタイプと、それぞれの特徴を簡潔にまとめました。

| 全期間固定金利型 | 完済するまで金利が変わらない |

|---|---|

| 変動金利型 | 定期的に金利が見直される |

| 固定金利期間選択型 | 一定期間毎に固定か変動か選べる |

| ミックス型 | 固定金利と変動金利で分けて借りる |

安定志向なら、全期間固定金利がおすすめです。ローンを組む時点では変動金利よりも高いですが、完済まで金利が同じで、返済の計画が立てやすいです。

変動金利型は、低金利が続く限りはお得です。金利より、住宅ローン控除で税金の戻りのほうが大きくなる場合もあります。

期間選択型やミックス型は、固定金利と変動金利のリスクを分散するイメージです。

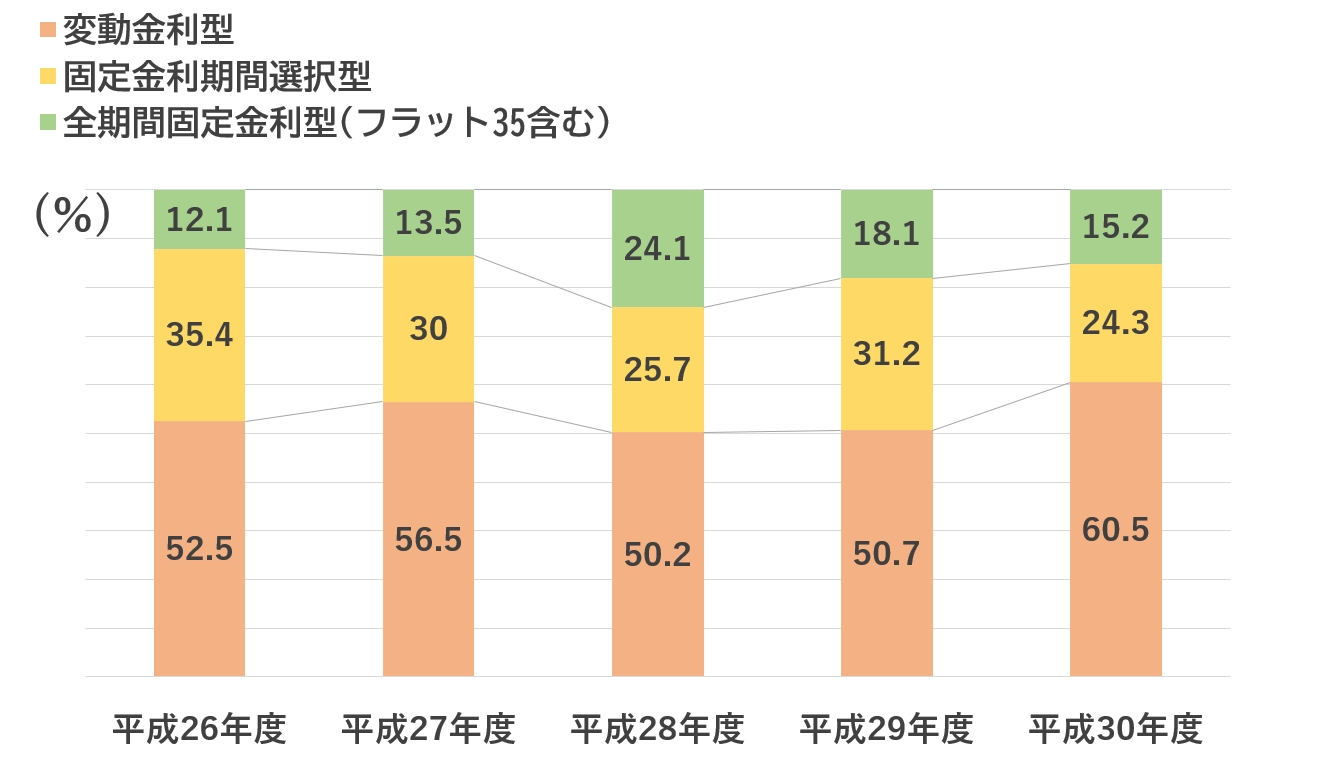

変動金利で借りる人が多い

令和元年度の国土交通省の統計によると、変動金利で借りる人がもっとも多いです。5年分の統計でも過半数が変動金利で借りています。

出典:令和元年度 民間住宅ローンの実態に関する調査結果報告書

現在の金利相場だと、変動金利でローンを組んだほうが毎月の返済額が抑えられます。

変動金利で借りるときは、もし金利が上昇した場合のリスクまで説明を受けましょう。

②金融機関を金利や特典で比較する

金融機関によってローンの条件が異なるので、金利や特典で比較しましょう。事務手数料や、団信の内容にも差があります。

住宅ローン比較窓口などの、シミュレーションもできる比較サイトを使うのがおすすめです。

金利の優遇が受けられる条件や、審査にかかる時間の目安など、おすすめポイントがまとめてあり便利です。

③シミュレーターも比較すべき

候補の金融機関が決まったら、シミュレーターも比較するべきです。同じ条件で試算しても、結果が異なる場合があるためです。

同じ条件で、3つのシミュレーターを比較した違いをまとめてみました。

シミュレーションの前提条件

- 借入希望額:3,000万円

- 返済期間:35年

- 金利タイプ:当初10年間固定金利

- 年収:500万円

- ボーナスなし、元利均等返済方式

| メガバンク | ネット銀行 | 地方銀行 | |

|---|---|---|---|

| 当初金利 | 0.74% | 0.90% | 1.15% |

| 毎月の返済 | 約8.1万円 | 約8.3万円 | 約8.6万円 |

| 諸費用 | 約90万円 | 約48万円 | 約86万円 |

| 総返済額 | 約3,496万円 | 約3,498万円 | 約3,645万円 |

このシミュレーションだけを見ると、メガバンクの金利とネット銀行の諸費用の安さが目立ちます。しかし、実際の金利はローン審査や保証料の払い方によっても変わります。

保証料が無料でも事務手数料が高いなど、お得かの見極めは難しいです。

目立つ部分だけ見て決めずに、ローンに詳しいFPや不動産屋にもアドバイスを受けてから決めましょう。

④他の借り入れを必要に応じて返済する

金融機関のローン審査では、他の借り入れをチェックされます。車のローンなど、他に借り入れがあると、住宅ローンを借りられる金額が減るので要注意です。

チェックされる借り入れの例

- ・車のローン(カーローン)

- ・クレジットカードでの買い物

- ・楽器や家電の分割払い

- ・消費者金融での借り入れ

- ・奨学金の返済

- ・教育ローン、教育ローン

- ・携帯電話本体の分割払い など

他の借り入れは毎月の出費として考えるより、あらかじめ完済したほうが良い場合があります。内容によっては、ローン審査に通りにくくなるためです。

携帯電話本体の分割払いは明細を見せるなど、対処次第で問題ない借り入れもあります。

定期的に返済しているものがあれば、早めに不動産屋に伝えてください。予算を決めるうえで重要だからです。

住宅ローン返済に関するよくあるQ&A

チャット不動産屋イエプラの岩井さんに、住宅ローン返済に関するよくあるQ&Aに回答してもらいました。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。実際に経験した内容をふまえての回答なので、ぜひ参考にしてください。

- Q1.毎月のローンはどうやって払う?

- Q2.新築と中古でローンは変わる?

- Q3.借入額を増やしたい場合は?

- Q4.希望のローンが組めないのはどんなとき?

- Q5.定年を超えたローンも組める?

- Q6.持病があってもローンは組める?

- Q1.毎月のローンはどうやって払う?

- A 金融機関で作成した口座から引き落とされます。

毎月の返済は、借り入れの翌月から口座引き落としで支払います。気を付けたいのは、年2回支払いを増額する「ボーナス払い」です。

賞与は確実に出るとは限らないので、ボーナス払いは無理に設定しないほうが良いです。

返済を早めたいなら、余裕があるときに繰り上げ返済で調整しましょう。ネット手続きなら手数料無料の金融機関がほとんどです。

- Q2.新築と中古でローンは変わる?

- A 中古のほうが注意点が多いです。

金融機関はもし返済ができなくなった場合に備えて、購入した物件を担保にします。中古は新築より価値が低く、ローンの条件が厳しくなります。

「頭金が20%は必要」など、希望の金額まで借りられないケースもあります。

借り入れの条件が不安なら、不動産屋にローンを紹介してもらいましょう。審査に融通が利きやすい金融機関を紹介してもらえます。

- Q3.借入額を増やしたい場合は?

- A 共働きなら世帯の年収を合算したローンが組めます。

単独のローンで借入額が足りないなら、世帯収入を基準に予算を増やせます。

ただし、完済まで共働きできるかなど、単独のローンより注意点が多いです。次の記事も参考にしてください。

- Q4.希望のローンが組めないのはどんなとき?

- A 金融機関に支払い能力を心配されると希望のローンが組めません。

ローン審査では、年収や返済負担率の他にも、さまざまな視点で支払い能力を審査されます。

基準は基本的に非公開です。全国1,132の金融機関が回答したアンケート結果によると、以下のような項目をチェックされます。

審査する金融機関の割合 完済時の年齢 99.1% 健康状態 98.2% 担保評価(不動産の価値) 98.2% 借入時の年齢 97.8% 年収 95.7% 勤続年数 95.3% 返済負担率(返済比率) 92.1% その他の審査項目審査する金融機関の割合 連帯保証 95.1% 金融機関の営業エリア 91.0% 雇用形態 76.4% 融資可能額(購入) 74.3% 融資可能額(借り換え) 69.4% 国籍 69.3% 他の借り入れ 64.2% 申込人との取引状況 45.8% 業種 30.1% 家族構成 23.7% 勤め先の規模 21.6% 所有資産 21.0% 性別 17.5% その他 4.1% 出典:国土交通省 令和2年度民間住宅ローンの実態に関する調査

審査項目は多いですが、無理のないローン(手取り25%以内)なら、基本的に借りられます。

同アンケートでは返済負担率の上限も集計していて、35~40%と回答した金融機関がもっとも多かったです。

無理のない計画かどうかは、返済スケジュールと家計を照らし合わせて、自分で確かめる必要があります。金融機関は、家計までは確認しないためです。

- Q5.定年を超えたローンも組める?

- A 審査に通れば定年を超えたローンでも組めます。

完済年齢の上限自体は75~80歳など、定年を超えた金融機関がほとんどです。支払い能力さえ示せれば、定年を超えたローンでも組めます。

亡くなった際に売却資金で返済するローンや「親子リレーローン」など、年齢が高くても家を買う手段はあります。

注意点として、現役のうちに完済できる計画のほうが、希望の条件で借りやすいです。健康状態も心配されるためです。

- Q6.持病があってもローンは組める?

- A 内容によっては借りられるローンがあります。

加入できない持病の基準がゆるやかな「ワイド団信」や、フラット35など団信の加入が任意のローンがあります。

最適なローンは人それぞれ異なります。経験豊富な不動産屋にも、客観的な視点からアドバイスを受けてみてください。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |