「老後は賃貸でも過ごせるの?」という疑問にお答えします!

賃貸に向いている人や、購入に向いている人の特徴を詳しく解説します。賃貸と購入を比較して、違いを徹底解説します。

この記事は、ファイナンシャルプランナーの、岩井勇太さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

老後は賃貸で過ごせるの?

老後は賃貸でも過ごせます。持ち家を買わずに家賃を抑えた物件を借りれば、総額で得をするケースもあります。

定住地が決まるまでは、家は買わないほうが良いです。自分が住む家でしか、金利が数%安い住宅ローンや、減税制度が使えないからです。

金利が1%違うだけで、完済時に数百万円の差が出ることも多いです。購入は、引っ越しや転勤が落ち着いてからにしましょう。

以下の記事でも、老後の理想の住まいを決めるための知識や、選び方を解説しています。

定住地が決まっていない人は賃貸でも良い

賃貸で一生過ごすのは注意点も多く、向き不向きがあります。賃貸に向いている人の特徴を、以下にまとめたので解説します。

- ・転勤など急な引っ越しが多い

- ・収入に波があり貯金がない

- ・借金をしたくない

- ・親の持ち家が相続できる

- ・家にあまり愛着を持たない

家を買うと15~35年の住宅ローンを組むので、かなり大きな買い物です。家にこだわりがない人や、親の持ち家を相続する人は、無理に購入しなくても大丈夫です。

ただし、賃貸は定年を目安に、選べるお部屋が減るので要注意です。家賃滞納や孤独死を心配され、入居審査に通りづらくなるからです。

契約更新も、必ずできるとは限りません。貸す側に正当な理由があれば、追い出される場合もあるので不安は残ります。

同じところに長く住む人は購入のほうが良い

家を購入したほうが良い人の特徴も、以下にまとめました。

- ・転勤や急な引っ越しの可能性が低い

- ・収入が安定していて毎月貯金もできる

- ・ローン返済額の試算が家賃と大差ない

- ・老後が心配で資産形成を検討している

- ・自分の理想に合う物件に住みたい

引っ越しが少なく定住地が決まっている人は、購入したほうが損をしないケースが多いです。ローンを完済した後は、毎月の支払いが大幅に減るからです。

持ち家の維持費は、固定資産税など毎年の税金と、分譲マンションでは管理費や修繕積立金が毎月かかる程度です。賃貸の家賃より安いのが通常です。

また、収入が年金だけになると、賃貸の家賃は現役時代に比べて負担が大きいです。家賃の金額は貸主の出費もふまえていて、採算がとれる設定なので割高です。

「超高齢社会」を見越した賃貸もある

日本は2007年から、人口の21%が65歳以上の「超高齢社会」に突入しています。

2065年には人口の38%が65歳以上になると推計されていて、今後を想定した高齢者向けの賃貸物件も増えています。

高齢者向け賃貸の家賃はやや高い

高齢者向けの賃貸は、安心して暮らせますが費用は必要です。介護施設(老人ホーム)と大差はありません。

例えば「サービス付き高齢者向け住宅」では、バリアフリー対応の物件で自立した生活ができます。必要に応じて、生活相談員のサポートも受けられます。

自治体によっては、収入が低い人に家賃補助の制度もあります。ただし、出費は普通の賃貸と同じか、それ以上と考えたほうが良いです。

賃貸は家賃を支払い続ける必要がある

賃貸は、住んでいる限り家賃を払う必要があります。長期間同じ物件に住むなら、購入よりも高くつくケースがあります。

以下で、メリットとデメリットを解説します。デメリットが上回るなら、購入も検討するべきです。

賃貸は住み替えしやすいのが最大のメリット

賃貸では、引っ越しが気軽にできるのが最大のメリットです。以下にメリットをまとめたので、他にも紹介します。

- ・住み替えがしやすい

- ・ローンを組まなくて良い

- ・故意過失の修繕費のみ負担が原則

- ・所有者ならではのストレスがない

賃貸なら、物が増えて手狭になったり、ご近所トラブルで住みづらくなった場合も、引っ越しで解決できます。

ローンを組まないので、収入が減ったら家賃の安い物件に住み替えるなど、生活の変化に対応しやすいです。

修繕費の負担は、基本的に故意(わざと)や過失(不注意)のときだけです。予想外の出費は少ないので、家計の管理がしやすいです。

賃貸は資産にならないのがデメリット

賃貸は、資産にならないのがデメリットです。購入するより高い家賃を払ってもお部屋は手に入りません。以下で、デメリットをまとめて紹介します。

- ・家賃をいくら払っても資産にならない

- ・貸す側の収益のために家賃が高い

- ・高齢だと借りたり更新したりしづらくなる

- ・引っ越すたびに初期費用がかかる

- ・自由にリフォームできない

- ・使い方が限定される

住み替えができても、礼金などの初期費用がかかります。室内でタバコを吸ったり傷つけたりすると、退去時に修繕費を請求されます。

借りている立場なので、リフォームはできません。階段や段差が住みづらくても、そのまま使う必要があります。何かと許可が必要で、気を遣います。

家賃は貸す側の利益も考えた金額設定なので、長期的に考えると損します。本当に借り続けるべきなのかは、よく考えたほうが良いです。

定年までにローンを完済できるように早めに買うべき

家を買うなら、住宅ローンを定年までに完済できるとベストです。定年をまたぐ借り方だと、老後に破産するリスクが高まります。

同じ地域に長く住むなら、購入も検討したほうが良いです。以下で、購入するメリットとデメリットを紹介するので、参考にしてください。

購入すると家は資産になる

購入すると資産になるのが最大のメリットです。他にもまとめたので、以下で紹介します。

- ・老後の家が確保できる

- ・家族が安心して暮らせる

- ・ローン完済後は1ヶ月の出費が少ない

- ・賃貸より設備などのグレードが高い

- ・より広いお部屋にできる

- ・自分好みにリフォームもできる

- ・退去費用がかからない

- ・社会的な信用が上がる

持ち家だと、家族が安心して暮らせます。住宅ローンを組む時に加入する「団体信用生命保険」は、ローンを残して死亡しても、保険会社が残債務を返済してくれます。

戸建てや分譲マンションは、長く住む前提で建てられています。同じ出費をするなら、賃貸よりも広くて設備の良い、グレードの高い物件に住めます。

自分好みにリフォームも可能なので、手すりを付けたり段差を減らしたり、バリアフリーで住みやすいお部屋にもできます。

賃貸で住み替えするときに必要な、初期費用や退去費用がかからないのもメリットです。

購入すると住み替えが難しいのはデメリット

購入すると、賃貸よりも住み替えが大変なのはデメリットです。他にもまとめたので、以下で紹介します。

- ・住み替えがしづらい

- ・ローンの返済が大変

- ・所有者が払う税金や維持費がある

- ・賃貸より修繕費用の出費がある

高く売れるのなら良いですが、売れる金額よりローンの残債務が多い状態(オーバーローン)だと苦労します。

住み替えローンなど、完済前に引っ越す手段もあります。しかし、ローンを完済するまでは、どの手段でもストレスが大きいです。

また、賃貸では不要な固定資産税や都市計画税がかかります。建物を維持するための出費も、故障が多いと高額になります。

分譲マンションでは、管理費や修繕積立金が毎月かかります。ローンの完済後も、毎月の固定費はあるので要注意です。

住居費の心配が消えると人生設計がラク

人生の三大支出は「住居費用」「老後資金」「教育費」です。家を購入してローンを完済すれば、住居費用の心配がなくなり、老後資金の負担も軽くできます。

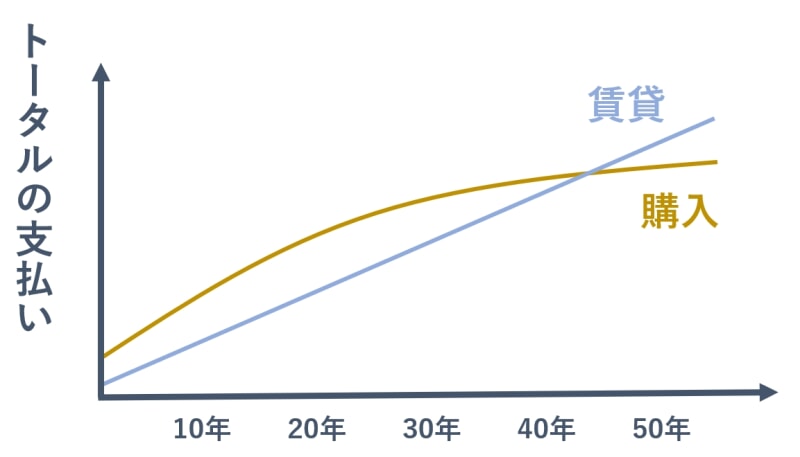

以下の図のように、賃貸では出費が右肩上がりです。家賃は「実質的な終身ローン」とも呼ばれ、長生きするほど出費が増えます。

定年までにローンを完済して年金生活に入るのがベストです。年金は今後も減るので、持ち家で老後に備えるメリットは大きいです。

ただし、家ごとに値段は異なるため、計画的に進める必要があります。専門知識のあるプロに早めに相談して、長期的に損しないプランを立てるべきです。

老後の資金不足を解消する4つの手段

持ち家は、老後の住宅を確保する目的以外に、資金不足にも備えられます。

住宅ローンの返済が厳しくなったり、家族が自立して家を持て余したりした際にも、持ち家が資産として役に立つケースがあります。

老後資金を作るため持ち家を活用する方法や、住み替えのテクニックを紹介します。

- ①不動産屋に売却して住み続ける

- ②自宅を担保にしてお金を借りる

- ③残債務があっても売却は可能

- ④物件を賃貸に出して田舎に引っ越す

①不動産屋に売却して住み続ける

家を売りたくてもすぐには引っ越しできない場合、売却して住み続ける「リースバック」という方法があります。

リースバックをおこなっている不動産屋に物件を買い取ってもらい、以降は賃貸として暮らせます。

住み続ける期間は選べるので、老人ホームに入るまでなど、自分に合う方法で家を処分できます。売却したことを近所の人に知られないメリットもあります。

まとまった老後資金が手に入るので安心できます。注意点として、オーバーローンの人は使えない可能性が高いです。

②自宅を担保にしてお金を借りる

家を手放さずに、担保にしてお金を借りる方法があります。「リバースモーゲージ」と呼ばれる方法で、借りたお金は相続人が家を売却するなどして返済します。

借金なので、長生きすると使い切ってしまうリスクはあります。また、建物の資産価値が低いと、利用できないケースが多いです。

借りたお金の使い道も指定されるため、利用は計画的に進める必要があります。

③残債務があっても売却は可能

家の売却代金で借金が返しきれない場合は、残りを貯金から返済するか、住み替えローンを組む必要があります。

住み替えローンは審査が厳しく、建物の価値が低いと使えない可能性が高いです。

建物の価値が落ちにくいのは、人気エリアです。住みたいと思う人が多い街なら、需要があるので資産価値も高く評価されます。

購入する際は、将来に売る可能性も考えて、不動産屋のアドバイスをよく聞きましょう。

④物件を賃貸に出して田舎に引っ越す

借り手がつきやすい人気エリアなら、賃貸に出せます。自分は家賃の安い田舎に引っ越して、上手くいけば家賃収入で暮らせます。

注意点として、貸し出す際に住宅ローンが残っていると、アパートローンなど別のローンに借り換えが必要です。

貸し出すのは住宅ローンの完済後だと、リスクが少ないです。一般的に、投資用物件のローンは住宅ローンより金利が高いからです。

住宅ローン返済中の3つの備え

住宅ローンを返済中に、病気などで働けなくなった際の備えも3つ紹介します。長期のローンを組むのが心配な人は、参考にしてください。

- ・疾病保障付住宅ローンを使う

- ・就業不能保険に加入する

- ・公的機関に相談する

疾病保障付住宅ローンを使う

「疾病保障付き住宅ローン」なら、特定の病気で働けなくなると保障してもらえます。

保険が下りる病気は、以下のようなものがあります。プランによって保障される内容と保険料は異なります。

「8大疾病保障付住宅ローン」など、商品名でも保障の範囲が確認できます。

| 3大疾病 | がん、急性心筋梗塞、脳卒中 |

|---|---|

| 8大疾病 | がん、急性心筋梗塞、脳卒中、高血圧性疾患、慢性腎不全、慢性膵炎、糖尿病、肝硬変 |

通常の団体信用生命保険だと、死亡または高度障害しかカバーできません。疾病保障付の住宅ローンなら、就業不能リスクに備えられます。

保険が下りる病気になると、返済額を保険会社が支払ってくれたり、残債務が0円になったりします。保険料は、金利に0.3%ほど上乗せするか、毎月数千円を払う形式が多いです。

就業不能保険に加入する

就業不能保険は、病気やケガで長期間働けないときに、毎月の給付金や、一時金が受け取れる保険です。

病気の重さなどによって、保障内容は異なります。入院して働けない期間が3ヶ月~半年ほど続くと、保険期間満了まで給付金を受け取れるなどの保障があります。

保険料は月2,000円程度から加入できるので、少ない負担で長期入院などに備えられます。

利用する際は、保障される内容をよく確認しましょう。精神疾患など、内容によってはカバーしてもらえない可能性があります。

公的機関に相談する

公的機関の保障もあります。会社員か公務員の人は、病気やケガで仕事ができない場合は、傷病手当金を受け取れる可能性があります。

障害が残ると、等級に応じて障害年金が受けられます。詳しくは日本年金機構の公式サイトで確認してみてください。保険料が未納などで、支給されない場合もあります。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |