「20代でも家は買える?」「若いとローン審査は不利?」などの疑問にお答えします!

若いうちに家を買う理由や、住宅ローン審査のポイントを解説します。戸建てとマンションの、メリットとデメリットも紹介します。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

20代でも家は買える

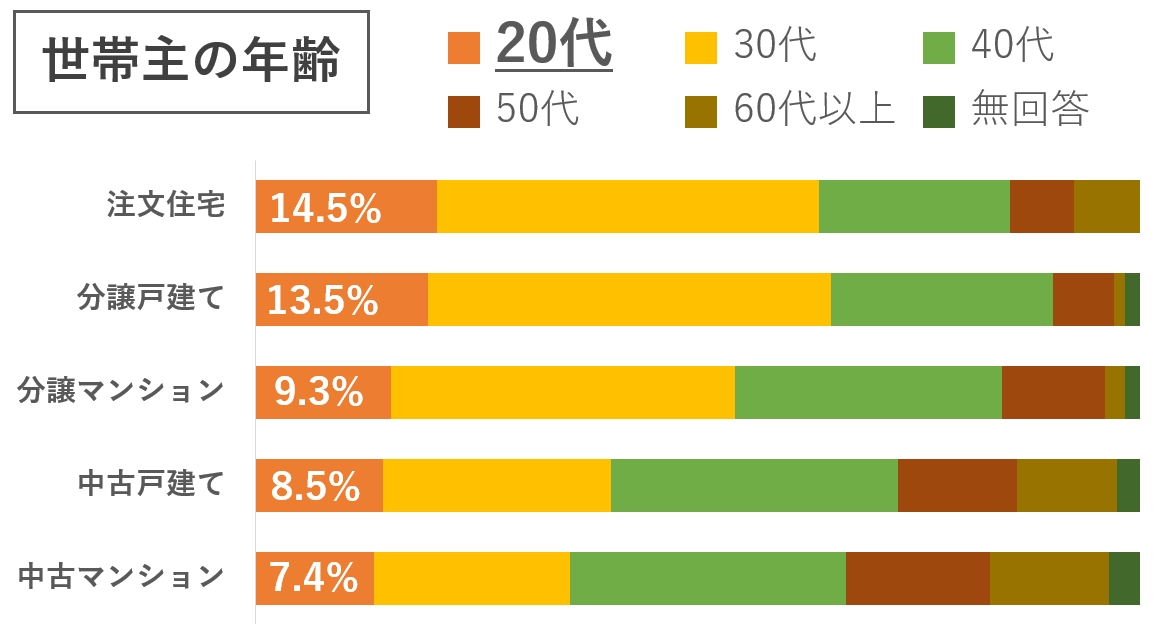

若い20代でも家は買えます。国土交通省の「令和2年度住宅市場動向調査」によると、20代で家を購入している人は全体の約1割です。

出典:国土交通省住宅局「令和2年度住宅市場動向調査報告書」

数にすると少ないですが、一定数の20代が家を買っているとわかります。

賃貸より住居費を節約できる場合があるので、20代の収入でどんな家が買えるのかは知っておくべきです。

「いつかは夢のマイホームが欲しい」という人は、20代で家を買う理由やメリットを知って、失敗しない家探しをしましょう。

20代で家を買った理由

2021年4月の、住宅金融支援機構「住宅ローン利用者の実態調査」によると、ライフステージにおいて、20代が住宅を購入した理由は、以下のとおりです。

| 理由 | 割合 | |

|---|---|---|

| 1位 | 子どもや家族のため | 61.7% |

| 2位 | 結婚、出産を機に家を持ちたい | 43.9% |

| 3位 | 老後の安心のため | 9.8% |

出典:住宅金融支援機構 「住宅ローン利用者の実態調査」

20代が住宅を購入した理由の1位は「子どもや家族のため」でした。購入に踏み切ったのは、子どもが生まれたり大きくなるなどで、現在の住居が手狭になったのがきっかけです。

同じような立地と予算なら、毎月払っている家賃で、より広い家に住める可能性があります。

20代で家を買う3つのメリットとは?

20代のうちに家を買えば、以下のようなメリットがあります。

20代が家を買う3つのメリット

- ・定年前に住宅ローンを完済できる

- ・健康なうちに家を買える

- ・親からの資金援助を受けやすい

早く完済すれば、将来の住居費を大きく減らせます。また万が一のとき、残された家族は持ち家に住み続けられます。

以降で、20代のうちに家を購入するメリットを、1つずつ解説していきます。

定年前に住宅ローンを完済できる

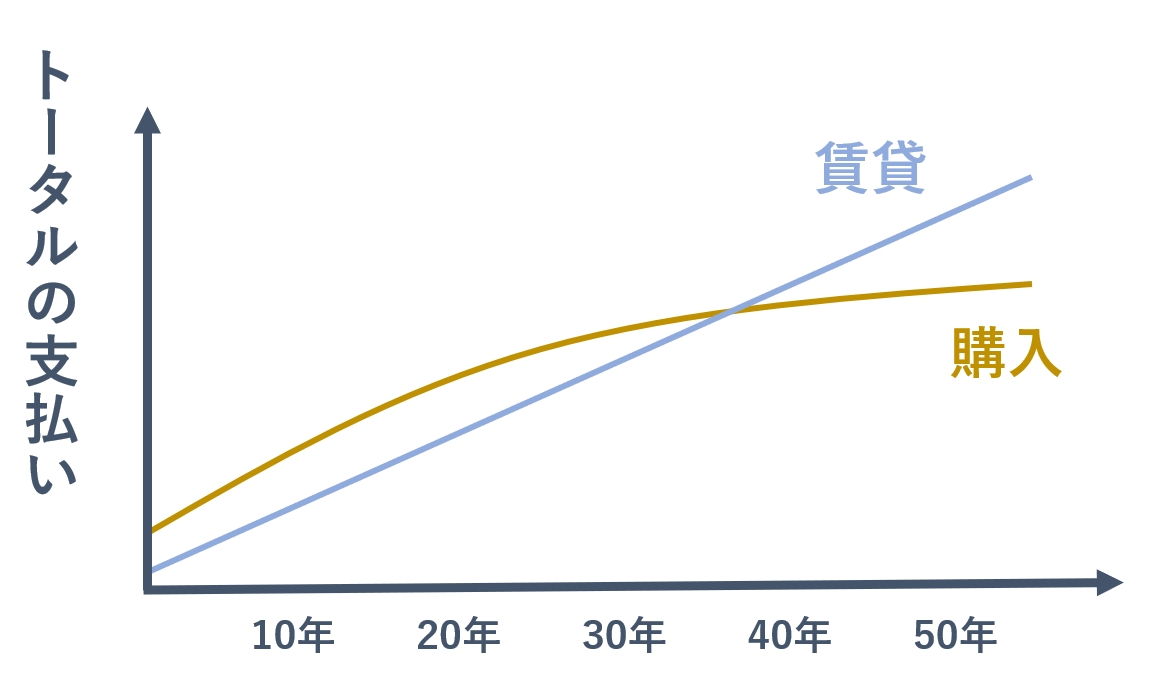

20代から返済を始めれば、定年の65歳までに無理なく完済できます。ローンが終わると毎月の住居費は一気に減り、賃貸より安く維持していけます。

賃貸と購入のトータルコストを比べると、約40年後には購入したほうがお得になります。

年金暮らしが始まるまでに完済できると理想的です。一般的に、定年後は働いても収入が減るためです。

持ち家には、不動産に関する税金や、修繕費などの固定費がかかります。詳しくは、関連記事でも解説しています。

健康なうちにローンを組める

ローン審査をする金融機関は、本人が完済まで健康に働けるかチェックします。ほとんどの金融機関で団体信用生命保険(団信)の審査があるためです。

団信とは、返済中に死亡または重度障害になったとしても、保険金でローンの債務が免除される仕組みのことです。

万が一のときにも、家族の住む家が残せるので安心です。賃貸だと、収入がなくても家賃を払っていく必要があります。

親からの資金援助を受けやすい

20代は親からの資金援助を受けやすいです。親世代はまだ現役で働いており、子どもに援助する余裕があるからです。

親から住宅の購入資金としてお金をもらう際は、一般的にかかる「贈与税」を非課税にできるケースがあります。

注意点として、受け取る側の年収が2,000万円を超える場合や、家を買う目的ではない贈与は扱いが異なります。詳しくは国税庁のHPでも確認できます。

20代が家を買うときに感じる3つの不安

20代が家を買うとき、なにかと不安要素が多いです。代表的な不安点は3つです。

20代の不安要素の例

- ・まだ収入が少ない

- ・転職するかもしれない

- ・貯金が少ない など

20代はまだ収入が少なかったり、転職などで勤続年数が短くなりがちです。ローン審査する上で、マイナスな要素といえます。

しかし、解決方法を知れば20代でも家を買えます。以降で重要な点を解説していきます。

収入が安定している正社員なら家は買える

収入が安定している正社員であれば、家は買えます。目安として、年収350万円以上の正社員であれば、購入を検討してみてください。年収350万円は、月収でいうと約30万円です。

正社員は解雇されにくく収入が安定しているため、ローン審査に通りやすいです。

また、収入に自信がなければ、同居するパートナーを連帯保証人にして、収入を合算する方法があります。収入合算する人におすすめの銀行を3つ紹介します。

| 金融機関 | 合算するパートナーの特徴 |

|---|---|

|

中央労働金庫 (ろうきん) |

・年収を100%合算できる ・契約社員でも審査してもらえる |

| 信金金庫 |

・年収を50~100%合算できる ・契約社員やパートも審査してもらえる |

| フラット35 |

・年収を100%合算できる ・パートやアルバイトも審査してもらえる |

ただし、収入合算は、契約する代表者にしか団信が適用されません。世帯の収入で組むローンは注意点が多いので、契約内容を事前によく確認してください。

ローン審査に落ちやすい人の特徴

ローン審査に落ちやすい人の特徴を、以下の表にまとめました。

- ・勤続年数が1年未満

- ・収入が不安定

- ・過去に支払いの遅れがある など

転職して勤続年数が1年未満だったり、自営業で収入が不安定な人は、金融機関のチェックが厳しくなります。

しかし、事情によっては審査が通るケースもあります。友人には相談できないような悩みがあれば、住宅ローンアドバイザーや不動産屋に相談しましょう。

審査に落ちる理由と対策の詳細については、以下の記事でまとめています。

住居費は手取りの25%に抑えるべき

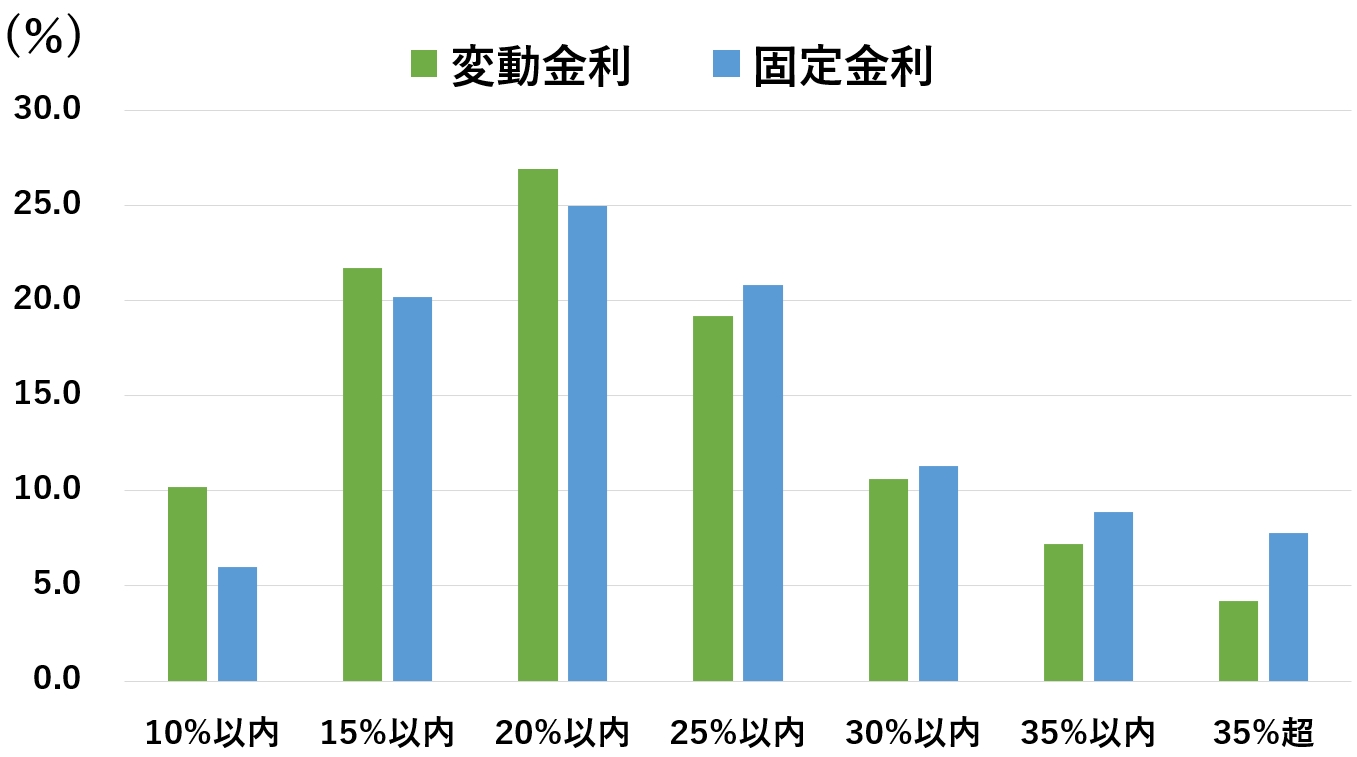

毎年の返済額(住居費)は、税金や保険料を引いた手取り年収の25%までに抑えるべきです。

一般的に、無理のない借入金額は、返済負担率20~25%と言われています。返済負担率とは、税込年収から返済に回す割合のことです。

統計でも返済負担率25%以内までのローンを組んでいる人が多いです。

出典:住宅金融支援機構 住宅ローン利用者調査 2021年4月

借入金額を手取りの25%まで抑えれば、生活費を抑えられ、将来かかる教育費にお金を回せます。

目安の物件価格などは、年収別にまとめた記事があるので、ぜひ参考にしてみてください。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収350万円 | 年収400万円 |

| 年収500万円 | 年収600万円 |

また、無理のない借入金額を設定して、後から繰り上げ返済する方法があります。

ボーナス払いも最初から設定せず、余裕のあるときに追加で返済するほうが合理的です。

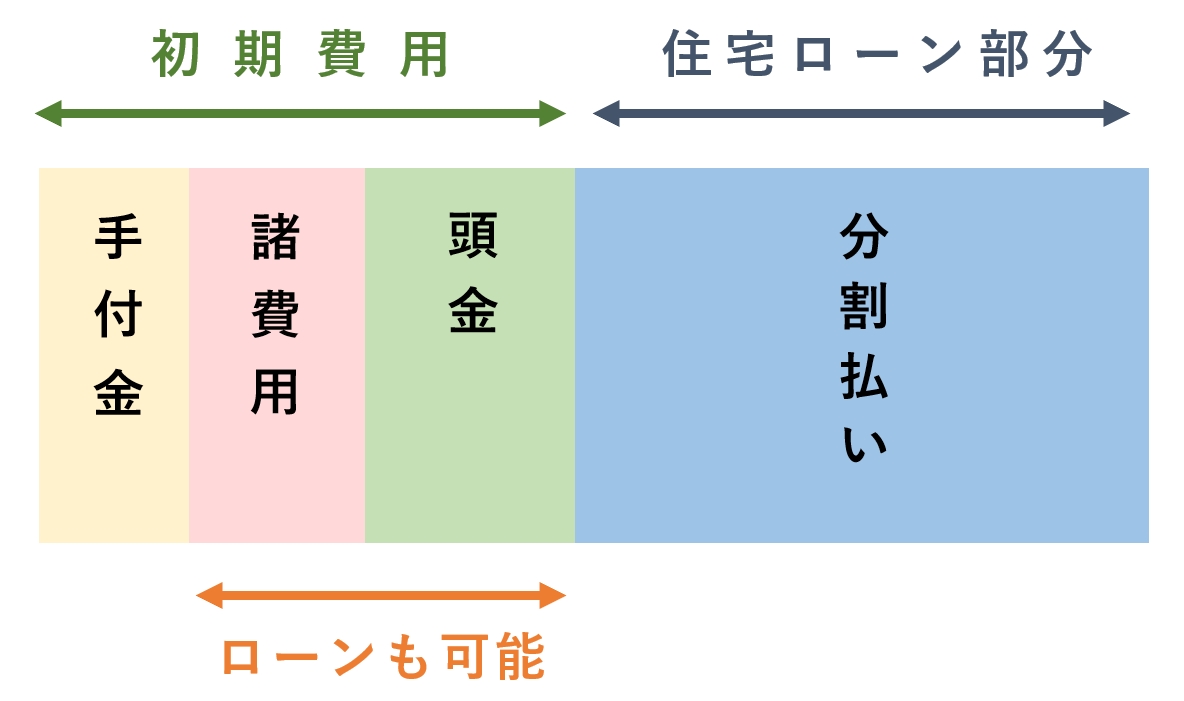

手付金を現金で払えれば買える

貯金が少なくても、契約時に払う「手付金」が払えれば家は買えます。手付金は、販売価格の5~10%が相場です。

頭金なしで組めるフルローンや、関係者に払う手数料(諸費用)をローンに組み込む方法もあるので、初期費用は抑えられます。

貯金をしている間に払う家賃分がもったいないので、早めにローンの支払いを開始するのがおすすめです。

【体験談】家を買った20代にインタビュー

実際に20代で家を買った知人2人に、直接インタビューをしてきました。

購入したきっかけや、こだわり条件などを参考にして、物件購入のヒントにしてください。

戸建てを買ったときのエピソード

家探しのきっかけは、子どもが生まれて手狭になったからです。最初にいくらの物件が買えるのかを知るため、住宅ローン相談から入りました。20代で貯金の少なさが心配でしたが、不動産屋のアドバイスを受けて、手付金だけを払いフルローンを組みました。先に資金計画をして家探しをしたら、初期費用と毎月のローン返済どちらも無理のない計画が立てられました。

家探しのきっかけは、子どもが生まれて手狭になったからです。最初にいくらの物件が買えるのかを知るため、住宅ローン相談から入りました。20代で貯金の少なさが心配でしたが、不動産屋のアドバイスを受けて、手付金だけを払いフルローンを組みました。先に資金計画をして家探しをしたら、初期費用と毎月のローン返済どちらも無理のない計画が立てられました。

Tさんは頭金なしのフルローンを利用して、戸建てを買いました。先に不動産屋で住宅ローンの相談と資金計画をしてから、物件を探したのが良かったポイントです。

無理なく返済ができる借入金額を先に知れば、物件探しもスムーズに行きます。

マンションを買ったときのエピソード

結婚を機にマンション探しを始めました。ただし、スキルアップのための転職をしたばかりで、勤続年数が1年もない状況でした。不動産屋に相談したところ、同じ業界でのスキルアップなら問題ないと言われ、安心しました。

結婚を機にマンション探しを始めました。ただし、スキルアップのための転職をしたばかりで、勤続年数が1年もない状況でした。不動産屋に相談したところ、同じ業界でのスキルアップなら問題ないと言われ、安心しました。Wさんは、転職したてで勤続年数が1年未満でした。本来ならローンに通りにくい状況ですが、不動産屋に相談したのが良かった点です。

ローン審査に不安な要素があれば、まずは不動産屋に相談しましょう。融通が利く金融機関なら、審査してもらえる可能性があります。

戸建てとマンションどちらを選ぶべき?

戸建てとマンションで迷ったら、自分の生活スタイルに向いているものを選びましょう。

譲れない条件と、妥協できる条件をはっきりさせておけば、マイホーム購入が失敗しにくくなるからです。

以降で、戸建てに向いている人と、マンションに向いている人の特徴を比較します。

郊外で開放的に暮らすなら戸建て

戸建ての魅力は広さです。広い家で開放的に暮らしたい人は、戸建てが向いています。

以下に、戸建てがおすすめな人の特徴をまとめました。

戸建てに向いている人の特徴

- ・郊外の物件でもいい

- ・通勤が苦じゃない

- ・静かな場所に暮らしたい

- ・駐車スペースが必須

- ・庭でやる趣味がある

- ・子どもを思いっきり遊ばせたい

- ・修繕費のために安定して貯金ができる

戸建ては、通勤時間が長くても気にならない人向けです。都内の戸建ては割高のため、郊外で分譲住宅を探すケースが多いからです。

以下で、戸建てのメリットとデメリットを表にまとめました。

| 戸建ての特徴 | |

|---|---|

| メリット |

・建物が大きく立派 ・建売の新築戸建ては割安 ・バルコニーが広い ・駐車場付きが多い ・庭付きが多い ・お部屋の数が多い ・家族間のプライベートを保てる |

| デメリット |

・階段の上り下りが大変 ・建物の管理が大変 ・注文住宅は割高 ・近所付き合いが必要 ・相続時にマンションより手続きが多い |

戸建ては、駐車スペースや庭付きの物件が多いです。子どもを遊ばせたいときや、園芸などに使えます。

しかし、建物全体の外装や内装の修繕費が高いです。10~15年に1度、約100万円くらいかかると考えておきましょう。

こだわり条件次第で中古も視野に入れる

こだわり条件次第では、中古の戸建てを選ぶ人がいます。中古で売られる物件は、注文で建てられたものが多く、珍しい設備があったり独特な間取りだったりするからです。

2世帯住宅や屋上付き物件などを探すなら、中古戸建ても視野にいれてみてください。

岩井

駅近で利便性を求めるならマンション

マンションは、駅近など利便性が高い魅力があります。周囲には買い物施設が多いです。

マンションに向いている人の特徴を、以下にまとめました。

マンションに向いている人の特徴

- ・駅近の物件がいい

- ・通勤時間を短縮したい

- ・セキュリティ性能を重視したい

- ・景色のいいお部屋に住みたい

- ・周囲の音はあまり気にしない

マンションは、職場や駅までのアクセスを優先したい人向けです。マンションは戸建てより、駅近の物件が多く出ているからです。

以下で、マンションのメリットとデメリットを表にまとめました。

| マンションの特徴 | |

|---|---|

| メリット |

・駅近の物件が多い ・建物や設備のグレードが高い ・セキュリティが安心できる ・宅配ボックス付きが多い ・階数が高いほど眺望がいい ・時間を気にせずゴミが捨てられる ・共有施設が充実している |

| デメリット |

・新築や築浅は割高 ・管理費などの固定費が毎月かかる ・家族間のプライベートが保ちにくい ・騒音トラブルが起こりやすい ・周囲に迷惑をかけないように気を遣う |

マンションは、戸建てより建物や設備のグレードが高く、セキュリティ性能も安心です。外観がおしゃれでブランド性があります。

ただし、月々のローンの支払い以外に、管理費などの固定費がかかります。また多数の入居者がいるため、騒音トラブルも起きやすいです。

割安の中古でリノベーションをする

「駅近は譲れないけど予算が合わない」という人は、割安な中古マンションを買って、リノベーションする方法があります。

設備だけでなく、間取りごと変えられるのが、リノベーションの魅力です。築古物件でも、新築ライクなお部屋に生まれ変わります。

リノベーションについてまとめた記事があるので、ぜひ参考にしてください。

物件は将来性まで考えて選ぶべき

戸建てもマンションも、将来性まで考えて選ぶべきです。購入前に確認しないと、せっかくのマイホームも台無しになってしまいます。

確認する注意点

- ・災害リスクは高くないか

- ・地震に強いか

- ・資産価値は保てそうか

以下で1つずつ解説していくので、物件選びの参考にしてください。

ハザードマップで災害リスクを確認する

購入前に、所在地の災害リスクを確認しましょう。災害リスクは、自治体のハザードマップで確認できます。

水害リスクがあるエリアなら、高台や川から離れた立地を選んだり、避難場所までのルートを確認してみてください。

耐震性が高いほど税金や保険が安くなる

建物が地震に強いほど、税金や保険が安くなります。物件の担保評価が高くなるためです。

地震への強さは、耐震等級で確認できます。耐震性能は3段階に分けられ、数字が大きいほど、地震に強い建物です。

| 耐震等級 | 特徴 |

|---|---|

| 1級 |

備わっているべき最低限の耐震性能を満たしている 震度6~7でも耐えられる性能 |

| 2級 |

1級の1.25倍の耐震性能を持つ 学校や病院の建物レベル 「長期優良住宅」の基準のひとつ |

| 3級 |

1級の1.5倍の耐震性能を持つ 消防署や警察署の建物レベル 耐震等級で最もレベルが高い |

耐震等級2級以上で一定の要件を満たす場合、長期優良物件として税金対策に繋がります。詳細は東京都のHPで確認できます。

お部屋探しの際は、耐震性がしっかりしたお部屋がいいと不動産屋に伝えましょう。

資産価値の高い物件で将来も安心

将来生活スタイルの変化で引っ越しするとき、資産価値が高い物件であれば安心です。いい条件で、賃貸や売却に出せる可能性があります。

資産価値が高い物件の特徴をまとめましたので、参考にしてください。

資産価値が高い特徴の例

- ・人気エリア

- ・利便性が高い

- ・再開発の予定がある

人気の街ランキングの上位になるような街や、商業施設や新駅など、開発予定が注目されているエリアがおすすめです。

ただし、新築で立地がいいと、販売価格は高くなります。予算オーバーなら、立地を妥協したり、中古を選べば、予算が抑えられます。

岩井

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |