「マンション購入の初期費用はいくら必要?」「諸費用って何?中古と新築で違う?」などの疑問を解決します!

各項目について、中古と新築の違いや、支払うタイミングとあわせて詳しく解説します。初期費用を抑える5つのコツまで徹底解説します。

この記事は、ファイナンシャルプランナーの、岩井勇太さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

マンションを購入する際の初期費用とは

マンションを購入する際の初期費用とは、売買契約から物件の引き渡しまでに払うお金のことです。

大きく分けると「頭金」「諸費用」「手付金」の3つで、トータルで販売価格の10~30%が目安です。表にまとめたので、参考にしてください。

| 初期費用の目安表 | ||

|---|---|---|

| 販売価格 | 10%の目安額 | 30%の目安額 |

| 2,000万円 | 200万円 | 600万円 |

| 2,500万円 | 250万円 | 750万円 |

| 3,000万円 | 300万円 | 900万円 |

| 3,500万円 | 350万円 | 1,050万円 |

| 4,000万円 | 400万円 | 1,200万円 |

| 4,500万円 | 450万円 | 1,350万円 |

| 5,000万円 | 500万円 | 1,500万円 |

| 5,500万円 | 550万円 | 1,650万円 |

| 6,000万円 | 600万円 | 1,800万円 |

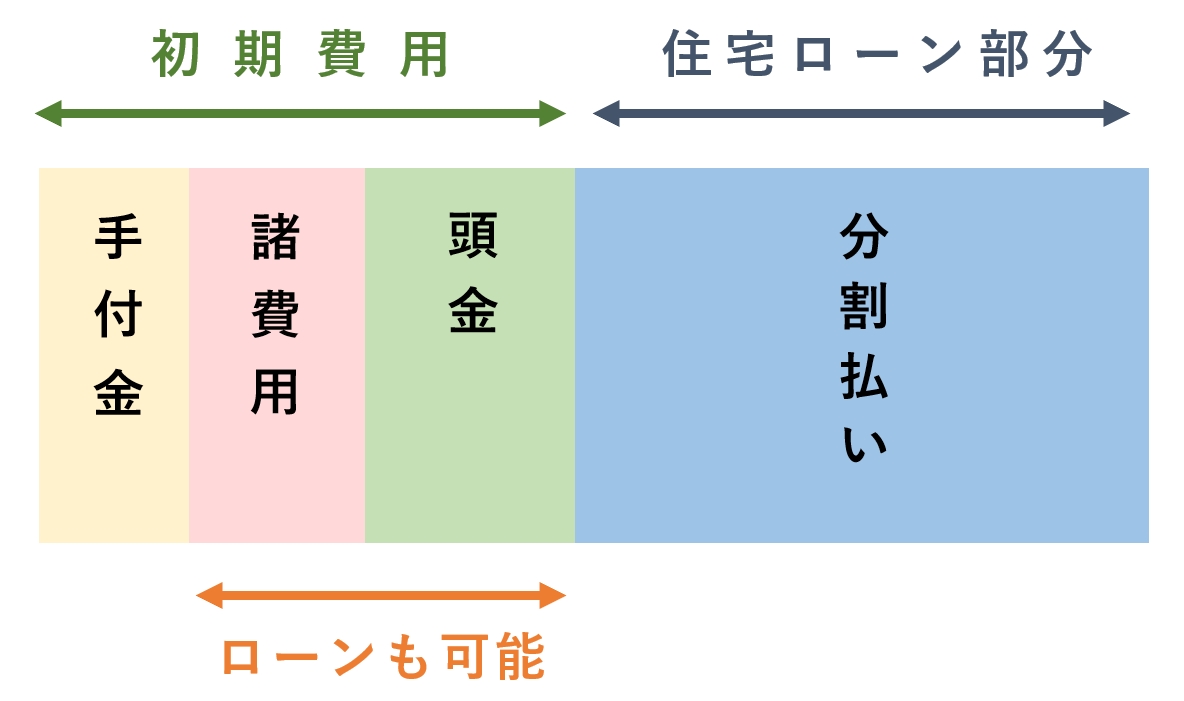

10~30%と幅があるのは、初期費用の大半は住宅ローンに含められるからです。以下の図解のように、販売価格5~10%の手付金を払えるなら、マンションは購入できます。

販売価格の30%ほどは、貯金(自己資金)から、初期費用として払えるとベストです。借入額が多いほど金利の負担が増えて、完済まで時間がかかるからです。

30%の内訳は、諸費用で10%、頭金と手付金で20%です。中には、住宅ローンを組まずに現金で買う人もいます。

初期費用と手元に残すお金は、バランスが大切です。払いすぎても、ローン完済までの生活が苦しくなるからです。

岩井

「頭金」の額は自分で決められる

頭金とは、借り入れを減らすために現金で払う部分のことです。頭金なしの「フルローン」が組める金融機関なら、いくら頭金を払うかは、自分で決められます。

フルローンを組んだあとに返済期間を早めたい場合は、住宅ローン控除を受け終わってから、繰り上げ返済する方法がおすすめです。

住宅ローン控除とは、残債務の最大0.7%を10~13年間も減税できる制度です。減税の金額も意識して借入額を決めると、受けられる恩恵が大きいです。

物件代金と別に諸費用がかかる

物件の代金と別にかかる「諸費用」の目安は、中古マンションでは販売価格の8~10%、新築マンションだと3~7%です。

諸費用にはさまざまな項目があり、物件ごとに差が出やすい部分です。

以下で、販売価格が3,000万円のマンションを想定して、初期費用を表にまとめました。中古と新築で共通の部分のみ紹介します。

| 金額の目安 | |

|---|---|

| ローン保証料 | 0~100万円 |

| ローン事務手数料 | 3~5万円(保証料が無料の場合は借入額の2.2%~) |

| 団体信用生命保険料 | 無料や金利に0.1~0.3%上乗せで払うケースが多い |

| 火災保険料 | 5年で約6万円 |

| 地震保険料 | 5年で約10万円 |

| 固定資産税等清算金 | 15~20万円 |

| 登記代行手数料 | 10~20万円 |

| 登録免許税 | 約17万円 |

| 印紙税 | 約3万円 |

| 合計 | 約60~200万円 |

表の金額に加えて「仲介手数料」や「修繕積立基金」などの、中古と新築で差がある諸費用がかかります。

諸費用の大半は、頭金と同様に、住宅ローンに含められます。含められない場合でも、別途「諸費用ローン」を組む方法があります。

頭金と同じく、支払い方法で工夫できる部分です。中古と新築の違いや、項目ごとの詳細は、後ほど解説します。

購入前にいくら貯金するべき?

国土交通省の「令和2年度住宅市場動向調査報告書」によると、マンションを買うときに現金で払った部分の平均は、800万円以上です。

統計だけを見ると、貯金してから家を買う人が多いとわかります。

| 購入資金 | 自己資金 | 割合 | |

|---|---|---|---|

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

出典:令和2年度住宅市場動向調査報告書

貯金は多いほど安心です。しかし、早めに家を買ったほうが、損は少ないです。貯金している間の家賃がもったいないからです。

例えば、5年かけて500万円貯めても、その間の家賃が毎月10万円なら、約600万円の出費でマイナスのほうが大きいです。

初期費用を減らしてローンを増やすのに抵抗がある人は、現在の住居費とも比較して、長期的に損得を考えましょう。

手付金のため価格10%ほどの現金が必要

初期費用のうち「手付金」は、基本的に現金で払います。

手付金とは、売買契約を結んだ証拠として前払いするお金で、相場は「販売価格の5~10%」です。50万円、100万円など、定額のケースもあります。

払った手付金は、引き渡しまで問題なく進めば物件の代金に充てられます。

ちなみに、手付金を払ったあとに買主の都合で契約解除すると、没収されるので要注意です。

申し込みの際に費用がかかるケースもある

物件によっては、申し込みの意思表示として「申込金」や「申込証拠金」が必要な場合があります。相場は10万円前後で、手付金と似た費用です。

契約すれば物件の代金に充てられます。契約に至らなかったときは、返金される費用です。

申込金や手付金など、手続きに必要な現金があれば、マンションは購入できます。

物件を探すときは、初期費用の項目に細かくこだわるよりは、支払い方法を工夫したほうが、家計の負担を減らす効果は大きいです。

初期費用を抑える5つのコツ

初期費用を抑える5つのコツを、効果が大きい順に紹介します。物件探しの段階で、意識してみてください。

- ①販売価格が安い物件を選ぶ

- ②住宅ローンに組み込む

- ③仲介手数料が値引ける物件を選ぶ

- ④ローン関連の諸費用が安い金融機関を選ぶ

- ⑤税金が抑えられる物件を選ぶ

①販売価格が安い物件を選ぶ

販売価格が安い物件を選べば、初期費用も抑えられます。初期費用の多くは販売価格をもとに計算されるからです。

諸費用の目安は、中古で販売価格の8~10%、新築だと3~7%です。中古は諸費用の項目が多いですが、販売価格が安いです。

全宅連の2021年4月不動産市場動向調査によると、首都圏の中古マンション㎡単価は、新築と比べると約40%も安いです。

新築や築浅が欲しくて予算オーバーなら、築古も選択肢に入れましょう。内装はリフォームやリノベーションで、新築同様にできます。

販売価格の3~5%は値引き交渉が可能

販売価格の3~5%程度は、値引き交渉が通る可能性があります。特に、10万円単位で端数の値引きは通りやすいです。

例えば、2,950万円を2,900万円、3,080万円を3,000万円など、相談次第で変更してもらえます。

募集を始めて時間が経っているなど、売主に早く売りたい事情がある物件なら、100万円単位での値引きもあり得ます。

交渉しないライバルがいるときは、交渉は避けましょう。物件をとられる場合があるからです。値引きについては、以下の記事でも詳しく解説しています。

②住宅ローンに組み込む

解説してきたように、初期費用の大半はローンに組み込めます。無理にまとまった出費をするより、借り入れを増やして分割払いするのも手です。

返済の総額に差が出るので、シミュレーションを重ねて判断しましょう。例として、35年のローンで返済総額を比較してみました。

金利の優遇など、選ぶ時期や家によって条件は異なりますが、参考にしてください。

- ・販売価格2,700万円

- ・諸費用300万円

- ・手付金は考慮しない

- ・フラット35、全期間固定金利

- ・ボーナスなし、元利均等返済

- ・頭金10%で金利が0.26%安い

大まかなシミュレーションを表にまとめました。初期費用を払ったほうが、毎月の返済が約2.2万円安く、総額は約300万円安いです。

| 初期費用0円 | 初期費用600万円 | |

|---|---|---|

| 頭金 | 0円 | 300万円 |

| 諸費用 | ローン組み込み | 300万円 |

| 適用金利 | 1.54% | 1.28% |

| 借入額 | 3,000万円 | 2,400万円 |

| 毎月の返済 | 9.3万円 | 7.1万円 |

| 返済総額 | 3,883万円 | 2,979万円 |

| 合計の出費 | 3,883万円 | 3,579万円 |

※ローンの金額はフラット35のシミュレーターにより作成

単純に比較すると、初期費用で600万円払ったほうがお得です。ただし、600万円を貯めるまでの家賃を考えると、大差がないケースも多いです。

買うのが早いほど、返済開始と入居を早められます。買い時を逃さずに、生活の質を上げられるとベストです。

③仲介手数料が値引ける物件を選ぶ

仲介手数料を値引いてもらえると、初期費用を減らす効果が大きいです。

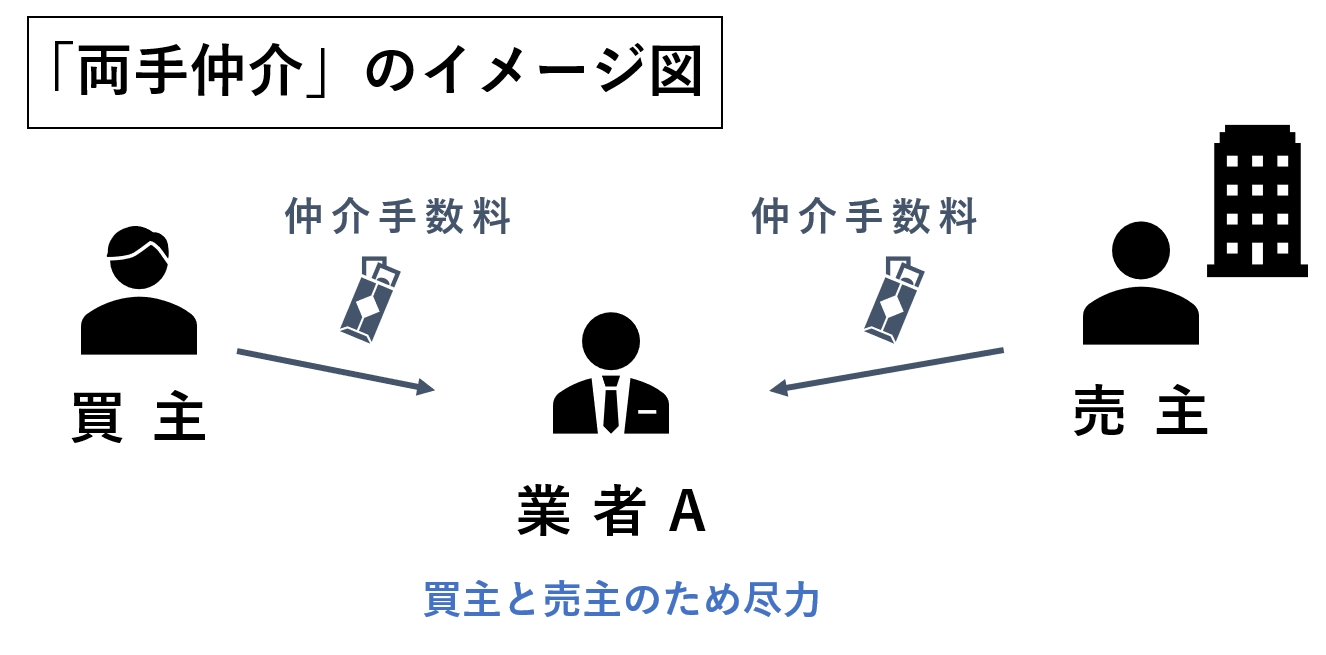

仲介手数料とは、買主と売主の間に入る不動産屋に払う報酬のことです。取引が「両手仲介」のときは、交渉するべきです。

以下の図のように、買う側と売る側の間に入る業者が1社の取引を「両手仲介」と言います。

不動産屋の主な収入源のため、値引きは難しいです。しかし、両手仲介なら不動産屋の売上は2倍なので、値引きの余地があるはずです。

相場は、売買価格の3%+6万円です。無料なら、諸費用が100万円前後は安くなります。

| 売買価格 | 仲介手数料(税込) |

|---|---|

| 1,000万円 | 39.6万円 |

| 1,500万円 | 56.1万円 |

| 2,000万円 | 72.6万円 |

| 2,500万円 | 89.1万円 |

| 3,000万円 | 105.6万円 |

| 3,500万円 | 122.1万円 |

| 4,000万円 | 138.6万円 |

| 4,500万円 | 155.1万円 |

| 5,000万円 | 171.6万円 |

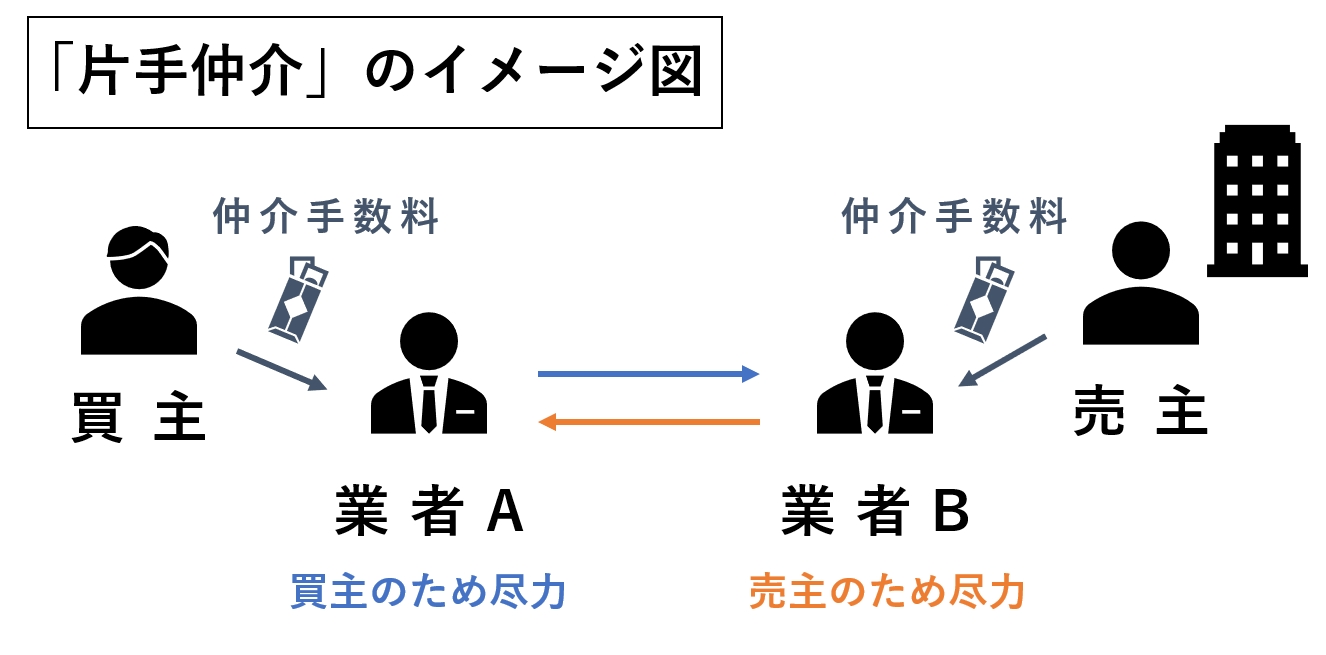

「片手仲介」の場合は交渉が難しい

買う側と売る側の間に、不動産屋が2社入る取引は「片手仲介」と呼びます。片手仲介のときは、値引きは難しいです。

仲介手数料の値引きが難しいなら、販売価格の値引きを相談してみましょう。

④ローン関連の諸費用が安い金融機関を選ぶ

住宅ローン関連の諸費用は、金融機関によって差があります。最低でも3社は比較して選びましょう。

ローン選びの際は、住宅ローン比較窓口などの比較サイトがおすすめです。諸費用の目安や、金利の違いを大まかに比較できます。

詳しく内容が知りたいときは、コールセンターに相談したり、予約して窓口に行ったりするとアドバイスがもらえます。

返済は長いと35年は続くので、ローン選びは重要です。年収ごとに最適な借入額を紹介しているので、参考にしてください。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収350万円 | 年収400万円 |

| 年収500万円 | 年収600万円 |

| 年収700万円 | 年収800万円 |

| 年収900万円 | 年収1,000万円 |

ローンを組むためには審査があり、通らないと希望の額は借りられません。審査については、以下の記事でも詳しく解説しています。

⑤税金が抑えられる物件を選ぶ

税金が抑えられる物件を選べば、初期費用に含まれる登記関係の費用や、入居後に払う不動産取得税の軽減、住宅ローン控除で出費を抑えられます。

それぞれの軽減措置には、受けるための条件があります。例えば、物件の床面積が50㎡以上や、1982年以降の建築などです。

不動産屋が物件を紹介する際に意識していますが、心配な人は「税金の優遇が受けられる物件が良い」と最初に伝えておきましょう。

予算は理想と上限額を決めておきましょう。例えば「3,000万円が理想、上限は3,500万円」と不動産屋に伝えておけば、価格に幅をもたせて探してもらえます。

中古×リノベなら初期費用も購入費も安い

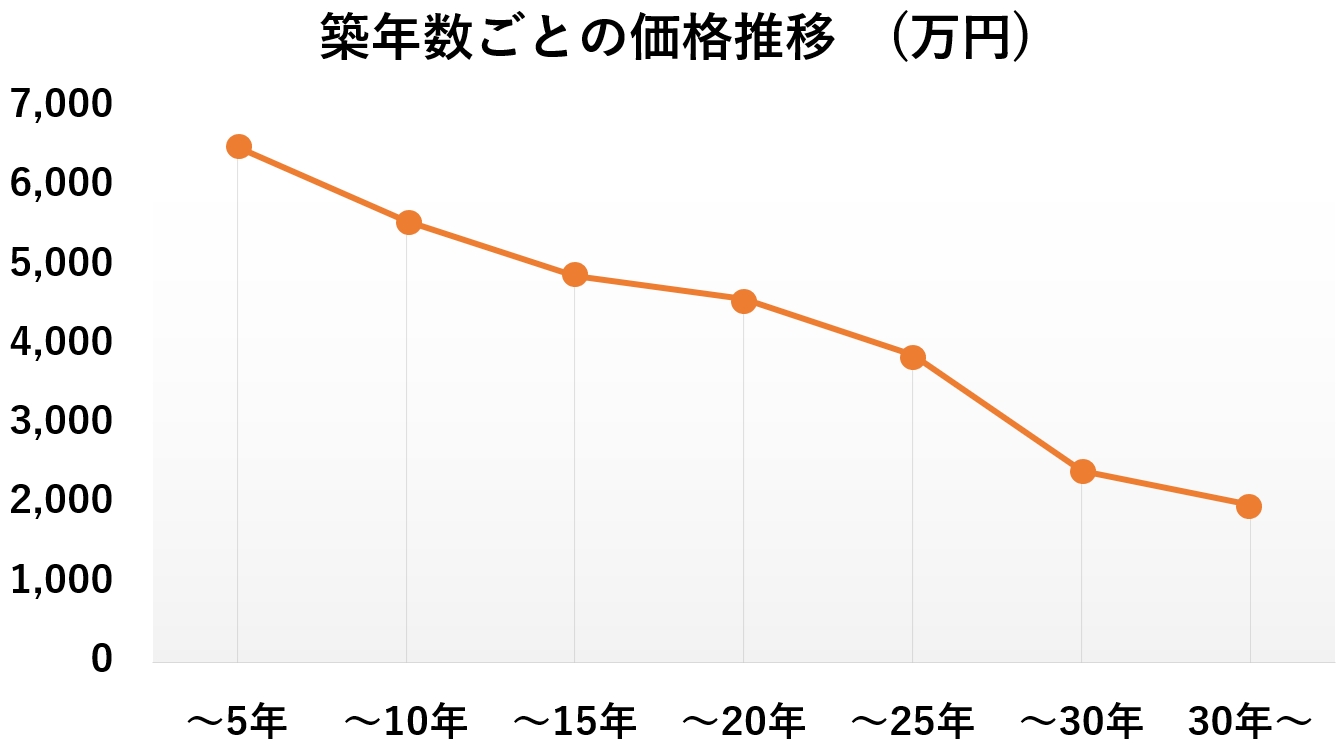

中古マンションをリノベーションすれば、初期費用と購入費どちらも抑えられます。新築と比べると、販売価格が大幅に安いからです。

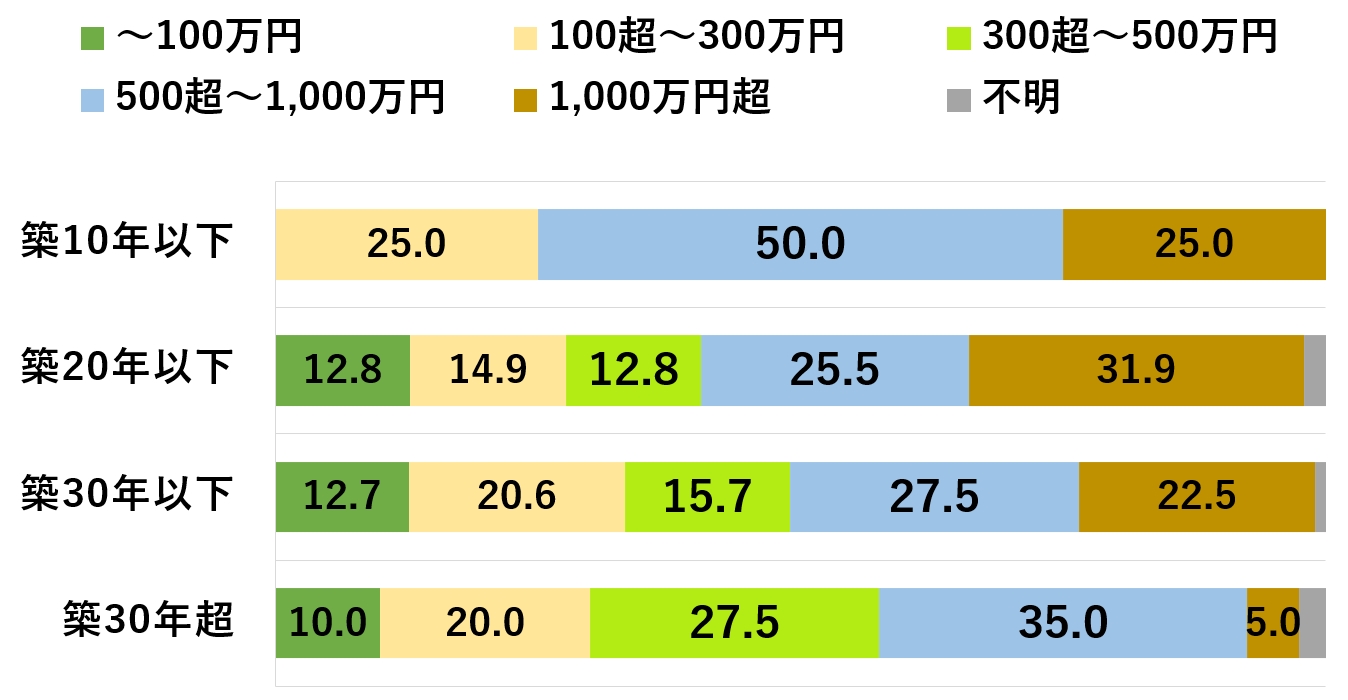

東日本不動産流通機構の統計でも、中古の平均価格の安さがわかります。首都圏の平均価格をグラフにまとめました。築年数ごとの、2021年4~6月の統計です。

出典:東日本不動産流通機構 REINS TOPIC(2021年4~6月)

築5年までの平均が「6,505万円」で、築25~30年だと半額以下の「2,411万円」です。

築30年以上の築古物件は、新築の半額以下で買えるものも多いです。

住める状態まで直すリフォームと異なり、リノベーションでは、骨組み以外を大幅に作り変えます。築古のマンションも、内装を新築同様にできます。

中古と新築で初期費用の内訳が違う

初期費用は中古と新築で差があります。主に、諸費用の項目が異なるからです。以下で、違う部分を表にまとめました。

| 中古 | 新築 | |

|---|---|---|

| 仲介手数料 | 必要 | 不要な場合が多い |

| リフォーム又はリノベーション | 必要 | 不要 |

| 修繕積立基金・管理準備金 | 不要 | 必要 |

| 建物の消費税 | 不要な場合が多い | 必要 |

それぞれ1つずつ詳しく解説します。

仲介手数料

仲介手数料は、中古の売買では基本的に必要です。買主と売主の間に、不動産屋が入って取引するからです。

新築や不動産屋がリフォーム後に再販している「リノベ済み物件」では、かからないケースが多いです。不動産屋自身が売主の場合が多いからです。

仲介手数料の上限額は「売買価格×3%+6万円+消費税」で、相場となっています。

| 売買価格 | 仲介手数料(税込) |

|---|---|

| 1,000万円 | 39.6万円 |

| 1,500万円 | 56.1万円 |

| 2,000万円 | 72.6万円 |

| 2,500万円 | 89.1万円 |

| 3,000万円 | 105.6万円 |

| 3,500万円 | 122.1万円 |

| 4,000万円 | 138.6万円 |

| 4,500万円 | 155.1万円 |

| 5,000万円 | 171.6万円 |

売主自身が不動産屋でも、販売を別会社に委託している場合は、仲介手数料がかかるケースがあります。

両手仲介のときは交渉するべきですが、基本的に節約は難しい費用です。

リフォーム・リノベーション費用

退去後の中古は、内装のリフォームまたはリノベーションの費用がかかります。金額は、建物の傷み具合や工事内容によって差があります。

築浅は部分的なリフォームで住めるので、工事費用は抑えられます。ただし、販売価格が高いので、新築より高くつく場合があります。

築古を安く買って内装に予算が回せると、壁を外して間取りを変えるようなリノベーションが可能です。工夫次第で予算は抑えられるので、おすすめの手段です。

工事代金は平均500~1,000万円ほど

住宅リフォーム推進協議会の統計(2017年)によると、大規模な内装工事の平均額は720.2万円です。築年数ごとの統計では、500~1,000万円の間が平均的です。

出典:住宅リフォーム推進協議会 第15回 住宅リフォーム実例調査

中古マンションの最大のメリットは、物件の安さです。物件を安く買えれば、内装にお金をかけて自分好みに作り変えても、新築より費用を抑えられます。

もちろん中古ならではのデメリットもあるので、上回るメリットがある物件を選ぶのが大切です。

修繕積立基金・管理準備金

新築ならではの諸費用に、修繕積立基金と管理準備金があります。相場は合わせて20~30万円で、高いと100万円近くの場合もあります。

新築と中古どちらも、入居中は毎月、修繕積立金と管理費がかかります。建物の維持管理に必要な費用を、新築では最初の所有者がまとめて出し合うイメージです。

ちなみに、約10年ごとにある「大規模修繕」の費用が足りない場合は、入居中に一時金で集金されるケースがあります。

新築だと管理組合の運営状況がわからないので、金額が妥当なのかは判断が難しいです。

建物の消費税

不動産の売買は、売主が個人だと消費税はかかりません。ただし、売主が法人の場合は、建物の価格に消費税が含まれます。

新築やリノベ済み物件では、建物の価格に消費税が含まれています。税込価格で募集されるので、一見わかりませんが、割高な価格なので要注意です。

通常、仲介手数料よりは、建物に含まれる消費税のほうが高いです。中古と新築を比較する際は、リフォームやリノベーションにいくら必要なのかを重視しましょう。

中古のほうが総額を抑えられる

立地や広さが同じ物件なら、中古マンションのほうが総額を抑えられます。似たエリアにある中古と新築を、比較して解説します。

比較する物件は、中古が販売価格2,900万円、新築が販売価格4,500万円です。

過去の募集情報から、以下の条件で探したものを例にしています。

- ・東京23区、徒歩10分以内

- ・約50㎡、2F以上、南向き

- ・オートロック有り

- ・民間ローン、保証料なし

売買契約時は主に手付金の支払いが必要

売買契約時に必要な初期費用は、主に手付金です。中古と新築で比較してまとめました。

| 中古 | 新築 | |

|---|---|---|

| 手付金 | 150万円 | 200万円 |

| 仲介手数料の半金 | 51万円 | 0円 |

| 印紙税 | 3.5万円 | 3万円 |

| 合計 | 約205万円 | 約203万円 |

手付金は販売価格5%に設定したので、価格の差は、ほとんど生じませんでした。

仲介手数料は2回に分けて払うケースが多い

仲介手数料は、売買契約時と引き渡しで、2回に分けて払うケースが多いです。不動産屋によっては、契約時に全額を払います。

不動産屋の方針による部分なので、支払うタイミングは相談してみてください。

印紙税は収入印紙を貼って納める

印紙税は書類にかかる国税で、契約書に「収入印紙」を貼って納めます。金額は法律で決まっていて、令和4年3月31日までは軽減措置がとられています。

売買契約書、ローン契約書、リフォームの請負契約書に対してかかる費用です。軽減措置をふまえた印紙税額を、よくある価格帯でまとめました。

| 売買契約書 | |

|---|---|

| 売買金額 | 印紙税 |

| 1,000万円超~5,000万円 | 1万円 |

| 5,000万円超~1億円 | 3万円 |

| ローン契約書 | |

| 借入額 | 印紙税 |

| 500万円超~1,000万円 | 1万円 |

| 1,000万円超~5,000万円 | 2万円 |

| 5,000万円超~1億円 | 6万円 |

| 請負契約書 | |

| 工事代金 | 印紙税 |

| 300万円超~500万円 | 1千円 |

| 500万円超~1,000万円 | 5千円 |

| 1,000万円超~5,000万円 | 1万円 |

出典:国税庁 印紙税額一覧表より抜粋

売買とローン、請負の契約を結ぶ前には、収入印紙を用意してもらえるかと、清算方法を確認しましょう。

ちなみに、金融機関によっては、印紙代を負担してくれる場合があります。

残金は引き渡しの日に決済する

手付金を引いた残りの金額は、物件の引き渡し日に決済します。リフォーム工事の請負代金は、工事完了後に払うのが一般的です。

頭金は販売価格の約10%で想定して、決済日の費用を表にまとめました。

| 中古 | 新築 | |

|---|---|---|

| 頭金 | 300万円 | 450万円 |

| ローンの借入費用 | 57.2万円 | 89.1万円 |

| 団体信用生命保険料 | 0万円 | 0万円 |

| 火災保険料(10年) | 20万円 | 30万円 |

| 登記代行手数料 | 10万円 | 10万円 |

| 登録免許税 | 15万円 | 20万円 |

| 仲介手数料の半金 | 51万円 | 0円 |

| 固定資産税等清算金 | 15万円 | 15円 |

| 修繕積立基金 | 0円 | 30万円 |

| 管理準備金 | 0円 | 2万円 |

| 合計 | 約470万円 | 約650万円 |

| 残債務 | 約2,600万円 | 約4,050万円 |

頭金を除けば、初期費用にそこまで大きな差は出ません。

残債務は新築のほうが1,450万円高く、中古のリノベーションに1,000万円かけても500万円は差が出ます。

ローンの借入費用は主に保証料と事務手数料

ローンの保証料と事務手数料は、トータルで、借入額の2%程度が目安です。両方の費用を、必ず総額で比較しましょう。

保証料とは、保証会社に払う手数料のことです。貸す側のリスクヘッジのために、利用を求められます。保証会社を使うと、返済を滞納しても、一時的に立て替えてもらえます。

支払い方法には、一括で最初に払うか、返済の金利に上乗せする方法があります。初期費用を抑えたいなら、金利に上乗せするタイプを選ぶのも手です。

事務手数料は、金融機関に払う手数料のことです。ネット銀行などで保証料が無料だと、事務手数料が高めに設定されます。

保険は内容によって金額が変わる

返済中の重度障害や死亡リスクに備えた「団体信用生命保険(団信)」と、災害リスクに備えた「火災保険・地震保険」は、保険がカバーする範囲や期間で料金が異なります。

団信は、無料の金融機関もあります。火災保険は、地震保険にも入るなど手厚い保険を長期間受けると、保険料は高くなります。

災害リスクに備えつつ保険料抑えたいときは「i保険」などの比較サイトで、内容を検討してみるのがおすすめです。

登記に関する費用の値引きは難しい

不動産を購入すると、法務局に所有権や抵当権を登録するための「登記費用」がかかります。主に税金なので、値引きは難しいです。

自分の権利を守るためにも、必要経費と考えるべき費用です。

登記費用の内訳は「司法書士」に払う報酬と、登録免許税です。軽減措置が受けられる物件を選べば安くできます。

売主が1年分払う税金を清算する

持ち家の固定費として、1月1日時点の所有者が払う税金があります。主に固定資産税と都市計画税(固都税)です。

購入するときは、売主が1年分払う金額を日割りで清算するのが一般的です。

入居後にかかる費用まで考えるべき

マンションを買うときは、入居後にかかる費用まで考えて予算を組みましょう。

必要経費をすべて把握しておかないと、予想外の出費で苦労します。以下で、入居後にかかる費用を紹介します。

持ち家の固定費とは

持ち家の固定費は、主に税金と維持費です。入居中に発生する費用と相場をまとめました。

| 相場 | |

|---|---|

| 管理費+修繕積立金 (分譲マンションのみ) |

合計3万円程度/毎月 |

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 室内の修繕費 (不具合が生じた場合) |

実費(箇所による) |

| 駐車場代(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 町内会費 | 数百~千円程度/毎月 |

ローンの返済額は、家賃を決めるときより抑える必要があります。固定費が月あたり3~4万円かかるからです。

東日本不動産流通機構の2020年度の統計によると、管理費と修繕積立金の合計額は、平均で「約2.4万円」です。建物の規模や、管理組合の運営状況によって異なります。

固都税は、軽減措置をふまえて年間で10~15万円(月あたり約0.8~1.3万円)程度が目安です。トータルの維持費は、少なくとも年40万円かかると考えておくべきです。

入居後は1度だけ不動産取得税がかかる

マンションを購入後は、1度だけ「不動産取得税」がかかります。令和6年3月31日までの取得なら、軽減措置が受けられます。

軽減を受けられる条件や詳しい解説は、以下の記事で詳しく解説しています。

保険は期間が終わると更新が必要

火災保険と地震保険は、保険の期間が終わると更新が必要です。加入は1年単位で、最初から長めにしておくと、割引があります。

保険の期間は、火災保険は最大10年、地震保険は最大5年です。ただし、今後は火災保険も最長5年に変わる見通しです。

数年単位で内容を見直したほうが、お得な場合もあります。保険の必要性を考えながら判断してください。

引っ越しに関わる費用

引っ越しに関わる費用は、引っ越し業者への依頼料と、家具家電の購入費です。

2021年引越し定点調査によると、引っ越し業者の料金は、単身で6~7万円、ファミリーだと9~10万円はかかります。

家具家電についても、すべて新たに買うと100万円ほどかかってしまいます。

家具家電は、諸費用としてローンに組み込める場合があるので、すべて新調するのも手です。節約したい場合は、新調するものは厳選しましょう。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |