「年収800万円の住宅ローンはいくらまで?」「無理のない借入額の目安は?」などの疑問を解決します!

世帯人数ごとの借入額の目安や、住宅ローンに関する知識を幅広く解説します。生活費の目安からも、無理のない借入額を検証しています。

金利の違いや、借入期間を変えた場合のシミュレーションも紹介します。購入を検討する際にぜひ参考にしてください!

年収が異なる場合は、以下のリンクを参照してください。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収600万円 | 年収700万円 |

| 年収900万円 | 年収1,000万円 |

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井勇太さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

年収800万円で組める住宅ローンの目安表

年収800万円で無理なく組める住宅ローンは「約4,000万円」です。これは1年間の返済額を、税金や保険料を引いた手取り年収の25%まで抑えた借入額です。

税金や保険料は約25%かかるので、手取りの年収は「約600万円」です。月あたり約50万円の予算で生活費や教育費、貯金まで考えると、住居費は25%まで抑えるべきです。

返済期間35年で、実際に借りられる上限額と「無理のない目安」を表にまとめたので参考にしてください。

| 借入上限の目安 | 無理のない目安 | |

|---|---|---|

| 年収800万円 | 7,393万円 | 3,961万円 |

| 年収810万円 | 7,486万円 | 4,024万円 |

| 年収820万円 | 7,578万円 | 4,056万円 |

| 年収830万円 | 7,671万円 | 4,119万円 |

| 年収840万円 | 7,763万円 | 4,151万円 |

| 年収850万円 | 7,855万円 | 4,214万円 |

| 年収860万円 | 7,948万円 | 4,246万円 |

| 年収870万円 | 8,000万円 | 4,309万円 |

| 年収880万円 | 8,000万円 | 4,372万円 |

| 年収890万円 | 8,000万円 | 4,404万円 |

※フラット35、金利1.69%、元利均等返済方式

表の作成にはフラット35のシミュレーターを使用しました。フラット35は貸出上限が8,000万円で、シミュレーションでは年収870万円以上から上限まで借りられます。

ただし、金融機関は貸す前に家計までチェックしません。老後資金や子どもの教育費のためにも、借り入れは自分でセーブしましょう。

ローンの完済まで、長いと35年かかります。毎月の返済額(住居費)に余裕がないと、生活費が不足したり、ボーナスが減ったりすると耐えられません。

岩井

年収800万円は税金の負担が大きい

年収800万円は高収入で、所得税や住民税が高いです。また、社会保険料で差し引かれる額も大きいです。家族構成によっては生活費の節約が必要です。

収入が高いぶん、借りられる金額は大きいです。しかし、助成金などは低所得の世帯向けの制度が多く、公的な支援は受けづらいです。

国税庁の「令和2年分民間給与実態統計調査」によると、年収800万円を超える給与所得者は全体の2.8%しかいません。

| 割合 | |

|---|---|

| 年収600万円以下~ | 79.9% |

| 年収600万円超~ | 6.5% |

| 年収700万円超~ | 4.4% |

| 年収800万円超~ | 2.8% |

| 年収900万円超~ | 1.8% |

| 年収1,000万円超~ | 3.4% |

| 年収1,500万円超~ | 1.2% |

出典:令和2年分 民間給与実態統計調査

また、同じ年収800万円でもボーナスの割合が多いと、毎月の収入には差が出ます。ローンの返済は毎月あるので、収入と支出を正確に把握する必要があります。

自己資金が多ければ借り入れを減らせる

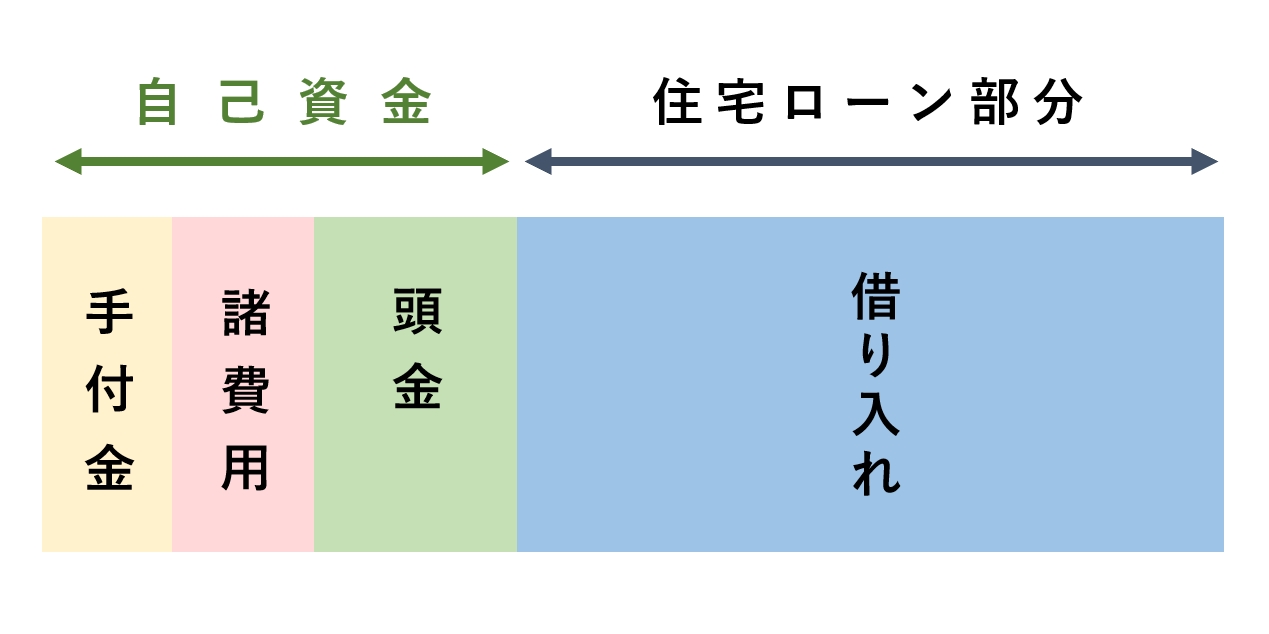

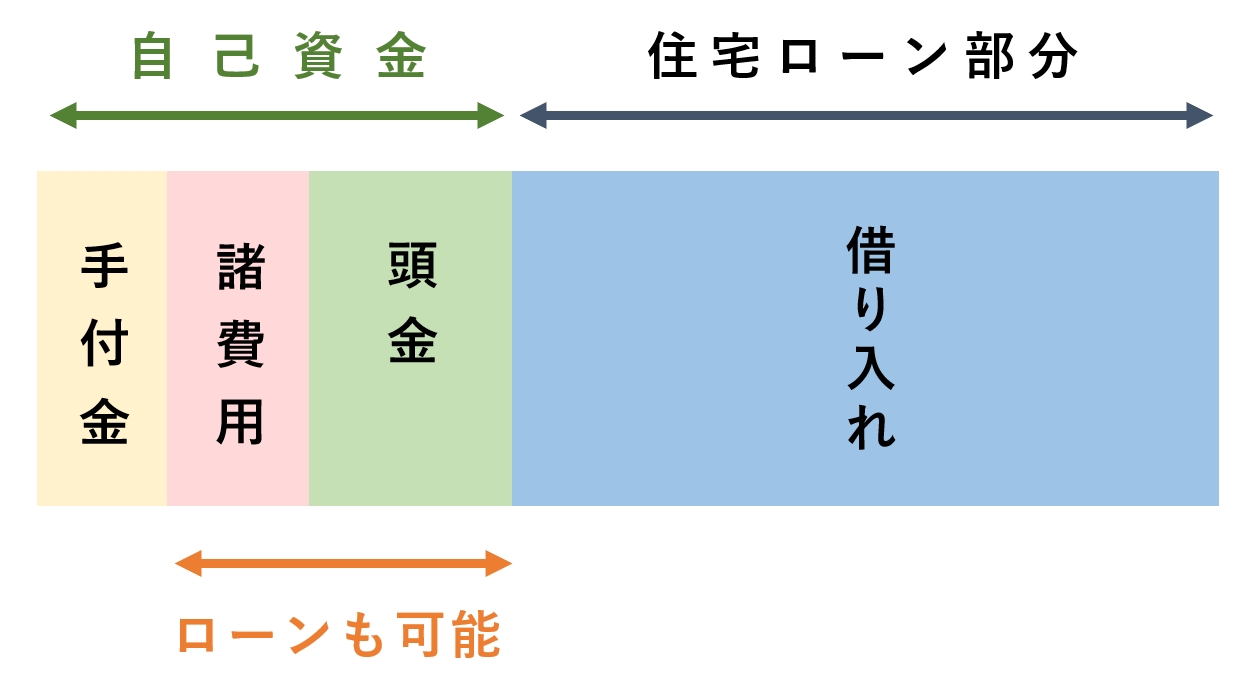

「自己資金」から払える金額が多ければ、借り入れを減らせます。自己資金とは、貯金や親からの支援金などの、ローン以外の手持ち資金のことです。

家を買うための費用は「住宅ローン部分+自己資金で払う部分」です。自己資金で払う部分には「頭金」「諸費用」「手付金」があります。

頭金を多く払えると、借り入れが減らせます。毎月の返済額と、金融機関に払う金利も抑えられるので、払うメリットは大きいです。

諸費用は関係者への手数料などで、物件の価格とは別にかかります。相場は代金の10%程度で、金融機関によっては住宅ローンに含められます。

手付金とは、売買契約を結んだ証として支払う現金のことです。相場は代金の5~10%で、50万円、100万円など定額のケースもあります。

岩井

家庭によって適正な借入額が変わる

家庭によって適正な借入額は異なります。冒頭のローン目安は収入から考えたもので、実際は家庭によって生活費が異なるからです。

総務省統計局の「2021年1~3月期家計調査」で集計された平均的な生活費を基に、家庭ごとの借入額の目安をまとめました。

| 生活費 | 借入額の目安 | |

|---|---|---|

| 世帯人数1人 | 118,549円 | 5,000~5,500万円 |

| 世帯人数2人 | 200,858円 | 4,500~5,000万円 |

| 世帯人数3人 | 241,126円 | 4,000~4,500万円 |

| 世帯人数4人 | 287,752円 | 3,000~3,500万円 |

出典:総務省統計局 家計調査 家計収支編/総世帯を参考に作成

借入額は、毎月の住居費からシミュレーションした金額です。少なくとも5~10万円は貯金に回す設定にしています。

子ども1人なら借入額を増やせる

子どもが1人の3人家族なら、借入額を増やせます。4,000万円の借り入れなら余裕がありますし、毎月10万円は貯金に充てられます。

| 生活費 | 借入額の目安 | |

|---|---|---|

| 世帯人数3人 | 241,126円 | 4,000~4,500万円 |

出典:総務省統計局 家計調査 家計収支編/総世帯を参考に作成

5,000万円借りても返済は現実的です。ただし、将来子どもが増えると返済が大変になるので、多くても4,500万円ほどが適正と考えられます。

借入額を増やす場合は、パートでも共働きしたり、貯金を減らしたりする必要があります。

子どもが2人以上なら目安より抑えるべき

購入時点で子どもが2人以上だと、4,000万円借りるのは負担が大きいです。3,000万円ほどがベストで、予算を上げても3,500万円ほどがベターです。

| 生活費 | 借入額の目安 | |

|---|---|---|

| 世帯人数4人 | 287,752円 | 3,000~3,500万円 |

出典:総務省統計局 家計調査 家計収支編/総世帯を参考に作成

ファミリーの家計は、生活費と教育費を何度もシミュレーションするべきです。住宅ローンは一度組むと、簡単には条件を変えられません。

生活費の統計はあくまで平均なので、節約できれば借入額は増やせます。FPに家計の相談をしてみるのも手です。住む人数が多いほど慎重に考えましょう。

夫婦二人暮らしは借りすぎに要注意

夫婦二人暮らしは借りすぎに要注意です。余裕があるので、支払い能力を多く見積もりがちだからです。4,000万円よりは増やしても余裕があります。

| 生活費 | 借入額の目安 | |

|---|---|---|

| 世帯人数2人 | 200,858円 | 4,500~5,000万円 |

出典:総務省統計局 家計調査 家計収支編/総世帯を参考に作成

予算に余裕があるときは、頭金を多く払って、借入額を抑えるのがおすすめです。

買う物件の値段に関わらず、借入額が適正ならローン破綻のリスクは抑えられます。

一人暮らしは多めに借りるのも手

一人暮らしの場合は、多めに借りるのも手です。ファミリーより余裕があるからです。生活費を節約すれば、借入額を大幅に増やせます。

| 生活費 | 借入額の目安 | |

|---|---|---|

| 世帯人数1人 | 118,549円 | 5,000~5,500万円 |

出典:総務省統計局 家計調査 家計収支編/総世帯を参考に作成

賃貸で充分と考える人は多いですが、購入したほうがお得な物件は多いです。賃貸の家賃は、収益や維持費もふまえて決められるからです。

一人暮らしでマンションを買うと、物件を売ったり貸したりもしやすいです。以下の記事でも詳しく解説しています。

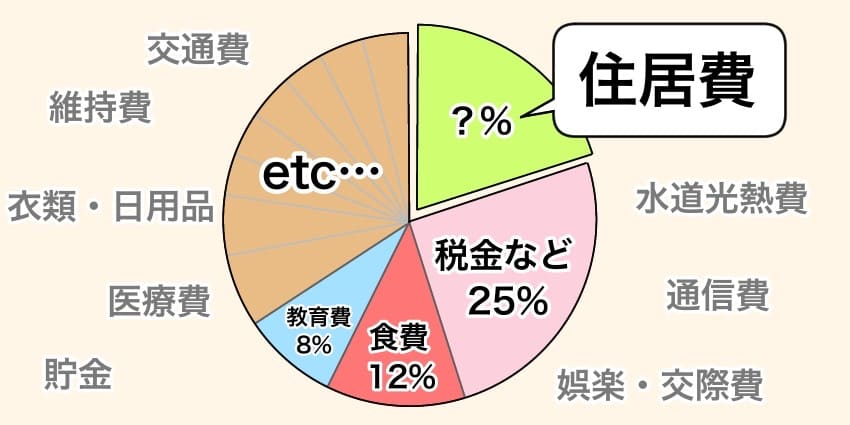

生活費から逆算して予算を組むべき

住宅ローンなどの住居費にかけられる予算は、生活費から逆算して考えるべきです。年収から考えると、支払い能力以上に借りすぎてしまうからです。

総務省統計局の2021年1~3月期家計調査より「住居費を除いた消費支出の集計」を、以下にまとめました。

実際は家庭ごとの出費を当てはめて、月の手取り約50万円がいくら残るか明確にしましょう。残りの金額に対して、余裕がある返済額に抑えたほうが良いです。

| 住居費を除く 消費支出 |

残りの金額 | |

|---|---|---|

| 世帯人数1人 | 118,549円 | 381,451円 |

| 世帯人数2人 | 200,858円 | 299,142円 |

| 世帯人数3人 | 241,126円 | 258,874円 |

| 世帯人数4人 | 287,752円 | 212,248円 |

| 平均 | 195,658円 | 304,342円 |

出典:総務省統計局 家計調査 家計収支編/総世帯

住居費を除いた消費支出には、車のローン以外の、生活に必要な費用が含まれています。

平均の生活費で考えると、毎月約30万円余ります。貯蓄などを考えても住居費に回せる余裕は大きいので、節約次第で借入金額は上げられます。

生活費から逆算したローンの例

生活費から逆算したローンの例を紹介します。総務省統計局の2021年1~3月期家計調査を参考に、年収800万円の生活費例(住居費除く)を作成しました。

手取りが約600万円なので月に「約50万円」の予算です。妻が専業主婦、小学生の子ども1人で、生活費は節約しつつ、教育にお金をかける3人家族の想定です。

| 食費 | 80,000円 |

|---|---|

| 水道光熱費 | 25,000円 |

| 娯楽費・交際費 | 65,000円 |

| 通信費 | 20,000円 |

| 交通費 | 20,000円 |

| 衣類・日用消耗品代 | 50,000円 |

| 医療費 | 20,000円 |

| 教育費 | 50,000円 |

| 出費合計 | 330,000円 |

| 残り | 170,000円 |

残りの17万円から、住居費と貯金、税金などを捻出する必要があります。住居費を「手取りの25%」で考えると「約12.5万円」です。

フラット35のシミュレーターで、35年ローンを試算してみました。

金利は、フラット35の2022年3月の金利情報を参考にしています。固定金利1.69%、元利均等返済、月々返済12.5万円だと、借入可能額は「3,961万円」でした。

岩井

毎月の固定費が3~4万円かかる

月の手取りから考えると、住宅ローンに回せる金額の目安は「14万円」程度です。残りの17万円のうち、持ち家の固定費が毎月3~4万円必要だからです。

持ち家の固定費は主に税金と維持費で、他にも必要に応じた費用があります。ローンさえ終われば、賃貸より安く維持できるケースがほとんどです。

マンションと戸建ての、入居中にかかる費用の例をまとめました。

| 共通してかかる固定費 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 町内会費 | 数百~千円程度/毎月 |

| 室内の修繕費 | 実費(不具合が生じた場合) |

| マンションでかかる固定費 | |

| 管理費+修繕積立金 | 合計3万円程度/毎月 |

| 駐車場(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 戸建てでかかる固定費 | |

| 外装の修繕費 | 50~100万円/約15年 |

固定資産税と都市計画税(固都税)は軽減措置をふまえると、年間で10~15万円が目安です。月に直すと「0.8~1.3万円」です。

マンションでは毎月、修繕積立金と管理費がかかります。2020年度の東日本不動産流通機構の統計では合計で平均「約2.4万円」です。

毎月払う費用の他に、不定期にかかるコストもあります。物件によっては目安より高いので、月あたり3~4万円かかると考えて貯金をしておくべきです。

毎月の収支から適正な借入額がわかる

毎月の収入と支出がわかれば、余った金額から適正な借入額がわかります。金融機関のシミュレーターは、毎月返済に回す額からも借入額を確認できます。

フラット35と民間ローンで、毎月返済する額から借りられるローンをまとめたので、参考にしてください。返済期間は35年で計算しています。

| 毎月の返済額 | フラット35 (全期間固定金利) |

民間ローン (変動金利) |

|---|---|---|

| 8万円 | 2,535万円 | 3,120万円 |

| 9万円 | 2,851万円 | 3,520万円 |

| 10万円 | 3,168万円 | 3,910万円 |

| 11万円 | 3,485万円 | 4,300万円 |

| 12万円 | 3,802万円 | 4,690万円 |

| 13万円 | 4,119万円 | 5,080万円 |

| 14万円 | 4,436万円 | 5,470万円 |

| 15万円 | 4,753万円 | 5,860万円 |

※ボーナスなし、固定金利1.69%、変動金利0.41%、元利均等返済方式

4,000万円借りた場合、月あたり10~13万円の返済が目安だとわかります。金利のタイプや金融機関によって借入額が変わるので、ローン選びは重要です。

注意点として、住居費に回す金額を決める際は、貯金も考慮する必要があります。冠婚葬祭など将来のライフイベントや、年単位の税金に備えるためです。

また、表の金額に加えて諸費用や金利負担も考える必要があります。出費は必ず長期的な目線で損得を判断しましょう。

住宅ローンの借入金額の決め方

住宅ローンの借入額を決めるときの、一般的な考え方を4つ解説します。複数の基準を知ったうえで、家計に合ったローンを組みましょう。

- ①借り入れは年収の5~6倍まで

- ②返済負担率は25%以内

- ③頭金を20~30%払う

- ④単独ローンもしくはペアローン

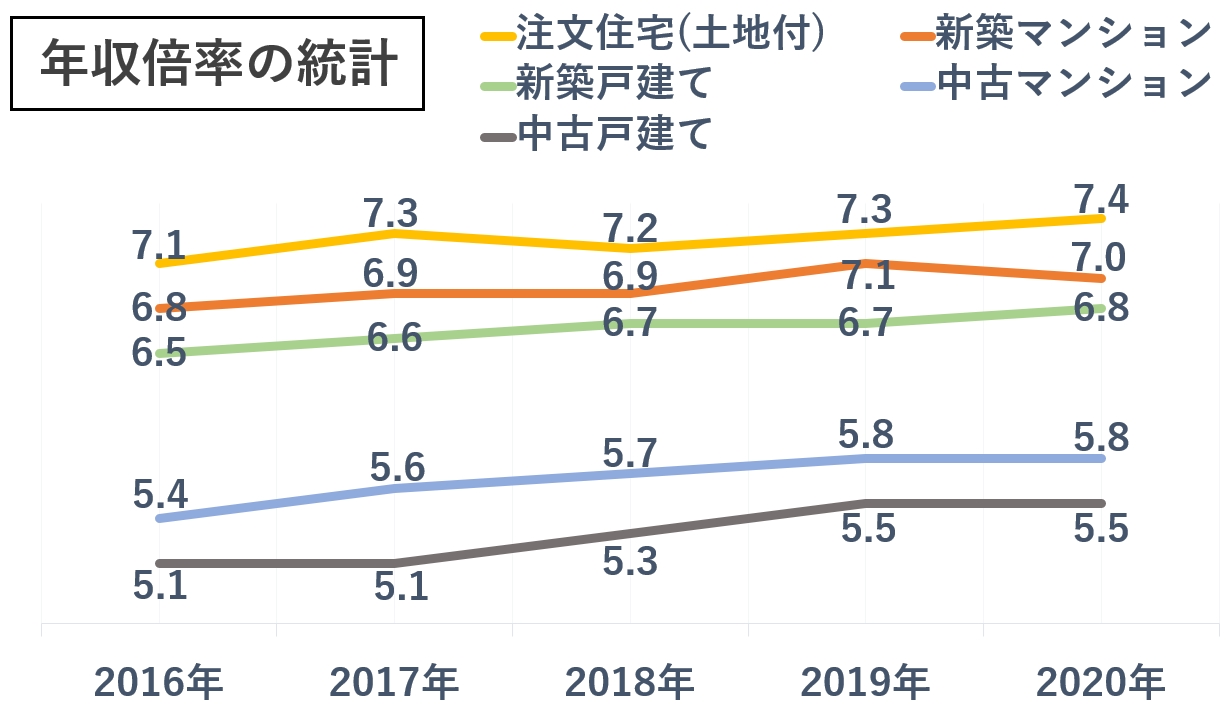

①借り入れは年収の5~6倍まで

もっとも一般的な考え方は、借入金額を「年収の5~6倍」にする方法です。年収800万円だと約4,000~4,800万円です。

予算を年収で割った「年収倍率」の統計でも、年収5~6倍の予算で家を買う人は多いです。

フラット35利用者調査より、年収倍率の統計を紹介します。全国平均の、直近5年分の推移です。

出典:2010~2020年度 フラット35利用者調査

統計では、中古で年収の5~6倍、新築で6~7倍程度の傾向があります。まず年収の5~6倍の予算で物件情報を調べてみると、相場の目安にもできます。

新築など年収の7倍以上の物件を買うときは、頭金を多く払うなどの工夫が必要です。

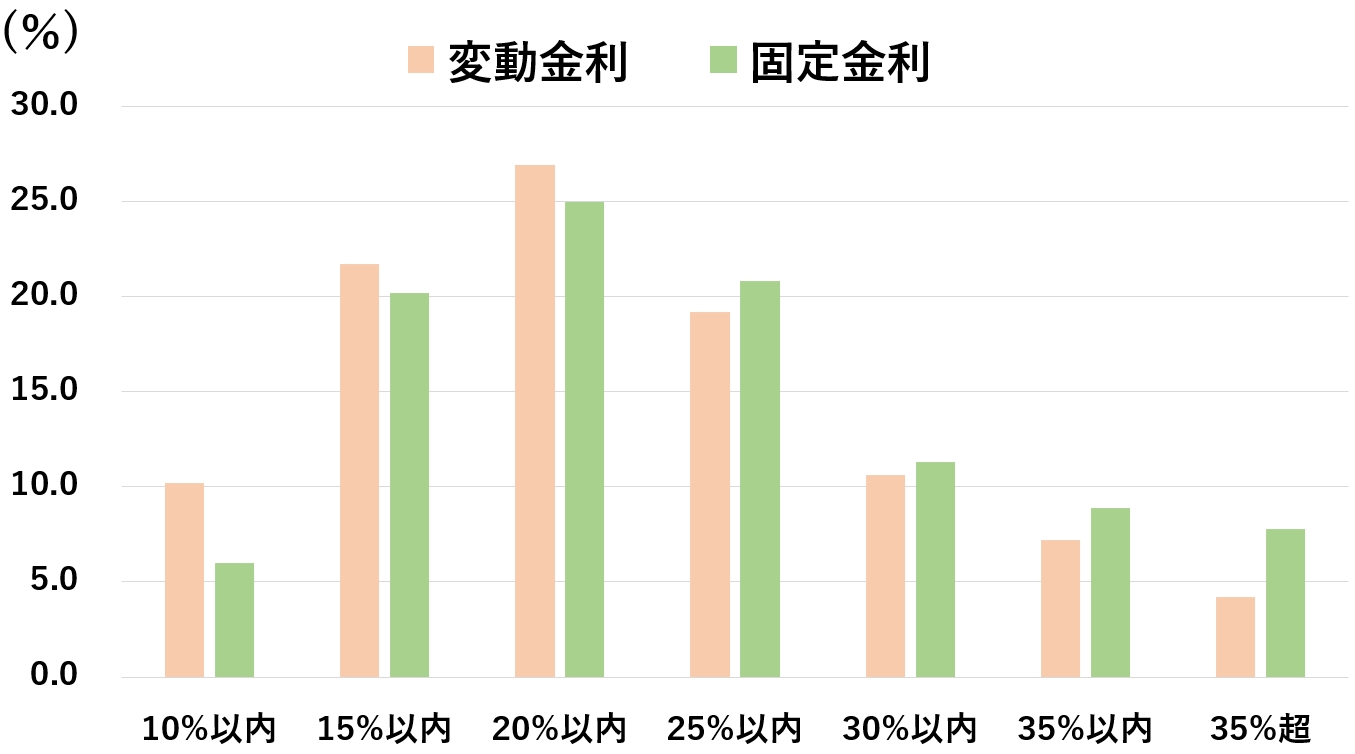

②返済負担率は25%以内

返済負担率25%までなら、無理なく返済できると言われています。返済負担率(返済比率)とは、税込年収から返済に回す部分の割合のことです。

年収800万円なら、毎年の返済額は160~200万円、月あたり13.3~16.6万円です。

借入額に直すと、35年ローンで「約4,200~5,300万円」です。統計でも、返済負担率が「25%以内まで」で住宅ローンを組んでいる人が多いです。

出典:2021年4月 住宅金融支援機構 住宅ローン利用者調査

返済負担率はローン審査にも関わります。返済負担率35~40%までなら、実際の支払い能力に関わらず借りられます。

しかし、税金で年収の25%は引かれるのを考えると、年収の35~40%を住居費に回すのは借りすぎの可能性が高いです。

年収800万円あると、返済負担率20%でも大きな金額です。返済負担率は多くて25%までに抑えて、無理のないローンを組みましょう。

③頭金を20~30%払う

自己資金から払う「頭金」の目安は20~30%と言われています。

国土交通省の「2020年度住宅市場動向調査」の統計によると、三大都市(東京・愛知・大阪近郊)で家を初めて買う人の自己資金は、平均で価格の20~30%台です。

統計から、頭金を払って借入額を抑える人が多いとわかります。

| 購入資金 | 自己資金 | 割合 | |

|---|---|---|---|

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 新築注文住宅 | 4,486万円 | 989万円 | 22.0% |

| 新築戸建て(建売) | 3,757万円 | 775万円 | 20.6% |

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

出典:国土交通省 令和2年度 住宅市場動向調査報告書

実際は、貯金の額に応じて自己資金は調節できます。頭金を多く払えるなら、買う家の価格帯を上げられます。

貯金が少なければ、無理に払わないほうが良いです。将来のライフイベントや急な出費に備えて、手元に残すお金も必要です。

頭金を払わない「フルローン」など、自己資金が少なくても家を買う手段はあります。

④単独ローンもしくはペアローン

1人の年収を基準に「単独ローン」を組むか、夫婦2人それぞれ借りる「ペアローン」を組むかでも借り入れの目安は変わります。

共働きで世帯年収800万円なら、借入額は抑えるべきです。産休や育休などでどちらか片方の収入が減ると、1人でローンを返済するのが難しくなるからです。

平成30年11月の内閣府男女共同参画局の統計によると、第1子出産のタイミングで46.9%の女性が離職しているデータもあります。完済まで共働きできるか慎重に考えましょう。

単独ローンでも、パートナーの収入を無理のない範囲で「収入合算」できます。世帯年収を基準にローンを考える際の注意点は、次の記事でも解説しています。

借入可能額は金融機関の審査次第

最終的に借りられる金額は、金融機関の審査によって決まります。一般的に、ローン審査には「事前審査」と「本審査」の2段階あります。

事前審査に通過したらお部屋の売買契約を結んで、ローンの条件が確定するのは「本審査」に通過した後です。

国土交通省の令和2年度民間住宅ローンの実態に関する調査より、審査でチェックされる項目から、重要なものを紹介します。

| 審査する金融機関の割合 | |

|---|---|

| 完済時の年齢 | 99.1% |

| 健康状態 | 98.2% |

| 担保評価(不動産の価値) | 98.2% |

| 借入時の年齢 | 97.8% |

| 年収 | 95.7% |

| 勤続年数 | 95.3% |

| 返済負担率(返済比率) | 92.1% |

| 雇用形態 | 76.4% |

| 他の借り入れ | 64.2% |

| 業種 | 30.1% |

| 審査する金融機関の割合 | |

|---|---|

| 連帯保証 | 95.1% |

| 金融機関の営業エリア | 91.0% |

| 融資可能額(購入) | 74.3% |

| 融資可能額(借り換え) | 69.4% |

| 国籍 | 69.3% |

| 申込人との取引状況 | 45.8% |

| 家族構成 | 23.7% |

| 勤め先の規模 | 21.6% |

| 所有資産 | 21.0% |

| 性別 | 17.5% |

| その他 | 4.1% |

※住宅ローンを取り扱う全国1,132の金融機関が回答

出典:国土交通省 令和2年度民間住宅ローンの実態に関する調査

多くの金融機関では、借入開始年齢は65~70歳、完済年齢は75~80歳など、上限を定めています。借入先によってルールは異なるので、事前に確認しましょう。

年齢以外の審査基準は、非公開の項目が多いです。現実的な返済計画なら心配しすぎる必要はありません。

審査で重要なのは「総返済負担率」

審査で重要なのは「総返済負担率」です。住宅ローン以外の借り入れも含めて、1年間に返済できる金額を評価されます。

金融機関は、借金歴などの「信用情報」を確認できます。分割払いや他の借り入れは、すべて把握されると考えたほうが良いです。

返済負担率に含められる借り入れの例を、以下にまとめました。

チェックされる借り入れの例

- ・車のローン(カーローン)

- ・クレジットカードでの買い物

- ・楽器や家電の分割払い

- ・消費者金融での借り入れ

- ・奨学金の返済

- ・教育ローン、学生ローン

- ・携帯電話本体の分割払い

- ・過去の滞納歴(事故情報) など

車のローンやキャッシングなど、返済中の支払いがあると、そのぶん住宅ローンを厳しく審査されます。

内容によりますが、滞納などの事故情報があると、住宅ローンを組むのは難しいです。5~10年以内に心当たりがある人も要注意です。

金融機関によっては、クレジットカードのキャッシング枠までチェックされるケースがあります。明らかに使わないカードは解約しておきましょう。

総返済負担率の上限はさまざま

総返済負担率の上限は、金融機関ごとに基準があり、ほとんどの金融機関で非公開です。統計では35~40%がもっとも多いです。

国土交通省の令和2年度民間住宅ローンの実態に関する調査の、民間金融機関へのアンケート結果を紹介します。

- ・45%以内(41)

- ・40%以内(33)

- ・35%以内(33)

- ・30%以内(14)

- ・20%以内(5)

- ・50%以内(1)

- ・その他(73)

出典:令和2年度民間住宅ローンの実態に関する調査

総返済負担率が知りたいときは、金融機関ごとのシミュレーターが参考になります。あくまで目安ですが、事前審査の前に確かめましょう。

フラット35や公的ローンは審査の基準が明確

公的機関と民間の金融機関が提携して貸し出すフラット35や、財形住宅融資などの「公的ローン」は審査基準が明確です。

信用情報に傷がなく、総返済負担率が基準の範囲内なら基本的に借りられます。

| 総返済負担率 | |

|---|---|

| 年収400万円未満 | 30%以下 |

| 年収400万円以上 | 35%以下 |

出典:フラット35 公式ホームページ

ローン審査では、勤続年数3年以上の公務員や正社員など、安定している職業ほど有利です。

自営業やフリーランスは、高収入でも不安定と評価されます。借入額が大きいほど、厳しくチェックされるので要注意です。

フラット35は信用情報に傷がなければ、業種を問わず借りやすいです。完済まで金利が変わらないので、堅実な返済計画が立てられます。

金利によって返済総額が大きく変わる

住宅ローンは、金融機関に支払う金利の差で、返済総額が大きく変わります。借入金額が同じでも、金利が1%違うだけで、完済時に数百万円の差が出ます。

借入額が大きいほど影響は大きく、返済総額で1,000万円以上の差がつくケースもあります。重要なので押さえておきましょう。

金利タイプ別の特徴

金利は金融機関ごとに設定が違い、タイプ別に特徴があります。主に以下の4種類です。

| 全期間固定金利型 | 完済するまで金利が変わらない |

|---|---|

| 変動金利型 | 定期的に金利が見直される |

| 固定金利期間選択型 | 一定期間毎に固定か変動か選べる |

| ミックス型 | 固定金利と変動金利で分けて借りる |

全期間固定金利型は、ローンを組む時点では変動金利よりも高いです。ただし、完済まで金利が一定で返済の計画が立てやすいです。

変動金利型は、低金利が続く限りはお得です。金利より、住宅ローン控除(減税措置)のほうが大きい間は、特に恩恵を受けられます。

期間選択型やミックス型は、固定金利と変動金利のリスクを分散するイメージです。

2022年現在は低金利

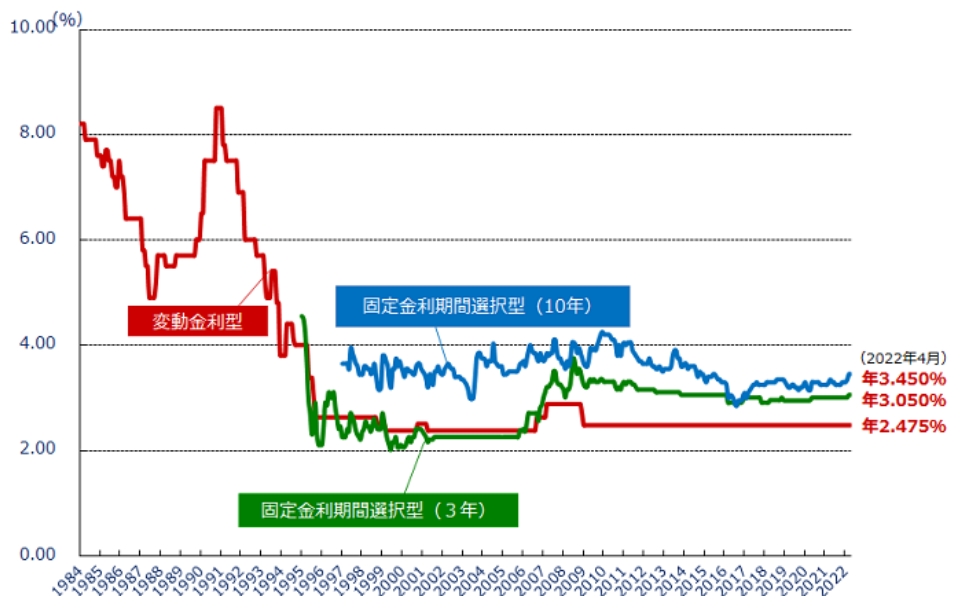

2022年現在の金利相場はやや上昇傾向ですが、未だ低金利と言えます。1990年には8%を超える時期もありましたが、以降は右肩下がりです。

住宅金融支援機構の集計によると、2022年4月時点での民間金融機関の金利(中央値)は、変動金利で約2.4%です。

金融機関ごとに優遇や割引があるので、実際はさらに安い金利で借りられます。安いと、固定金利で1%台、変動金利で0.3%台などです。

固定金利は上昇傾向で、割引などがないとやや高いです。今後も上昇すると考えると、固定金利で組むなら早めがお得です。

審査は厳しめの金利でチェックされる

ローン審査では金融機関のリスクヘッジのために「審査金利」といって、厳しめの基準で審査されるケースが多いです。

例えば金利0.6%で借りられる金額を考えても、審査金利が3%なら、借入可能額は大幅に減ります。

| 借入可能額 | |

|---|---|

| 適用金利0.6% | 約6,050万円 |

| 審査金利3% | 約4,150万円 |

※ネット銀行のシミュレーター、変動金利35年ローン

金融機関に貸し倒れを心配されると、希望した金額を借りられません。

予算と借入額を考えるときは、高めの金利でもシミュレーションしておくと安心できます。

頭金を払うと金利が安くなる場合がある

金融機関によっては、頭金を払うと金利が安くなります。

例えば、フラット35は9割以下のローンだと、金利が約0.2%安いです。頭金を10%支払ったほうがお得です。

| 金利の範囲 | |

|---|---|

| 9割以下のローン | 1.440%~2.540% |

| 9割超えのローン | 1.700%~2.800% |

出典:フラット35公式ホームページ 2022年4月の金利水準

頭金は、手元に残すお金とのバランスが大切です。貯金を減らしたくないときは、頭金を払わないのも手です。

後からでも、繰り上げ返済や借り換えで金利の負担を抑える方法はあります。

金利上昇のリスクが心配なら、全期間固定金利で借りるのも無難な選択です。金利相場が上昇しても、予想外の出費は起きないからです。

比較サイトで金融機関の違いがわかる

比較サイトを使えば、ネットで金融機関ごとの違いを確かめられます。

「住宅ローン比較窓口」のシミュレーションを使用して、以下の設定で借入可能額を試算してみました。

- ・年収800万円

- ・ボーナス返済なし

- ・35年固定金利

- ・元利均等返済方式

2022年3月のシミュレーションを、返済負担率20~35%まで表にまとめました。5%の差で、借入可能額は大きく変わります。

| 借入可能額 | 毎月の返済額 | |

|---|---|---|

| 20% | 4,571万円 | 13.3万円 |

| 25% | 5,714万円 | 16.6万円 |

| 30% | 6,856万円 | 20.0万円 |

| 35% | 7,999万円 | 23.3万円 |

返済負担率25%の、銀行による比較も以下にまとめます。

| 金利 | 借入可能額 (概算) |

|

|---|---|---|

| 三菱UFJ銀行 | 1.200% | 約5,714万円 |

| 新生銀行 | 1.400% | 約5,531万円 |

| 住信SBIネット銀行 | 1.840% | 約5,158万円 |

| 横浜銀行 | 1.550% | 約5,400万円 |

| auじぶん銀行 | 1.500% | 約5,443万円 |

借入可能額の他にも、返済総額や事務手数料、審査期間の目安まで比較できます。

金融機関は、少なくとも3つは比較したほうが良いです。審査を複数通しておいて、もっとも有利な条件のローンを組めるとベストです。

借入先によって特徴がある

借入先によって、金利や審査の傾向に特徴があります。以下に表でまとめたので、参考にしてください。

| 金利 | 審査 | |

|---|---|---|

| 都市銀行 (メガバンク) |

安い | 厳しいが便利 |

| ネット銀行 | 安い | 厳しい |

| 地方銀行 信用金庫 |

高い | 融通が利く傾向 |

| フラット35 | 固定金利のみ | 基準が明確 |

他にも、事務手数料が安かったり、金利の上乗せがない疾病保障に加入できたりなど、特典で比較するのも手です。

不動産屋が「提携ローン」を紹介できるケースも多いです。金利の優遇が受けやすい、決済日までのスケジュール調整が便利などメリットがあります。

年収800万円の住宅ローン体験談

年収800万円台の住宅ローン体験談を3つ紹介します。当サイト「スマイノ」公開前、2021年6月に実施したアンケート結果です。

借り入れの条件などは、掲載の許可がもらえた範囲で記載しています。

無理のない返済額にしたので身軽

最初は5,000万円ほど借りて新築を買うつもりでしたが、希望の立地だと見つからなかったので、新築より安い築浅の中古を選びました。返済の負担が重すぎず貯金ができているので、売却して住み替えを考えています。

最初は5,000万円ほど借りて新築を買うつもりでしたが、希望の立地だと見つからなかったので、新築より安い築浅の中古を選びました。返済の負担が重すぎず貯金ができているので、売却して住み替えを考えています。30代後半のSさんは夫婦二人暮らしで、築浅の中古マンションを購入しています。

共働きで貯金もできているので、より住みやすい物件に引っ越しを考えているとのことでした。借り入れは以下の条件です。

- ・夫婦二人暮らし 共働き

- ・借入時の年収 約800万円

- ・都内の築浅中古マンション(2LDK)

- ・価格4,200万円 リフォーム済み

- ・30年ローン 4,000万円

- ・変動金利 返済7年目

- ・毎月の返済額 約12万円

- ・固定費 月あたり約3万円

収納や現状の間取りが、手狭に感じているとのことです。売却の査定をしてみたところ、売却代金と貯金で、残債務は返せる見込みとのことです。

購入すると、引っ越しづらいデメリットがあります。しかし、無理のない借入額で物件をしっかり選べば、引っ越しする手段は多いです。

残債務が返しきれないと、売りたくても売れない場合があるので要注意です。

ローン返済の負担が重い

新築に住みたかったので、予算ギリギリでも購入しました。ローンの返済が大変で、貯金が少ないのが不安なところです。子どもの成長にあわせて出費が増えてきたので、苦労はしばらく続きそうです。

新築に住みたかったので、予算ギリギリでも購入しました。ローンの返済が大変で、貯金が少ないのが不安なところです。子どもの成長にあわせて出費が増えてきたので、苦労はしばらく続きそうです。40代前半のYさんは4人家族で、予算ギリギリで都内の新築マンションを購入しています。

貯金がなかなかできず、ストレスを感じているとのことです。借り入れは以下の条件です。

- ・夫婦+子ども2人 妻は専業主婦

- ・借入時の年収 約840万円

- ・都内の新築マンション(3LDK)

- ・価格5,500万円

- ・35年ローン 5,000万円

- ・変動金利 返済5年目

- ・毎月の返済額 約13万円

- ・固定費 月あたり約5万円

Yさんは年間の収支だとプラスですが、収支がマイナスになる月があったり、ボーナスが減ったりして苦労が多いそうです。

家の質を落とさず住居費を安くしたいなら、エリアや階数を妥協すると費用が抑えられます。返済が苦しいと、家が住みやすくても完済まで気が休まりません。

貯金の有無でも計画は大きく変わります。突然の出費があっても耐えられるかまで、慎重に考えましょう。

費用を抑えて良い買い物ができた

穏やかな住環境で住居費はなるべく抑えたかったので、郊外を中心に探してもらいました。立地やセキュリティ面を総合的に判断して、築20年程度のリノベーションを選びました。返済計画には想定よりゆとりがあるので、安心して暮らせています。

穏やかな住環境で住居費はなるべく抑えたかったので、郊外を中心に探してもらいました。立地やセキュリティ面を総合的に判断して、築20年程度のリノベーションを選びました。返済計画には想定よりゆとりがあるので、安心して暮らせています。30代後半のIさんは3人家族で、家の購入費や駐車場代を抑えるため、郊外の中古マンションを購入しています。

内装はリノベーションで、好みの間取りに変更しています。リノベーションとは、骨組み以外すべて作り替えて、お部屋を生まれ変わらせる方法のことです。

水回りと厚い壁に気を付ければ、間取りを好みに変えられます。新築より費用を抑えられるので、気に入るマンションが見つからない人にもおすすめです。

- ・夫婦+子ども1人 妻は専業主婦

- ・借入時の年収 約800万円

- ・郊外の中古マンション(3LDK)

- ・価格2,800万円 リノベーション900万円

- ・35年ローン 3,400万円

- ・変動金利 返済1年目

- ・毎月の返済額 約9万円

- ・固定費 月あたり約4万円

中古でも場所によっては人気が出ていて高いので、物件選びは大変です。ただし、新築の物件情報は、中古よりさらに少ないです。

新築しか考えていないなどの事情がなければ、中古も選択肢に入れるべきです。

また、リノベーションも検討してみてください。新築より予算を抑えて理想的な家に住めるので、人気の手段です。

無理なく返済を続ける3つのコツ

無理なく返済を続ける3つのコツをご紹介します。同じ借り入れでも、住宅ローンの組み方や返済方法で工夫できます。

- ①最長の返済期間で借りる

- ②ボーナス払いは設定しない

- ③元利均等返済方式で支払う

①最長の返済期間で借りる

住宅ローンの返済期間は、最長で組んだほうが良いです。月々の出費を減らせますし、原則は後から返済期間を延ばせないからです。

始めから大変な返済計画を立てるより、余裕があるときに繰り上げ返済するのが合理的です。現実的な借入額なら、定年を超えた返済期間のローンも組めます。

収入の変化を考えると、年齢によって延ばせる限度が異なります。以下リンク先で、無理のないローンの組み方を年齢別に解説しています。

| 年齢ごとの住宅ローン記事 | |

|---|---|

| 20~29歳 | 30~39歳 |

| 40~49歳 | 50~59歳 |

完済年齢の上限(80歳など)のせいで短くするしかないときは、親子二世代型ローンなどの手段もあります。

家計には貯金ができるゆとりを作りましょう。想定外の出費や収入の低下に備えられます。

繰り上げ返済は2種類ある

繰り上げ返済は「期間短縮型」と「返済額軽減型」の2種類あります。最長のローンを組むときは、期間短縮型で返済を早めていけます。

全額でなくても、払いたい金額を指定して一部繰り上げ返済できます。ほとんどの金融機関で、ネット手続きの手数料は無料です。

| 特徴 | |

|---|---|

| 期間短縮型 |

・返済期間を減らして完済を早められる ・毎月の返済額は変わらない |

| 返済額軽減型 |

・毎月の返済額を減らせる ・完済までの年数は変わらない |

退職金などで一括返済するより、定期的な繰り上げ返済のほうが、トータルの金利負担を減らせます。

繰り上げ返済するときは、金融機関のシミュレーターなどで効果を確かめてから払いましょう。住宅金融機構の返済方法変更シミュレーションも参考にできます。

岩井

②ボーナス払いは設定しない

年に2回支払いを増額する「ボーナス払い」は設定しないほうが良いです。賞与は確実に支給されるとは限らないからです。

毎月の返済額を一定にしておくと、家計の管理もしやすいです。

ボーナスは全額受け取ったうえで、余裕があれば繰り上げ返済に回しましょう。

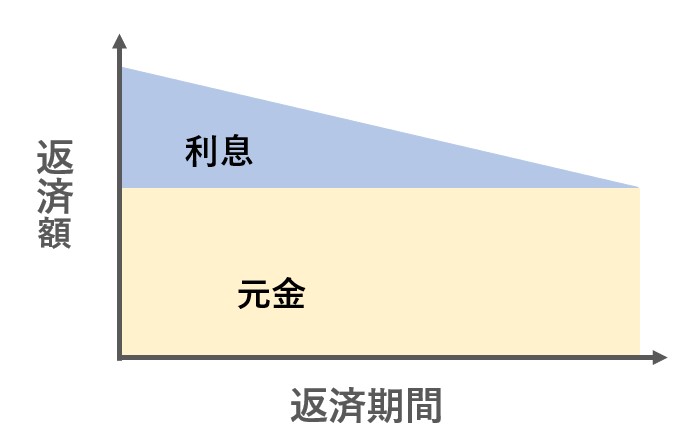

③元利均等返済方式で支払う

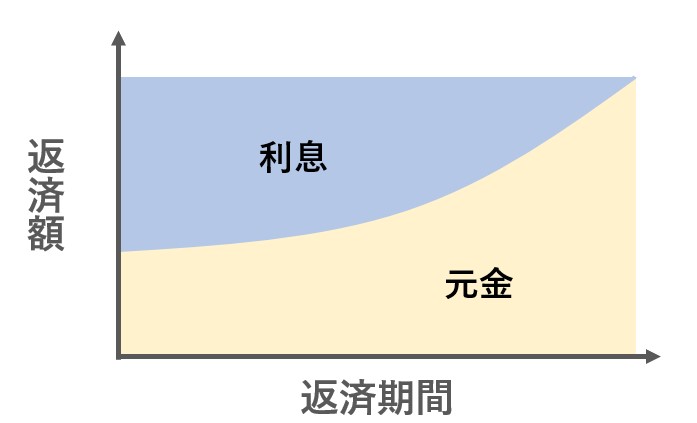

毎月の支払い方法は、返済額が一定の「元利均等返済方式」がおすすめです。

ボーナス払いを設定せず元利均等返済方式を選べば、毎月の返済額が変わらないので計画が立てやすいです。

もう1つある支払い方法の「元金均等返済」は、徐々に毎月の返済額が減りますが、返済当初の負担が大きいです。違いを簡潔にまとめました。

| 特徴 | |

|---|---|

| 元利均等返済方式 |

・毎月の「返済額」が一定 ・元金が減るまで時間がかかる

|

| 元金均等返済方式 |

・毎月の「元金」が一定 ・返済当初の負担が大きい

|

収入が上がっていく見込みなら、返済当初の負担を抑えたほうが良いです。元金均等返済を選ぶと、返済当初の負担が大きいため大変です。

金融機関のシミュレーターでも返済方式による違いが確かめられます。シミュレーションする際に意識してみてください。

年収800万円の返済シミュレーション

家庭ごとに生活費や貯金額が異なるため、シミュレーションは自分に合った条件で繰り返すことが大切です。

以下で、多めに5,000万円借りた場合の、返済シミュレーションを紹介します。少しずつパターンを変えて説明するので、参考にしてみてください。

フラット35の固定金利1.69%の場合

夫が年収800万円、妻が専業主婦で5歳の子どもが1人いる場合のシミュレーションです。35歳で中古マンションを購入して、定年の65歳までに30年で完済する計画です。

フラット35で借入金額5,000万円、ボーナス返済なし・元利均等返済方式の、頭金なしフルローンです。諸費用は現金で払った想定です。

- 返済総額:約6,376万円

- 月々の返済:約17.7万円

シミュレーターを使った試算では、月々返済が約17.7万円です。手取りの「約35%」で、生活費が圧迫される返済計画と言えます。

借り入れの額が大きいと、金利の影響を受けやすいので要注意です。2022年現在は低金利ですが、購入時に金利が上がっていた場合のシミュレーションをしてみます。

金利を2%にした場合

金利を1.69%から2%に変えて、他は同じ条件で再計算しました。あえて厳しい条件でのシミュレーションです。

- 返済総額:約6,653万円

- 月々の返済:約18.4万円

シミュレーターを使った試算では、月々返済が約18.4万円です。手取りの「約37%」にあたり、苦しい返済計画です。

頭金を払って借り入れを減らしたり、ローン期間を35年に延ばして、月々の負担を減らしたりする工夫が必要です。

頭金を払い返済期間を35年にした場合

頭金を1,000万円払う想定で、借入額を4,000万円にしました。また、金利2%のままで返済期間を35年にしてみます。

- 返済総額:約5,565万円

- 月々の返済:約13.2万円

シミュレーターを使った試算では、月々返済が約13.2万円です。手取りの「約26%」なので、現実的な返済額に落ち着きました。

ローンを後から短くしたいなら「繰り上げ返済」もできるので、毎月の負担はなるべく軽くしておいたほうが良いです。

一人暮らしの場合

一人暮らしの場合は、教育費が不要なので多少は無理できます。住み替え前提で、質の高いコンパクトな1LDKを購入するのも手です。

住居費に回せる金額は人によって異なるので、自分の生活費と比較してシミュレーションしてみてください。

資金計画を長期的に確かめたいときは、金融広報中央委員会の「知るぽると」のライフプランシミュレーションなどが便利です。

岩井

年収800万円台は選択肢が多い

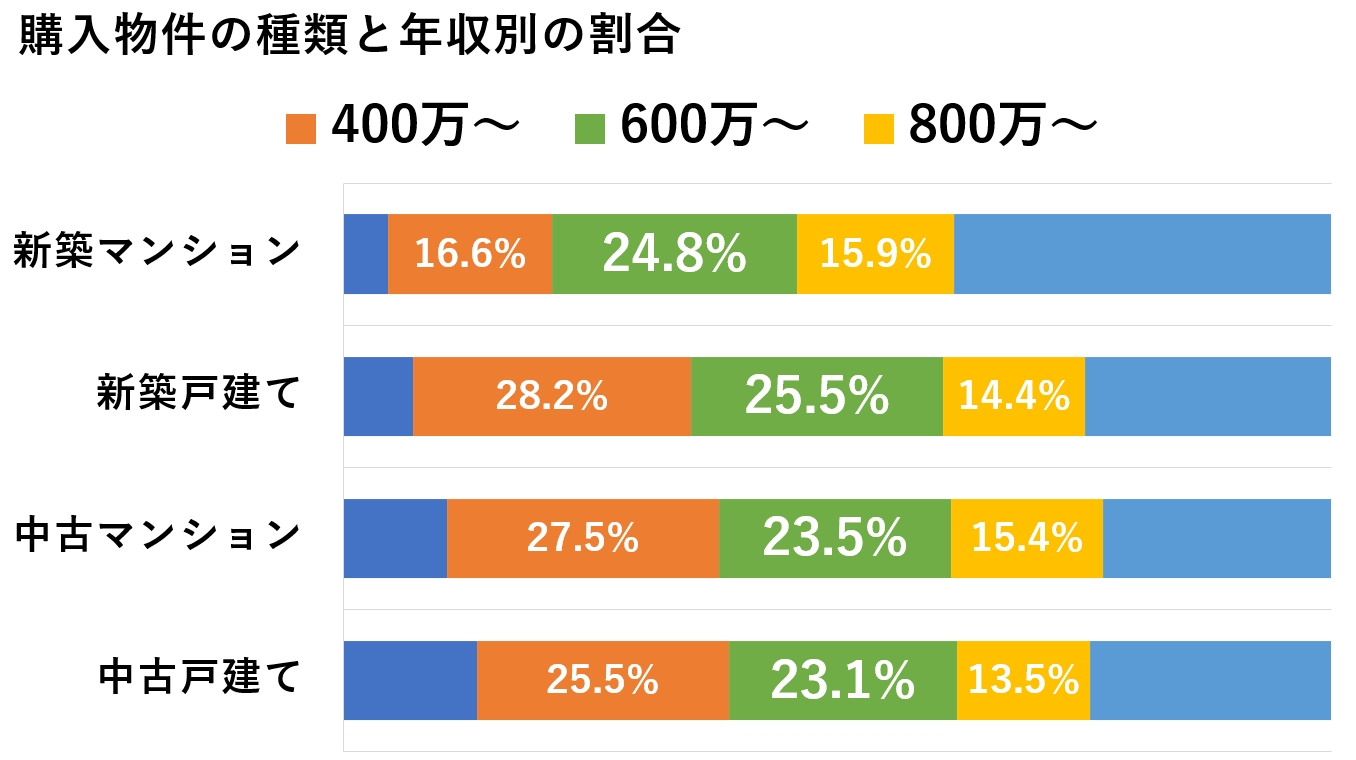

年収800万円台で買える家は多く、注文住宅や新築マンションも購入できます。統計では、年収800万円台の人は、新築から中古まで、幅広い物件を購入しています。

出典:平成30年度 住宅市場動向調査報告書

2022年1月の全宅連の不動産市場動向調査によると、首都圏マンションの平均㎡単価は、新築で80.6万円、中古で64.2万円でした。

頭金を含む予算が5,000~6,000万円と考えると、新築は60㎡(2LDK以上)、中古で80~90㎡(3LDK以上)の家が買えます。立地にもよりますが、選択肢が多いです。

一般公開のポータルサイトと、不動産業者専用の検索サイトREINSで物件検索してみました。新築の募集情報は極端に少ないので、中古も含めて探したほうが良いです。

価値の下がりにくい家を選ぶべき

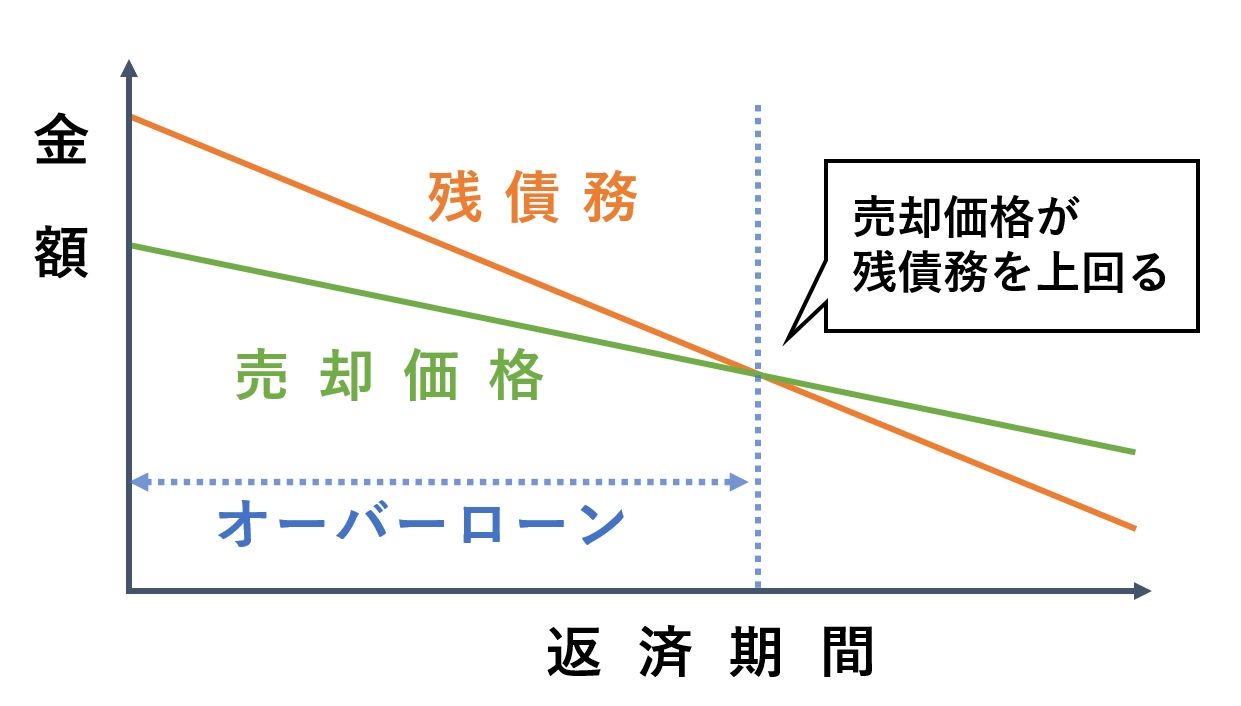

物件の種類に関わらず、資産価値が下がりにくい家を選ぶべきです。売却価値を残債務が上回る「オーバーローン」の状態が続く間は返済が大変だからです。

残債務より高く売れる状態なら住み替えがしやすいですし、返済リスクに備えられます。売却しても返済しきれないと、マイナスを補填する必要があります。

資産価値が下がりにくい家は残債務よりも高く売れる時期が早く来ます。図解をすると以下のとおりです。

駅に近い、住環境が整っているなど立地が良い物件や、管理が行き届いている物件は、人気があるので価値が下がりにくいです。

頭金を払うと、オーバーローンの解消をさらに早められます。返済計画を組む時に意識したいポイントです。

注文住宅の予算を決めるのは難しい

完成物件と異なり、注文住宅の予算を決めるのは難しいです。

家を建てる場所の他にも、建物の材料や省エネ機能など、お金をかける部分のバランスを考えないと高額になります。

予算を抑えるコツを知っておく必要があります。また、ハウスメーカーは全国に数百社あるので、値段を比較して決めたほうが良いです。

中立な立場のプロにサポートを受けられる

注文住宅に興味があれば「家づくりのとびら」で、経験豊富なアドバイザーに中立な立場からアドバイスがもらえます。

土地を買って家を建てる方法について、業界歴10年以上の専門家に、オンラインで無料相談できます。

資金計画の相談の他に、土地探しやハウスメーカー選びのサポートが受けられます。

相談者の特典として、予算のシミュレーションと、失敗しない家づくりのノウハウをまとめたガイドがもらえます。

全国で厳選した120社を比較できるので、自分にピッタリのハウスメーカーや適切な予算がわかります。

以下リンク先から30秒程度で簡単に相談予約できます。家を建てたい人はぜひチェックしてみてください。

購入時は「手付金」が払えれば家は買える

「手付金」が払えれば、自己資金が少なくても家は買えます。販売価格の100%と諸費用は、ローンに含められるからです。

無理のない借入額なら、最低限の自己資金で買ったほうがお得なケースがあります。もし金利が上がると総返済額が大きく変わるためです。

また、賃貸の家賃を払いながら貯金するのは大変です。自己資金を抑えて早めに購入するメリットも押さえておくべきです。

初期費用を減らすとローンの割合が増えるので、エリアを見直して物件の購入価格を抑えるなど工夫は必要です。

手付金は購入代金に充てられる

手付金は最終的に購入代金に充てられます。払っても損はしない費用です。住宅ローン審査に落ちたときなど、事情があり契約を進められないときは返金されます。

注意点として、払った後に買主から契約解除すると、ペナルティとして没収されます。売主の事情で契約解除したい場合は、倍額で返金されます。

契約内容によるので、売買契約の際は「ローン特約」についてよく確かめてください。

「申込証拠金」とは

物件によっては、申し込みの際の意思表示として「申込証拠金」「申込金」が必要なケースもあります。相場は10万円前後で、手付金と似た費用です。

契約すれば頭金として扱われますし、契約前にキャンセルするなら返金されます。お金を払うときは、名目を必ず確認しましょう。

諸費用の内訳を紹介

購入価格の10%程度の「諸費用」について、内訳を紹介します。

| 内容 | |

|---|---|

| 団体信用生命保険料 | 死亡など万が一に備えた保険料(金利に上乗せして支払う方法が多い) |

| 火災保険料 | 建物・家財の保険料 |

| 事務手数料 | 金融機関に支払う手数料 |

| ローン代行手数料 | 不動産屋へのローン紹介手数料 |

| 仲介手数料 | 不動産屋への報酬 |

| 登記代行手数料 | 司法書士への報酬など |

| 登録免許税 | 所有権と抵当権の登記にかかる税金 |

| 固定資産税清算金 | 売主が1年分払う税金の日割り清算 |

| ローン保証料 | 保証会社に支払う手数料 |

| 印紙税 | 売買・ローンの契約書にかかる税金 |

| リフォーム費用など | 内装工事費用・オプション設備費用 |

保証料や事務手数料は、金融機関によって差があります。金利を比較するときにあわせて確認しましょう。

ペアローンでは、夫婦それぞれにローン保証料や、事務手数料がかかるので要注意です。フラット35のように、保証会社が不要のローンもあります。

住宅ローンの種類は、次の記事でも詳しく解説しています。

実際はさらにお金が必要

引っ越し代金や、家具家電の購入費も必要です。引っ越しは業者に頼むと、ファミリーで少なくとも10万円程度で、家具家電は買い換えると50~100万円必要です。

災害や病気に備えた保険に加入すると、さらに費用がかかります。手元にいくら残すかまで考えて予算を決めましょう。

購入後は1度だけ「不動産取得税」の支払いがあります。期日内に手続きすれば減税できるので、忘れないように気を付けましょう。

住宅ローン控除を受けると実質的に低金利

住宅ローン控除(住宅借入金等特別控除)を受けると、年末のローン残債務の0.7%(上限あり)を、10~13年間も減税できます。還付金で、実質的に金利の負担を減らせます。

控除できる額より所得税が少なく引ききれないぶんは、住民税から減税できます。物件によっては減税が受けられないので要注意です。

- ・床面積が登記簿上の面積40~50㎡以上

- ・所得が一定(1,000万円~)以下

- ・取得後6ヶ月以内に入居して住み続ける

- ・家の半分以上が居住スペース

- ・耐震基準を満たす(1982年以降の建築)

- ・10年以上の住宅ローンを組む など

減税を受けるための条件(要件)や、減税される上限額は新築と中古で異なります。「令和4年度税制改正」のパンフレットにも目を通しておきましょう。

制度は数年ごとに見直されるので、購入の際は優遇が受けられる条件とあわせて最新の情報をチェックしてください。

住宅ローン控除については以下の記事で詳しく解説しています。

控除を受けるためには確定申告が必要

住宅ローン控除を受けるためには、確定申告が必要です。会社員などの給与所得者は、給料の他に収入がなければ、2回目以降は年末調整で控除が受けられます。

税金の軽減措置は、期間限定のものや、自分で手続きが必要なものが多いです。

最新情報を調べるのは大変なので、不動産屋からもアドバイスを受けるべきです。ニュースや節税の情報は定期的に調べて、損しないようにアンテナを張っておきましょう。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |