「年収400万円の住宅ローンはいくらまで?」「頭金なしでも借りられる?」といった疑問を解決します!

無理のない借入額の目安や、住宅ローンの知識を幅広く解説します。生活費の目安からも適正な借入額を検証しています。

金利の違いや、返済期間を長くしたシミュレーションも紹介します。ぜひ購入を検討する際の参考にしてください!

年収が異なる場合は、以下のリンクを参照してください。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収350万円 | 年収500万円 |

| 年収600万円 | 年収700万円 |

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井勇太さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

年収400万円で組める住宅ローンの目安表

年収400万円で無理なく組める住宅ローンは「約2,200万円」です。これは1年間の返済額を、税金や保険料を引いた手取り年収の25%まで抑えた借入額です。

税金や保険料は年収の約20%で、手取り年収は「約320万円」です。月の予算は約26.7万円で、生活費や貯金を考えると、住居費を25%まで抑えても節約は必要です。

返済期間35年で、実際に借りられる上限額と「無理のない目安」を表にまとめたので参考にしてください。

| 借入上限の目安 | 無理のない目安 | |

|---|---|---|

| 年収400万円 | 3,773万円 | 2,167万円 |

| 年収410万円 | 3,868万円 | 2,199万円 |

| 年収420万円 | 3,962万円 | 2,264万円 |

| 年収430万円 | 4,057万円 | 2,329万円 |

| 年収440万円 | 4,151万円 | 2,361万円 |

| 年収450万円 | 4,245万円 | 2,426万円 |

| 年収460万円 | 4,340万円 | 2,490万円 |

| 年収470万円 | 4,434万円 | 2,523万円 |

| 年収480万円 | 4,528万円 | 2,587万円 |

| 年収490万円 | 4,623万円 | 2,652万円 |

※フラット35、ボーナスなし、金利1.56%、元利均等返済

表はあくまで目安で、家庭ごとに返済のシミュレーションが必要です。生活費や教育費など、家計はそれぞれ異なるからです。

また、金融機関(銀行など)によって借りられる金額に差があります。ローン審査の基準や金利が違うためです。

将来のライフイベントや景気の変化にも備えて、余裕がある返済計画を立てましょう。

岩井

年収400万円の住宅ローン利用者は多い

年収400万円で、住宅ローンを組んで家を買う人は多いです。住宅金融支援機構の2020年度利用者調査によると、年収400万円台の割合がもっとも多かったです。

| 人数 | 割合 | |

|---|---|---|

| 300万円未満 | 12,481 | 15.9% |

| 300~400万円未満 | 17,379 | 22.1% |

| 400~500万円未満 | 18,753 | 23.9% |

| 500~600万円未満 | 10,979 | 14.0% |

| 600~700万円未満 | 6,809 | 8.7% |

| 700万円以上 | 12,159 | 15.5% |

出典:2020年度フラット35利用者調査 (78,560人が回答)

国税庁の「令和2年分民間給与実態統計調査」で、全国の給与所得者の平均年収は433万円でした。年収400万円は平均的な層と言えます。

総務省統計局の「平成30年住宅・土地統計調査結果」によると、全国の持ち家率は61.2%でした。

全国の半数以上は、家を買えている計算です。持ち家率の統計からも、平均的な年収の400万円台なら家が買えるとわかります。

返済負担率を25%までに抑えるべき

年収400万円の人は、返済負担率を25%までに抑えるべきです。ローン審査で借りすぎを心配されると、希望通りの額を借りられない場合があるからです。

返済負担率(返済比率)とは、税込年収から返済に回す割合のことです。

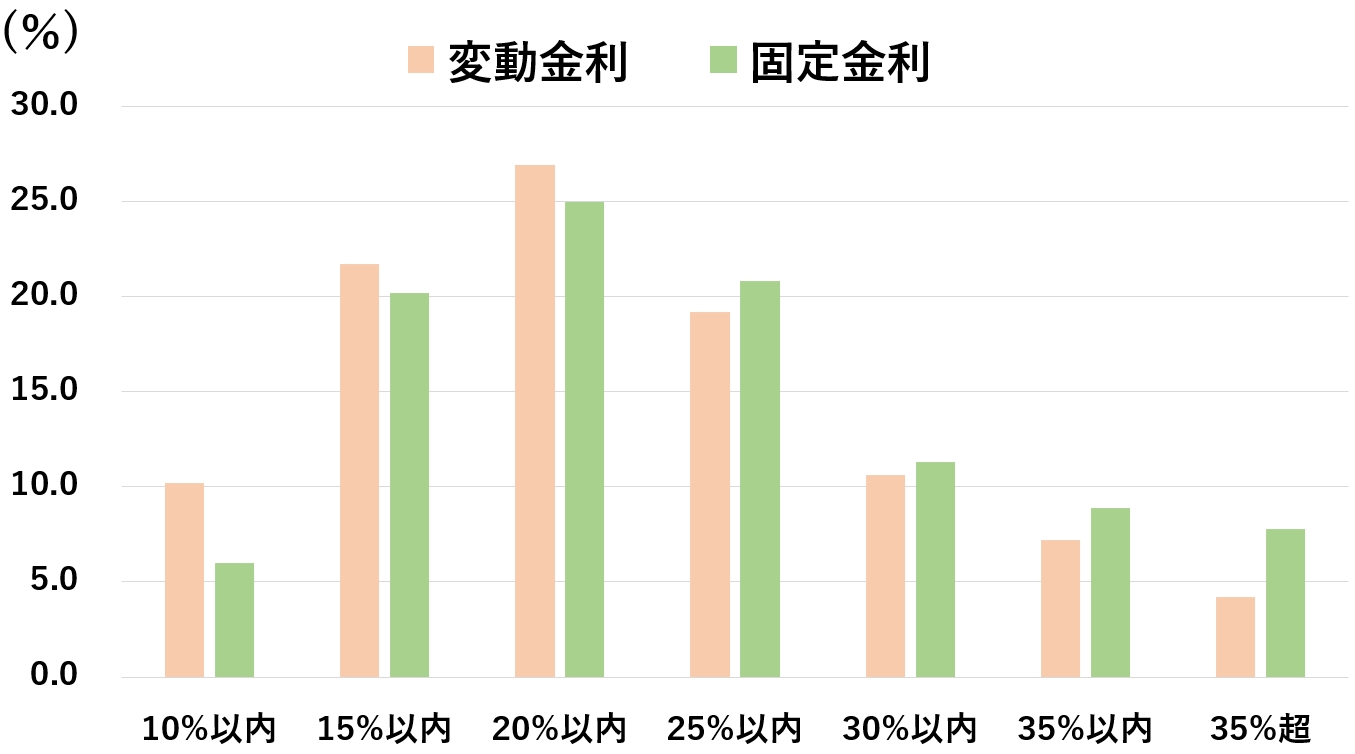

一般的に、無理のない返済負担率は20~25%です。2021年4月の住宅ローン利用者の実態調査でも、返済負担率25%以内でローンを組んでいる人が多いです。

出典:2021年4月 住宅金融支援機構 住宅ローン利用者の実態調査

上限は高くても35~40%で、ほとんどの金融機関で、基準は非公開です。金融機関の上限を超えたローンは組めません。

平均的な返済負担率の「25%まで」に抑えれば、多くの金融機関で審査基準には引っ掛かりません。

ちなみに、高収入なほど、返済負担率が高くてもローン審査に通る可能性が上がります。

年収400万円からフラット35の借入可能額が増える

フラット35は、年収400万円を基準に支払い能力を高く評価されます。年収400万円未満より、借りられる金額が大きく増えます。

| 総返済負担率 | |

|---|---|

| 年収400万円未満 | 30%以下 |

| 年収400万円以上 | 35%以下 |

出典:フラット35公式ホームページ

例えば、年収395万円で借りられるローンと、年収400万円で借りられるローンには500万円ほど差が出ます。

上限まで借りると、実際の支払い能力を超えてしまう場合が多いです。借りすぎは自分で防ぐ必要があるので、返済負担率は25%を目安にしてみてください。

金利によって返済の総額が変わる

借り入れの際は、金利で増える返済総額も意識しましょう。返済期間が長いので、金利1%の違いで返済総額が百万円単位で変わります。

金利は金融機関ごとに設定が異なり、複数の中から選べます。主に、以下4つのタイプがあります。

| 全期間固定金利型 | 完済するまで金利が変わらない |

|---|---|

| 変動金利型 | 定期的に金利が見直される |

| 固定金利期間選択型 | 一定期間毎に固定か変動か選べる |

| ミックス型 | 固定金利と変動金利で分けて借りる |

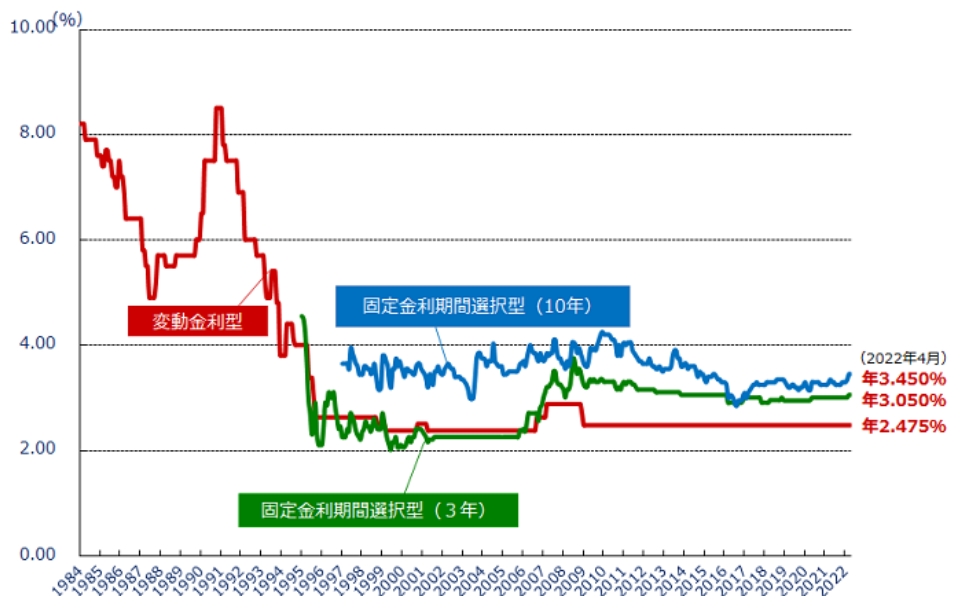

住宅金融支援機構の集計によると、2022年4月時点の民間金融機関の金利(中央値)は、変動金利で約2.4%です。

一般的に、同じ時点で考えると、変動金利より固定金利のほうが高いです。

金利には優遇や引き下げがある

実際の適用金利は、優遇や引き下げがあるのでさらに安いです。固定金利で1%台、変動金利だと0.3%台の住宅ローンもあり、低金利で借りられます。

固定金利型はローンを組んだ後は金利が同じで、完済までの計画が立てやすいです。やや上昇傾向なので、金融機関の比較は必須です。

変動金利型は、固定金利より低い金利で借りられます。金利より住宅ローン控除(減税措置)のほうが大きい間は、特にお得です。減税制度については、のちほど解説します。

岩井

借入額の一般的な目安は2,000~2,400万円

無理のない住宅ローンの一般的な目安は「税込年収の5~6倍」と言われています。年収400万円だと「2,000~2,400万円」です。

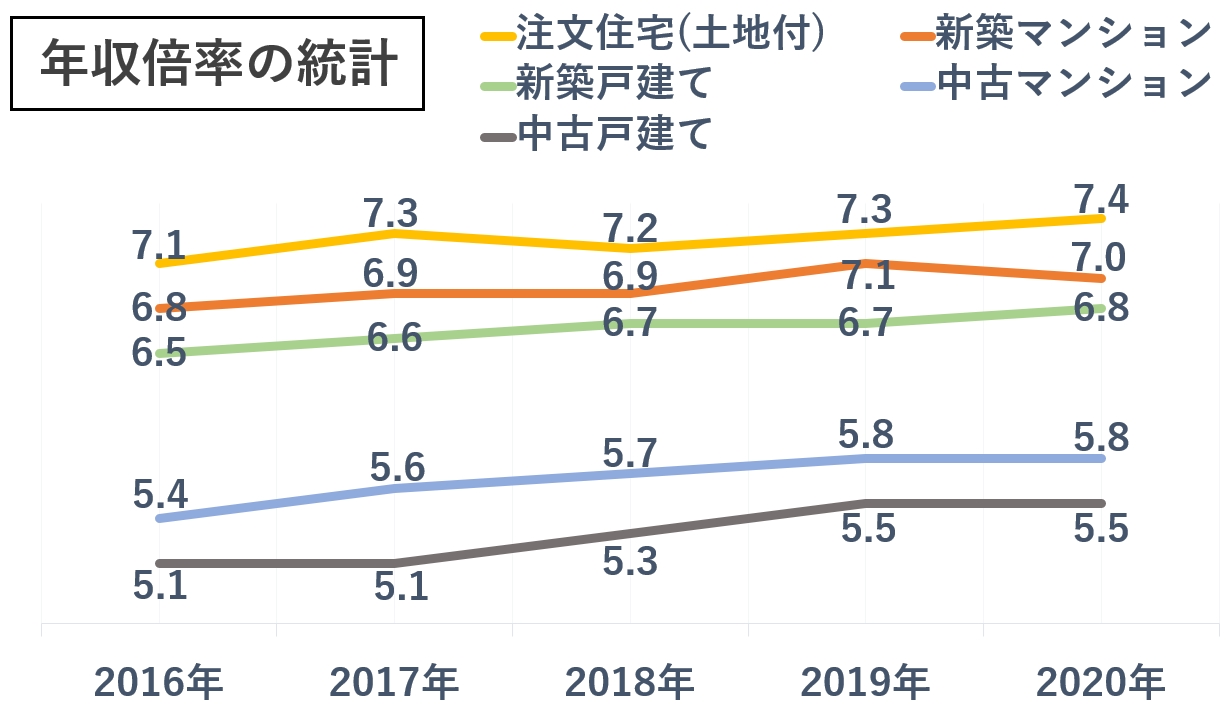

家を買う予算を年収で割った「年収倍率」の統計でも、中古は年収の5~6倍に収まる傾向があります。

フラット35利用者調査から、年収倍率の全国平均を、直近5年分まとめました。

出典:2010~2020年度 フラット35利用者調査

新築だと年収の6~7倍と高めで、注文住宅はさらに高いです。

住む人数によっても借入額の目安は変わるので、世帯を分けて解説します。

夫婦二人暮らしは目安くらいが適切

夫婦二人暮らしは、目安の2,000~2,400万円くらいが適切です。毎月の予算を26.7万円と考えると、これ以上のローンは、返済が大変になってきます。

毎月の返済額は35年ローンで5~7万円です。総務省統計局の家計調査によると、二人暮らしの生活費は住居費を除いて約20万円なので、少し節約すれば妥当な借入額です。

借り入れを増やすときは、さらに節約したり、頭金を払って借り入れを減らしたりと、毎月の収支を赤字にしない工夫が必要です。

子育て世帯は借入額を抑えるべき

子育て世帯は、借入額を2,000万円より抑えるべきです。住む人数が多いほど、生活費が増えますし、教育費がかかるからです。

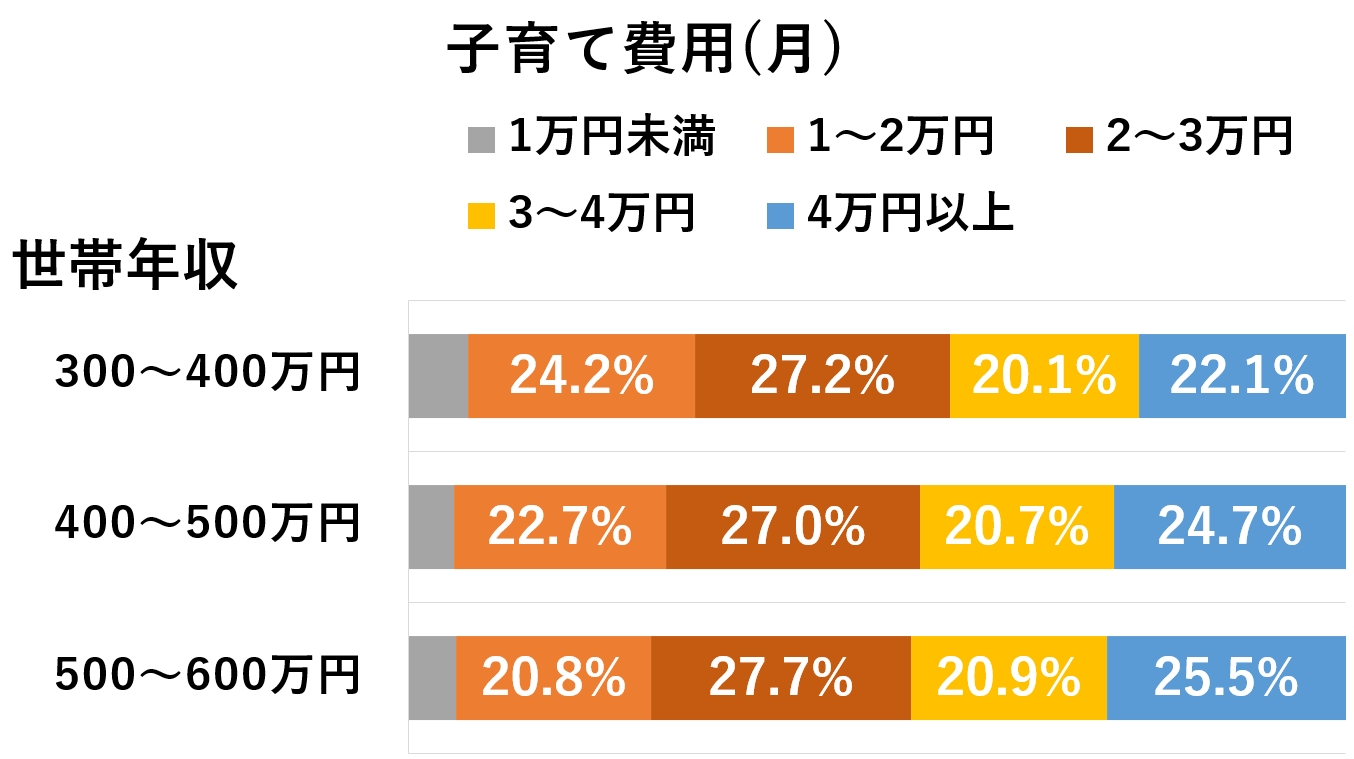

厚生労働省の第10回21世紀出生児縦断調査によると、子育て費用は子ども1人につき平均で毎月3.7万円かかります。世帯年収ごとに一部紹介します。

出典:厚生労働省 第10回 21世紀出生児縦断調査(令和2年)より作成

統計では月3万円未満の家庭も多いですが、毎月3~4万円かかると考えたほうが良いです。成長するほど食費や学費がかさむからです。

家計は長期的にシミュレーションが必要です。見直したいときは、家計の専門家のFPに相談してみるのがおすすめです。

国や自治体の子育て支援制度もしっかり調べて、毎月いくら住居費に回せるのか正確に見極めましょう。

共働きなら世帯年収で借入額を増やせる

共働きなら「ペアローン」や「収入合算」で、世帯収入を基準にすれば借入額が増やせます。ただし、産休や育休などで世帯収入が減ると、返済が難しくなるので要注意です。

ペアローンとは、夫婦それぞれが住宅ローンを組む方法です。夫婦両方が債務者になりたくない場合は、収入合算で借り入れを増やす方法もあります。

平成30年11月の内閣府男女共同参画局の統計によると、第1子出産のタイミングで46.9%の女性が離職しています。リスクは高い手段だと覚えておいてください。

岩井

一人暮らしなら借入額を増やせる

一人暮らしはファミリーより余裕があるので、借入額を増やせます。住み替えやすさも考えると、多くて2,500~2,800万円ほどです。

賃貸で充分と考える人は多いですが、買ったほうがお得な物件は多いです。家賃は、貸す側の収益や維持費もふまえた金額だからです。

家族が増えたり、売ったり貸したりする可能性を考えて物件を選びましょう。以下の記事でも詳しく解説しています。

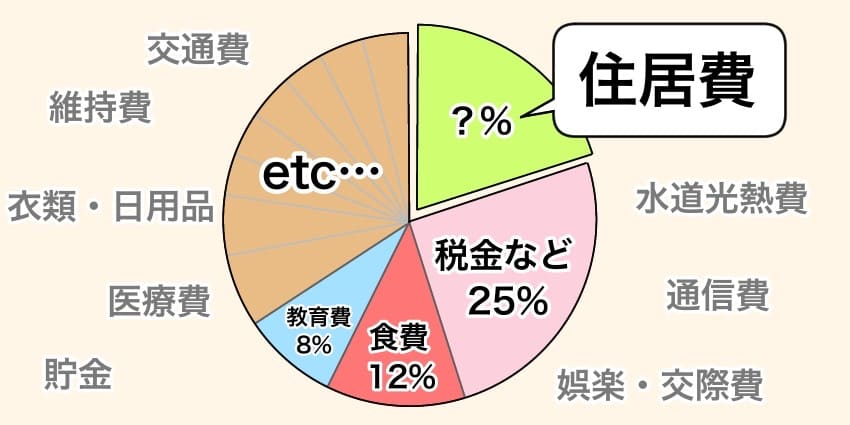

生活費から逆算して予算を組むべき

住宅ローンなどの住居費にかけられる予算は、生活費から逆算して考えるべきです。年収から考えると、支払い能力以上に借りすぎてしまうからです。

総務省統計局の2021年1~3月期家計調査を参考に、年収400万円の生活費例(住居費除く)を作成しました。

1人が家計を支え、節約している二人暮らしの想定です。手取りは約320万円なので、毎月の予算は「約26.7万円」が目安です。

| 食費 | 60,000円 |

|---|---|

| 水道光熱費 | 20,000円 |

| 娯楽費・交際費 | 30,000円 |

| 通信費 | 15,000円 |

| 交通費 | 20,000円 |

| 衣類・日用消耗品代 | 17,000円 |

| 医療費 | 5,000円 |

| 出費合計 | 167,000円 |

| 残り | 100,000円 |

残りの10万円から、住居費と貯金、税金などを捻出する必要があります。住居費を「手取りの25%」で考えると「約6.7万円」です。

全期間固定金利の「フラット35」のシミュレーターで、35年ローンを試算してみました。

金利1.56%、元利均等返済、月々返済6.7万円の場合、借入可能額は「2,167万円」でした。

岩井

固定費が毎月3~4万円かかる

月の手取りから考えると、住居費に回せる金額の目安は「7万円」ほどです。生活費を引いた余りが約10万円でも、固定費が毎月3~4万円かかるからです。

持ち家の固定費は主に税金と維持費で、他にも必要に応じた費用があります。以下で入居中に発生する費用をまとめました。

| 相場 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 修繕積立金と管理費 | 合計3万円程度/毎月 |

| 室内の修繕費 (不具合が生じた場合) |

実費(箇所による) |

| 駐車場代(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 町内会費 | 数百~千円程度/毎月 |

修繕積立金と管理費は、マンションの住みやすさや、資産価値を保つための費用です。値段の安さより、管理状態と費用が見合っているかが重要です。

2020年度の東日本不動産流通機構の統計によると、修繕積立金と管理費の合計は、平均「約2.4万円」です。

不動産を所有するとかかる税金は、固定資産税と都市計画税(固都税)です。軽減措置があり、年間で10~15万円程度と言われています。月あたり「約0.8~1.3万円」です。

岩井

頭金を払うと毎月の負担を減らせる

貯金(自己資金)がある人は、頭金を払って借り入れを減らせます。例えば、3,000万円の家を買うために「頭金1,000万円」を払えば、借り入れは「2,000万円」で済みます。

シミュレーターでは、3,000万円の35年ローンだと毎月「9.3万円」返済のところ、2,000万円に減らすと「6.2万円」でした。

国土交通省の「令和2年度住宅市場動向調査報告書」によると、東京・愛知・大阪近郊で家を買った人は、購入価格の20~30%を自己資金から払っています。

| 購入価格 | 自己資金 | 比率 | |

|---|---|---|---|

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

| 新築戸建て | 3,757万円 | 775万円 | 20.6% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

出典:令和2年度 住宅市場動向調査報告書

統計からは、多くの人が頭金を支払っているとわかります。

貯金から頭金が払えれば、借り入れを抑えつつ予算が上げられます。親が初期費用を協力してくれるときは、税金が増える可能性があるので気を付けましょう。

買いたい物件がローンの目安を超えるときは、頭金を払って借り入れを減らしたほうが良いです。一度ローンを組むと、簡単には条件を変えられないので要注意です。

年収400万円の住宅ローン体験談

年収400万円台の住宅ローン体験談を3つ紹介します。当サイト「スマイノ」公開前、2021年6月に実施したアンケート結果です。

借り入れの条件などは、掲載の許可がもらえた範囲で記載しています。

毎月の住居費を家賃と同じくらいにした

賃貸に住んでいましたが、共働きで貯金もできていたのでマンションを思い切って買いました。毎月の出費がトータルで賃貸と同じくらいの物件を探してもらいました。立地や広さ、設備も充分で、住みやすく満足しています。

賃貸に住んでいましたが、共働きで貯金もできていたのでマンションを思い切って買いました。毎月の出費がトータルで賃貸と同じくらいの物件を探してもらいました。立地や広さ、設備も充分で、住みやすく満足しています。30代前半のMさんは、賃貸に住んでいるときに、家賃と同程度の負担で買える物件に決めています。

滞納せず払えている家賃と同じくらいの負担なら、家計に問題がなく、資産になるぶん得だと感じたからです。

頭金を支払って借り入れを減らしていますが、一般的な目安よりは多めです。ただし、共働きなので、そこまで大変ではないそうです。

- ・夫婦二人暮らし 共働き

- ・借入時の年収 約420万円

- ・都内の中古マンション(築10年以内)

- ・価格3,000万円 リフォーム300万円

- ・頭金500万円 35年ローン2,800万円

- ・変動金利 返済1年目

- ・毎月の返済額 約8万円

- ・固定費 月あたり約3万円

Mさんは引っ越して暮らしの質が上がり、働きやすくなったとのことです。

賃貸の家賃は、収益もふまえた価格です。同じ出費なら買ったほうが、質の良い物件に住めるケースは多いです。

転勤などで引っ越す予定がなければ、賃貸に住んでいるなら購入も検討するべきです。賃貸と購入それぞれの比較は、以下の記事も参考にしてみてください。

見通しが甘かった

少し予算オーバーでしたが、他にも買いたい人がいると急かされ、即決で購入しました。昇給するまで節約が必要なので、返済はややストレスを感じています…。物件自体は気に入っているので、頑張るモチベーションにはなっています。

少し予算オーバーでしたが、他にも買いたい人がいると急かされ、即決で購入しました。昇給するまで節約が必要なので、返済はややストレスを感じています…。物件自体は気に入っているので、頑張るモチベーションにはなっています。20代後半のAさんは、予算をもっと抑えられたかもしれないと、少し後悔しています。

子どもができて教育費が必要になったり、収入が思ったより増えなかったりするのが心配とのことです。

- ・夫婦二人暮らし 妻は専業主婦

- ・借入時の年収 約430万円

- ・都内の中古マンション(築25年以内)

- ・価格3,000万円 リフォーム済み

- ・頭金300万円 35年ローン2,700万円

- ・固定金利 返済2年目

- ・毎月の返済額 約9万円

- ・固定費 月あたり約3万円

返済は長いと35年続くので、即決せずに比較しましょう。予算に収まる物件がないときは、エリアや築年数を見直すか、予算を抑えられる手段を考えるべきです。

借入額は、借入時点での収入に基づいて決めたほうが良いです。ボーナスや昇給は、確実ではないからです。

家の質の他にも、毎月の負担や将来の出費など、さまざまな視点から予算を考えましょう。

予算内で希望が叶い満足

理想は新築でしたが、安く買える中古マンションをリノベーションしました。立地にこだわりたかったからです。最初に決めた予算に収まるように探してもらえて、内装が自分の好みに仕上げられたので、満足しています。

理想は新築でしたが、安く買える中古マンションをリノベーションしました。立地にこだわりたかったからです。最初に決めた予算に収まるように探してもらえて、内装が自分の好みに仕上げられたので、満足しています。20代後半のOさんは、一人暮らしでマンションを購入しています。予算内で理想に近い暮らしが実現できていて、毎月の負担が、引っ越す前より抑えられています。

- ・一人暮らし

- ・借入時の年収 約400万円

- ・都内の中古マンション(築40年以内)

- ・価格1,800万円 リノベーション600万円

- ・頭金なし 35年ローン2,400万円

- ・変動金利 返済2年目

- ・毎月の返済額 約6万円

- ・固定費 月あたり約4万円

リノベーションとは、部分的なリフォームより大幅に内装を工事して、お部屋を生まれ変わらせることです。

室内は、工事で新築同様にできます。リノベーションなら、好立地の中古物件を、新築よりコストを抑えて自分好みの内装にできます。

収納や間取りを、自分のライフスタイルに合わせて変更できます。完成物件に気に入るものが見つからない人にも、おすすめの手段です。

岩井

借入可能額は金融機関の審査による

最終的な借入可能額は、金融機関が審査して決めます。一般的に、ローン審査には「事前審査」と「本審査」の2段階あります。

事前審査に通ってから、物件の売買契約を結びます。その後「本審査」に通過すると、ローンの条件が確定します。

国土交通省の令和2年度民間住宅ローンの実態に関する調査より、審査でチェックされる項目から、重要なものを紹介します。

| 審査する金融機関の割合 | |

|---|---|

| 完済時の年齢 | 99.1% |

| 健康状態 | 98.2% |

| 担保評価(不動産の価値) | 98.2% |

| 借入時の年齢 | 97.8% |

| 年収 | 95.7% |

| 勤続年数 | 95.3% |

| 返済負担率(返済比率) | 92.1% |

| 雇用形態 | 76.4% |

| 他の借り入れ | 64.2% |

| 審査する金融機関の割合 | |

|---|---|

| 連帯保証 | 95.1% |

| 金融機関の営業エリア | 91.0% |

| 融資可能額(購入) | 74.3% |

| 融資可能額(借り換え) | 69.4% |

| 国籍 | 69.3% |

| 申込人との取引状況 | 45.8% |

| 業種 | 30.1% |

| 家族構成 | 23.7% |

| 勤め先の規模 | 21.6% |

| 所有資産 | 21.0% |

| 性別 | 17.5% |

| その他 | 4.1% |

※住宅ローンを取り扱う全国1,132の金融機関が回答

出典:国土交通省 令和2年度民間住宅ローンの実態に関する調査

多くの金融機関で、年齢の上限を定めています。借入開始年齢は65~70歳、完済年齢は75~80歳が多いです。借入先によってルールは異なるので、事前に確認しましょう。

勤続年数や雇用形態もローン審査に影響します。特に勤続年数が1年未満だと、金融機関の選択肢が減ります。

審査によっては貸してもらえない他に、希望より少ない額を提示されたり、返済期間を短くされたりします。また、金利が高めに設定されるケースもあります。

岩井

借入先によっても特徴がある

借りる金融機関によっても、特徴があります。以下で、表にまとめました。

| 審査 | 金利 | |

|---|---|---|

| 都市銀行 (メガバンク) |

厳しいが便利 | 安い |

| ネット銀行 | 厳しい | 安い |

| 地方銀行 信用金庫 |

融通が利く傾向 | 高い |

| フラット35 | 基準が明確 | 固定金利のみ |

審査では「審査金利」といって、厳しめの基準で審査するケースが多いです。どの借入先も、限度に近い額だと審査に通りにくいので要注意です。

ちなみに、金融機関によって特典もあります。公共料金の引き落とし口座を変えたり、提携のカードを作ったりすると、金利の優遇を受けられるケースなどです。

返済負担率と他の借り入れの関係

返済負担率の審査では「総返済負担率」が重要です。車のローンや奨学金、カードローンなども、返済負担率に含めて審査されます。

返済負担率に含められる借り入れの例を、以下にまとめました。

チェックされる借り入れの例

- ・車のローン(カーローン)

- ・クレジットカードでの買い物

- ・楽器や家電の分割払い

- ・消費者金融での借り入れ

- ・奨学金の返済

- ・教育ローン、学生ローン

- ・携帯電話本体の分割払い

- ・過去の滞納歴(事故情報) など

携帯電話本体の分割払いも、ローンとして扱われます。他にも、毎月払っている費用は明細の提出を求められて、返済スケジュールを確認されるケースがあります。

金融機関によっては、使わないキャッシング枠まで返済負担率に含めて審査します。カードを何枚も持っている人は、使わないものは解約しておきましょう。

金融機関は信用情報を調べられる

金融機関は、借金歴などの「信用情報」を直近5年~10年分は確認できます。他の借り入れやクレジットカードの利用状況は、すべて把握されると考えたほうが良いです。

過去に滞納歴があったり、返済が残っていたりするなら、金融機関やFP、不動産屋にも相談しましょう。事前に返済しておくべきか、アドバイスをもらえます。

あわてて支払うと、かえって悪い印象を与えてしまうケースがあるので要注意です。

借りられる金額の目安を比較できる

インターネット上で、借入可能額の試算ができるツールもあるので活用しましょう。

「住宅ローン比較窓口」のシミュレーションを使用して、以下の設定で借入可能額を試算してみました。

- ・年収400万円、ボーナスなし

- ・返済負担率30%

- ・35年ローン、全期間固定金利

- ・元利均等返済方式

2022年4月のシミュレーションでは、借入可能額は「約3,428万円」でした。参考に、銀行による比較も以下にまとめます。

| 金利 | 借入可能額 (概算) |

|

|---|---|---|

| 三菱UFJ銀行 | 1.200% | 約3,428万円 |

| 新生銀行 | 1.400% | 約3,319万円 |

| 横浜銀行 | 1.550% | 約3,240万円 |

| auじぶん銀行 | 1.500% | 約3,266万円 |

| 住信SBIネット銀行 | 1.840% | 約3,095万円 |

最低でも、3社は比較してみたほうが良いです。借りられる金額の他に、金利が0.1%違うだけで返済総額は数十万円も変わります。

不動産屋が、ローンを紹介してくれるケースも多いです。金利を優遇してもらいやすいので、あわせて検討するべきです。

ちなみに、同じ条件でも返済負担率が25%だと、借入可能額は「約2,857万円」でした。生活費を見直して、自分に合った返済負担率でシミュレーションを重ねてみてください。

ローンは賃貸の家賃より安く抑えるべき

住居費にいくら回せるか考える際に、賃貸では「手取りの3分の1まで」なら無理なく払えると言われています。

持ち家の住宅ローンは「手取りの25%まで」に抑えるべきです。解説してきたように、返済の他にも税金などの固定費があるからです。

また、金融機関に支払い能力を疑われないためにも、借入額は極力抑えるべきです。

価値の下がりにくい家は安心して暮らせる

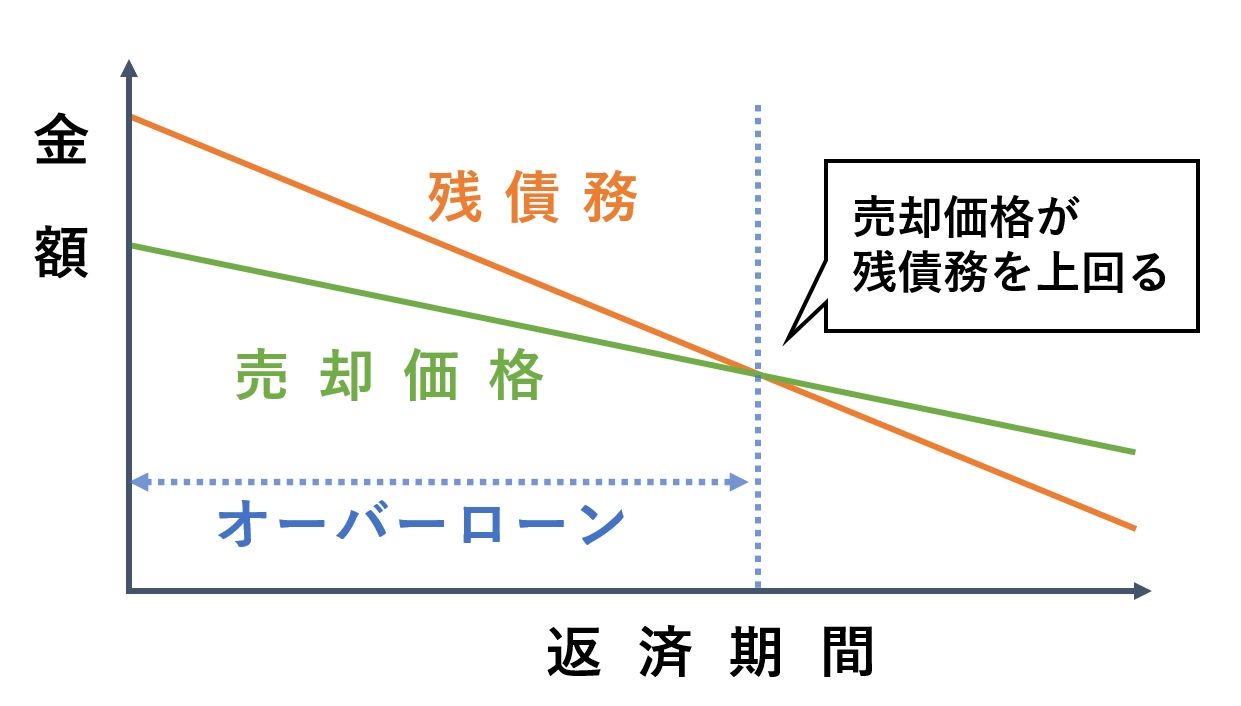

資産価値の下がりにくい家は、安心して暮らせます。万が一、返済が難しくなったときに売却できるからです。住み替えもしやすいです。

購入してしばらくは、家の価値よりも残債務のほうが上回る「オーバーローン」の状態が続きます。売却代金で返済しきれないと、マイナスは補填する必要があります。

資産価値が下がりにくい家なら、残債務よりも高く売れる時期が早く来ます。図解すると以下のとおりです。

駅に近い、住環境が整っているなど立地が良い物件や、管理が行き届いている物件は、人気があるので価値が下がりにくいです。

頭金を払うと、オーバーローンの解消をさらに早められます。物件選びで意識したいポイントです。

返済期間は最長で組んだほうが良い

住宅ローンの返済期間は、最長で組んだほうが良いです。月々の出費を減らせますし、原則は後から返済期間を延ばせないからです。

10年間は住宅ローン控除を受けながらローンを返済して、余裕があれば「繰り上げ返済」をする手もあります。

注意点として、ローンが長いほど金利で総額が増えることと、完済年齢の上限(80歳など)は、意識する必要があります。購入は早めのほうが計画を立てやすいです。

元利均等返済と元金均等返済の違い

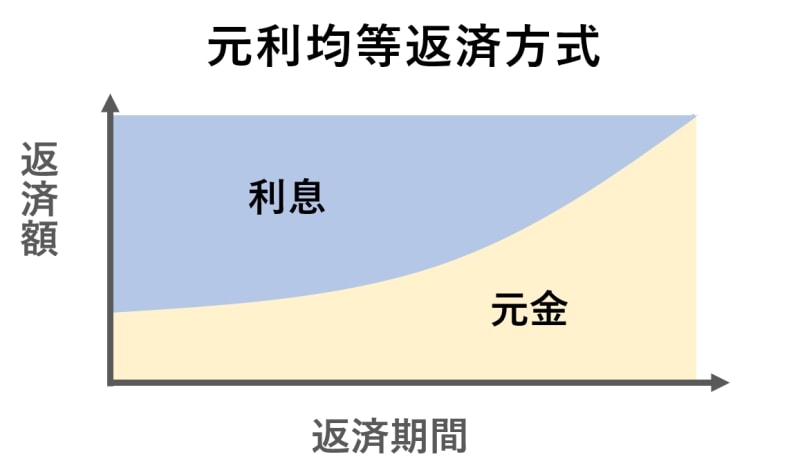

住宅ローンの払い方は「元利均等返済方式」と「元金均等返済方式」の2種類あり、それぞれ長所と短所があります。

元利均等返済方式は「毎月の返済額が一定」

元利均等返済方式は、毎月の返済額が一定で、計画が立てやすいです。

ただし、返済当初は利息分を多く含み、残債務が減るまで時間がかかります。

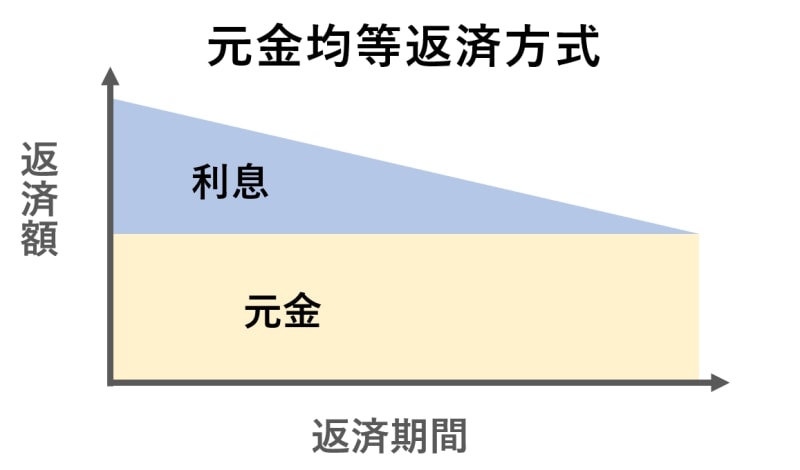

元金均等返済方式は「残債務の減りが一定」

元金均等返済方式は、利息を除いた元金が毎月一定です。返済当初は残債務が多いため金利分が大きく、生活費が圧迫されます。

繰り上げ返済や住宅ローン控除を活用すれば、大差ないとも言われています。専門家のアドバイスを聞いて決めれば大丈夫です。

年収400万円の返済シミュレーション

シミュレーションは、自分に合った条件で繰り返すことが大切です。家庭ごとに生活費や貯金額が異なりますし、残業代やボーナスの割合で、月の手取りに差があるからです。

以下で、子ども1人の家庭で2,500万円借りた場合の、返済シミュレーションを紹介します。少しずつパターンを変えて説明するので、参考にしてみてください。

フラット35の固定金利1.56%の場合

夫が年収400万円、妻が専業主婦で5歳の子どもが1人いる場合のシミュレーションです。35歳で中古マンションを購入して、定年の65歳までに30年で完済する計画です。

借入金額は2,500万円で「フラット35」「固定金利1.56%」「元利均等返済方式」の、フルローンです。

- 総返済額:約3,132万円

- 月々の返済:約8.7万円

シミュレーターを使った試算では、月々返済が約8.7万円です。手取りの「約32%」にあたるので、少し苦しい返済計画と言えます。

ボーナスや昇給幅を考えれば何とかなります。ただし、教育費を考えると、共働きしたり親を頼ったりしないと厳しいです。

金利を2%にした場合

借り入れの金利は、審査によって決まります。勤続年数の長い大企業の正社員や、安定している人ほど安い金利で借り入れが可能です。

金利が安く借りられるとは限りません。金利を1.56%から2%に変えて、他は同じ条件のまま再計算しました。

- 総返済額:約3,326万円

- 月々の返済:約9.2万円

シミュレーターを使った試算では、月々返済が約9.2万円です。手取りの「約35%」にあたり、厳しい返済計画です。

貯金があれば借りる金額を減らす、70歳までの35年ローンにするなど、月々返済を抑える方法をとるべきと考えられます。

頭金を払い返済期間35年に延ばした場合

頭金を500万円払って、借り入れを2,000万円に減らしてみました。金利は2%のまま、返済期間を35年に延ばしました。

返済期間をあえて延ばして、昇給したり子育てが落ち着いたりしてから、ローンを見直す作戦です。

繰り上げ返済や共働きすれば、後からでも返済期間を短縮できます。後から延ばすのは大変なので、最初は最長で組むべきです。

- 総返済額:約2,782万円

- 月々の返済:約6.6万円

シミュレーターの試算では、月々返済が約6.6万円です。手取りの「約25%」まで抑えられていて、現実的な返済額に落ち着きました。

毎月の返済額は、多すぎず少なすぎずがベストです。生活費が圧迫されすぎないように、何度もシミュレーションして、完済までのスケジュールが現実的な計画を立てましょう。

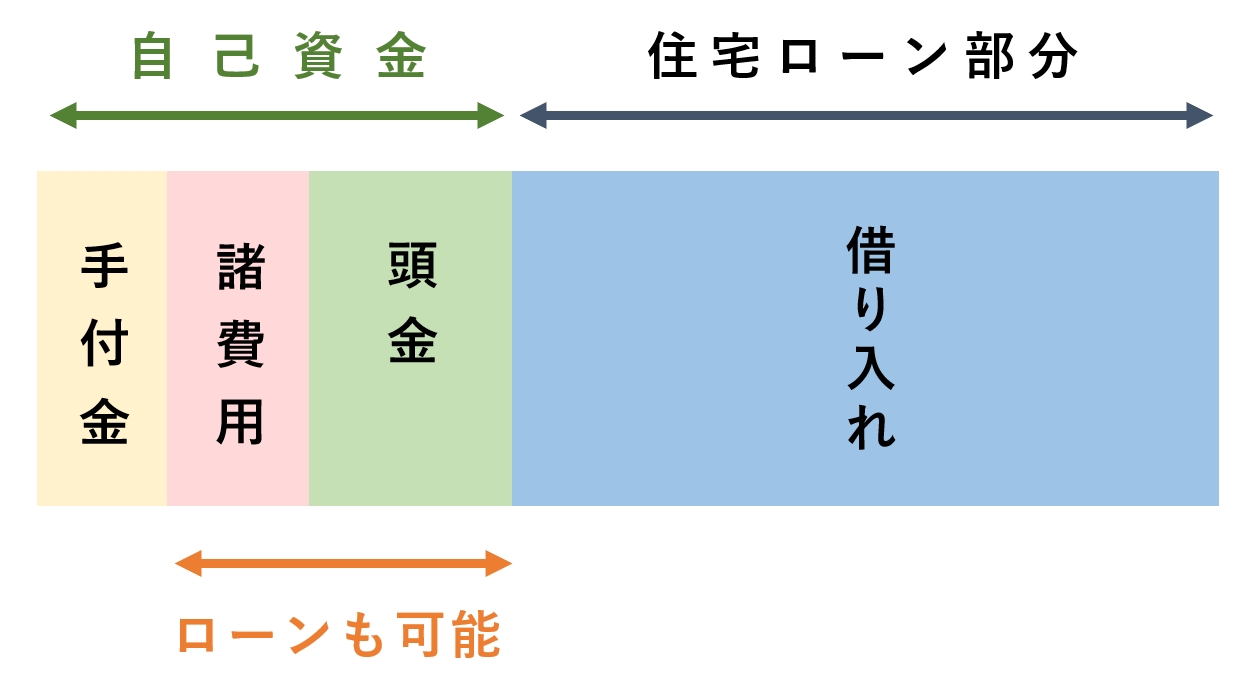

購入時は「手付金」が払えれば家は買える

貯金が少なくても「手付金」が払えれば、家は買えます。頭金なしの「フルローン」を組んで、手数料や税金などの「諸費用」はローンに含める方法があるからです。

手付金とは、売買契約を結んだ証拠として前払いするお金で、相場は「販売価格の5~10%」です。20万円、50万円など、定額の場合もあります。

余裕がある人は、諸費用で購入価格の10%、頭金で購入価格の20%を目安に、自己資金を用意しましょう。頭金を払うと金利が安くなるケースも多いです。

例えば、フラット35では9割以下のローンだと金利が約0.2%安いので、頭金を10%支払ったほうがお得です。

| 金利の範囲 | |

|---|---|

| 9割以下のローン | 1.440~2.540% |

| 9割超えのローン | 1.700~2.800% |

希望の金額を借りられない可能性にも備えて、自己資金は多ければ多いほど安心です。

手付金を払った後はキャンセルできない

手付金は契約の意思表示なので、払った後に買主から契約解除すると、ペナルティとして没収されます。売主の事情で契約解除したい場合は、倍額で返金されます。

手付金の最終的な金額は、売主が決めます。交渉で安くしてもらえるケースもあるので、初期費用が心配なら相談の余地はあります。

申し込みの意思表示の「申込金」とは

物件によっては、申し込みの際の意思表示として「申込証拠金」「申込金」が必要なケースもあります。相場は10万円前後で、手付金と似た費用です。

契約すれば頭金として扱われますし、契約前にキャンセルするなら返金されます。お金を払うときは、名目を必ず確認しましょう。

諸費用の内訳を紹介

購入価格10%程度の「諸費用」の内訳を紹介します。

| 内容 | |

|---|---|

| 団体信用生命保険料 | 死亡など万が一に備えた保険料(金利に上乗せして支払う方法が多い) |

| 火災保険料 | 建物・家財の保険料 |

| 事務手数料 | 金融機関に支払う手数料 |

| ローン代行手数料 | 不動産屋へのローン紹介手数料 |

| 仲介手数料 | 不動産屋への報酬 |

| 登記代行手数料 | 司法書士への報酬など |

| 登録免許税 | 所有権と抵当権の登記にかかる税金 |

| 固定資産税清算金 | 売主が1年分払う税金の日割り清算 |

| ローン保証料 | 保証会社に支払う手数料 |

| 印紙税 | 売買・ローンの契約書にかかる税金 |

| リフォーム費用など | 内装工事費用・オプション設備費用 |

ローン保証料とは、保証会社に支払う手数料のことです。保証会社は、返済が不可能になると立て替えてくれます。その後は保証会社に返済していく流れです。

保証料や事務手数料は、金融機関によって差があります。金利を比較するときにあわせて確認しましょう。

岩井

実際はさらにお金が必要

家を買うための費用の他にも、引っ越しに必要な費用があります。引っ越し代金はファミリーだと10万円程度で、家具家電もすべて揃えると50~100万円はかかります。

災害や病気に備えた保険に加入すると、さらに費用がかかります。手元にいくら残すかまで考えて予算を決めましょう。

また、購入後は1度だけ「不動産取得税」がかかります。期日内に手続きすれば、減税できるケースが多いです。忘れないように気を付けましょう。

住宅ローン控除を受けると実質的に低金利

住宅ローン控除(住宅借入金等特別控除)を受けると、年末のローン残債務の0.7%(上限あり)を、10~13年間も減税できます。還付金で、実質的に金利の負担を減らせます。

控除できる額より所得税が少なく引ききれないぶんは、住民税から減税できます。物件によっては減税が受けられないので要注意です。

- ・床面積が登記簿上の面積40~50㎡以上

- ・所得が一定(1,000万円~)以下

- ・取得後6ヶ月以内に入居して住み続ける

- ・家の半分以上が居住スペース

- ・耐震基準を満たす(1982年以降の建築)

- ・10年以上の住宅ローンを組む など

減税を受けるための条件(要件)や、減税される上限額は新築と中古で異なります。「令和4年度税制改正」のパンフレットにも目を通しておきましょう。

制度は数年ごとに見直されるので、購入の際は優遇が受けられる条件とあわせて最新の情報をチェックしてください。

住宅ローン控除については以下の記事で詳しく解説しています。

控除を受けるためには確定申告が必要

住宅ローン控除を受けるためには、確定申告が必要です。会社員などの給与所得者は、給料の他に収入がなければ、2回目以降は年末調整で控除が受けられます。

税金の軽減措置は、期間限定のものや、自分で手続きが必要なものが多いです。

最新情報を調べるのは大変なので、不動産屋からもアドバイスを受けるべきです。ニュースや節税の情報は定期的に調べて、損しないようにアンテナを張っておきましょう。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |