「20代でもマンションを買える?」「新婚だとローン審査は難しい?」などの疑問にお答えします!

20代でも買える方法や、マンション選びのポイントを解説します。20代のマンション購入でよくあるQ&Aもまとめました。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

20代でもマンションは購入できる

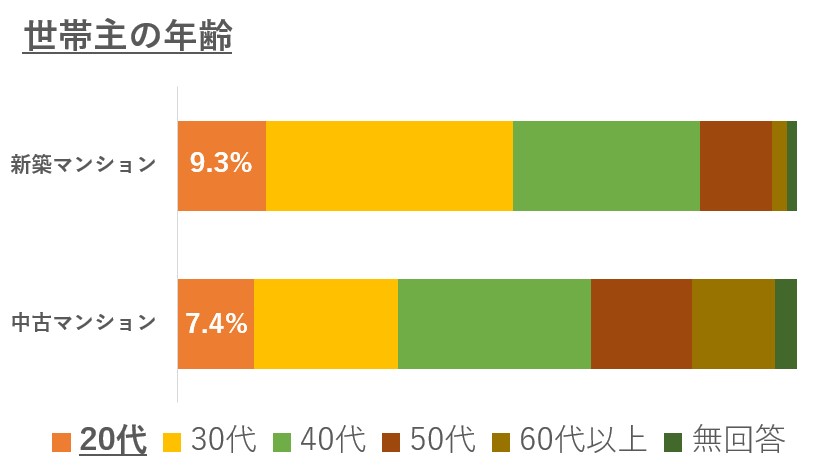

20代でもマンションは購入できます。国土交通省の「令和2年度住宅市場動向調査」でも、全体の7~9%は、20代でマンションを購入しています。

出典:国土交通省住宅局「令和2年度住宅市場動向調査報告書」

購入すれば、賃貸に住み続けるより、住居費を節約できる場合があります。長期的に考えて、損しない住まいの選択をすべきです。

住宅ローン審査の条件や、実際の20代の購入理由を知って、マンション選びを失敗しないようにしましょう。

賃貸と購入どちらがお得かは、以下の記事でも解説しています。

20代が持ち家を買った理由TOP3

2021年4月の「住宅ローン利用者の実態調査」によると、20代が住宅を購入した理由は、結婚や出産などのタイミングがほとんどです。

| 理由 | 割合 | |

|---|---|---|

| 1位 | 子どもや家族のため | 61.7% |

| 2位 | 結婚や出産を機に家を持ちたい | 43.9% |

| 3位 | 老後の安心のため | 9.8% |

出典:住宅金融支援機構 「住宅ローン利用者の実態調査」

新婚で家探しをしている人も、同じような立地と予算なら、毎月払っている家賃で、より広い家に住める可能性があります。

賃貸では、住まいの不安が残ります。高齢になるほど入居審査に落ちやすくなるためです。持ち家を買っておくと、老後の住まいの心配が減らせます。

収入の安定した正社員は購入を検討するべき

収入の安定した正社員や公務員は、購入を検討するべきです。ローン審査に通りやすく、余裕のある返済計画が組めます。

以下の項目に当てはまる数が多いほど、家が買える可能性が高いです。

- ・年収が350万円以上ある

- ・正社員である

- ・勤続年数が1年以上ある

- ・持病がなく健康である

金融機関は、本人に安定した返済能力があるか、総合的に審査します。

年収が350万円以上なら、金融機関ごとの最低基準はクリアできます。月収でいうと約30万円は必要です。

また、正社員は解雇されにくく収入が安定しているため、ローン審査に通りやすいです。

ローンの審査基準は金融機関によって異なる

ローンの審査基準は金融機関によって異なります。転職して勤続年数が1年未満だったり、自営業で収入が不安定な人は、審査が不利になりやすいです。

なかには、個人の事情を汲んで、審査を有利に進めてくれる金融機関もあります。ローン審査に不安がある人は、金融機関や不動産屋に相談してみてください。

審査に落ちる理由と対策の詳細については、以下の記事でまとめています。

マンション購入に向いている人の特徴

利便性や防犯面が譲れない人は、マンションがおすすめです。マンション購入に向いている人の特徴を紹介します。

- ・利便性のいい環境で暮らしたい

- ・グレードの高い設備がほしい

- ・新婚生活で広いお部屋が欲しい

- ・老後でも安心できる住まいが欲しい

マンションは駅近に建てられるケースが多く、もともと備わっている防犯設備が多いです。

「今の家賃がもったいない」「老後も安心して暮らせる住まいが欲しい」という人は、ぜひ購入を検討してみてください。以降で、購入のメリットを解説していきます。

マンションを20代で購入する4つのメリット

20代でマンションを買うメリットは、主に4つあります。

- ・定年前に住宅ローンを完済できる

- ・子育てに適している

- ・健康なうちに家を買える

- ・親からの資金援助を受けやすい

以降で、1つずつ解説していきます。

定年前に住宅ローンを完済できる

住宅ローンは、20代から返済を始めれば、定年の65歳までに無理なく完済できます。

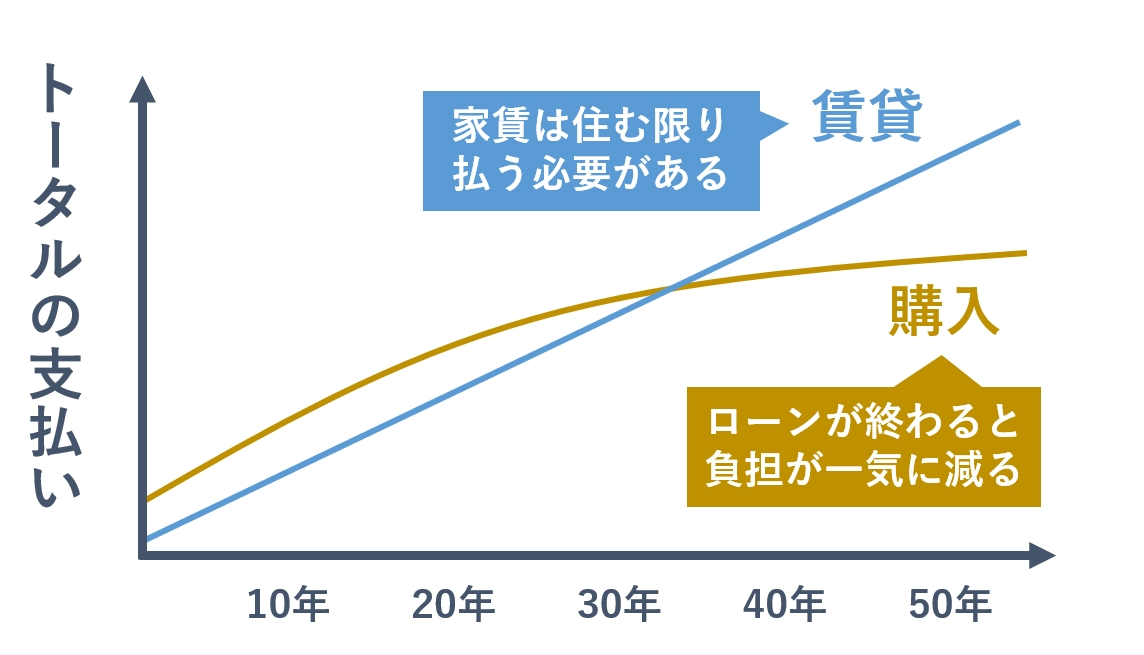

生涯かかる賃貸と購入のトータルコストを比べると、同じ規模のお部屋なら、購入したほうがトータルでお得です。

賃貸は、住み続ける限り家賃がかかります。購入すれば、完済後は毎月の住居費は一気に減り、老後の生活にゆとりが生まれます。

できれば年金暮らしが始まる前に完済できると理想的です。定年後は、基本的に収入が減るからです。

マンションは子育てに適している

マンションは子育てに適しています。防音性やセキュリティが整っていて、利便性の高いエリアに建っているからです。

規模が大きいマンションでは、ファミリー向けの共有施設が充実した物件もあります。基本的に、毎月払っている管理費で利用できます。

キッズスペースがあるマンションは、雨の日でも子どもを遊ばせられて便利です。

健康なうちにマンションを買える

ローン審査をする金融機関は、本人が完済まで健康的に働けるかチェックします。ほとんどの金融機関で団体信用生命保険(団信)の審査があるためです。

団信とは、返済中に死亡または重度障害になったとき、ローン残債がなくなる保険です。

契約者が亡くなったとき、賃貸だと残された家族が家賃を払っていく必要があります。引っ越しも大変です。

健康なうちに購入しておけば、もしものとき家族の住む家が残せるので安心です。

親からの資金援助を受けやすい

20代は親からの資金援助を受けやすいメリットがあります。親世代はまだ現役で働いており、子どもに援助できる余裕があるからです。

親から住宅の購入資金としてお金をもらうとき、一般的にかかる「贈与税」を非課税にできるケースがあります。

ただし、家を買う目的ではない贈与は扱いが異なります。詳しくは国税庁のHPで確認してください。

20代で買う不安要素はある程度解決できる

20代でマンションを買う不安要素の多くは、物件選びとローン選びで解決できます。不安要素としてよくある悩みは、以下のとおりです。

- ・ライフプランが未確定

- ・まだ収入が少ない

- ・転職するかもしれない

- ・貯金が少ない など

20代はライフプランが変わりやすいです。結婚や出産、転職などの可能性があります。

まだ収入も少ないので、住宅ローン審査に不安を感じる人もいます。以降で、解決策を紹介します。

環境の変化が不安なら2LDK以上を選ぶ

2LDK以上の間取りを選べば、生活スタイルの変化に対応しやすいです。家族が増えても、充分な生活スペースを確保できます。

もし引っ越すとしても、マンションの利便性の良さから、ファミリー向けに好条件で賃貸や売却に出せます。

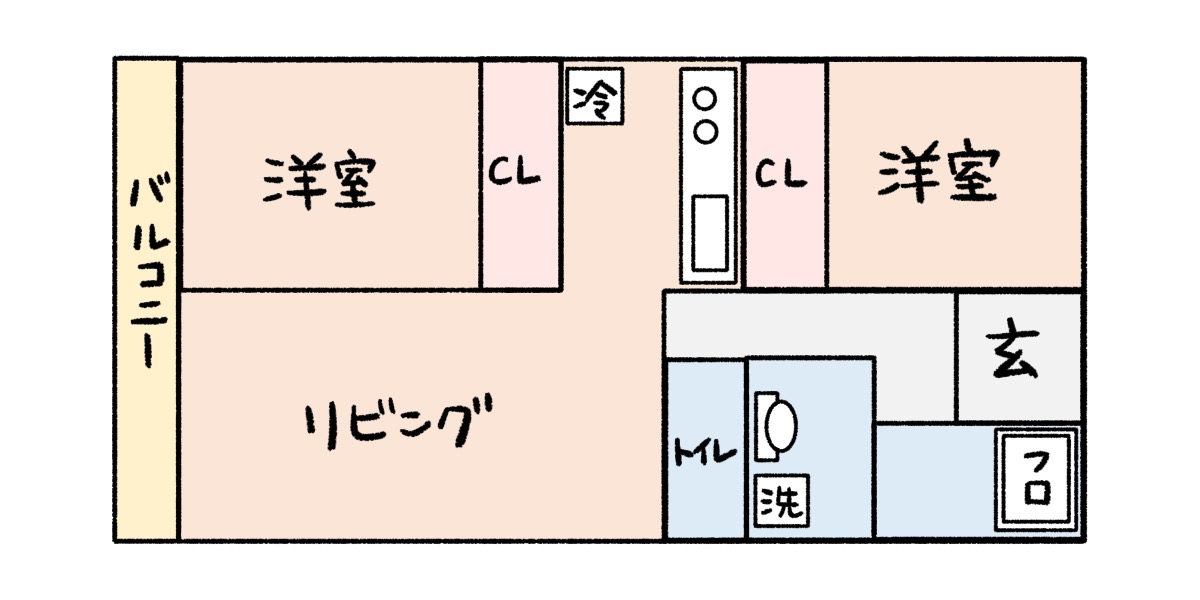

新婚カップル向きの間取り

新婚カップルには、洋室が離れている2LDKがおすすめです。参考として、間取りの例を紹介します。

夫婦で同じ寝室なら、もう片方のお部屋を収納スペースとして利用できます。別室で寝るなら、各々のプライベート空間を確保できます。

子育て世帯向きの間取り

子どもが小さい世帯は、リビング脇に和室があるお部屋が便利です。間取りの例は、以下のとおりです。

リビング脇の和室は、子どものお昼寝や遊び場に使えます。また、家事をしながら子どもの面倒を見れるので安心です。

40~50㎡以上の広い家に住むと、税金面でもお得です。年末のローン残高に応じて減税できる「住宅ローン控除」が受けられる物件を選ぶと、特に節税の効果が大きいです。

住居費は手取り年収の25%までに抑える

毎年の返済額(住居費)は、税金や保険料を引いた手取り年収の25%までに抑えましょう。

手取り年収の25%に抑えれば、余裕を持ってローンを返済でき、将来の教育費や老後資金に備えられます。

年収ごとに、無理のない借入金額と月々の返済額を表にまとめました。大まかな予算の目安として、参考にしてみてください。詳細は各リンク先で解説しています。

| 無理のない目安 | 月々の返済額 | |

|---|---|---|

| 年収350万円 | 約1,876万円 | 約5.8万円 |

| 年収400万円 | 約2,167万円 | 約6.7万円 |

| 年収500万円 | 約2,684万円 | 約8.3万円 |

| 年収600万円 | 約3,040万円 | 約9.4万円 |

※35年ローン、フラット35、金利1.59%、元利均等返済方式

2022年1月現在の金利を用いて、フラット35のシミュレーションで計算しています。

実際は、家計の事情や選ぶ物件によって、適切な借入金額は変わります。詳しいシミュレーションは、FPや不動産屋に相談するといいです。

マンションは固定費もかかるので注意

マンションは、月々の返済額の他に、管理費や修繕積立金といった固定費もかかります。

一般的に、毎月の固定費は約3万円です。月々の返済額と固定費の合計が、生活を圧迫しないか、購入前に確認すべきです。固定費については、以下で詳しく解説しています。

夫婦で年収を合算できるローンもある

収入が少なく借入額が増やせない場合、共働きなら夫婦でローンを組む方法があります。それぞれが契約者になる「ペアローン」と、収入を合わせる「収入合算」です。

単純に借入金額を増やしたいなら、ペアローンより手続きが楽な収入合算がおすすめです。

ただし、世帯の収入で組むローンは注意点が多いので、契約内容を事前によく確認してください。以下の記事でも解説しています。

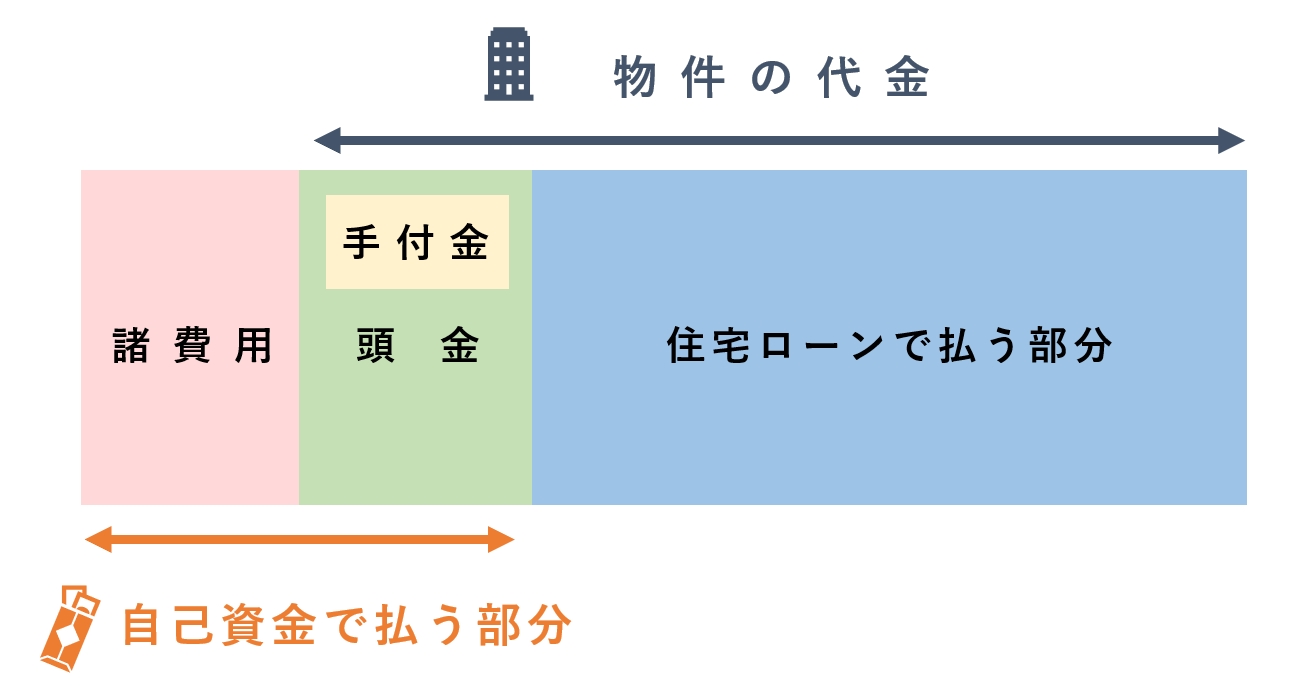

手付金だけ現金で払う

貯金が少なくても、契約時に現金で払う「手付金」が払えれば家は買えます。手付金の相場は販売価格の5~10%です。手続きが進むと物件の代金に充てられます。

他に現金(自己資金)で払う部分には「諸費用」と「頭金」があります。貯金に余裕があれば、頭金で購入価格の20%、諸費用で10%を目安に用意できると理想的です。

なかには、頭金なしで組めるフルローンもあります。物件代金と金融機関に払う手数料(諸費用)を、すべてローンに組み込む商品です。

貯金を貯める間の家賃がもったいないので、手付金が払えるなら早めに購入するのがおすすめです。

ただし、頭金なしで利用できる金融機関は限られます。詳しくは、住宅ローンアドバイザーや不動産屋に相談してみてください。

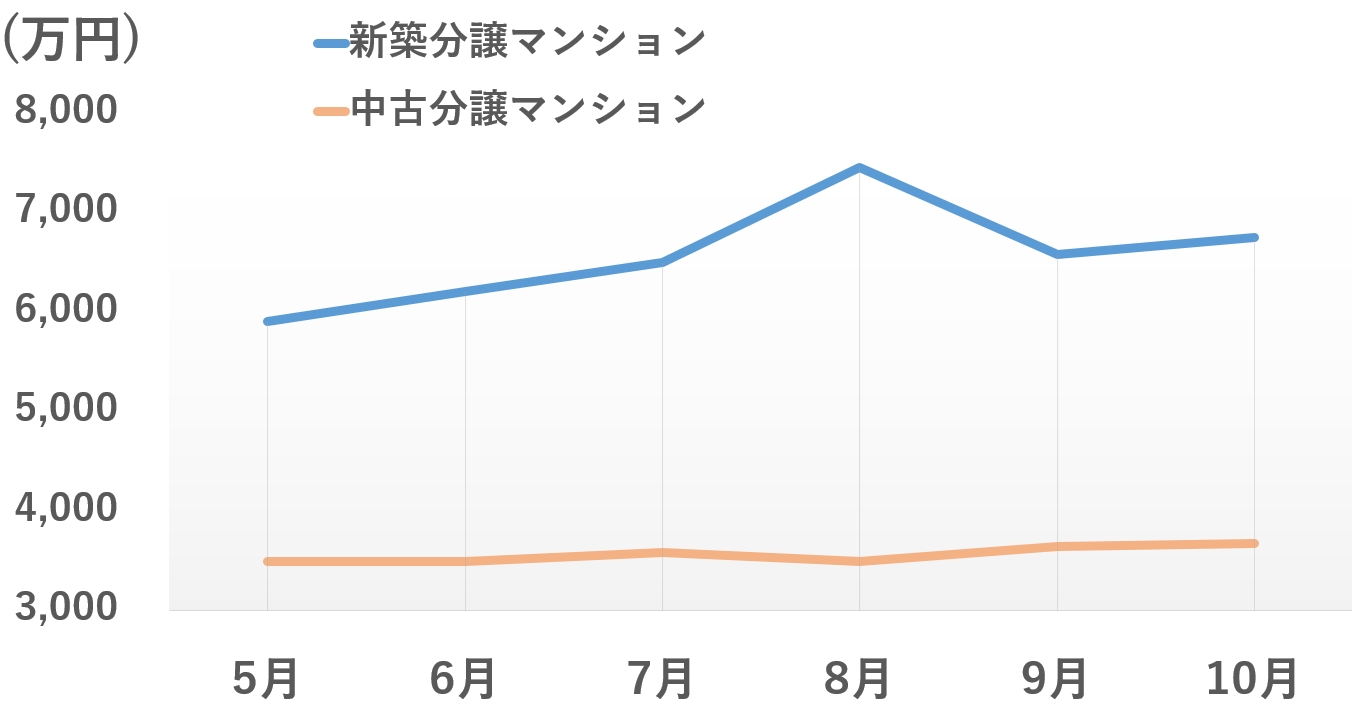

値段が抑えられる中古マンションを選ぶ

借り入れが増やしにくいうちは、中古マンションがおすすめです。ローンの借入金額を抑えられます。

首都圏の統計でも、中古マンションは、新築マンションより平均で約2,500万円安いです。

出典:不動産経済研究所(新築価格) 東日本不動産流通機構(中古価格)

新築は高額で、ある程度の頭金が必要です。無理なローンを組むと生活が大変になるので、計画的に物件を選びましょう。

中古なら自分好みにリノベーションできる

「駅近は譲れないけど予算が合わない」という人は、割安な中古マンションで、リノベーションする方法があります。

設備以外に、間取りも変えられるのが、リノベーションの魅力です。自分好みの間取りにできたり、将来の生活スタイルの変化にも対応できます。

リノベーションについてまとめた記事があるので、ぜひ参考にしてください。

マンション探しの4つのポイント

20代がチェックすべきマンション選びのポイントは、主に「住環境」「防犯面」「災害リスク」「資産価値」の4つです。

長く住むのを考えて、失敗しないマンション選びをしましょう。以下で1つずつ解説していきます。

住環境が整っているか

新婚であれば、近くに商業施設があるか、将来の子育てに向いている街かどうか確かめましょう。以下のチェック項目を満たすほど、20代に向いています。

- ・駅が近い

- ・スーパーが近い

- ・商業施設が近い

- ・治安がいい

- ・病院や診療所が近い

- ・公園が近い

- ・保育園、小中学校が近い

- ・災害時の避難場所が近い

住環境がいいほど、物件価格が上がりやすいです。エリアと物件価格を考慮し、納得できる物件探しをするのが大切です。

マンションは、新築にこだわらず、中古もあわせて探すと選択肢が増えます。

防犯性が高いマンションか

防犯性が高いマンションか、物件資料や現地で確認してください。防犯性が高いと、共働きで日中に家を空けたり、母子だけで家にいるときでも安心です。

分譲マンションに設置されているセキュリティ設備の例を紹介します。

- ・オートロック

- ・防犯カメラ

- ・TVモニター付きインターホン

- ・ダブルロック

- ・ディンプルキー

- ・宅配ボックス

- ・コンシェルジュや管理人がいる

- ・警備システム(ALSOCなど)

防犯面に関しては、なるべく玄関先で知らない人と対面しないような対策が必要です。

他にも、バルコニーや廊下からの侵入経路がないか、内見時にしっかりチェックしましょう。

災害リスクが高い場所は避ける

購入前に、所在地の災害リスクを確認しましょう。災害リスクは、自治体のハザードマップで確認できます。

水害リスクがあるエリアなら、高台や川から離れた立地を選んだり、なるべく高い階数のお部屋を選ぶといいです。

資産価値が下がりにくい物件を選ぶ

資産価値が下がりにくい物件を選ぶといいです。万が一引っ越すとき、好条件で賃貸や売却に出せます。

資産価値は、主に立地で決まります。人気の街や、再開発の予定があるエリアは価値が下がりにくいです。

住みたいと思う人が多い街なら、需要があるので価値が高く評価されます。

資産価値が落ちにくい駅TOP15

2021年5月、リーウェイズ株式会社が、資産価値が落ちにくい駅ランキングを公開しました。単身向け物件の結果は、以下の通りです。

| 順位 | 市区町村 | 駅名 (路線) |

|---|---|---|

| 1位 | 文京区 | 湯島 (千代田線) |

| 2位 | 渋谷区 | 三宮橋 (小田急線) |

| 3位 | 台東区 | 上野御徒町 (都営大江戸線) |

| 4位 | 文京区 | 本郷三丁目 (丸の内線) |

| 5位 | 目黒区 | 自由が丘 (東急東横線) |

| 6位 | 中央区 | 小伝馬町 (日比谷線) |

|---|---|---|

| 7位 | 港区 | 赤坂 (千代田線) |

| 8位 | 中央区 | 水天宮 (半蔵門線) |

| 9位 | 港区 | 白金台 (南北線) |

| 10位 | 文京区 | 春日 (都営大江戸線) |

| 11位 | 江東区 | 豊洲 (有楽町線) |

| 12位 | 渋谷区 | 代々木 (JR山手線) |

| 13位 | 新宿区 | 市ケ谷 (JR中央本線) |

| 14位 | 品川区 | 青物横丁 (京急本線) |

| 15位 | 中央区 | 月島 (有楽町線) |

特徴は、利便性がよく、再開発の予定がある場所です。ランキングを目安に、購入後も価値が下がりにくいマンションを選びましょう。

20代のマンション購入でよくあるQ&A

20代でマンションを購入するときによくある質問を、チャット不動産イエプラの岩井さんに回答してもらいました。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。岩井さんが経験した内容をふまえての回答なので、ぜひ参考にしてください。

- Q1.物件購入から入居までの流れは?

- Q2.マンションの値引きってできる?

- Q3.独身でも買える?

- Q4.シングルマザーでも買える?

- Q5.保証人がいなくても家は買える?

- Q6.持病があっても家は買える?

- Q7.他の借り入れは完済しておくべき?

- Q1.物件購入から入居までの流れは?

- A購入の流れは主に10ステップです。

面倒そうですが、不動産屋のサポートがあるので、手続き自体は難しくありません。簡単な流れをまとめました。

マンション購入の流れ- ①情報収集・内見

- ②住宅ローンの仮審査

- ③物件の申込

- ④物件の売買契約

- ⑤住宅ローンの本審査

- ⑥住宅ローンの契約

- ⑦物件立会(不具合チェック)

- ⑧決済・カギ渡し

- ⑨簡単なオプション工事

- ⑩入居開始

内見から入居まで、約2~3ヶ月ほどかかります。選ぶ物件や代金の支払い方法で、かかる期間や工程に差が出ます。

カギの引き渡し後に、リフォーム工事が入るケースについては、以下の記事を参考にしてみてください。

- Q2.マンションの値引きってできる?

- A売主次第で値引きできます。

中古マンションの多くは、値引きが可能です。販売価格はあくまで売主の希望で、定価はありません。最終的に、売主と買主の交渉次第で決まります。

値引きの交渉額を「指値」と呼びます。他のライバルが現れなければ、指値は通りやすいです。

ただし、新築マンションは値引き交渉が難しいです。建築中から募集が始まり、交渉をしないライバルが現れやすいからです。

- Q3.独身でも買える?

- A安定した収入があれば買えます。

安定した収入がある正社員であれば、家は買えます。一人暮らしという理由で、審査は不利になりません。

購入のポイントは、今後も同じエリアに住み続けるかどうかです。生活スタイルの変化も考慮して、慎重に物件を選ぶといいです。

ちなみに、婚姻前にパートナーと収入を合わせる住宅ローンは、原則できません。条件として、ローン契約までに入籍している必要があります。

物件の選び方やローンの組み方については、不動産屋に相談してみてください。

- Q4.シングルマザーでも買える?

- Aローン審査の基準がゆるい金融機関を選べば買えます。

シングルマザーがローン審査を通すには、審査がゆるい金融機関を選ぶ必要があります。主に以下の金融機関です。

金融機関 特徴 フラット35 ・年収制限がなく審査基準が明確

・全期間固定金利で先を見通せる

・団信加入が任意

・持病があっても審査できるろうきん

(労働金庫)・年収150万円から審査できる

・審査金利が低い

・借入金額が伸びやすい信用金庫

地方銀行・担当者の融通がきく

・収入が不安定でも相談可能

・地域差への配慮があるシングルマザーが心配しやすい年収や雇用形態について、融通が利く金融機関で審査するといいです。

- Q5.保証人がいなくても家は買える?

- A保証人なしで家は買えます。

住宅ローンを契約するとき、保証人は基本的に必要ありません。購入した家が担保となり、返済ができなくなったら、金融機関が家を売りに出すからです。

他にも、返済できなくなったとき、ローンの返済額を立て替えてくれる「保証会社」も利用します。保証料は、購入時の初期費用に含まれます。

ただし、保証会社が返済を立て替えても、本人の返済義務は残ります。

- Q6.持病があっても家は買える?

- A選ぶ住宅ローンによっては買えるケースがあります。

持病があると、団信の兼ね合いで審査がおりない場合が多いです。

しかし、団信の加入が任意なフラット35を利用したり、審査がゆるやかな「ワイド団信」に加入する手段があります。

ワイド団信は、通常の団信で断られる糖尿病や肝機能障害があっても、審査に通る可能性があります。基準は保険会社によるので、相談が必要です。

- Q7.他の借り入れは完済しておくべき?

- A借りたい金額によります。

他に借り入れがあると、そのぶん住宅ローンを借りられる金額は減ります。返済負担率が圧迫されるためです。

返済負担率とは、年収のうち返済が占める割合のことです。金融機関は、他の借り入れも合わせた「総返済負担率」で審査します。

チェックされる借り入れは、以下のような内容です。

チェックされる借り入れの例- ・カーローン

- ・携帯電話本体の分割払い

- ・クレジットカードの分割払い

- ・キャッシング

- ・消費者金融での借り入れ

- ・奨学金 など

金融機関によっては、キャッシング枠を総返済負担率に含めるケースがあります。明らかに使わないカードは、解約しておきましょう。

他に借り入れがあるときは、不動産屋に早めに相談してみてください。予算を決めるうえで重要だからです。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |