「住宅ローンの理想的な完済年齢は?」「35年ローンはやめた方が良い?」などの疑問にお答えします!

ローン審査でチェックされる項目や、定年までに無理なく返済する4つのコツも紹介します。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

住宅ローン完済年齢の理想は65歳

住宅ローンの完済年齢の理想は65歳です。収入が下がる定年後にローンが残っていると、返済が大変だからです。

厚生労働省の高齢者の雇用ルールで、企業には65歳まで雇用を確保する義務があります。働ける機会がある間に完済できれば、老後の負担を軽くできます。

令和3年4月の高年齢者雇用安定法の改正により、本人と会社が同意すれば70歳まで働ける環境にもなりました。しかし、2022年時点では未だ定年が65歳までの企業が多いです。

いつまで働けるかを考えて、無理なく返済できるプランを立てるのが大切です。以降で、完済年齢を決めるポイントを解説します。

実際は80歳までローンは組める

完済年齢の理想は65歳ですが、実際は80歳までローンが組める金融機関が多いです。

完済年齢の上限について、金融機関ごとにまとめたので参考にしてください。

| 完済時の年齢 | |

|---|---|

| 三菱UFJ銀行 | 80歳の誕生日まで |

| 三井住友銀行 | 80歳の誕生日まで |

| りそな銀行 | 80歳未満 |

| みずほ銀行 | 81歳未満 |

| 群馬銀行 | 81歳未満 |

| イオン銀行 | 80歳未満 |

| 中央労働金庫 | 76歳未満 |

| フラット35 (ARUHI) |

80歳未満 |

出典:2022年4月時点 公式ホームページと商品説明書より作成

金融機関ごとにルールが異なり、完済時の年齢は75~80歳の金融機関が多いです。

しかし、70代や80代で住宅ローンの返済を続けていくのは現実的ではありません。内容次第では、審査に落ちる可能性が高いです。

安定的な収入がある間に借りて、退職までに完済するのが望ましいです。

完済年齢は健康寿命を参考にする

完済年齢を考えるときは、健康寿命を気にしたほうが良いです。健康寿命とは「何歳まで健康で生きれるか」という意味です。

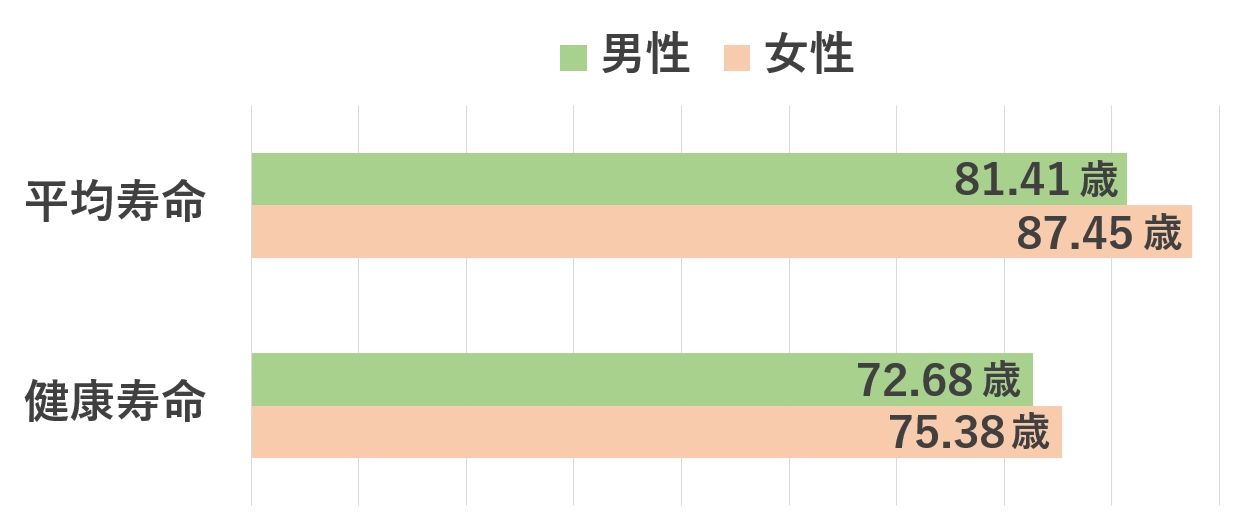

2019年の厚生労働省の資料によると、平均寿命は男性で約81歳、女性で約87歳です。日本人の健康寿命は、平均寿命より約10年短いと言われています。

出典:厚生労働省 健康寿命の令和元年値について

健康寿命は人それぞれですが、70歳を超えても返済が続く計画は、老後に破産してしまうリスクが高くなります。

健康で働ける現役のうちに完済できる計画を立てるべきです。

60歳以上は給与が下がる可能性がある

60歳以上は給与が下がる可能性があります。継続雇用制度や役職の定年で、収入のピークは定年より手前の会社が多いです。

早いと50代の後半から給与が下がるので、会社の規定をふまえた計画を立てましょう。

収入のピークを基準に予算を組むと、ローンを借りすぎてしまうので要注意です。

収入に余裕があるなら早めに完済できるプランを立てる

収入に余裕があるなら、早めに完済できるプランを立てましょう。完済が早いほど、将来の住居費を大きく減らせます。

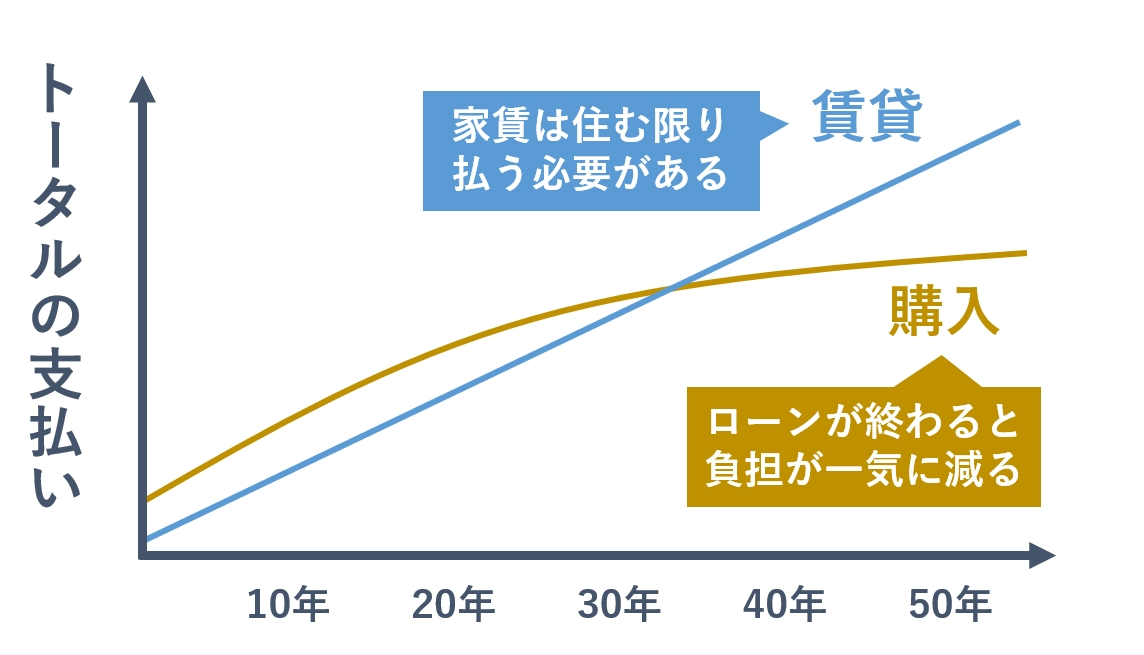

生涯かかる賃貸と購入のトータルコストを比べると、同じ規模のお部屋なら購入したほうがお得です。

賃貸は、住み続ける限り家賃がかかります。購入すれば、完済後は毎月の住居費は一気に減り、老後の生活にゆとりが生まれます。

老後に備えた家の探し方をまとめた記事も参考にしてみてください。

退職金は老後資金に充てたほうが良い

退職金で一括返済を考える人もいますが、老後資金に充てたほうが良いです。

2019年に発表された金融庁の「市場ワーキング・グループ」の報告によると、老後資金は約2,000万円不足すると言われています。

現役のうちに完済できる計画を立てれば、退職金で老後資金に余裕が作れます。

住宅ローンの借入期間は平均で約30年

国土交通省の「令和2年度住宅市場動向調査報告書」によると、住宅ローンの借入期間は平均で約30年です。

物件の種類によっても違いがあります。三大都市圏(東京・愛知・大阪近郊)の数値を、以下で表にまとめました。

| 借入期間 | |

|---|---|

| 注文住宅 | 土地:33.7年 |

| 建物:32.0年 | |

| 新築戸建て(建売) | 31.0年 |

| 新築マンション | 31.1年 |

| 中古戸建て | 27.2年 |

| 中古マンション | 25.3年 |

| 平均 | 約30.1年 |

出典:国土交通省 令和2年度住宅市場動向調査報告書より作成

注文住宅や新築は中古より高額で、返済に時間がかかる傾向があります。返済にゆとりを作るなら、借入期間は長めに設定すべきです。

住宅ローンの返済期間について詳しく解説している記事があるので、参考にしてください。

完済するまでの期間の平均は約16年

住宅金融支援機構の「2020年度住宅ローン貸出動向調査」によると、完済するまでの期間の平均は約16年でした。

購入時に決めた返済期間より、10~15年早く返し終わる人が多いです。定年までに完済できると、安心して老後の生活を送れます。

返済期間は最長で組むべき

返済期間は最長のローンで組むべきです。まとまったお金をあとから返す「繰り上げ返済」を使えば、期間を短くできるからです。

住宅ローンを短い期間で組むと、原則は後から延長できません。なるべく最長で組むのをおすすめします。

購入後に返済期間を短くする方法は、のちほど解説します。

完済時の年齢は最も重要な審査項目

完済時の年齢は、ローン審査で最も重要な審査項目です。国土交通省の「令和2年度民間住宅ローンの実態に関する調査」から、年齢に関する統計を紹介します。

ローン審査で、完済時の年齢を見る金融機関の割合は約99.1%です。その他の重要な審査項目もまとめたので参考にしてください。

| 審査する金融機関の割合 | |

|---|---|

| 完済時の年齢 | 99.1% |

| 健康状態 | 98.2% |

| 担保評価(不動産の価値) | 98.2% |

| 借入時の年齢 | 97.8% |

| 年収 | 95.7% |

| 勤続年数 | 95.3% |

| 返済負担率(返済比率) | 92.1% |

出典:国土交通省 令和2年度民間住宅ローンの実態に関する調査

完済時の年齢は、ほぼチェックされると考えておきましょう。どの項目を重要視するかは金融機関ごとに違うので、事前に確かめておくと良いです。

30歳までにローンを組むと現役のうちに完済できる

30歳までにローンを組むと現役のうちに完済できます。最長の35年ローンを組んでも、65歳に間に合うからです。

35年で組むと月々の負担を減らせて、余裕を持ってローンの返済ができます。

3,000万円を借りるとき、65歳までに完済するには、毎月いくらの返済が必要か、年齢別にシミュレーションしました。

| 借入期間 | 毎月の返済額 | |

|---|---|---|

| 30歳 | 35年 | 9.5万円 |

| 35歳 | 30年 | 10.7万円 |

| 40歳 | 25年 | 12.3万円 |

| 45歳 | 20年 | 14.6万円 |

| 50歳 | 15年 | 18.8万円 |

| 55歳 | 10年 | 27.1万円 |

・借入期間20年以下はフラット20を適応

・2022年4月時点の金利を適用

・元利均等返済方式

・ボーナス払いなし

借入期間が短いほと月々の負担が大きいです。最初は可能な限り最長で組んでおくと、将来の急な出費にも備えられます。

注意点として、借りる期間が長くなるほど多く利息を払います。毎月の返済額を優先するのか、トータルの支払額を優先するのかは慎重に考えましょう。

年齢ごとに住宅ローンの解説をまとめた記事があるので、ぜひ参考にしてください。

| 年齢ごとの住宅ローン記事 | |

|---|---|

| 20~29歳 | 30~39歳 |

| 40~49歳 | 50~59歳 |

健康なうちに買っておくと審査に有利

健康なうちはローン審査が有利です。多くの金融期間では、団体信用生命保険(団信)の審査があるためです。

団信とは、返済中に死亡または重度障害になったとき、ローン残債がなくなる保険です。本人が完済まで健康で働けるかチェックされます。

年齢とともに病気のリスクが上がります。持病があると借りられるローンが減るので、健康なうちに借りるのがおすすめです。

定年までに無理なく完済する4つのコツ

定年までに無理なく完済するコツを4つ紹介します。事前にポイントを抑えておけば、返済がきつくなるのを防げます。

- ・物件価格を見直す

- ・頭金を払って借入額を減らす

- ・適切な金利プランでローンを組む

- ・元利均等返済方式を選ぶ

以降で1つずつ解説します。

物件価格を見直す

まずは物件の価格が高すぎないか見直すと良いです。無理のない借入額かは返済負担率(返済比率)で分かります。

返済負担率とは、税込の年収のうち返済が占める割合のことです。

計算式

- 返済負担率(%)=1年間の返済÷税込年収×100

返済負担率の理想は、税金や保険料を引いた「手取り年収の25%」です。手取りで考えるのは、税込の年収で考えると予算を多く見積もってしまうためです。

手取り年収の25%まで抑えれば余裕を持って返済できます。手取りの25%を返済に回した、無理のない返済額の目安にまとめました。

各リンク先で、無理のないローンの組み方を解説しています。

| 無理のない目安 | 毎月の返済額 | |

|---|---|---|

| 年収350万円 | 1,845万円 | 5.9万円 |

| 年収400万円 | 2,109万円 | 6.7万円 |

| 年収500万円 | 2,636万円 | 8.4万円 |

| 年収600万円 | 2,966万円 | 9.4万円 |

| 年収700万円 | 3,460万円 | 11万円 |

| 年収800万円 | 3,954万円 | 12.5万円 |

※フラット35、金利1.70%、元利均等返済方式

金融機関によっては、返済負担率30~35%のローンも組めます。しかし、上限まで借りると返済がきつくなったとき後悔しやすいです。

個人の家計まではチェックされないため、自分で借りすぎを防ぐ必要があります。理想の返済負担率は以下の記事でも解説しています。

頭金を払って借入額を減らす

自己資金(貯金)に余裕があれば、頭金を払って借入額を減らしましょう。借入金額を抑える他にもメリットが3つあります。

- ・金融機関のローン審査で有利

- ・金利の優遇が受けられるケースがある

- ・トータルの支払額が抑えられる

頭金を払うと審査に有利です。「貯金をする余裕がある」と、金融機関に返済能力を認めてもらえる可能性が上がります。

また、頭金を払うと金利が優遇される場合があります。フラット35では、購入代金10%の頭金を払うと金利が安くなるのでお得です。

| 金利の範囲 | |

|---|---|

| 9割以下のローン | 1.440%~2.540% |

| 9割超えのローン | 1.700%~2.800% |

出典:フラット35公式ホームページ 2022年4月の金利情報

1%未満の金利の違いでも、トータルの返済額が数十万~数百万円変わる場合があります。

ただし、購入後は引越し費用などがかかります。頭金と手元に残すお金のバランスは慎重に考えましょう。頭金については、以下でも解説しています。

適切な金利プランでローンを組む

適切な金利プランでローンを組むと良いです。住宅ローンの金利は大きく分けて2種類です。

| 全期間固定金利型 | ・完済するまで金利が変わらない ・相場は1.0~1.7% |

|---|---|

| 変動金利型 | ・定期的に金利が見直される ・相場は0.3~0.7% |

全期間固定金利型は、完済まで金利が変わりません。完済まで返済額が変わらない安心感がありますが、利息の負担が大きいです。

変動金利は、定期的に金利が見直されるタイプです。毎月の返済額を抑えられますが、金利が変わるリスクがあります。

片方を選ぶか組み合わせもできるので、自分に合う金利タイプを選びましょう。

住宅ローンの種類や金利について解説している記事があるので、ぜひ参考にしてください。

元利均等返済方式を選ぶ

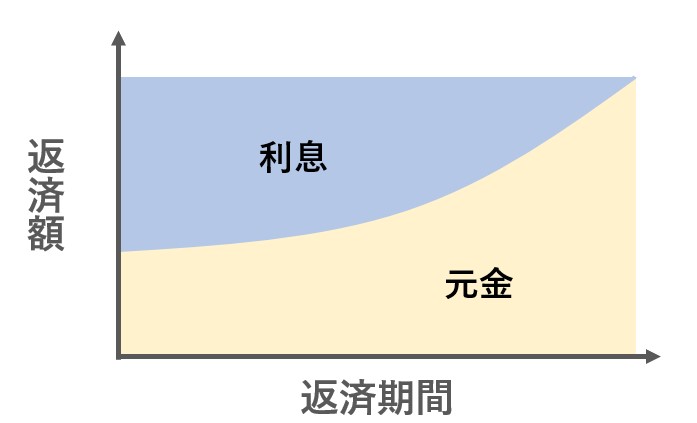

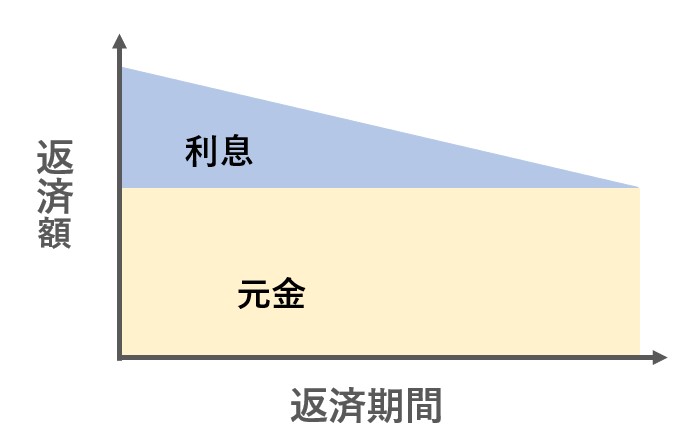

住宅ローンの払い方は「元利均等返済方式」と「元金均等返済方式」の2種類です。

無理のない返済額からスタートしたいなら、元利均等返済方式がおすすめです。同じ借入額でも、返済当初の金額が抑えられます。

| 特徴 | |

|---|---|

| 元利均等返済方式 | ・毎月の「返済額」が一定 ・元金が減るまで時間がかかる  |

| 元金均等返済方式 | ・毎月の「元金」が一定 ・返済始めの負担が大きい  |

返済方式については、繰り上げ返済やローンの残債に応じて節税できる「住宅ローン控除」を活用すれば、大差ないとも言われています。

住宅ローン控除については以下の記事で詳しく解説しています。

返済期間を短くする方法

購入後に返済期間を短くできる方法があります。購入当初は、無理に返済期間が短いローンを組まなくても大丈夫です。

返済期間のポイントを抑えて、定年前には完済できるようにしましょう。

岩井

繰り上げ返済をする

繰り上げ返済すると、返済期間を短くできるケースがあります。

繰り上げ返済の仕方は、返済期間を短くする「期間短縮型」と、毎月の返済額を下げる「返済額軽減型」から選べます。

期間短縮型を選べば返済期間を短くでき、そのぶん利息も払わずに済みます。

| 特徴 | |

|---|---|

| 期間短縮型 | ・返済期間を減らして完済を早められる ・毎月の返済額は変わらない |

| 返済額軽減型 | ・毎月の返済額を減らせる ・完済までの年数は変わらない |

購入当初にボーナス設定するよりも、お金に余裕ができたときに繰り上げ返済しましょう。ボーナス払いは、もし賞与が減ったときに返済が大変になります。

借り換えをしてみる

金利の低い住宅ローンへ借り換えると、利息の負担を軽減できます。毎月の返済額は変えないまま、返済期間を短くできる場合があります。

一般的に、何歳までに買わないといけないというルールはありません。しかし、完済年齢を考えると早めの購入が良いです。

購入のタイミングやローン選びの悩みは不動産屋に相談して、無理のないローンを組むようにしましょう。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |