「みんなが家を買う理由を知りたい!」「購入すると、どんなメリットがある?」といった疑問にお答えします!

実際の購入者の口コミから、家を買う魅力を紹介します。また、購入への不安を解消する方法や、住宅ローンの組み方も解説します。

この記事は、ファイナンシャルプランナーの、岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

家を買う理由TOP5

家を買う理由TOP5をまとめました。平成30年7月の、不動産流通経営協会の「住宅購入がライフススタイルに与える影響に関する調査」を参考にしています。

| 理由 | |

|---|---|

| 1位 | 家賃がもったいないから |

| 2位 | 子どもの成長にいいと思うから |

| 3位 | 持ち家は自由が利くから |

| 4位 | もっと広い家に住みたいから |

| 5位 | 金利が低かったから |

出典:住宅購入がライフススタイルに与える影響に関する調査

家を買った理由の1位は「家賃がもったいないから」でした。他にも、子育てに関する内容や金利が安いといった理由も多いです。

家を買うメリットを知れば、物件の買い逃しを防げます。

以降で、2021年9月に当サイト「スマイノ」が独自に集計したアンケートより、実際の購入者の口コミを紹介します。あわせて、購入のメリットを解説していきます。

家賃が高いと感じたから

賃貸に住んでいたときは、家賃が高いと感じていました。ポストに投函されていた募集図面を見て、毎月の支払い額が意外に安いと知りました。ローン相談も兼ねて不動産屋に行ったら、今の家賃よりも低い住居費で住める家を紹介してもらえました。

賃貸に住んでいたときは、家賃が高いと感じていました。ポストに投函されていた募集図面を見て、毎月の支払い額が意外に安いと知りました。ローン相談も兼ねて不動産屋に行ったら、今の家賃よりも低い住居費で住める家を紹介してもらえました。最長の35年ローンを組めば、毎月の返済額(住居費)を抑えられます。返済期間が長いほど毎月の返済額が下がるからです。

過去に募集されていた物件を例に、同じような立地で、毎月の住居費がどのように変わるかシミュレーションしました。

賃貸の場合

- 種別:分譲賃貸マンション

- 所在地:足立区内

- 駅距離:徒歩10分以内

- 築年数:28年

- 間取り:2LDK

- 広さ:約65㎡

- 共益費:約2万円

- 家賃:18万円

購入の場合

- 種別:中古マンション

- 所在地:足立区内

- 駅距離:徒歩7分以内

- 築年数:20年(フルリフォーム済み)

- 間取り:2SLDK

- 広さ:約70㎡

- 販売価格:3,380万円

- 管理費:約2万円

- 毎月の返済額:10.7万円

※35年ローン、フラット35、金利1.69%、元利均等返済方式

このシミュレーションでは、購入したほうが毎月の住居費が約7.3万円も節約できます。

賃貸は家賃が高めに設定されています。貸す側の維持費や収益も含めて、家賃を設定しているからです。

また、投資目的のローンは住宅ローンより金利が高いです。築古を除いてローンが残っている大家さんがほとんどなので、家賃が割高な物件は多いと言えます。

子どもが増えて家が手狭になったから

子どもが増えてから家が手狭と感じていました。子どもがのびのびと成長できる環境で子育てしたかったので、広い戸建てを中心に探しました。家賃とほぼ変わらない返済額なのに、広い家が買えました。

子どもが増えてから家が手狭と感じていました。子どもがのびのびと成長できる環境で子育てしたかったので、広い戸建てを中心に探しました。家賃とほぼ変わらない返済額なのに、広い家が買えました。結婚や出産を理由に家を買う人が多いです。子どもの誕生や成長に伴って、現在の住居が手狭になったのがきっかけです。

持ち家は子育てに向いています。隣と離れた戸建てや、ファミリー向けのマンションを買えば、子どもの声で迷惑をかけにくいです。

同じような立地と予算なら、毎月払っている家賃で、より広い家に住める可能性があります。

自分好みの家に変えられるから

持ち家は、自分好みに内装を変えられるのが気に入っています。賃貸では画鋲の穴すら気をつかっていました。今では趣味のDIYを気兼ねなくできて、大満足しています。

持ち家は、自分好みに内装を変えられるのが気に入っています。賃貸では画鋲の穴すら気をつかっていました。今では趣味のDIYを気兼ねなくできて、大満足しています。持ち家は、自分好みにDIYをしたり、リノベーションできます。

リノベーションすると、中古でも新築ライクに生まれ変わります。内装を変えたり、間取りごと変更できるからです。

「キレイめなデザインがいいけど予算が合わない」という人は、割安な中古を買ってリノベーションするのをおすすめします。

家を買うと税金が戻ってきてお得だから

家を買ったのは、税金が戻ってきてお得だからです。家賃と同じ感覚でローンを返済するだけで、所得税を節税できてます。戻ったお金は貯金に回して、子どもの教育費に備えてます。

家を買ったのは、税金が戻ってきてお得だからです。家賃と同じ感覚でローンを返済するだけで、所得税を節税できてます。戻ったお金は貯金に回して、子どもの教育費に備えてます。住宅ローンを組むと、住宅ローン控除(住宅借入金等特別控除)を利用できます。毎年のローン残債務に応じて減税できる制度です。

10~13年間、年末の残債務の0.7%が所得税から控除されます。ただし、控除を利用するには以下の条件を満たす必要があります。

- ・床面積が登記簿上の面積40~50㎡以上

- ・所得が一定(1,000万円~)以下

- ・取得後6ヶ月以内に入居して住み続ける

- ・家の半分以上が居住スペース

- ・耐震基準を満たす(1982年以降の建築)

- ・10年以上の住宅ローンを組む など

減税を受けられる上限額は、建物の省エネ性能や新築と中古で異なります。

制度の見直しは定期的にあるので、購入の際は優遇が受けられる条件とあわせて最新の情報をチェックしましょう。

住宅ローン控除については、次の記事でも解説しています。

賃貸に住み続けるのが不安だから

家を買ったきっかけは、賃貸に住み続けるのが不安だったからです。今の家でも保証会社の審査に一度落ちていて、入居審査の心配がない持ち家が欲しくなりました。住宅ローンを無事に組めて、返済は順調なので老後も安心して暮らせそうです。

家を買ったきっかけは、賃貸に住み続けるのが不安だったからです。今の家でも保証会社の審査に一度落ちていて、入居審査の心配がない持ち家が欲しくなりました。住宅ローンを無事に組めて、返済は順調なので老後も安心して暮らせそうです。持ち家を買っておくと、老後の住まいの心配が減らせます。賃貸の場合は、高齢になると更新を断られたり、審査に落ちやすくなります。

買えるうちに家を購入してローンを完済すれば、住居費用の心配がなくなり、老後資金の負担も軽くできます。

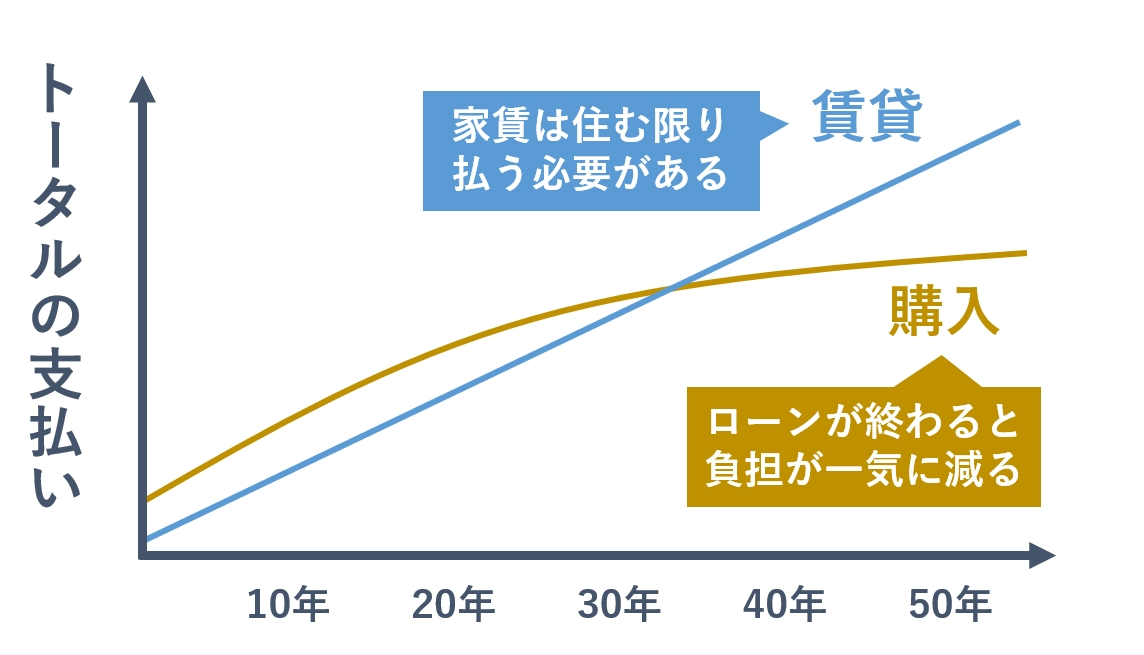

以下の図のように、賃貸では出費が右肩上がりです。住み続ける限り、家賃を支払い続けなければいけません。

また、持ち家は資産として子どもに相続できます。相続後に住まなくても、家族が売却して現金化できます。

賃貸は、家賃を払い続けても自分のものにはなりません。今後同じような住居費を払うなら、資産になる持ち家のほうが合理的です。

もしものときに家族に家が残せるから

購入した理由は、自分にもしものことがあったとき、家族が住む家を残せると知ったからです。ローンの残債がなくなるので、残された家族に、住居費の心配をかけないのがメリットと感じました。

購入した理由は、自分にもしものことがあったとき、家族が住む家を残せると知ったからです。ローンの残債がなくなるので、残された家族に、住居費の心配をかけないのがメリットと感じました。多くの金融機関では、住宅ローンを組むとき、団体信用生命保険(団信)に加入します。

団信とは、返済中に死亡または重度障害になったとしても、保険金でローンの債務が免除される仕組みのことです。万が一のとき、残債がなくなり家族に家が残せます。

団信の加入の際は、健康状態をチェックされます。購入するなら、持病などの心配が少ないうちが良いです。ローン審査と返済どちらの心配も減らせます。

岩井

家を買うタイミングは金利相場や生活スタイルから判断する

家を買うタイミングは、住宅ローンの金利相場や生活スタイルから判断しましょう。

同じ物件を買うとき、1%未満の金利の違いでも、トータルで100万円以上の差が出る場合があります。また、生活スタイルに合う物件を選べば、ストレスのない暮らしができます。

以降では、住宅ローンの金利の推移や生活スタイルの変化から見た、家を買うタイミングについて解説していきます。

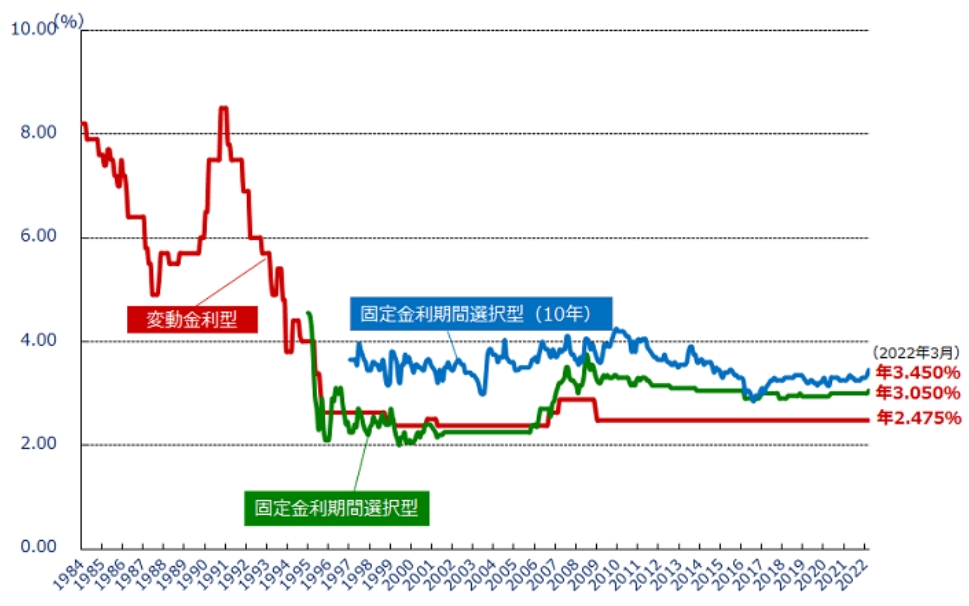

2022年現在は金利が安い

2022年現在の金利相場は低く、住宅ローンが低金利で組めます。家を買うのに適したタイミングだと言えます。

日本銀行の金融緩和政策により、金利相場の推移を見ると、2009年頃から金利が安いです。2022年4月の変動金利は約2.4%で、下がり切っている状態です。

金融機関ごとに割引があり、実際は更に安く借りられます。金利の相場は、変動金利で0.3~0.6%、固定金利で1~1.6%です。

金利は上昇していく可能性があるため、低金利のうちに組むのがおすすめです。金利タイプや優遇によっても変わるので、次の記事も参考にしてみてください。

購入するタイミングは家族が増えたときが多い

購入するタイミングは、結婚や出産で家族が増えたときが多いです。家の希望条件がはっきりして、失敗しにくいからです。

また、家探しは住居費を見直すきっかけにもなります。子どもの教育費を貯めるために、どれくらい住居費を抑える必要があるのかが分かります。

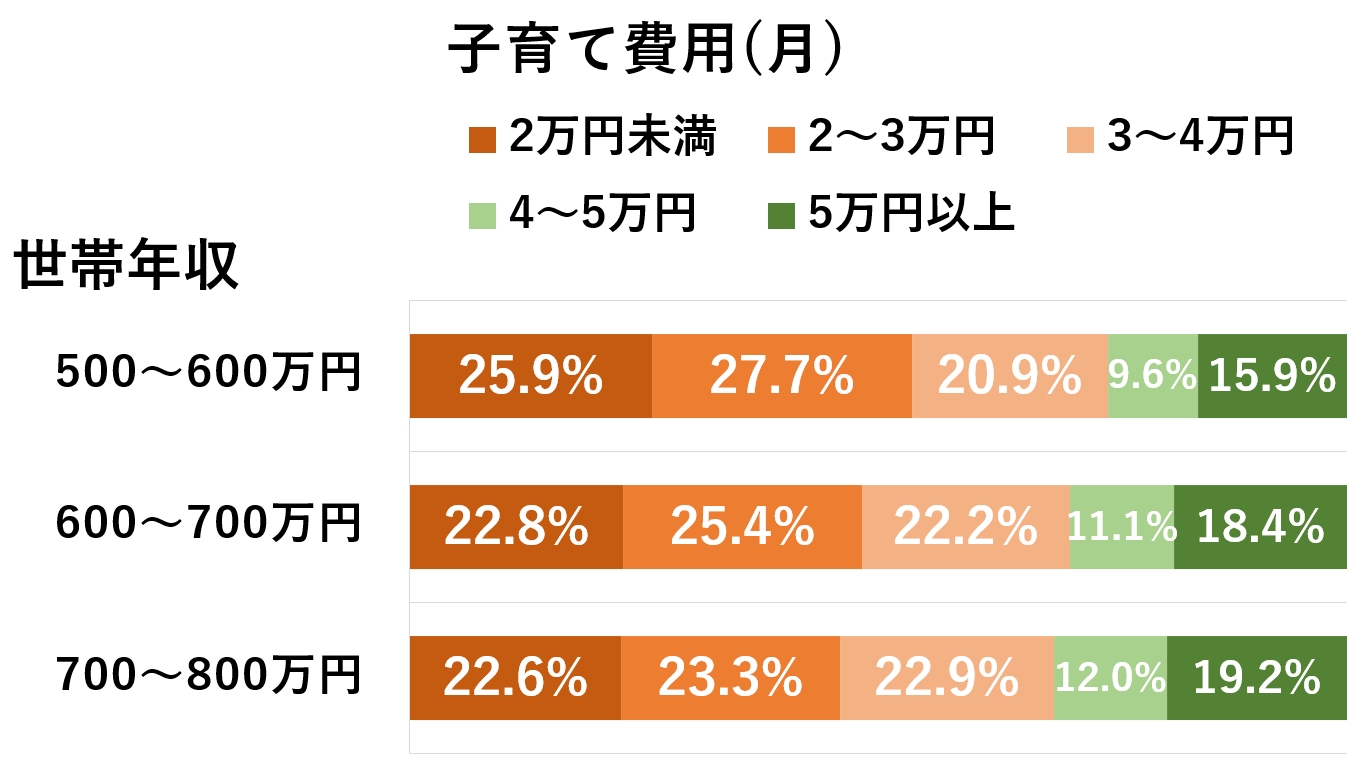

厚生労働省の第10回21世紀出生児縦断調査によると、子育て費用は子ども1人につき平均で毎月3.7万円かかります。

以下のグラフは世帯年収600万円付近のデータです。教育費は、子ども1人につき4万円未満の家庭が大半です。

出典:厚生労働省 第10回 21世紀出生児縦断調査(令和2年)より作成

子どもは成長にあわせて食費や教育費が増えるので、成人までの子育て費用をふまえて計画を立てるのが大切です。

ライフプランは金融広報中央委員会の「知るぽると」でシミュレーションできます。不動産屋では、将来のライフプランも踏まえて住宅ローンの相談ができます。

一人暮らしでも家を買う人はいる

一人暮らしでも家を買う人はいます。主に「賃貸の家賃がもったいない」や「老後に安心して暮らせる家がほしい」と思ったタイミングで買う人が多いです。

2018年1月の不動産流通経営協会の調査より、一人暮らしで家を買った理由のTOP3を紹介します。

| 家を買った理由 | 割合 | |

|---|---|---|

| 1位 | 家賃がもったいない | 48.3% |

| 2位 | 老後の安心のため | 35.0% |

| 3位 | 資産的な価値 | 30.2% |

出典:不動産流通経営協会「ひとり住まいの持ち家のニーズ調査」

一人暮らし用の住宅購入が向いているのは、今後も同じエリアに住み続ける人です。短期間で引っ越しがなければ、毎月の住居費と同じくらいの負担で買える家は多いです。

早く家を買えば、ローンの返済開始も早いので、賃貸で家賃の出費を重ねるよりスムーズに返済ができます。

コロナ禍により郊外の物件が人気

コロナの影響により、郊外の物件が人気です。在宅ワークの需要が高まり、通勤時間を気にせず家探しをしている人が増えているからです。

郊外の物件は、都心や発展している街と比べると、割安で広い家が見つかりやすいです。

今後、需要の高まりで価格が上がりやすくなっています。気になった物件があれば、募集が終わる前に不動産屋に問い合わせましょう。

購入への不安はある程度解決できる

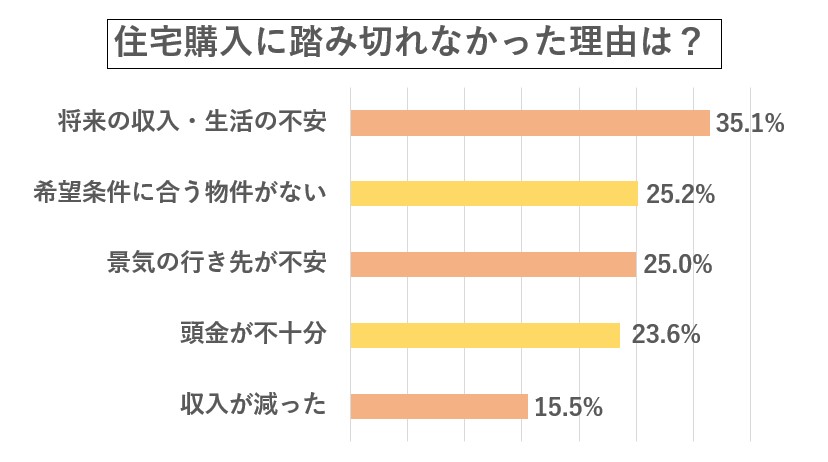

購入への不安は、ある程度解決できます。住宅金融支援機構の「住宅ローン利用者の実態調査」より、購入に踏み切れなかった人たちの理由を紹介します。

出典:住宅金融支援機構「住宅ローン利用者の実態調査(2021年4月)」

「将来の収入や生活への不安」「気になった物件がなかなか見つからない」という悩みが多いです。

しかし、予算や物件選びが適切なら、解決できる内容がほとんどです。以降で、具体的な解決方法を解説します。

予算は物件を探す前に決めるべき

予算は、物件を探す前に決めるべきです。大きな買い物なので、収入や貯金額に見合った適切な予算を立てましょう。

予算とは「住宅ローン」の借り入れと、貯金などから現金で払う「自己資金」の合計です。

自己資金(貯金)が少なければ、ローンの借入額を抑えて物件を探しましょう。自己資金が少なくても、住宅ローンの借り入れを増やせば家を買えます。後ほど詳しく解説します。

借入額は手取り年収の25%に抑える

借り入れ部分は、手取り年収の25%までにするといいです。手取りで考えるのは、税込で考えると予算を多く見積もってしまうためです。

手取り年収の25%まで抑えれば余裕を持って返済できます。手取りの25%を返済に回す場合の借入額を表にまとめました。

各リンク先で、無理のないローンの組み方を解説しています。

| 無理のない目安 | 毎月の返済額 | |

|---|---|---|

| 年収350万円 | 1,848万円 | 5.9万円 |

| 年収400万円 | 2,112万円 | 6.7万円 |

| 年収500万円 | 2,640万円 | 8.4万円 |

| 年収600万円 | 2,970万円 | 9.4万円 |

| 年収700万円 | 3,465万円 | 11万円 |

| 年収800万円 | 3,960万円 | 12.5万円 |

※フラット35、金利1.69%、元利均等返済方式

借りられる金額は、金融機関が定める返済負担率(返済比率)の上限までです。返済負担率とは、税込の年収のうち返済が占める割合のことです。

金融機関によっては30~35%まで借りれます。しかし、上限まで借りると返済がきつくなり後悔しやすいです。

個人の家計まではチェックされないため、自分で借りすぎを防ぐ必要があります。理想の返済負担率は以下の記事でも解説しています。

物件の固定費を確認しておく

購入後は、不動産に関する税金や維持費などの固定費がかかります。かかる費用をあらかじめチェックして、借りすぎをセーブしましょう。

マンションと戸建てで、入居中に発生する費用と相場をまとめました。

| 共通してかかる固定費 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 町内会費 | 数百~千円程度/毎月 |

| 室内の修繕費 | 実費(不具合が生じた場合) |

| マンションでかかる固定費 | |

| 管理費+修繕積立金 | 合計3万円程度/毎月 |

| 駐車場(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 戸建てでかかる固定費 | |

| 外装の修繕費 | 50~100万円/約15年 |

固定資産税と都市計画税(固都税)は、不動産を所有する人に毎年かかります。年4回払いが基本なので、日頃から貯金する必要があります。

賃貸の場合「家賃は月収の3分の1まで」が目安ですが、ローン返済はさらに抑えましょう。持ち家の固定費については、以下の記事でも解説しています。

希望条件はなるべく緩める

「なかなか気になる物件が見つからない」「条件の合う物件がない」という人は、希望条件をなるべく緩めて探してみましょう。

希望の条件に優先順位をつけて、譲れる条件から緩めると、予算内で理想に近づけられます。

駅距離を少し延ばしてみるのも手です。価格が百万円単位で変わるケースがあります。バス停が近くにあれば、駅から離れていても移動しやすいです。

スーモやホームズなどのポータルサイトで価格を比較すると、どのくらい安くなるか相場が掴めます。

希望の物件が出てこないときは、不動産屋にも相談してみてください。ネットにはない物件情報を紹介してもらえる可能性があります。

不人気の物件も候補に入れてみる

候補から外れがちな不人気の物件も、実際に内見してみるといいです。施工側の配慮や本人の発想次第で、お得に買える可能性があります。

以下に、人気がなく値段が安くなりやすい条件の例をまとめました。

- ・踏切や線路の近く

- ・近隣にお墓などの嫌悪施設がある

- ・ごみ捨て場など共用施設の近く

- ・旗竿地や傾斜地

隣にお墓がある家なら、庭に目隠し用のフェンスがあります。踏切や線路の近くの家は、二重窓により、防音・防振対策がされています。

最近の新築物件であれば、人が避けがちな要因に対して、しっかり対策されている物件が多いです。

ポータルサイトでは分からない情報は、不動産屋に問い合わせてみましょう。内見の手配も一緒にしてくれます。

貯金額に応じてローンの組み方を工夫できる

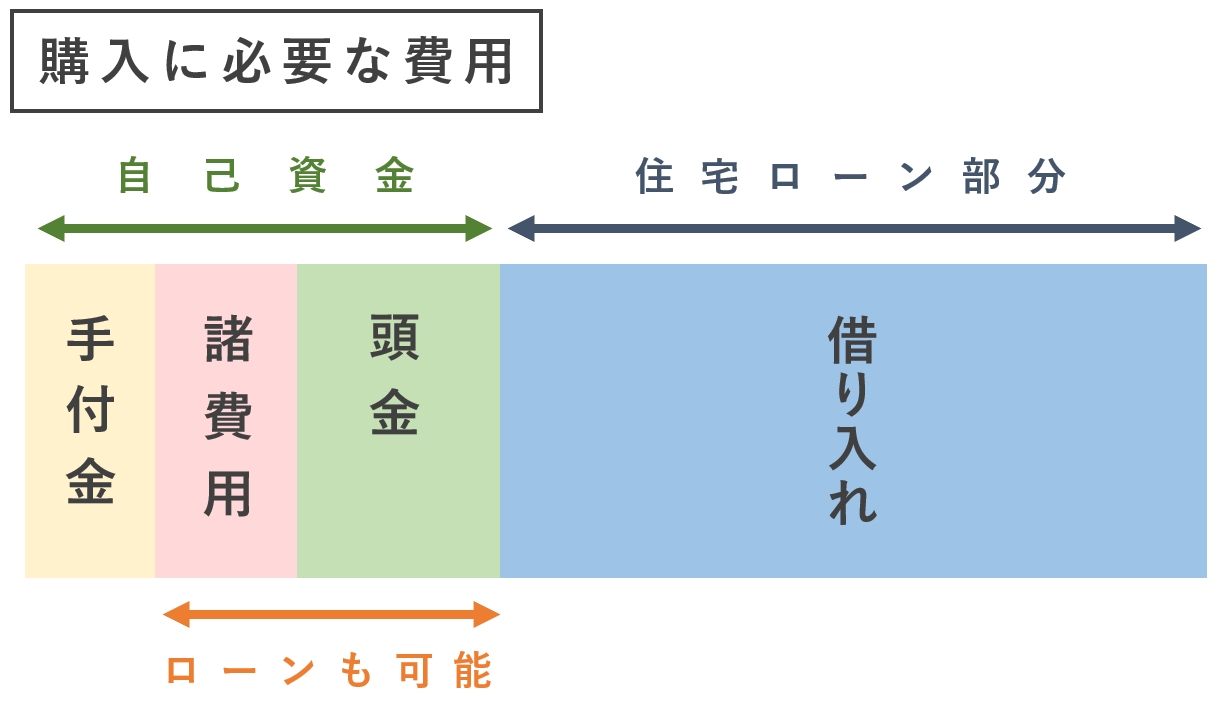

貯金額に応じて、ローンの組み方を工夫できます。貯金から出すお金は、主に「頭金」「諸費用」「手付金」の3つです。トータルで販売価格の10~30%が目安です。

10~30%と幅があるのは、初期費用の大半は住宅ローンに含められるからです。貯金額に応じて、自分に合う予算を組めます。

急いで貯金をしたり、無理に頭金を払わなくても家を買う方法があります。以降で、貯金に自信がない人がローンを組むコツを解説します。

頭金なしでも住宅ローンは組める

頭金なしでも住宅ローンは組めます。物件価格の100%が借りれる「フルローン」が利用できるからです。

貯金が少なければ、無理に頭金を払わずに、早めに返済を始めたほうがお得です。

ただし、借り入れが増えるぶん金利の負担や毎月の返済額は増えるので、立地などで予算を抑える工夫が必要です。

貯金に余裕があるなら、頭金を20%程度払えると返済がラクにできます。頭金は、手元に残すお金とバランスを考えて決めましょう。

手付金が現金で払えれば家は買える

手付金が現金で払えれば、家は買えます。手付金とは、売買契約を結んだ証として払うお金で、販売価格の5~10%が相場です。

手付金は最終的に代金に充てられるので、払っても損はありません。物件によっては20万円、50万円など、安く手続きできるケースもあります。

諸費用はローンに含められる

手数料などの「諸費用」は、金融機関によってはローンに含められます。物件価格とは別に10%ほどかかるので、ローンに含めるときは予算を抑えましょう。

他にも、エリアを見直したり支払い方法を工夫すれば、予算内で理想に近づけられます。

買うべきか迷っているなら、不動産屋に相談してみてください。現状の適切な予算や、理想に近い物件の提案が受けられます。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |