家を買う年齢は何歳がいい?という疑問を解決します!首都圏の統計や平均から、何歳で家を買うと良いか解説します。

また、必要な年収目安や無理のない住宅ローンを、シミュレーション付きで説明します。

この記事は、ファイナンシャルプランナーの、岩井勇太さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

家を買う年齢は40歳までだと住宅ローン返済がしやすい

家を買うときは、住宅ローンを15~35年かけて返済するのが一般的です。定年の65歳で完済する計画を組むなら、40歳までにローンを組むと返済がしやすいです。

なるべく返済期間を長くしたほうが、月々返済の額が抑えられます。ローン開始の年齢が50~60歳だと、定年までに完済のスケジュールは月々の負担が重いです。

ローン期間による返済シミュレーション

公的ローン「フラット35」のシミュレーターで、ローン期間により月々の返済額がどのくらい違うか解説します。

以下の表で、3千万円の借り入れ開始年齢を、30歳、40歳、50歳で比較してまとめました。

元利均等返済、ボーナス返済なし、購入価格100%フルローンの設定です。金利は2021年12月の、フラット35の情報を参考にしました。

| 30歳 | 40歳 | 50歳 | |

|---|---|---|---|

| ローン期間 | 35年 | 25年 | 15年 |

| 金利 | 1.590% | 1.590% | 1.470% |

| 総返済額 | 3,914万円 | 3,638万円 | 3,345万円 |

| 月の返済額 | 9.4万円 | 12.2万円 | 18.6万円 |

ローン期間が短いと、月々の返済額が多くなります。返済が早く終わるので利息分が少なく、総返済額が減らせるメリットはあります。

定年を超えた期間の住宅ローンも組める

一般的に、住宅ローンの完済年齢は80歳が上限です。定年を超えた期間のローンも組めるので、50代からの購入でも、完済年齢の上限までは期間を延ばせます。

住宅ローンは、まずは最長の期間で組んだほうが良いです。余裕があれば「繰り上げ返済」をすれば良いですし、組んだあとは期間を延ばせないのが原則だからです。

定年後は収入が下がるのが普通なので、月々の負担はなるべく抑えて、定年までに完済できるとベストです。

ちなみに、完済年齢の上限は金融機関によって異なるので、事前にチェックしてください。

借り入れの金額によっても変わる

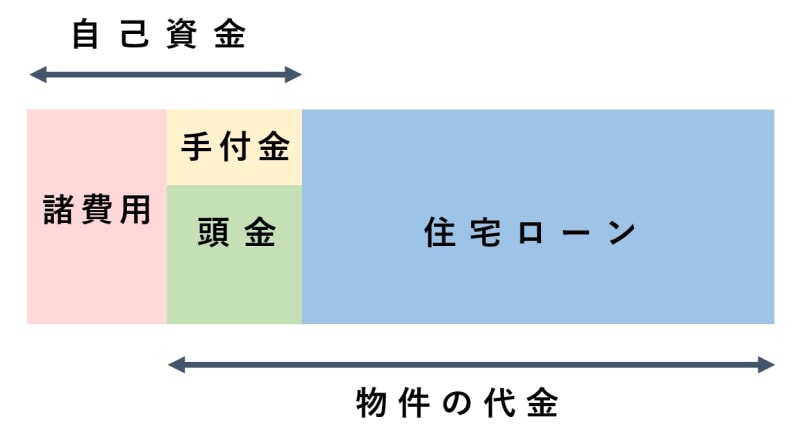

家を買うときの必要経費は「住宅ローン+頭金+諸費用」です。ローンに含めずに最初に払う部分を「自己資金」と呼びます。

自己資金が多く出せる人は、借り入れの金額が減らせます。ちなみに、諸費用は購入価格の10%、頭金は購入価格の20%ほどが目安と言われています。

頭金なしのフルローンや、自己資金が不要なサービスもあります。大切なのは、金利や総返済額をよくシミュレーションして、自分の生活に合った返済計画を考えることです。

ちなみに「手付金」と言って、購入費用の5~10%を売買契約の際に支払う慣習があります。どのくらい現金が必要なのかは、不動産屋にもしっかり確認しましょう。

家を買う年齢は30代がもっとも多い

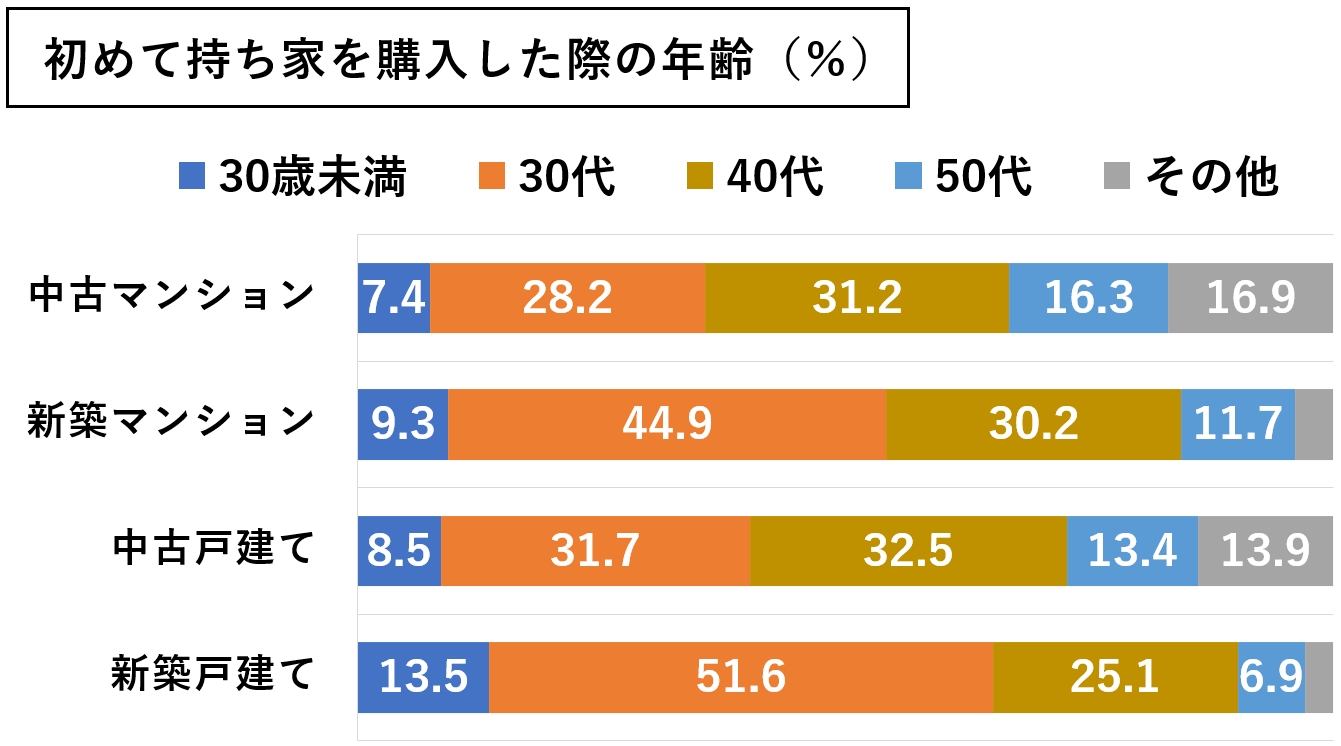

国土交通省の発表した「令和2年度住宅市場動向調査報告書」によると、東京・愛知・大阪近郊で持ち家を初めて買った年齢は、30~40代がもっとも多いです。

出典:令和2年度 住宅市場動向調査報告書

一般論の通り、定年までに完済しやすい年齢で購入している人が多いです。

ちなみに、残債務が子に引き継がれる「親子二世代ローン」などの商品もあり、60歳以上でも無理なく購入する手段はあります。

家を買う決断をした理由

住宅金融支援機構の2021年4月住宅ローン利用者の実態調査の統計から、家を買う決断をした理由を紹介します。

- ・子供や家族のため

- ・結婚や出産のため

- ・老後の備えのため

- ・もっと広い、新しい、良い住宅に住みたい

- ・教育や子育て環境のため

- ・資産として住宅を持ちたい

- ・住宅ローンの金利が低く買い時 など

20~30代の50%以上が「子供や家族のため」に家を購入しています。次いで「結婚や出産のため」の購入者が多いです。

50代の45%が「老後の備えのため」に購入しています。家族に家を残せる、家が借りられなくなる心配がないなど、将来の備え・資産として考える人も多いです。

他には「広い家に住みたい」や「教育や子育て環境」など、生活の質を上げる視点や、低金利のうちに買いたいという意見も多いです。

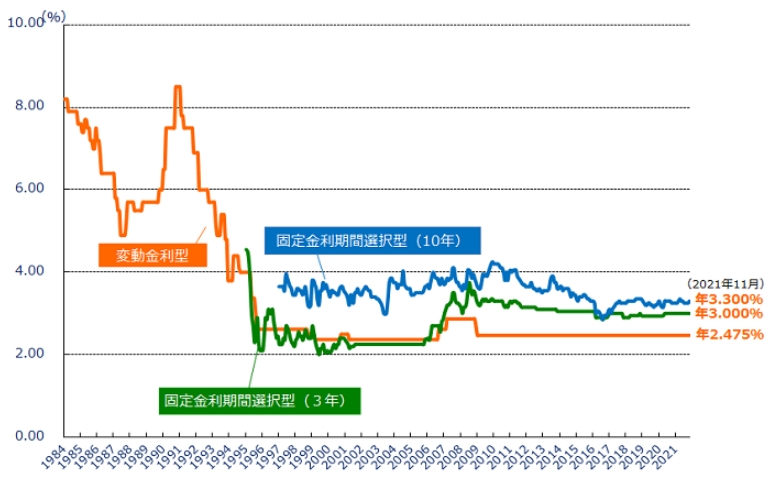

2021年現在まで低金利が続いている

出典:フラット35 公式ホームページ

住宅金融支援機構の集計によると、金利相場は1990年代から右肩下がりで、2021年現在まで、かなりの低金利が続いています。

民間金融機関の金利(中央値)は、2021年11月時点の変動金利が約2.4%です。1990年代では8%超えの時期もあり、現在いかに低金利かわかります。

買い時を逃さないことが大切

実際の適用金利は、優遇や引き下げがあるのでさらに安いです。固定金利で1%台、変動金利で0.3%台で借りられるケースもあります。

低金利は、いつまでも続く保証はありません。また、住宅ローン控除などの減税制度も法改正されます。

今後、現状よりお得な部分が減る可能性も考えて、買い時を逃さない視点が大切です。

住宅購入の実例を紹介

住宅購入時の実例を、以下で2つ紹介します。住宅ローンの金額や毎月の返済額も参考にしてください。

ちなみに、住宅ローンを大きく分けると、民間ローン(銀行など)と公的ローン(フラット35など)に分かれます。

民間ローンでは、事務手数料や保証料が高いケースがあります。ただし、金利は安めです。審査に落ちたら、金利は高めですが公的ローンを選ぶ流れが一般的です。

①子どもの誕生に備えて購入

子どもの誕生に備えて家を買うケースは多いです。現在の住まいが賃貸だったり、手狭になったりすると子育てに不便だからです。

以下の実例は、やや郊外の中古マンションで、2,500万円の家を購入した例です。

- ・20代後半の夫婦、子の3人家族

- ・妻は妊娠中で、手狭になるため引っ越し

- ・夫は年収400万円、妻は専業主婦(妊娠中)

- ・住宅ローン2,500万円+諸費用150万円

- ・30年ローン、頭金なし、手付金50万円

- ・都市銀行、変動金利0.5%台

- ・ボーナス返済なし、元利均等返済

借り入れ前の試算では、毎月の返済が約8万円で、返済総額は約3,200万円でした。生活費が多少圧迫されるプランですが、妻の貯金があるので問題ない判断です。

住宅ローン控除が受けられる10年間はなるべく安い金利で借りて、余裕ができたら繰り上げ返済する計画を立てています。

子育てが落ち着いたら共働きを考えているので、金利上昇のリスクには耐えられると考えたプランです。

金利が上がる不安があれば、低金利のうちに全期間固定金利で借りるのも手です。借り入れのシミュレーションは、必ず長期的な視点で考えましょう。

②一人暮らしでペットと暮らすため購入

一人暮らしでも、家を買う人は少なくありません。賃貸より広い物件が買えるので、子どもができるまでは夫婦で暮らせる広さ、グレードの物件を買っておくのも手です。

ペットとの生活のために2,000万円の中古マンションを購入した実例を紹介します。

- ・20代半ばで一人暮らし、猫1匹

- ・猫と暮らしやすくするために購入

- ・年収500万円

- ・住宅ローン2,000万円+諸費用100万円

- ・35年ローン、頭金150万円、手付金50万円

- ・ネット銀行、変動金利0.4%台

- ・ボーナス返済なし、元利均等返済

借り入れ前の試算では、毎月の返済が約6万円で、返済総額は約2,200万円でした。管理費など持ち家の固定費を考えても、充分に余裕がありローン審査も問題ないです。

結婚などで自宅が不要になったら、ローンを借り換えて賃貸に出すか、売却する計画です。

ペットを飼う場合は、持ち家なら賃貸よりも融通が効きやすいです。ただし、マンションには物件ごとに規約があるので、事前の確認が必須です。

一人暮らしの記事と、年収ごとに住宅ローンを解説した記事は、以下を参考にしてください。

| 年収400万円 | 年収500万円 | 年収600万円 |

| 年収700万円 | 年収800万円 | フルローンの解説 |

年収が350万円あれば家は買える

「年収350万円」以上あれば、首都圏でも住宅ローンは組めます。まとまった現金が用意できなくても、家は買えます。

住宅金融支援機構の2019年度利用者調査の統計では、フラット35を利用する21.4%の人が「年収400万円未満」です。

残り78.6%の人は、年収400万円以上です。年収400万円以上なら選べる物件が増えます。

無理のない住宅ローンは年収の20~25%程度

年収のうち、ローン返済に充てられる割合を「返済比率」と言います。

無理のない返済比率は「年収の20~25%程度」と言われていて、30%を超えると生活費が圧迫されてきます。

金融機関は、年収の35%程度までは返済に充てられる想定で、融資をしてくれます。ただし、各家庭の事情までは考慮していないので、借りすぎには要注意です。

シミュレーターで借り入れ金額を検証

年収25%を返済に充てる35年ローンの単純計算と、フラット35のシミュレーターで、年収からシミュレーションした借り入れ可能額を比較してみました。

フラット35の返済比率は、年収400万円以上だと「35%以下」で、年収400万円未満だと「30%以下」と定められています。

固定金利35年、元利均等返済、金利は1.59%の想定です。

| 年収25%×35年 | シミュレーター | |

|---|---|---|

| 年収350万円 | 2,450万円 | 2,817万円 |

| 年収400万円 | 2,800万円 | 3,756万円 |

| 年収450万円 | 3,150万円 | 4,225万円 |

| 年収500万円 | 3,500万円 | 4,695万円 |

| 年収550万円 | 3,850万円 | 5,164万円 |

| 年収600万円 | 4,200万円 | 5,634万円 |

| 年収650万円 | 4,550万円 | 6,103万円 |

| 年収700万円 | 4,900万円 | 6,573万円 |

| 年収750万円 | 5,250万円 | 7,042万円 |

| 年収800万円 | 5,600万円 | 7,512万円 |

どの年収でも、借りられる金額から考えると、借りすぎてしまうことがわかります。

生活が苦しくなったり、老後に破産したりしないためにも、無理なく返済できる金額を借りましょう。

頭金などの自己資金はいくら必要か

2020年度住宅市場動向調査の統計だと、東京・愛知・大阪近郊の平均で、購入価格の20~30%が自己資金でした。

諸費用が10%、頭金が20%の、一般的な目安とほぼ同じです。

| 購入価格 | 自己資金 | 比率 | |

|---|---|---|---|

| 新築マンション | 4,393万円 | 1,124万円 | 25.6% |

| 中古マンション | 2,213万円 | 818万円 | 37.0% |

| 新築戸建て | 3,757万円 | 775万円 | 20.6% |

| 中古戸建て | 2,696万円 | 876万円 | 32.5% |

出典:2020年度 住宅市場動向調査

統計では、大半の人が自己資金を払っています。ただし、実際は「手付金」分の現金があれば、買う手段はあります。

購入価格10%分の諸費用も住宅ローンに組み込んだり「つなぎ融資」を受けたり、自己資金の不足を補う手段はあります。

もちろん余裕があったほうが良いので、住宅ローンが無理なく返済できるように、長期的なシミュレーションを繰り返しましょう。

以下のリンク先でも、年代別に適切なローンの考え方を詳しく解説しています。

| 年齢ごとの住宅ローン記事 | |||

|---|---|---|---|

| 20~29歳 | 30~39歳 | 40~49歳 | 50~59歳 |

住宅ローンと家賃を同じものと考えてはいけない

住宅ローンと家賃を、同じものと考えてはいけません。住宅ローンを返済している間は、家賃よりもトータルの出費が多くなるからです。

家賃は、お部屋の賃料+管理費のみで、2年毎に更新料を支払うのが基本です。

持ち家では、住宅ローンの他にも管理費や修繕積立金がかかります。固定資産税や都市計画税など、不動産に関する税金の負担もあります。

持ち家にかかる固定費とは

持ち家の固定費は、税金と維持費です。以下で、入居中に発生する費用をまとめました。

| 相場 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 管理費+修繕積立金 (分譲マンションのみ) |

合計3万円程度/毎月 |

| 室内の修繕費 (不具合が生じた場合) |

実費(箇所による) |

| 町内会費 | 数百~千円程度/毎月 |

ローンを完済した後の固定費は、毎年ある税金と、分譲マンションなら毎月の管理費+修繕積立金くらいです。

完済後は毎月の負担が軽くなるので、返済中にいかに無理をしないかが大切です。

家を買うタイミングは比較して考えるべき

家は一生でもっとも大きな買い物のひとつです。慎重に考える必要はありますが、今より「生活を良くできないか」「損はしていないか」なども考えたほうが良いです。

いつどんな家を買うべきかは、さまざまな視点で比較して判断するべきです。以下でまとめた比較も参考にしてみてください。

- ・持ち家は賃貸と異なり資産になる

- ・早めに買うと返済期間に余裕ができる

- ・マンションは利便性と防犯性が戸建てよりも高い

- ・中古マンションは新築より平均40%ほど安い

持ち家は賃貸と異なり資産になる

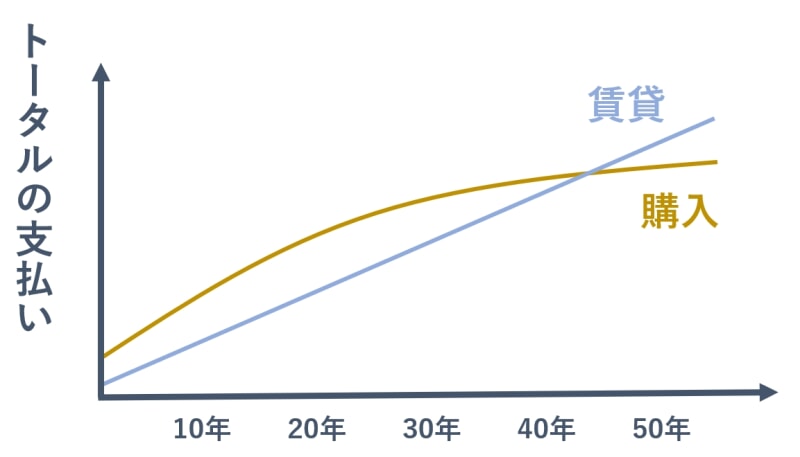

持ち家は、ローンを完済すれば、お部屋が手に入るのが最大のメリットです。老後も住み続けるなら、購入したほうがトータルの費用を抑えられます。

毎月支払う金額がほとんど同じでも、長期的に比較すると、以下のようにトータルの支払いが逆転します。

また、老後は賃貸だと、お部屋の選択肢がかなり減ります。高齢者は滞納や入居中に亡くなるリスクを心配され、入居審査に落ちやすいからです。

家を買うと、住み替えがしづらいのと、建物の手入れの手間がかかるのはデメリットです。

早めに買うと返済期間に余裕ができる

早めに購入したほうが、ローンの返済期間に余裕を持てます。低金利が続く前提だと、頭金を払うメリットはそこまで大きくありません。

最初に少し頭金を払ったくらいでは、返済総額に大差がないからです。また、貯金している間の賃貸の家賃も考えて計算しましょう。

例えば、7万円の家賃に5年住むと、更新料も含めて「約440万円」かかります。この場合、5年間で440万円以上貯められないなら、貯金して頭金を払うメリットはありません。

マンションは利便性と防犯性が戸建てよりも高い

戸建ては、建物に不具合があると自分で対処する必要があります。また、マンションより侵入されやすいデメリットがあります。

マンションはオートロックや防犯カメラがあれば、戸建てより防犯性が高いです。管理会社を頼れば、設備の修繕なども面倒がありません。

マンションは、利便性が良い立地に多いのもメリットです。戸建ては立地が良いと高いですし、土地から探すと、値段を抑えるため郊外になりがちです。

中古マンションは新築より平均40%ほど安い

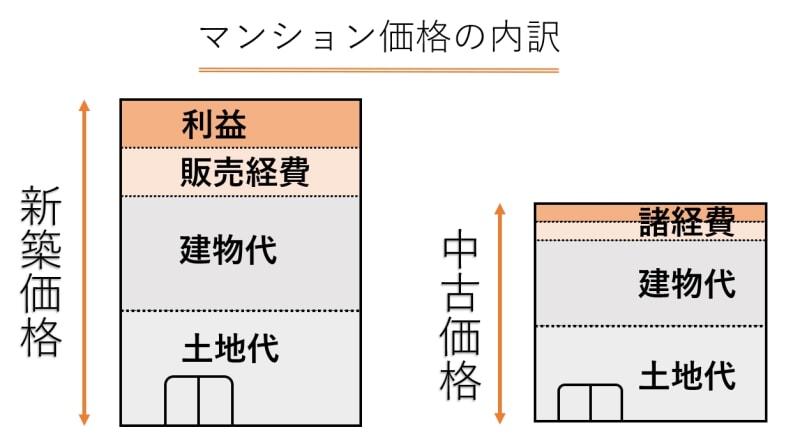

中古マンションは、新築マンションより安いのがメリットです。

全宅連の不動産市場動向調査によると、2021年9月時点で首都圏の中古マンション平均価格は、新築マンションより約40%安いです。

また、新築分譲マンションは広告宣伝費や経費などがかさむので、物件以外にかかる部分が、販売価格の20%程度を占めます。

中古マンションの諸経費は販売価格の10%程度なので、同じ値段の物件でも最初から10%は損しません。

中古マンションは古さがネックですが、築年数が古くても、リフォーム・リノベーションすれば、室内は綺麗にできます。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |

のイラスト-1024x512.jpg)