「5,000万円の住宅ローンってきつい?」「頭金はどれくらい必要?」という疑問にお答えします!

返済がきつくなる原因や、現実的に完済するコツを解説します。ペアローンなどの世帯で収入を合わせるローンも紹介します。

借入金額が異なる場合は、以下のリンクを参照してください。

| 借入金額ごとの住宅ローン記事 | ||

|---|---|---|

| 2,000万円 | 3,000万円 | 4,000万円 |

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

5,000万円の住宅ローンは年収750万円以上ないときつい

5,000万円の住宅ローンを返済する場合、年収750万円以上ないときついです。税金や社会保険料で約25%引かれるので、月の手取りで言うと46.9万円以上は必要です。

年収750万円未満だと、無理なく返済できる「返済負担率」の限度を超えてしまいます。

返済負担率(返済比率)とは、年収に対して返済が占める割合です。一般的に、返済負担率が25%以内なら、無理なく返済できると言われています。

5,000万円借りた場合の、年収ごとの返済負担率を表にまとめました。年収750万円は、25%に収まるギリギリの範囲だとわかります。

| 年収 | 実際の返済負担率 |

|---|---|

| 700万円 | 約26.5% |

| 750万円 | 約24.7% |

| 800万円 | 約23.2% |

| 850万円 | 約21.8% |

※35年ローン、フラット35、金利1.56%、元利均等返済方式

実際は、返済負担率が低いほど安心できます。表の金額はあくまで目安として考えて、自分に合った無理のないローンを組みましょう。

返済負担率は「住宅金融普及協会のシミュレーター」でも確かめられます。

岩井

借入金額の計算は年収倍率も参考になる

借入金額の計算は「年収倍率」も参考にできます。年収倍率とは、借入金額を年収で割った数字です。

一般的には、借入金額を「年収の5~6倍」に収めるといいと言われています。年収750万円だと「3,750~4,500万円」です。

フラット35利用者調査から、年収倍率の統計を紹介します。2016~2020年までの全国平均の推移です。

出典:2010~2020年度 フラット35利用者調査

予算の傾向は、中古で年収の5~6倍、新築で6~7倍程度です。年収の5~6倍までの予算なら平均的と言えます。

無理のない予算の決め方は、下記リンク先で年収ごとに解説しています。

| 年収ごとの住宅ローン記事 | |

|---|---|

| 年収500万円 | 年収600万円 |

| 年収700万円 | 年収800万円 |

ローン審査は高い金利で計算される

ローン審査では「審査金利」と言って、貸し倒れのリスクヘッジのため、実際より高い金利で借入可能額をチェックされます。

実際の金利(適用金利)で考えた場合より、借りられる金額が減る場合があるので要注意です。

2022年1月時点での金利相場は、変動金利だと約0.5%、固定金利だと約1.3%です。しかし、審査金利の相場は3~4%です。

適用金利0.5%、審査金利3%で、借入可能額をシミュレーションしました。

| 年収 | 適用金利0.5% | 審査金利3% |

|---|---|---|

| 700万円 | 約5,390万円 | 約3,630万円 |

| 750万円 | 約5,770万円 | 約3,890万円 |

| 800万円 | 約6,160万円 | 約4,150万円 |

| 850万円 | 約6,540万円 | 約4,410万円 |

※ネット銀行のシミュレーター、35年ローン

審査金利で計算すると、借入可能額が大幅に減るのがわかります。収入はやや少なめに、住宅ローンの負担は多めに考えると借りすぎを防げます。

ちなみに、公的ローンの「フラット35」は審査金利と適用金利が同じなので、審査に通りやすい特徴があります。

頭金を払えば現実的な借入額まで抑えられる

「頭金」を払えば、現実的な借入額まで抑えられます。頭金とは、ローンに含めずに自己資金(貯金など)から現金で払う部分のことです。

また、借りる金額の返済負担率は「手取り年収の25%」まで抑えると、一般的に無理のない目安よりさらに余裕が作れます。

5,000万円の物件を買う際の、無理のない借入金額の目安と必要な頭金を、年収ごとにまとめました。

| 年収 | 無理のない目安 | 必要な頭金 |

|---|---|---|

| 750万円 | 3,526万円 | 1,474万円 |

| 800万円 | 4,043万円 | 957万円 |

| 850万円 | 4,302万円 | 698万円 |

| 900万円 | 4,561万円 | 439万円 |

「令和2年度住宅市場動向調査報告書」の統計によると、購入資金のうち自己資金が占める割合は20~30%です。

住居費が生活を圧迫しないよう、余裕があれば頭金を払いましょう。以降で、頭金を払う利点について解説していきます。

金融機関のローン審査で有利

頭金が払えると、金融機関のローン審査で有利です。貯金ができる人は、返済も計画的に続けられると評価されます。

ローン審査によっては、希望の金額まで借りられないケースがあります。頭金だけでなく勤続年数や他の借り入れなど、さまざまな視点から返済能力をチェックされるからです。

頭金などの自己資金が多いほど、安心して資金計画が立てられます。

金利の優遇が受けられるケースがある

金融機関によっては、頭金を払うと金利の優遇が受けられます。

フラット35では9割以下のローンだと金利が約0.2%安いので、頭金を10%支払ったほうがお得です。

| 頭金なし | 頭金10% |

|---|---|

| 1.56% | 1.30% |

出典:フラット35 公式ホームページ

1%未満の金利の違いでも、トータルの返済額が数十万~数百万円変わる場合があります。優遇の条件は不動産屋に必ず確認しましょう。

住宅ローン控除を受ければ実質的に低金利

住宅ローン控除を使えば、毎年のローン残債務に対して、所得税から減税できます。

10~13年間も税金の負担が抑えられるので、実質的に低金利でローンが組めます。控除できる額より所得税が少なく引ききれないぶんは、住民税から減税できます。

減税を受けるための条件(要件)や、減税される上限額は新築と中古で異なります。詳しくは国税庁のホームページなどで確認できます。

岩井

総返済額が抑えられる

頭金を払って借入金額を減らすと、金利の負担が減り、総返済額が抑えられます。

5,000万円の物件を35年ローンで買う設定で、頭金なし・10%・20%の比較を表にまとめてみました。

| 頭金なし | 頭金10% | 頭金20% | |

|---|---|---|---|

| 借入額 | 5,000万円 | 4,500万円 | 4,000万円 |

| 金利 | 1.56% | 1.30% | 1.30% |

| 毎月の返済額 | 15.5万円 | 13.5万円 | 11.9万円 |

| 総返済額 | 6,492万円 | 5,631万円 | 5,006万円 |

| 頭金+総返済額 | 6,492万円 | 6,131万円 | 6,006万円 |

※フラット35、ボーナス返済なし、元利均等返済、諸費用は考慮しない

この比較では、総返済額に最大485万円の差が出ました。頭金を多く払ったほうが、毎月の負担や金利の負担が安くなります。

返済が現実的な範囲内まで、頭金を払って借入額を調整できると理想的です。

年収が不安なら世帯で収入を合算する

年収が不安なら、世帯で収入を合算する方法もあります。主に「ペアローン」と「収入合算」の2つです。

世帯で収入を合わせる意味では同じですが、それぞれ特徴やメリットとデメリットが違います。以下で解説していきます。

ペアローンは夫婦で契約者になる

.jpg)

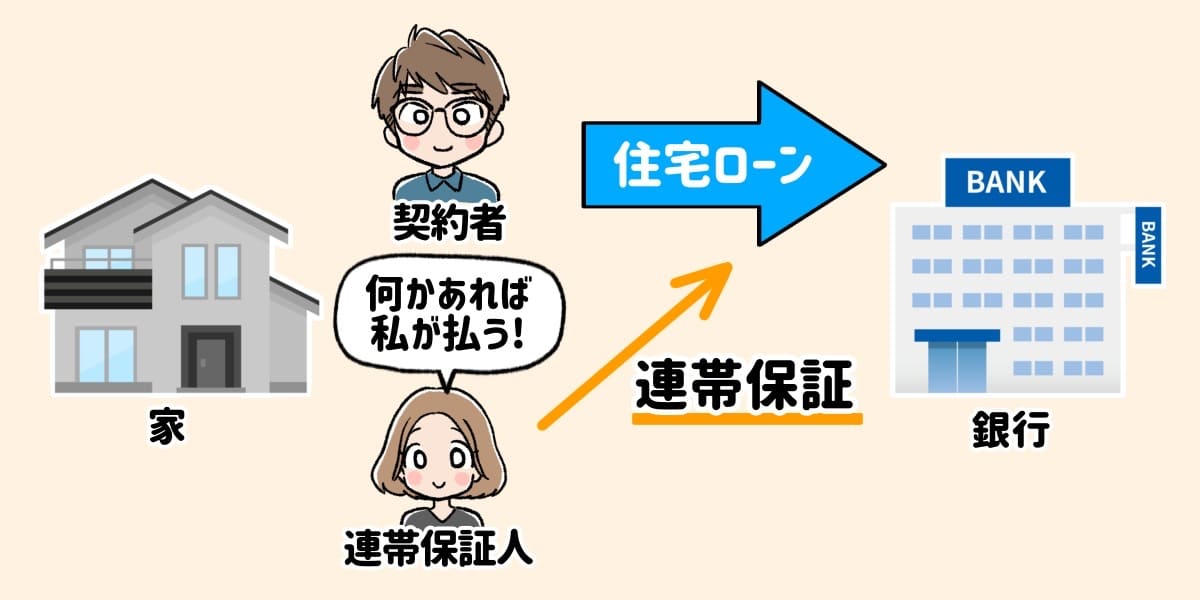

ペアローンは、夫婦それぞれが契約者としてローンを組み、お互いの連帯保証人になります。

家も共有して、それぞれの持ち分(所有する割合)を設定します。原則、物件の持ち分の割合は、借入金額の割合と同じです。

ちなみに、親子でローンを組む「親子ローン」も、ペアローンのひとつです。

ペアローンのメリットとデメリット

ペアローンのメリットとデメリットは、以下のとおりです。

| 特徴 | |

|---|---|

| メリット |

・団信が2人とも適用される ・住宅ローン控除が2人とも適用される ・それぞれ金利プランが選べる |

| デメリット |

・完済前に離婚すると揉めやすい ・簡単に借り入れできない ・単独ローンより手数料がかかる |

ペアローンは、2人とも「団体信用生命保険(団信)」や住宅ローン控除が適用されます。

団信とは、返済中に死亡または重度障害になったとしても、保険金でローンの債務が免除される仕組みのことです。

万が一、離婚する場合は揉めやすいデメリットがあります。財産分与の兼ね合いで、残債が残ったときの手続きが大変だからです。

しかし、残債を返済するための借り換えは、金融機関の許可が必要で、基本的に難しいです。

岩井

ペアローンでも失敗しにくい人の特徴

ペアローンでも失敗しにくい夫婦の特徴をまとめました。

ペアローンでも失敗しにくい夫婦

- ・2人とも安定した収入がある

- ・単独で返せる金額に減るまで共働き予定

- ・しばらく生活スタイルが変わらない

- ・借入金額が4,000万円以上になる

夫婦ともに安定した収入があり、しばらく生活スタイルが変わらなければ、ペアローンでも失敗しにくいです。

収入合算はパートナーの収入を合わせる

収入合算は、契約者は1人のままでパートナーと年収を合わせます。パートナーは契約者の連帯保証人になるケースが多いです。

ただ単純に「借入金額を増やしたい」という世帯であれば、収入合算をおすすめします。ペアローンよりメリットが多く、返済リスクが低いからです。

収入合算のメリットとデメリット

収入合算のメリットとデメリットは、以下のとおりです。

| 特徴 | |

|---|---|

| メリット |

・合算する人の審査がゆるい ・手続きが楽 ・ペアローンより諸費用が安い |

| デメリット |

・合算する人は団信が適用されない ・住宅ローン控除の対象は契約者のみ |

収入合算は、合算する人の審査がゆるいです。契約社員やパートなどの非正規雇用でも、審査できる金融機関があります。

パートナーは団信と住宅ローン控除が適用されないので、注意が必要です。

ちなみに、金利を0.1%ほど上乗せすれば、合算する人も団信が適用される「夫婦連生団信」という商品もあります。

合算は収入の半分で審査するといい

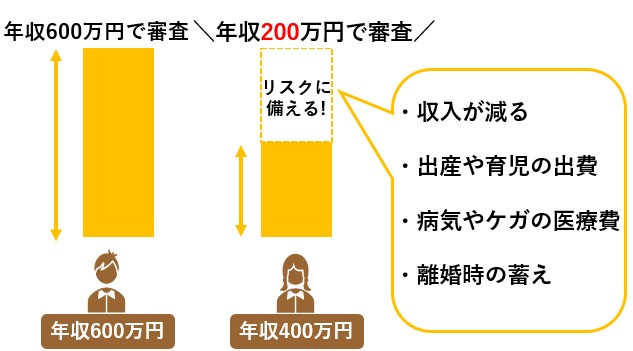

世帯で収入を合わせる場合、合算する人の年収は多くても半分までで審査しましょう。

借入金額の上限ギリギリまで借りてしまうと、収入が減ったときや予想外の大きな出費があったときに、ローンを返済できなくなってしまいます。

世帯収入で組むローンはリスクまで考えて、借りすぎないようにするといいです。

ローン審査は工夫次第で有利に進められます。世帯に合うローン選びは、不動産屋で相談しましょう。

返済がきつくなる4つの原因と対策

5,000万円の返済がきつくなる原因は、大きく分けて4つあります。

- ・住居費以外の固定費がかかる

- ・世帯の収入が減る

- ・教育費が生活を圧迫する

- ・増税で支出が増える

返済中のリスクを事前にチェックしておけば、失敗するのを防げます。以降で1つずつ解説していきます。

住居費以外の固定費がかかる

購入後は、ローンの返済(住居費)の他に固定費がかかります。不動産を取得した人が払う税金や物件の維持費です。

物件価格が高いと固定費も高くなりやすいので、毎月の返済は抑えるべきです。

マンションと戸建てで、入居中に発生する費用と相場をまとめました。

| 共通してかかる固定費 | |

|---|---|

| 固定資産税 | 物件評価額の1.4%程度/毎年 |

| 都市計画税 | 物件評価額の0.3%程度/毎年 |

| 町内会費 | 数百~千円程度/毎月 |

| 室内の修繕費 | 実費(不具合が生じた場合) |

| マンションでかかる固定費 | |

| 管理費+修繕積立金 | 合計3万円程度/毎月 |

| 駐車場(使う場合) | 1~5万円/毎月 |

| 駐輪場代(使う場合) | 数百~千円程度/毎月 |

| 戸建てでかかる固定費 | |

| 外装の修繕費 | 50~100万円/約15年 |

固定資産税と都市計画税(固都税)は、物件の所有者に毎年かかります。年4回で払うのが基本なので、毎月貯金しておく必要があります。

賃貸の家賃は「月収の3分の1まで」が目安ですが、ローン返済はさらに抑えましょう。持ち家の固定費については、以下の記事でも解説しています。

世帯の収入が減る

病気やケガなどで世帯の収入が減ると、ローンの返済がきつくなります。病気に備えた保険はありますが、通院費や治療費を補えるのみで、住居費はかかり続けます。

収入を合わせたローンの場合、パートナーの退職や出産のタイミングでも収入が減ってしまいます。

購入時の世帯収入が完済まで続くとは限りません。ローン返済中の収入減少のリスクを考えて、借りすぎをセーブしたり、貯金を心がけるのが大切です。

教育費が生活を圧迫する

子どもの教育費が、生活を圧迫する可能性があります。子どもは、成長にあわせて食費や教育費が増えるので、成人までの子育て費用をふまえて計画を立てましょう。

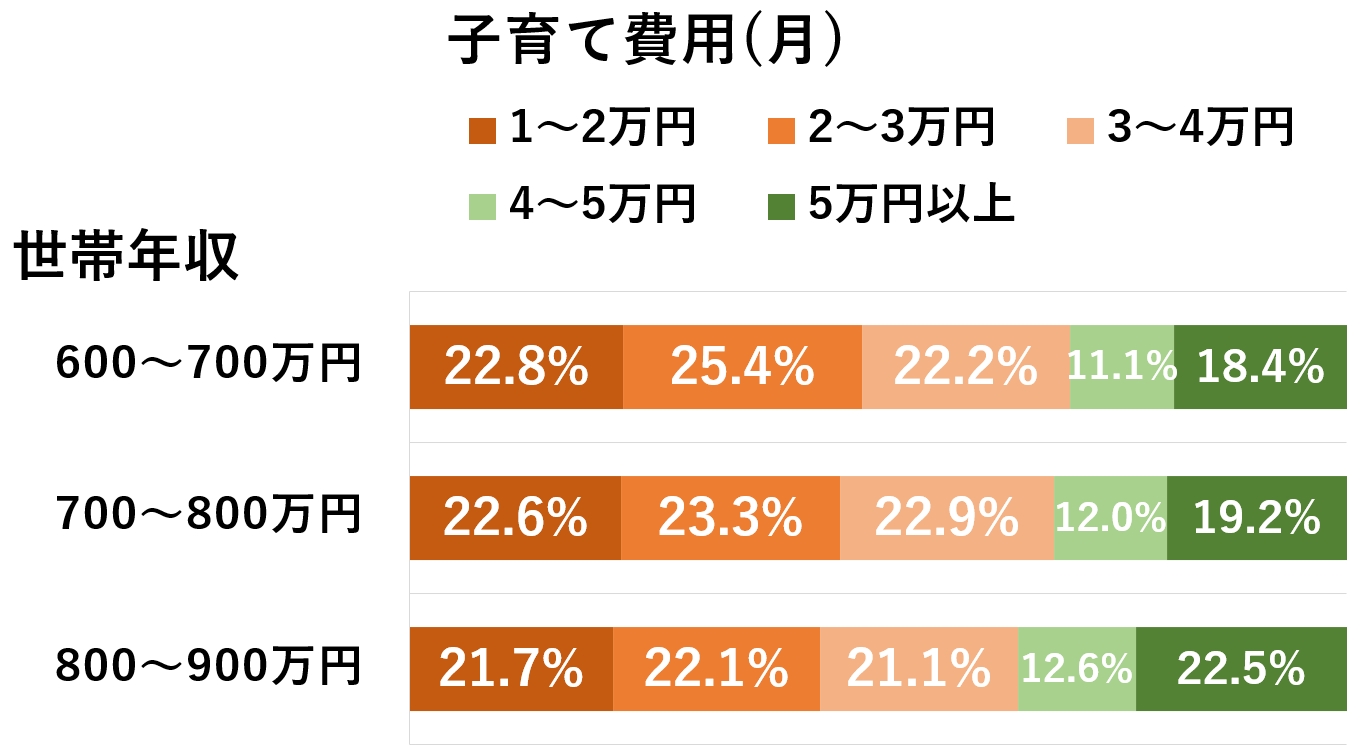

厚生労働省の第10回21世紀出生児縦断調査によると、子育て費用は子ども1人につき平均で毎月3.7万円かかります。

以下のグラフは世帯年収700万円付近のデータです。教育費は、子ども1人につき4万円未満の家庭が大半です。

出典:厚生労働省 第10回 21世紀出生児縦断調査(令和2年)より作成

金融広報中央委員会の「知るぽると」で、ライフプランのシミュレーションができます。将来の出費まで考えた資金計画を組んで、無理なく住宅ローンの返済をしましょう。

増税で支出が増える

増税により支出が増え、生活が圧迫される可能性があります。消費税で言うと、1997年に5%、2014年に8%、2019年10月には10%と段階的に上がっています。

国や自治体では、家計の負担に備えて軽減税率の制度を設けたり、お得に買える商品券の案内をしています。

しかし、ほとんどが期限の付きの制度なので、国税庁の「暮らしの税情報」などを見て、最新状況をチェックするようにしましょう。

岩井

毎月の返済額を抑える5つのコツ

毎月の返済額を抑えるコツを5つ紹介します。返済に余裕があると、生活費が圧迫されず急な出費にも備えられます。

- ①変動金利でローンを組む

- ②元利均等返済を選ぶ

- ③返済期間は最長で組む

- ④ボーナス払いはしない

- ⑤40歳までにローンを組む

以降で1つずつ解説します。

①変動金利でローンを組む

金利は金融機関ごとに設定が違い、選ぶ商品のタイプで変わります。主に「固定金利」と「変動金利」から選べます。月々の負担を抑えたいなら、変動金利をおすすめします。

住宅金融支援機構の統計によると、全体の約68%の人が変動金利でローンを組んでます。

35年ローンで5,000万円を返す場合、変動金利と固定金利では約1万円以上の差が出ます。

| 適用金利 | 月々の返済額 | |

|---|---|---|

| 変動金利 | 0.625% | 132,573円 |

| 固定金利 | 1.250% | 147,043円 |

※労働中央金庫、35年ローン、ボーナス払いなし

固定金利は完済まで金利が同じですが、借入時点では変動金利より高いです。変動金利には、金利が上がるリスクがあります。

しかし、金利の推移を見ると、ここ10年以上で金利は変わっていません。変動金利はメリットのほうが大きいと言えます。

金融機関によって金利や傾向はさまざま

金融機関の公式ホームページなどから、金利の傾向をまとめたので、参考にしてください。

| 変動金利 | 審査 | |

|---|---|---|

| 都市銀行 (メガバンク) |

0.4~0.5% | 厳しいが便利 |

| 地方銀行や 信用金庫・信用組合 |

0.4~0.6% | 融通がきく |

| ネット銀行 | 0.3~0.5% | 厳しい |

| 労働金庫や農協 (JAバンク)など |

0.6~0.7% | 融通が利く傾向 |

提携のクレジットカードを作ったり保険に入ったりすると、金利の優遇を受けられる金融機関があります。

住宅ローン比較窓口などのネットの比較サイトで、条件を比べてみるのがおすすめです。審査にかかる日数の目安や、特典も比較できます。

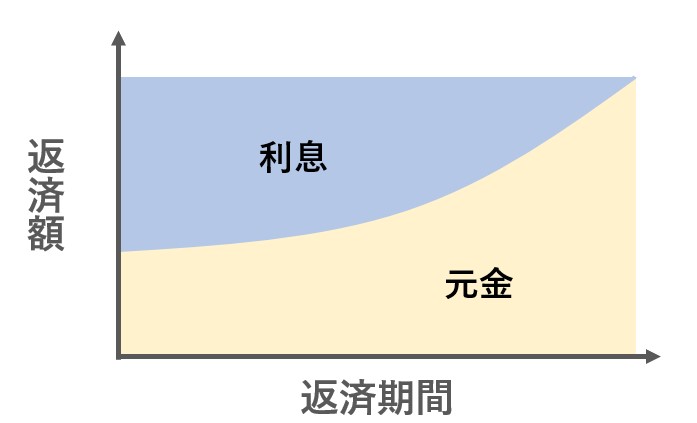

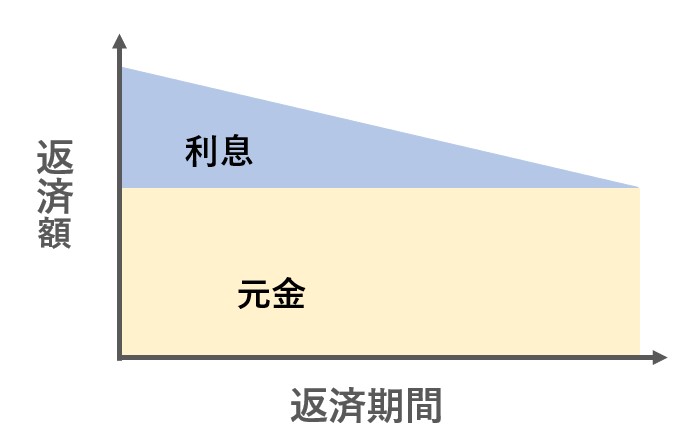

②元利均等返済を選ぶ

住宅ローンの払い方は「元利均等返済方式」と「元金均等返済方式」の2種類です。

無理のない返済額からスタートしたいなら、元利均等返済方式がおすすめです。同じ借入金額でも、返済当初の金額が抑えられます。

| 特徴 | |

|---|---|

| 元利均等返済方式 |

・毎月の「返済額」が一定 ・元金が減るまで時間がかかる

|

| 元金均等返済方式 |

・毎月の「元金」が一定 ・返済始めの負担が大きい

|

返済方式については、繰り上げ返済や住宅ローン控除(住宅借入金等特別控除)を活用すれば、大差ないとも言われています。返済方法で不安があれば、不動産屋に相談しましょう。

③返済期間は最長で組む

返済期間を最長で組んで、毎月の返済額を抑えるべきです。一度ローンを組むと、後から延ばすのは難しいためです。

5,000万円借りたとき、返済期間の違いで月々の返済額にいくら差が出るか紹介します。

| 返済期間 | 月々の返済額 | 総返済額 |

|---|---|---|

| 15年 | 31万円 | 5,563万円 |

| 25年 | 20.2万円 | 6,042万円 |

| 35年 | 15.5万円 | 6,492万円 |

・返済期間25年と35年はフラット35を適応

・元利均等返済方式

・ボーナス払いなし

同じ5,000万円の借り入れでも、返済期間が20年違うと毎月の返済額が倍近く変わります。

最初は、返済額が少ないプランでスタートさせましょう。将来の急な出費にも備えられます。

岩井

④ボーナス払いはしない

年2回の賞与で返済額を増やす「ボーナス払い」は、やめておいたほうがいいです。もし賞与が減ったときに、返済が大変になります。

お金に余裕ができたときに「繰り上げ返済」する方法があります。最初から無理に予定に組み込む必要はないです。

⑤40歳までにローンを組む

40歳までに購入しておくと、余裕を持ってローンの返済ができます。最長の35年でローンを組みやすく、月々の負担を減らせます。

多くの金融機関で、完済する年齢の上限が決まっています。おおよそ75~80歳まで完済する必要があります。

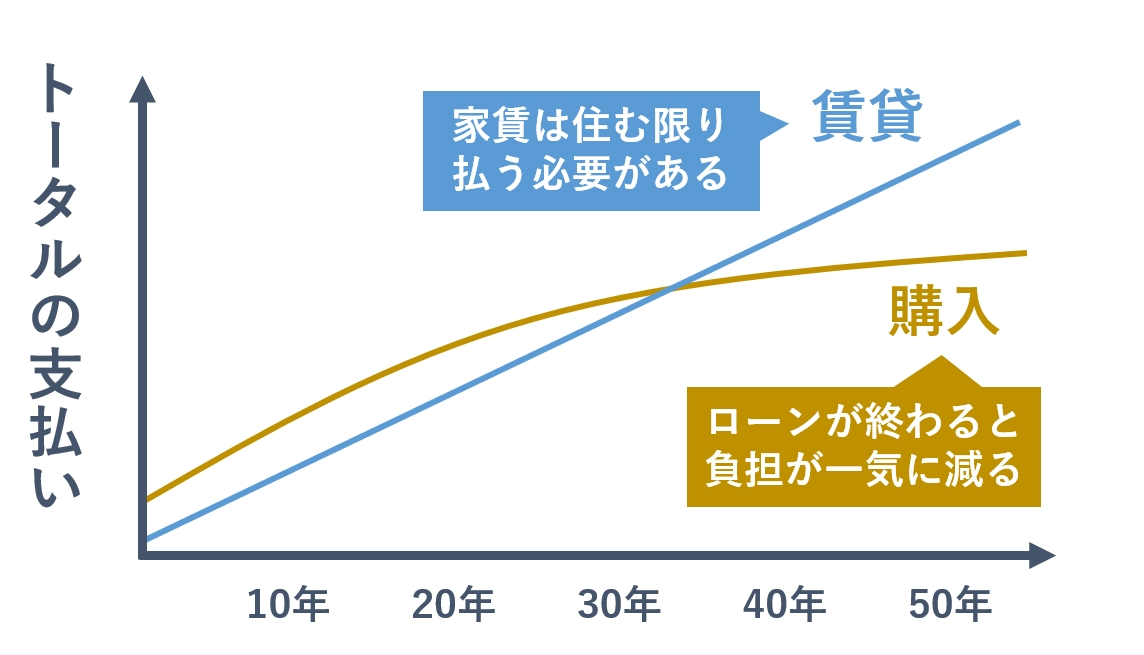

また、早めに完済すれば将来の住居費を大きく減らせます。生涯かかる賃貸と購入のトータルコストを比べると、同じ規模のお部屋なら購入したほうがお得です。

賃貸は、住み続ける限り家賃がかかります。購入すれば、完済後は毎月の住居費は一気に減り、老後の生活にゆとりが生まれます。

年金暮らしが始まるまでに完済できると理想的です。一般的に、定年後は働いても収入が減るためです。

物件代金の他にもかかる費用がある

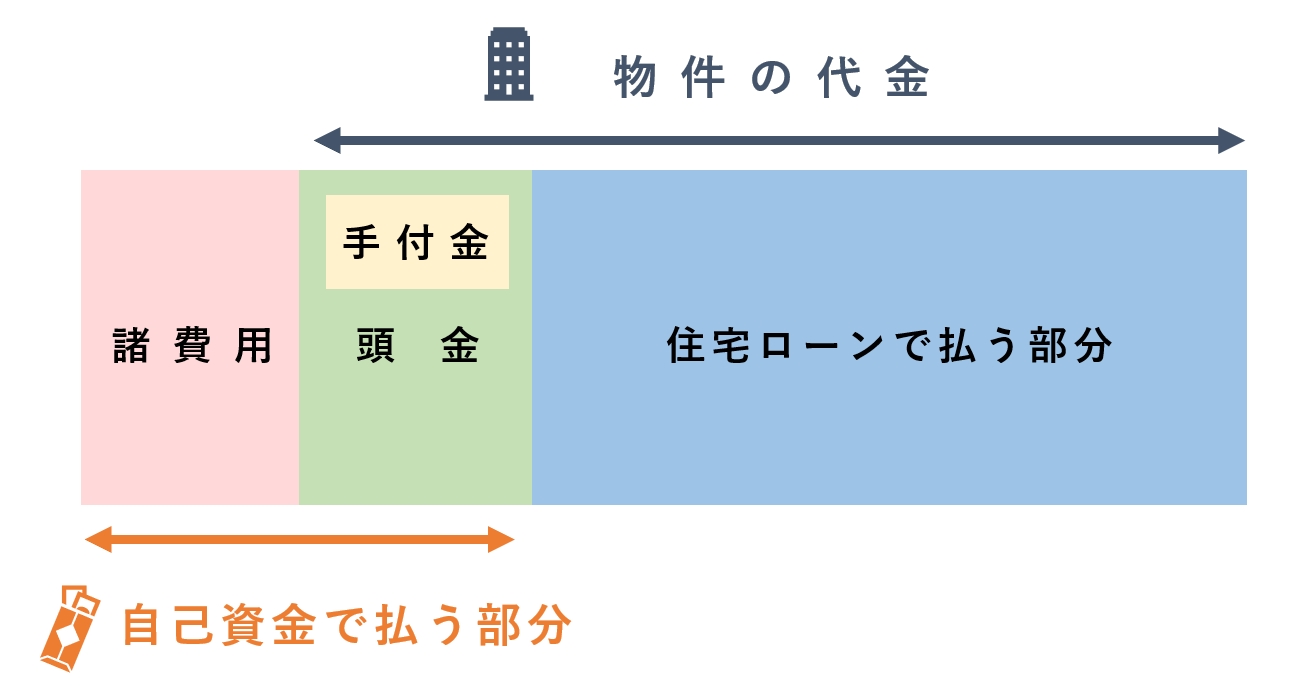

物件代金の他にかかる費用があります。大きく分けると「諸費用」「手付金」「頭金」の3つで、合わせると販売価格の30%ほどです。

30%の内訳は、諸費用で10%、手付金と頭金で20%です。購入に必要な費用を以下に図解しました。

諸費用は、関係者への手数料や不動産に関する税金などです。手付金は、売買契約を結んだ証として売主に現金で払うお金のことで、手続きが進むと頭金の一部に充てられます。

初期費用を抑えるコツや、詳しい内訳については、次の記事でも解説しています。

諸費用の内訳はさまざま

物件代金の他に、関係者への手数料などの「諸費用」がかかります。諸費用の目安は販売価格の約10%で、内訳には以下のような項目があります。

| 内容 | |

|---|---|

| 団体信用生命保険料 | 死亡など万が一に備えた保険料(金利に含めて支払うケースが多い) |

| 火災保険料 | 建物・家財の保険料 |

| 事務手数料 | 金融機関に支払う手数料 |

| 仲介手数料 | 不動産屋への報酬 |

| 登記代行手数料 | 司法書士への報酬など |

| 登録免許税 | 所有権と抵当権の登記にかかる税金 |

| 固定資産税清算金 | 売主が1年分払う税金の日割り清算 |

| ローン保証料 | 保証会社に支払う手数料 |

| 印紙税 | 売買・ローンの契約書にかかる税金 |

| リフォーム費用など | 内装工事費用・オプション設備費用 |

初期費用は買う物件によって異なります。費用がどれくらいかかるか、購入前にしっかり確認しましょう。

予算5,000万円あれば物件の選択肢は多い

予算5,000万円であれば、買える物件の選択肢が広いです。しかし、都心の新築は価格が高いので、郊外で探すのをおすすめします。

以降で、過去に東京都内で募集されていた戸建てとマンションを紹介します。購入するときの参考にしてください。

5,000万円以内で買える戸建ての例

販売価格が5,000万円以内で、過去に東京都内で募集があった例を紹介します。

| 過去の募集情報の例 | |

|---|---|

| 新築戸建て |

・販売価格 4,790万円 ・土地面積 約80㎡ ・建物面積 約81㎡(3LDK) ・足立区 駅徒歩20分以内 ・食洗機、タッチレス水栓など設備が充実 |

| 中古戸建て |

・築年数 8年 ・販売価格 4,580万円 ・土地面積 約100㎡ ・建物面積 約95㎡(4LDK) ・足立区 駅徒歩15分以内 ・床暖房付き、駐車スペース2台分 |

予算内で見つかる新築は、やや狭い土地の物件が多いです。駐車スペースが普通車1台分でも良ければ好立地が選べます。

新築にこだわるなら、郊外の建売(分譲住宅)がおすすめです。費用が抑えられ、土地と建物の面積が広いケースが多いからです。

中古は、都内の多くのエリアで見つかります。なかには、注文住宅の物件もあるので、予算内で理想的な家に住める可能性があります。

5,000万円以内で買えるマンションの例

マンションの募集例を見ていきます。

| 過去の募集情報の例 | |

|---|---|

| 新築マンション |

・販売価格 4,600万円 ・固定費 約2万円 ・床面積 約60㎡(2LDK) ・江戸川区 駅徒歩15分以内 ・浴室乾燥、浄水器付きなど設備充実 |

| 中古マンション |

・築年数 27年、フルリフォーム済み ・販売価格 4,490万円 ・固定費 約2万円 ・床面積 約67㎡(3LDK) ・江戸川区 駅徒歩3分以内 ・浄水器付き、フルリフォーム済み |

都内で好立地の新築は、2人暮らしの間取りが多いです。ファミリー層であれば、中古も含めて探したほうが良いです。

中古なら、ファミリー向けの3~4LDKが多く見つかります。安い中古を買って、自分好みにリノベーションするのも手です。

物件探しは、支払い方法やローン選びを工夫すれば、予算内で理想に近づけられます。

不動産屋からアドバイスをもらって、無理のない住宅ローンを組むようにしましょう。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |