「マンションは一括購入がお得?」や「貯金が一気に減っても大丈夫?」などの疑問にお答えします!

現金で一括購入するメリットとデメリットや、住宅ローンの効果的な活用方法をご紹介します。比較のシミュレーションも、わかりやすくまとめています。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

マンションは一括購入より住宅ローンを併用するべき

マンションは現金一括で買うより住宅ローンを併用するべきです。貯金を一気に減らすのは、リスクが大きいためです。

住宅ローンは最長35年かけて返済できるため、負担が少ない借入額に抑えて活用したほうが良いです。一度に数千万円払うより、ゆとりある人生設計ができます。

金利(利息)の負担がありますが、単純に損とは言い切れません。他のローンよりも低金利で、減税も受けられます。

岩井

マンションを一括購入する人は少数派

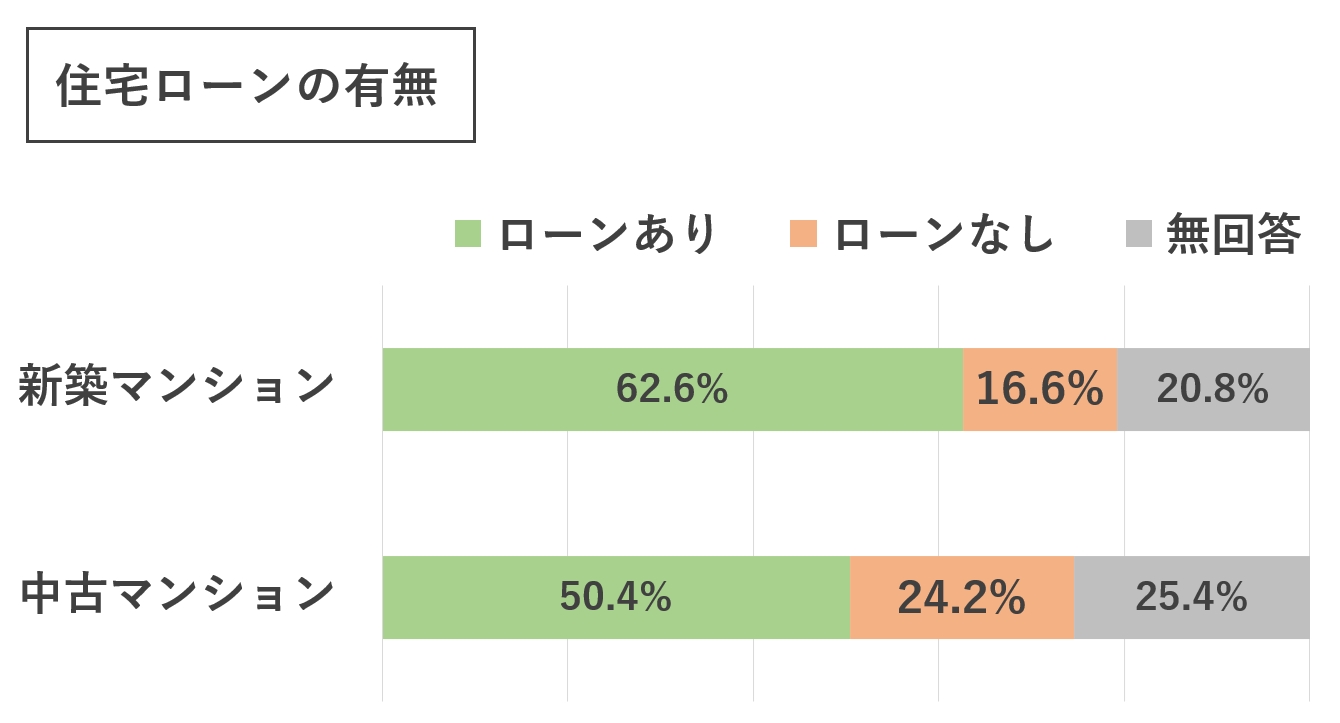

マンションを一括購入する人は少数派で、統計でも過半数は住宅ローンを組んでいます。

「令和2年度住宅市場動向調査報告書」の統計から、三大都市(東京・愛知・大阪近郊)でマンションを購入した人の、住宅ローン利用の有無を紹介します。

出典:国土交通省 令和2年度住宅市場動向調査報告書

新築マンションを一括購入した人は16.6%と少ないです。5,000万円を超える物件も多く、現金で買える人は限られています。

中古マンションは、新築マンションより平均約40%は安いです。一括購入の割合は24.2%に増えます。

住宅ローンを組まない人は一定数います。一括購入が向いている人もいるので、自分に合った方法を選ぶことが大切です。

マンションの一括購入が向いているのは貯金が残せる人

マンションの一括購入が向いているのは、購入後に貯金が残せる人です。前提として、ライフイベントに備えたお金の確保が必要です。

住宅ローンが組めない事情がある人にも最適な方法です。以下の項目に当てはまる数が多いほど、一括購入に向いています。

- ・購入後も貯金が充分にある

- ・教育費や老後資金を確保できる

- ・少しでも借金をしたくない

- ・収入に波がある

- ・信用情報の傷が原因でローンを組めない

- ・安く買える物件が見つかった

- ・買いたい物件が融資の対象外

- ・買いたい物件が住宅ローン控除の適用外

- ・年齢的に10年以上の借り入れができない

- ・健康状態に不安がある

- ・手続きを可能な限り早く終わらせたい

充分な手持ち資金が残せないなら、予算自体を抑える必要があります。予算内でもメリットがデメリットを上回るか考えるべきです。

以降で、メリットとデメリットを解説するので比較の参考にしてください。

一括購入する最大のメリットはローン関連の費用を抑えられること

マンション一括購入の最大のメリットは、住宅ローン関連の費用がかからないことです。他のメリットとあわせて以下にまとめました。

- ・金利の負担がない

- ・諸費用が抑えられる

- ・購入の手続きがスムーズ

- ・値引き交渉がしやすい

- ・ローン審査や返済の心配がない

費用面だけでなく、手続きの面でもメリットがあります。以下で1つずつ解説します。

金利の負担がない

住宅ローンを組まないため、金利の負担がありません。返済期間が長いローンを組んだ場合の、数百万円の金利を払わずに済みます。

例として、3,000万円を全期間固定金利で借りたときの金利負担を、返済期間ごとに表にしました。毎月の返済額もまとめています。

| 金利負担 | 総返済額 | 毎月の返済 | |

|---|---|---|---|

| 15年 | 399万円 | 3,399万円 | 18.9万円 |

| 20年 | 538万円 | 3,538万円 | 14.8万円 |

| 25年 | 681万円 | 3,681万円 | 12.3万円 |

| 30年 | 827万円 | 3,827万円 | 10.7万円 |

| 35年 | 977万円 | 3,977万円 | 9.5万円 |

※フラット35、ボーナスなし、金利1.69%、元利均等返済方式

返済期間を長くすると毎月の返済額は抑えられますが、金利の負担がかさみます。

金利負担を抑えるため返済期間を短くすると、毎月の返済額が増えて大変です。安定していて高収入なら、短いローンでも組めます。

収入に波がある職種の人は、貯金に余裕があるうちに一括購入するのも手です。金利の負担が抑えられますし、入居後は維持費の負担だけで済みます。

諸費用が抑えられる

住宅ローン関連の「諸費用」が抑えられます。金融機関によって金額は異なりますが、以下の項目が不要になるので、百万円以上は抑えられます。

| 内容 | |

|---|---|

| 団体信用生命保険料 | 死亡など万が一に備えた保険料(金利に上乗せして支払う方法が多い) |

| 事務手数料 | 金融機関に支払う手数料 |

| ローン代行手数料 | 不動産屋へのローン紹介手数料 |

| ローン保証料 | 保証会社に支払う手数料(一括で払うか金利に上乗せ) |

| 登録免許税 | 抵当権の登記にかかる税金 |

| 印紙税 | ローンの契約書にかかる税金 |

マンションの売買契約に関する諸費用は、住宅ローンを組むときと同様にかかります。

災害に備えた保険料もかかるので、物件価格と別に5~8%は初期費用が必要と考えておくと良いです。

| 内容 | |

|---|---|

| 保険料 | 建物や家財の保険料 |

| 仲介手数料 | 不動産屋への報酬 |

| 登記代行手数料 | 司法書士への報酬など |

| 固定資産税清算金 | 売主が1年分払う税金の日割り清算 |

| 登録免許税 | 所有権の登記にかかる税金 |

| 印紙税 | 売買契約書にかかる税金 |

| リフォームなど | 内装工事やオプション設備の費用 |

購入後は1度だけ不動産取得税がかかります。減税できるケースが多いので、不動産取得税申告書の提出を忘れないようにしましょう。

購入の手続きがスムーズ

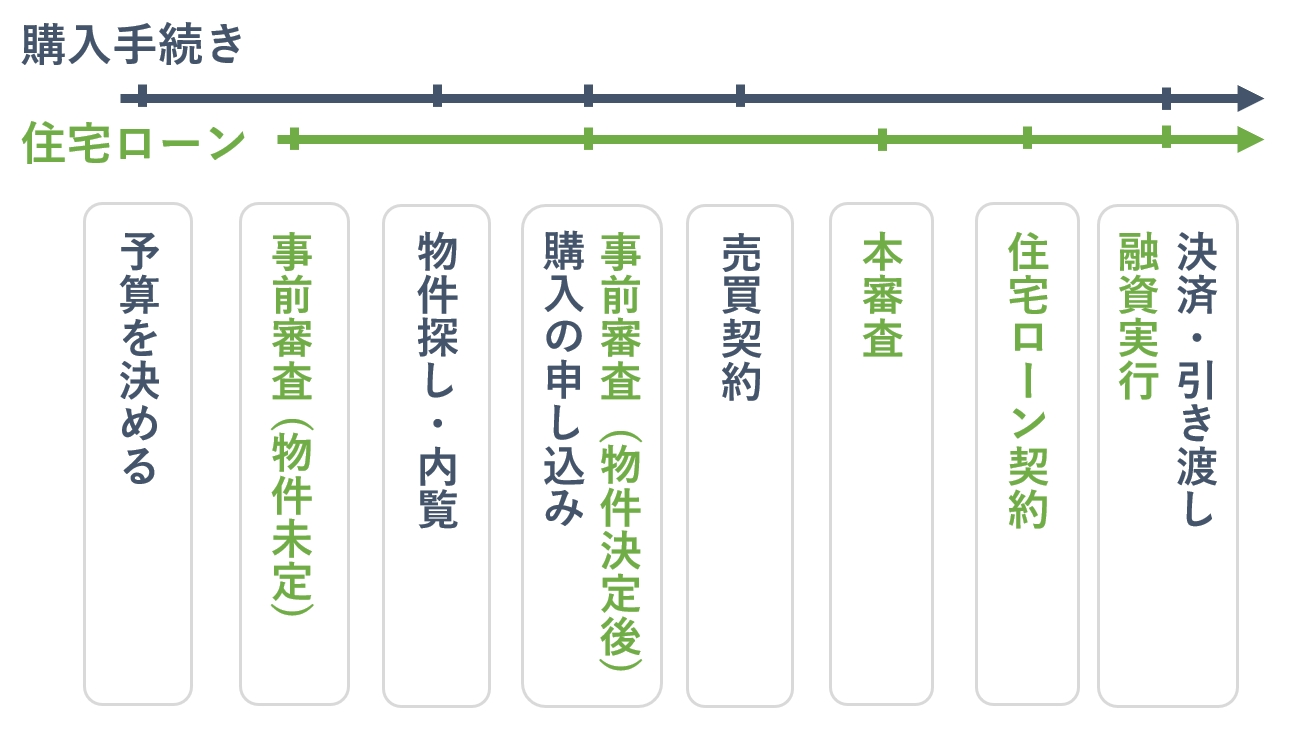

住宅ローン関連の手続きが省略できるため、購入の手続きがスムーズです。ローン審査の手間や、融資実行と決済のスケジュール調整が必要ありません。

手続きの流れを、図にまとめてみました。住宅ローン関連の手続きがないと、必要な手続きは半分くらいに減ります。

また、一括購入だと契約の優先順位を確保しやすいです。売主は支払いが確実な人に売りたいためです。

申込時に通帳などで支払い能力を示せば、すぐ1番手で受付してもらえます。ローンを組むと「事前審査」の通過まで、物件を確保できないケースがあります。

岩井

引っ越しまで最短1ヶ月で手続き可能

お部屋が住める状態でも、住宅ローンを組むと入居まで2~3ヶ月かかります。一括購入なら引っ越しまで最短1ヶ月で手続きできます。

マンションを一括購入するときの、手続きの流れをまとめました。情報収集する期間を含めて大まかに4ステップです。

| 目安期間 | |

|---|---|

| ①情報収集して予算を決める | 1~2週間 |

| ②購入する物件探し・内覧 | 1~2週間 |

| ③物件を決めたら申し込み | 1~3日 |

| ④売買契約・決済・引き渡し | 申し込み約1週間後、1日 |

住宅ローンを組む場合、大まかに9ステップの手続きです。不動産屋との手続きの他、金融機関との手続きが増えます。

| 目安期間 | |

|---|---|

| ①情報収集して予算を決める | 1~2週間 |

| ②事前審査(1回目) | 3~7日 |

| ③購入する物件探し・内覧 | 1~2週間 |

| ④物件を決めたら申し込み | 1~3日 |

| ⑤事前審査(2回目) | 3~7日 |

| ⑥不動産の売買契約 | 申し込み1週間後、1日 |

| ⑦住宅ローンの本審査 | 審査完了まで1~2週間 |

| ⑧ローンの金銭消費貸借契約 | 本審査に通過後、1日 |

| ⑨融資実行、決済・引き渡し | 平日の日中に、1日 |

不動産屋のサポートがあるので、手続き自体は大変ではありません。ただ、時間や書類準備の手間はかかります。

値引き交渉がしやすい

現金での一括購入は、ローンで買うより値引き交渉が通りやすいです。売る側にとって、確実な売上がすぐに成立するためです。

売主が売却を急いでいる場合は、特に交渉が通りやすいです。新築などの人気物件だと、一括購入でも値引きは難しいです。

物件価格の値引き交渉については、中古マンションを例に次の記事で解説しています。

ローン審査や返済の心配がない

一括購入なら、ローン審査や返済の心配がないです。希望の金額を借りられなかったり、収入の変化などで支払いできなくなるリスクがありません。

金利相場の上昇が心配な人にもおすすめです。定期的に金利が見直される「変動金利」で借りると、金利が上昇して支払いが大変になる場合があります。

親族に連帯保証人を頼む可能性がないのもメリットです。ローンを組む場合、審査によっては連帯保証人を求められます。

岩井

現金一括は貯金が減るのがデメリット

一括購入は、貯金が一気に減るのが最大のデメリットです。子育てや老後に備えた貯金が不足したり、急な出費が必要になると後悔しやすいです。

- ・購入時点の出費が大きい

- ・住宅ローン控除が受けられない

- ・税務署からのお尋ねや調査が入る

- ・ローン商品の特典が受けられない

1つずつ詳しく解説します。

購入時点の出費が大きい

購入時点での出費が大きいので、購入後にまとまった出費がないか慎重に考えるべきです。

数年以内に、想定外の出費がある可能性もあります。手元資金を減らして問題ないかは何度もシミュレーションしましょう。

住宅ローンの事前審査に通った結果通知でも、優先順位の確保や値引き交渉は可能です。ライバルが多い物件などで、絶対に買いたいときは一括購入で交渉したほうが有利です。

住宅ローンは手元に残すお金を調節できる

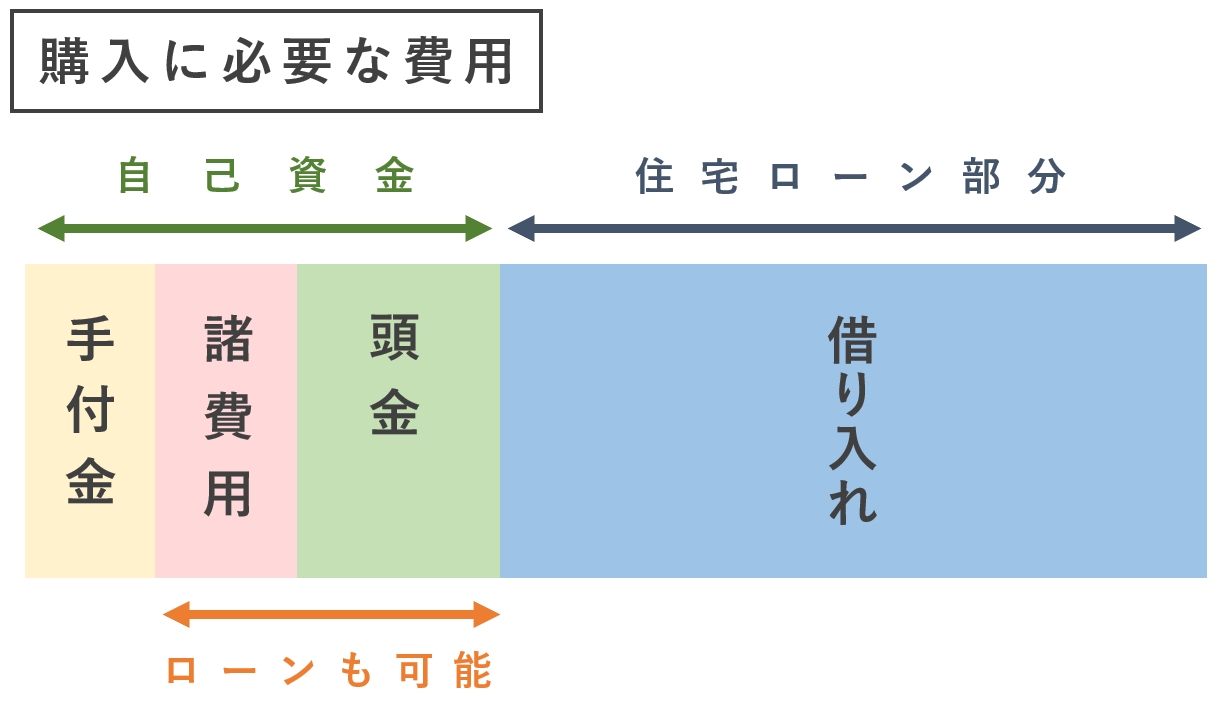

住宅ローンを組む際に貯金などの「自己資金」から払う部分は「頭金」「諸費用」「手付金」です。組み方の工夫で、手元に残すお金を調節できます。

頭金は借入額を減らすための現金で、目安は物件価格の20%です。手数料などの「諸費用」は物件価格とは別に10%ほどかかります。

ローン審査次第で、頭金なしの「フルローン」でも組めます。諸費用は、金融機関によっては住宅ローンに含められます。

手付金は売買契約を結んだ証として必ず現金で払います。相場は5~10%で、20万円、50万円など定額の場合もあります。最終的に代金に充てられます。

購入時点の出費をもっとも抑えるなら「手付金」だけの支払いで済みます。貯金に余裕があれば、手付金を増やして契約の優先順位を確保する交渉もできます。

岩井

住宅ローン控除が受けられない

現金で一括購入すると、住宅ローンの残債務に応じて減税できる「住宅ローン控除」が使えません。

住宅ローン控除は、年末のローン残高の0.7%(上限あり)を、10~13年間も減税できる制度です。物件にもよりますが、トータルで百万円単位の節約ができます。

減税を受けるためには、収入が一定以下などの条件があります。

- ・床面積が登記簿上の面積40~50㎡以上

- ・所得が2,000万円以下

- ・40㎡までの物件は所得が1,000万円以下

- ・取得後6ヶ月以内に入居して住み続ける

- ・家の半分以上が居住スペース

- ・耐震基準を満たす(1982年以降の建築)

- ・10年以上の住宅ローンを組む など

住宅ローン控除はマンションの省エネ性能や、新築と中古で減税できる金額が異なります。

減税の額が少ないときや、住宅ローン控除自体が受けられないなら、一括購入を検討してみてください。

住宅ローン控除については、次の記事でも詳しく解説しています。

税務署からのお尋ねや調査が入る

税務署からのお尋ねや調査が入る場合があります。収入や贈与を正しく申告できているか確認するためです。

必要な届け出などが漏れていなければ、正直に対応すれば問題ありません。説明などの手間はかかります。

親などに支援を受けると贈与税がかかる

親などに年間110万円を超えるお金をもらうと「贈与税」がかかります。税務署に届け出する必要があります。

親から住宅資金の支援を受ける際は非課税にできる特例があります。令和3年12月31日までの期限付き制度でしたが、令和5年12月31日まで延長される予定です。

ローン商品の特典が受けられない

ローン商品の特典が受けられないのもデメリットです。住宅ローンを組めば、金融機関ごとにキャッシュバックやポイント付与、優待などが受けられます。

住宅ローンには団体信用生命保険(団信)があるので、万が一にも備えられます。団信とは、死亡や重度障害で返済できなくなると、残債務が消滅する保険のことです。

一括購入を検討するのが「借りるのが心配」「金利がもったいない」などの理由なら、不動産屋に相談してみるべきです。

住宅ローンを組めない事情がなければ、手持ち資金をもっとも活かした手段の提案が受けられます。

マンションを一括購入する前に考える4つの注意点

マンションを一括購入する前に考える注意点を4つ解説します。借りたほうが安心できたり、お得な部分もあるので参考にしてください。

- ①住居費以外のまとまった出費

- ②固定費もふまえた住居費

- ③保険が割高になっていないかの比較

- ④資産運用に回すほうがお得な可能性

①住居費以外のまとまった出費

住居費だけではなく、他にライフイベントに必要なお金を確かめる必要があります。代表的なのは、教育費と老後資金です。

車の購入など、まとまった出費にも備える必要があります。もし教育ローンやカーローンの借り入れが必要になると、住宅ローンより金利が大幅に高いです。

貯金を一気に減らして問題ないか、長期的な視点で考えましょう。子どものいる世帯は、成人後も独り立ちできるまで様子を見る必要があります。

老後2,000万円問題とは?

老後2,000万円問題とは、2019年に金融庁が発表した「市場ワーキング・グループ報告書」で、65歳以降に2,000万円は貯金が必要と試算されていることです。

実際は、家庭によって必要な金額は異なります。定年退職後は基本的に収入が減りますが、年金額や副収入は人それぞれです。

2,000万円はあくまで目安ですが、一括購入しても老後の暮らしに心配がないかは慎重に考えましょう。

②固定費もふまえた住居費

マンションは住みやすさや資産価値を保つための維持費がかかります。主に「修繕積立金」と「管理費」です。

一括購入しても毎月の支払いはあります。固定費も含めて、賃貸よりは安い範囲内で長期間のローンを組むのも一つの考え方です。

定年までに余裕をもって完済して、完済後は年金で維持していける予算が組めると理想的です。維持費は少なくとも年間40万円はかかると考えておきましょう。

③保険が割高になっていないかの比較

一括購入する場合は、万が一に備えて加入する保険が割高になっていないかを、住宅ローンを組む場合と比較したほうが良いです。

保険は「家の次に高い買い物」と言われています。マンションを購入するタイミングで、内容に無駄がないか見直してみてください。

住宅ローンを組むと、団信が生命保険の代わりになります。商品によっては保障される病気やけがの範囲が広く、残債務が減ったりお見舞金が出ます。

災害リスクに備える「火災保険」は、金融機関の「団体割引」で保険料が抑えられるケースもあります。

一括購入は火災保険の加入を忘れないように気を付ける

一括購入の場合は、金融機関に火災保険(地震保険)の加入を提案されません。手続き自体を忘れないように気を付けましょう。

みんなで使う「共用部分」の保険は、一般的にマンションの管理組合で加入していて、保険料は管理費に含まれています。

室内や家財の災害リスクに備えて、個人でも加入しておいたほうが良いです。また、管理組合の書類で共用部分の保険内容も確認しておきましょう。

④資産運用に回すほうがお得な可能性

貯金を一気に減らすより、一部でも資産運用に回したほうが得する場合があります。金利負担よりも、高い利回りで運用できる可能性があるためです。

例えば、1,000万円を利回り2%で35年間運用すると2,000万円になります。リスクを抑えても、利回り2%の投資は現実的な範囲内です。

一括購入する目的が金利や手数料の節約なら、手元にお金を残して増やせないかも考えてみてください。

岩井

予算に余裕があるときのローンの組み方5選

予算に余裕があるときのローンの組み方を5つご紹介します。借り方の工夫で、金利負担を抑えたり、減税や金融機関のサービスが受けられます。

- ①頭金を20~30%払う

- ②減税を受けてから一括返済する

- ③ローン保証料は一括で払う

- ④安い変動金利で借りる

- ⑤団信を手厚くする

①頭金を20~30%払う

頭金を20~30%払って、購入価格よりも借り入れを抑えるのがおすすめです。残りの金額は住宅ローンで賄うメリットをまとめました。

- ・無理のない借入額に抑えられる

- ・金利の優遇を受けられる

- ・ローン審査の心配が減らせる

- ・売るときの価値と残債務を近づけられる

- ・住宅ローン減税の恩恵が受けられる

頭金を10%以上払うと、金利の優遇を受けられるケースが多いです。借入額も減るので、金利の負担が減らせます。

もし売りたくなった場合に、頭金を20~30%払っていると、売却価格でローンの残りを返しやすいです。

借入額を減らしすぎても、減税の恩恵が充分に受けられません。金利負担の軽減と減税のメリットを、最大限受けられる金額を見極めてから頭金を払いましょう。

②減税を受けてから一括返済する

購入時点で一括購入するよりも、減税を受けてから一括返済するのがおすすめです。10~13年間、貯金を減らさずお得に返済できます。

収入の変化や将来の出費の予想は難しいです。手元にお金を残しておけば、想定外の出費にも対応できます。

一括返済には5万円ほど手数料がかかるケースがあるので、住宅ローンを組むときにルールを確認しましょう。

全額でなくても一部を繰り上げ返済できる

一括返済でなくても、様子を見ながら「一部繰り上げ返済」できます。ほとんどの金融機関で、ネット手続きなら手数料が無料です。

「期間短縮型」と「返済額軽減型」の2種類があり、返済を早めたいときは期間短縮型を選ぶべきです。違いを簡潔にまとめました。

| 特徴 | |

|---|---|

| 期間短縮型 |

・返済期間を減らして完済を早められる ・毎月の返済額は変わらない |

| 返済額軽減型 |

・毎月の返済額を減らせる ・完済までの年数は変わらない |

返済中も貯金を一気に減らすリスクは大きいです。返済期間や金利をいくら減らせるか確かめて、数年ごとに百万円単位での繰り上げ返済がおすすめです。

繰り上げ返済の効果は、金融機関のシミュレーターなどで確かめられます。

繰り上げ返済専用のシミュレーターが金融機関のサイトにない場合は、住宅金融支援機構の「返済方法変更シミュレーション」が目安にできます。

③ローン保証料は一括で払う

住宅ローンを組む条件に「保証会社」の利用が必須なら、ローン保証料を一括で払うと金利負担が抑えられます。

保証会社とは、ローンの債務を保証する会社のことです。利用には手数料がかかり、一括で払う「外枠方式」か、金利に上乗せする「内枠方式」を選べます。

ネット銀行など、保証会社が不要なローンもあります。保証料が無料だと事務手数料が高額な場合が多いため、ローンの比較は必須です。

④安い変動金利で借りる

貯金に余裕がある人は、現在もっとも金利が安い「変動金利」で借りるべきです。

金利上昇のリスクがありますが、貯金があれば、金利が上昇しても繰り上げ返済で対処できます。金利のタイプは4種類あるので、参考に紹介します。

| 全期間固定金利型 | 完済するまで金利が変わらない |

|---|---|

| 変動金利型 | 定期的に金利が見直される |

| 固定金利期間選択型 | 一定期間毎に固定か変動か選べる |

| ミックス型 | 固定金利と変動金利で分けて借りる |

割引や優遇をふまえた現在の金利は、固定金利で1~1.6%、変動金利では0.3~0.5%が目安です。

固定金利は上昇傾向で、変動金利と比較すると高いです。繰り上げ返済する前提なら、もっとも安く借りられる金利タイプを選べます。

住宅ローンや金利の種類については、次の記事でも詳しく解説しています。

⑤団信を手厚くする

金利を0.2~0.3%上乗せすると団信が手厚くできます。貯金に余裕があるなら、あえて保障が手厚いローンを長く借りるのも手です。

保障される病気やけがの範囲を広げて、完済まで健康上のリスクなどに備えられます。

団信の内容は、金融機関によって異なります。「住宅ローン比較窓口」などの比較サイトで、内容を比べてみてください。

不動産屋の紹介する「提携ローン」も候補に入れるべきです。決済までの手続きがスムーズで、金利などの独自の優遇が受けられます。

一括購入と住宅ローン利用の比較シミュレーション

現金での一括購入と住宅ローンを利用した場合の、比較シミュレーションを紹介します。

ローンは住宅金融普及協会のシミュレーターで全期間固定金利での計算です。変動金利の上昇リスクをふまえたシミュレーションよりわかりやすいためです。

また、高めの固定金利で考えておけば、実際の返済に余裕が作れます。

- ・年金生活まであと30年

- ・全期間固定金利:1.5%

- ・ボーナス払いなし

- ・元利均等返済方式

- ・住宅ローン控除が受けられる物件

一括購入とフルローンの比較をしたあとに、バランス良く併用する場合のシミュレーションを紹介します。購入金額の違いで2パターン解説します。

3,000万円の中古マンションの場合

3,000万円の中古マンション購入は、一括購入すると諸費用含め約3,200万円、返済期間30年のフルローンだと金利とあわせて約4,000万円かかります。

一括購入のほうが安いですが、貯金が一気に減るので大変です。ローンを組めば、手元にお金を残せるので突然の出費に備えられます。

返済期間30年のフルローンを組んで、諸費用をローンに含めると、以下のシミュレーション結果になります。

30年フルローンのシミュレーション

- 物件価格:3000万円

- 諸費用:300万円

- 頭金:なし

- 手付金:100万円

- 借入額:3,200万円

- 毎月の返済額:約11.0万円

- トータルの金利負担:約776万円

- 総返済額:約3,976万円

全てローンで賄うと毎月の返済額は約11.0万円です。安定した収入が続くなら、貯金を減らしすぎずゆるやかに返済していけます。

金利の負担は大きいため、貯金が残せる場合はフルローンより一括購入がお得です。

住宅ローンをバランス良く併用する場合

一括購入でなくても、頭金20%(600万円)を払って借り入れを減らすとバランスが良いです。一括購入より2,500万円も手元に残せます。

住宅ローン控除が終わってから一括返済したシミュレーションです。

10年後に一括返済した結果

- 物件価格:3000万円

- 諸費用:300万円

- 頭金:600万円

- 手付金:100万円

- 借入額:2600万円

- 毎月の返済額:約9.0万円

- 繰り上げ返済なしの金利負担:約630万円

- 一括返済で軽減できる金利:約292万円

- トータルの金利負担:約338万円

- 総返済額:約2,938万円

このシミュレーションでは、減税が満額受けられなくても実質的な金利負担は200万円台です。住宅ローン控除が受けられるためです。

中古の計算に使える上限は2,000万円までで、減税の期間は基本的に10年間です。

残債務が2,000万円以上あるうちは、毎年最大14万円の還付が受けられます。ローンが2,000万円以上残っていると、10年間で140万円減税できます。

岩井

5,000万円の新築マンションの場合

5,000万円の新築マンション購入は、一括購入すると諸費用含め約5,200万円、返済期間30年のフルローンだと金利とあわせて約6,300万円かかります。

新築は中古より諸費用が抑えられるケースが多いですが、値段自体が高額です。現金と借り入れのバランスがとれた資金計画を組むのがおすすめです。

まずは返済期間30年のフルローンを組んで、諸費用をローンに含めた場合のシミュレーションをご紹介します。

30年フルローンのシミュレーション

- 物件価格:5000万円

- 諸費用:300万円

- 頭金:なし

- 手付金:200万円

- 借入額:5,100万円

- 毎月の返済額:約17.6万円

- トータルの金利負担:約1,236万円

- 総返済額:約6,336万円

借入額が大きいと、金利負担は1,000万円を超えます。変動金利0.5%で上昇しなかった場合でも、約420万円の金利負担があります。

一括購入するよりは、あえて安い変動金利で住宅ローンを組んで、減税が終わってから返済を急いだほうが良いです。

新築は住宅ローン控除の計算に使える上限額が大きいです。マンションの省エネ性能に応じて3,000~5,000万円まで差があります。

住宅ローンをバランス良く併用する場合

住宅ローン控除の計算に使える上限額が「省エネ適合住宅」の4,000万円として、頭金を30%(1,500万円)払うシミュレーションをしてみました。

一気に5,200万円の貯金を減らすよりは、暮らしていくうえでのリスクが抑えられます。

住宅ローン控除が終わってから一括返済したシミュレーションです。固定金利で計算していますが、実際は変動金利で借りらればさらに抑えられます。

13年後に一括返済した結果

- 物件価格:5000万円

- 諸費用:300万円

- 頭金:1,500万円

- 手付金:200万円

- 借入額:3,600万円

- 毎月の返済額:約12.4万円

- 繰り上げ返済なしの金利負担:約873万円

- 一括返済で軽減できる金利:約296万円

- トータルの金利負担:約577万円

- 総返済額:約4,177万円

住宅ローン控除は4,000万円×0.7%で最大28万円が13年間受けられます。満額の控除が受けられた場合はトータルで364万円です。

シミュレーションだと残債務は4,000万円ないので、満額は受けられず合計262万円の減税ができます。

減税の恩恵を最大限に受けようとすると、借りすぎになるリスクもあります。省エネ性能や残債務をふまえて、メリットが最大にできる頭金を払えると理想的です。

貯金に余裕があるなら、支払い方法はFPや不動産屋にも相談してみてください。より具体的に損得を考えられます。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |