「結婚前のマンション購入ってあり?」「結婚前に家を買うメリットは?」といった疑問を解決します!

統計を参考に、購入に最適なタイミングを解説します。また、独身でマンションを買うときのポイントも紹介します。

この記事は、ファイナンシャルプランナーで、宅地建物取引士の岩井さんに監修してもらいました!

チャット不動産イエプラ メディア事業部

ファイナンシャル・プランナー

宅地建物取引士

日本FP協会認定のFP。不動産やライフプランに関する専門知識と経験を活かして、最適な物件選びから、長期的にみて損しない住宅購入までをサポートしています。一人暮らしやファミリー世帯など、幅広い世帯からリピートをいただいています。

目次

結婚前のマンション購入はやめた方がいい

結婚前提で物件を探しているカップルなら、結婚前のマンション購入はやめた方がいいです。生活スタイルの変化に対応しにくいからです。

また、住宅ローンの選択肢が狭まり、万が一支払いがきつくなっても返済方法を変更するのが難しいです。

住宅は人生でもっとも大きな買い物と言えます。結婚前にマンションを買うなら、デメリットまでふまえて慎重に判断しましょう。

結婚後に家を買う人が多い

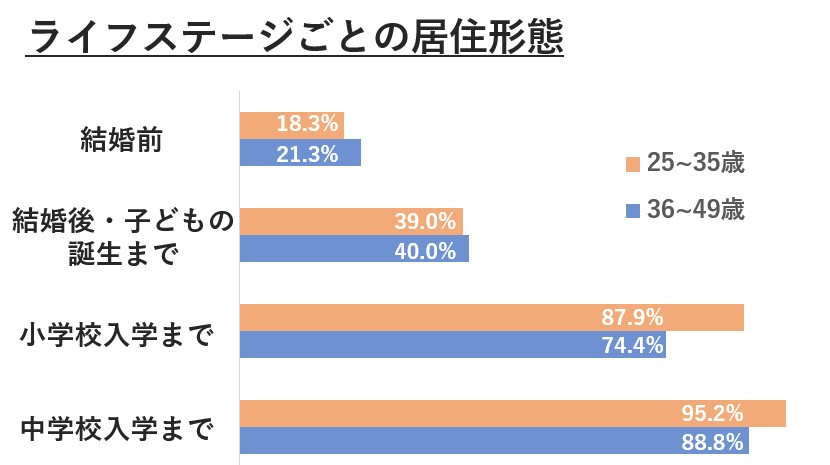

不動産流通経営協会の統計によると、結婚前と比べて、結婚後や子どもが生まれた後に買った人は約2倍以上です。

居住面積50㎡未満の持ち家率を、ライフステージ別にまとめたグラフを紹介します。

出典:平成30年「住宅購入がライフスタイルに与える影響に関する調査」

結婚前に買うとお部屋の選択肢が狭くなるため、購入は結婚後のほうがいいです。以降で、結婚前に買うデメリットを解説していきます。

結婚前に購入する4つのデメリット

結婚前にマンションを購入するデメリットは、主に以下の4つです。

- ・生活スタイルの変化に対応しにくい

- ・資金計画を組みづらい

- ・夫婦で収入を合わせるには入籍が条件

- ・婚姻解消や離婚のトラブルが起きやすい

将来の不安要素が多いため、購入前にある程度予測する必要があります。デメリットを1つずつ解説していきます。

生活スタイルの変化に対応しにくい

結婚前にマンションを買うと、生活スタイルの変化に対応しにくいです。子どもが増えてお部屋の数が足りなくなったり、成長するにつれて手狭になると不便です。

国土交通省の「令和2年度住宅市場動向調査報告書」によると、マンションの平均の居住人数は、新築で2.9人、中古で2.7人です。

購入前に、将来子どもは何人ほしいのかなど、2人でしっかり話しておく必要があります。

資金計画を組みづらい

生活費について早めに話しておかないと、住宅ローンの資金計画を組みづらいです。生活費から逆算して、月々の返済額(住居費)に充てられるお金を把握する必要があります。

一般的に、借入金額は返済負担率25%以内にすると、無理なく返済できると言われています。返済負担率とは、年収から返済に回す割合のことです。

公的ローンのフラット35で、35年ローンを組んだ場合の目安表を作成したので、参考にしてください。年収をクリックすると、年収ごとの解説記事にリンクします。

| 無理のない目安 (返済負担率25%) |

毎月の返済額 | |

|---|---|---|

| 年収350万円 | 2,340万円 | 7.3万円 |

| 年収400万円 | 2,670万円 | 8.4万円 |

| 年収500万円 | 3,340万円 | 10.5万円 |

| 年収600万円 | 4,010万円 | 12.5万円 |

| 年収700万円 | 4,680万円 | 14.6万円 |

| 年収800万円 | 5,340万円 | 16.7万円 |

※フラット35、金利1.61%、元利均等返済方式、2020年2月

返済負担率は「住宅金融普及協会のシミュレーター」でも計算できます。借入したい金額が、無理なく返せる返済負担率に収まっているか、事前に確かめておきましょう。

ちなみに、返済負担率を年収から税金や社会保険料を引いた「手取りの25%まで」で考えると、さらに余裕が作れます。

岩井

教育費は子ども1人あたり月3.7万円かかる

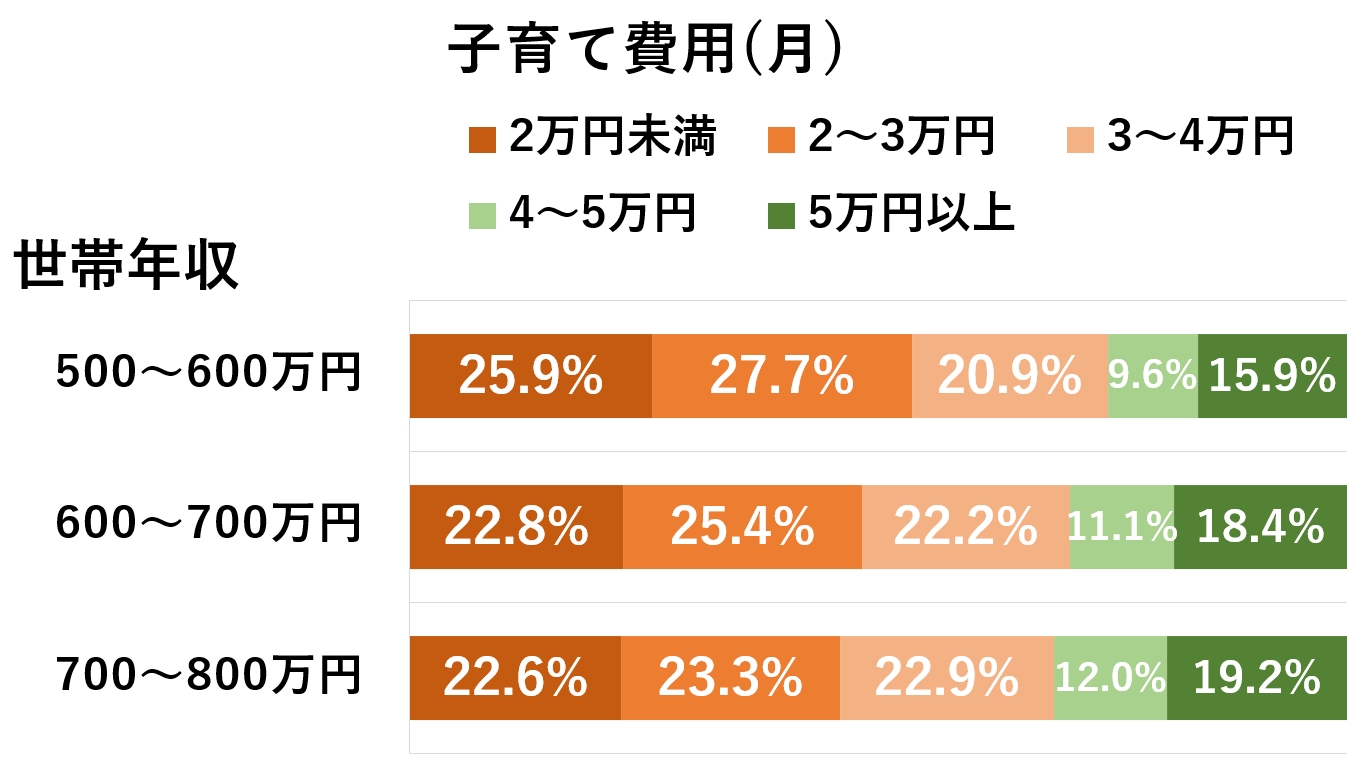

厚生労働省の第10回21世紀出生児縦断調査によると、子育て費用は子ども1人につき平均で毎月3.7万円かかります。

以下のグラフは世帯年収600万円付近のデータです。教育費は、子ども1人につき4万円未満の家庭が大半です。

出典:厚生労働省 第10回 21世紀出生児縦断調査(令和2年)より作成

子どもは成長にあわせて食費や教育費が増えるので、成人までの子育て費用をふまえて計画を立てるのが大切です。

夫婦で収入を合わせるには入籍が条件

借入金額を増したいとき、夫婦で収入を合わせてローンを組む方法があります。主に「ペアローン」と「収入合算」です。

多くの金融機関では、ペアローンなどを利用する場合「ローンの審査時点で入籍している必要がある」と決められています。

単身ローンしか使えないなら、借りれる金額になるまで頭金を払って借入金額を抑える必要があります。ペアローンと収入合算の解説は以下の記事でも解説しています。

婚姻解消や離婚のトラブルが起きやすい

結婚前に購入したマンションは、原則は財産分与の対象にならないため、離婚時に揉めやすいです。

厚生労働省の「人口動態調査」によると、5年未満で離婚する可能性は約30%でした。

トラブルを回避するためにも、結婚後にローンの組み方やお金の負担割合などを話しておくと安心できます。

メリットは返済を早く始められるところ

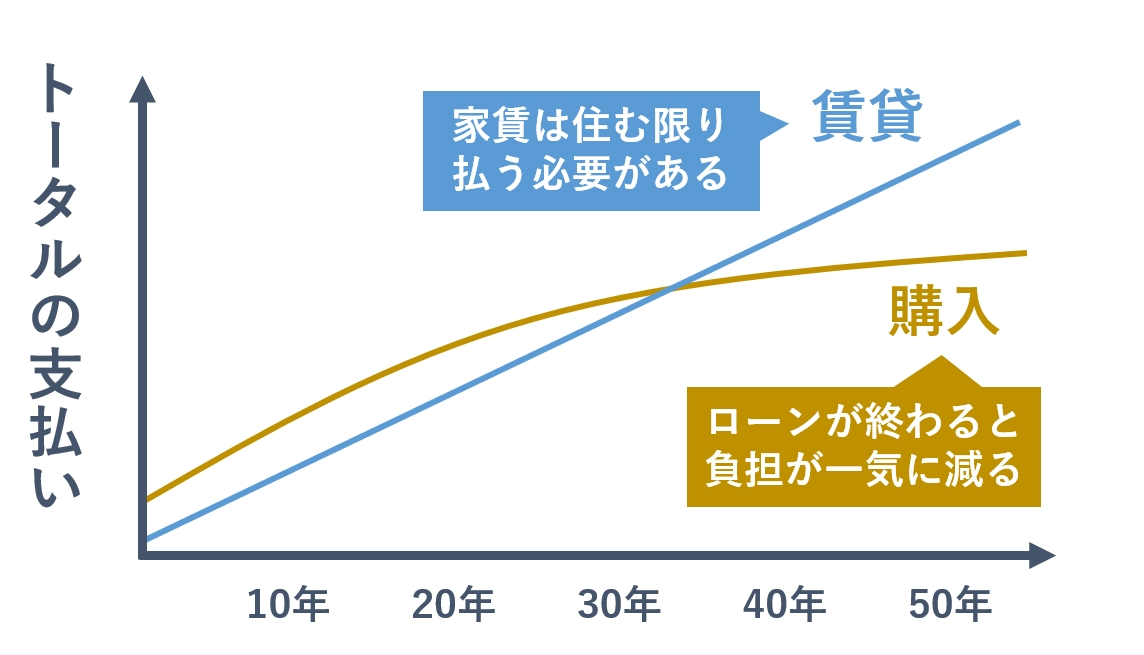

結婚前に家を買うメリットは、住宅ローンの返済を早く始められるところです。結婚後に買うまでの家賃の出費を抑えられます。

住宅ローンは、完済する年齢の上限が決まっています。金融機関によってルールがあり、75~80歳までの金融機関がほとんどです。

完済した後は将来の住居費を大きく減らせます。生涯かかる賃貸と購入のトータルコストを比べると、同じ規模のお部屋なら早めに購入したほうがお得です。

年金暮らしが始まるまでに完済できると理想的です。一般的に、定年後は働いても収入が減るためです。

賃貸に10年以上住んだときの出費

賃貸に10年以上住んで、4回更新したときの出費をまとめました。家賃を払い続けるより、早めにローン返済に充てるほうがお得です。

| 家賃10年分 | 更新料4回分 | |

|---|---|---|

| 家賃6万円 | 720万円 | 24万円 |

| 家賃7万円 | 840万円 | 28万円 |

| 家賃8万円 | 960万円 | 32万円 |

| 家賃9万円 | 1,080万円 | 36万円 |

| 家賃10万円 | 1,200万円 | 40万円 |

| 家賃11万円 | 1,320万円 | 44万円 |

| 家賃12万円 | 1,440万円 | 48万円 |

結婚後に買ったほうがリスクは低いですが、結婚前に気に入った物件があれば、1度不動産屋に相談してみるのも手です。

購入は1人目が生まれてから1年以降がいい

子どもがほしいカップルであれば、購入のタイミングは1人目が誕生してから1年経った後がいいです。主な理由は3つあります。

- ・希望条件がはっきりやすい

- ・ライフプランが立てやすい

- ・復職後はローンの幅が広がる

以降で1つずつ解説していきます。

希望条件がはっきりやすい

出産後であれば、お部屋の希望条件がはっきりしやすいです。子育てをしていくうちに、ほしい設備や希望の間取りが分かってきます。

例えば「リビングはもっと広いほうがいい」「子ども部屋は1つ確保してあげたい」といった条件です。

入居後の生活をイメージして探せば、マンション選びで失敗しにくいです。

ライフプランが立てやすい

出産後の落ち着いた時期であれば、ある程度ライフプランを立てやすいです。

子どもの進学などのイベントにあわせて、いくらお金が必要なのかが分かり、気持ちに余裕を持ってマイホームを探せます。

長期的な出費をシミュレーションしたい場合は、金融広報中央委員会の「知るぽると」が便利です。

実際の支出は家計によって異なるため、詳しい資金計画は、FPや住宅ローンアドバイザーに相談しましょう。

復職後はローンの幅が広がる

母親の産休が明けて復職すれば、住宅ローンの幅が広がります。入籍前では難しかった「ペアローン」や「収入合算」が使えるからです。

ローン審査の兼ね合いで、育休中や産後直後は合算が難しいです。復帰して1年以上経っていると、審査が通りやすいです。

ただし、子どもが増えると生活費や教育費も増えるので、借り入れは無理のない範囲にしましょう。

結婚前提で独身のうちに買う人もいる

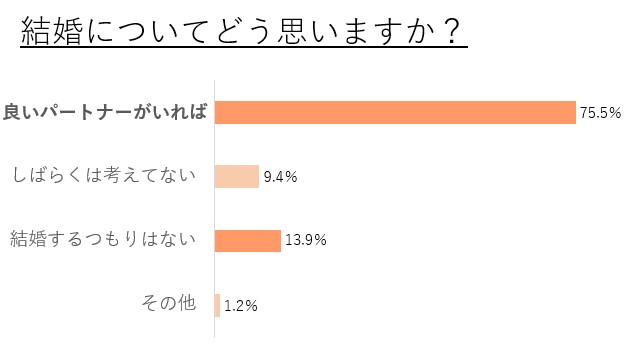

結婚前提で独身のうちにマンションを買う人も一定数います。女性のための快適住まいづくり研究会の統計を紹介します。

マンションを購入した未婚の独身女性のうち、75.5%の女性が「いいパートナーがいれば結婚したい」と回答しています。

出典:2020年5月「マンション購入に関するアンケート」

早く家を買えば、ローンの返済開始も早いので、賃貸で家賃の出費を重ねるよりスムーズに返済ができます。

以降では、独身でマンションを買うときのポイントを解説します。

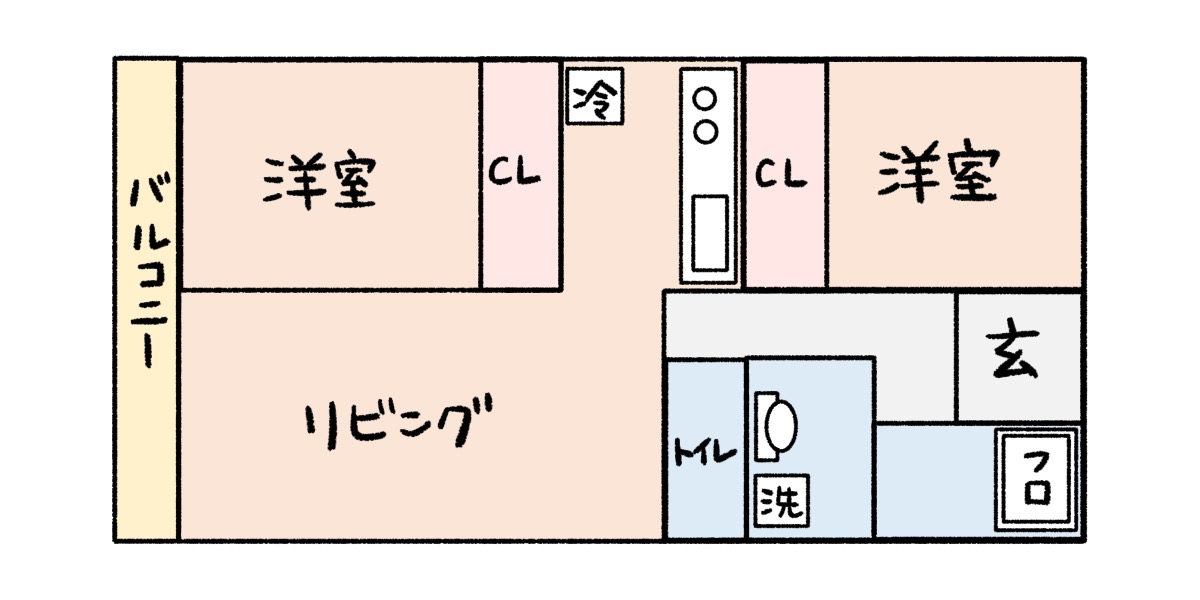

2LDKは生活スタイルの変化に対応できる

生活スタイルの変化に対応したいなら、2LDKがおすすめです。一人暮らしのうちは、寝室と趣味などのお部屋を分けられます。

特に、居室がリビング側と廊下側で分かれているお部屋がいいです。もし家族が増えても、それぞれのプライベートを保てたり、子ども部屋を確保できます。

一般的な間取りを選ぶ

将来住み替えをする可能性まで考えると、一般的な間取りのお部屋を選ぶといいです。売却や賃貸に出すとき、入居者が現れやすいです。

個性的な間取りは好みが分かれるため、募集が長引く可能性があります。

気になっている物件が「売りやすく貸しやすい」物件なのか、エリアに詳しい不動産屋に確かめるのも手です。

資産価値が高い物件を買う

資産価値の高い物件を選べば、築年数が経っても好条件で売却や賃貸に出せます。

資産価値は、主に立地で決まります。住みたいと思う人が多い街なら、需要があるので価値が高く評価されます。

ただし、物件の価格も高くなりやすいので、利便性と価格のバランスが納得できる物件を選びましょう。

物件選びは、ライフプランをよく考えて資金計画を立てましょう。詳しい個人の事情もあわせて、不動産屋に相談できます。

【必見】自分にあった住宅ローンを比較検討したい方

初めて自宅を購入する場合、「いったいどのくらい住宅ローンを借りればいいんだろう?」「ローンを組むのに損をしてしまうのではないか不安!」と悩みますよね。

そんな方におすすめなのがモゲチェックという無料の住宅ローン比較サービスです。

モゲチェックを使えば、たった5分の入力で、主要銀行の住宅ローンを一括比較できます。審査に通る確率までひと目で分かるのでおすすめです。

また、「金利タイプが選べないので教えてほしい」「団信の種類を教えてほしい」など、細かい質問をプロのアドバイザーにすることもできます!住宅ローンの下調べに活用しましょう。

| 利用手順 |

|---|

| 1.モゲチェックの公式サイトにアクセス 2.メールで会員登録&5分で情報入力 3.住宅ローンプランが比較できる 4.【必要に応じて】アドバイザーに質問できる |