※マイナビ、リクルートなど各社のプロモーションを含みます。

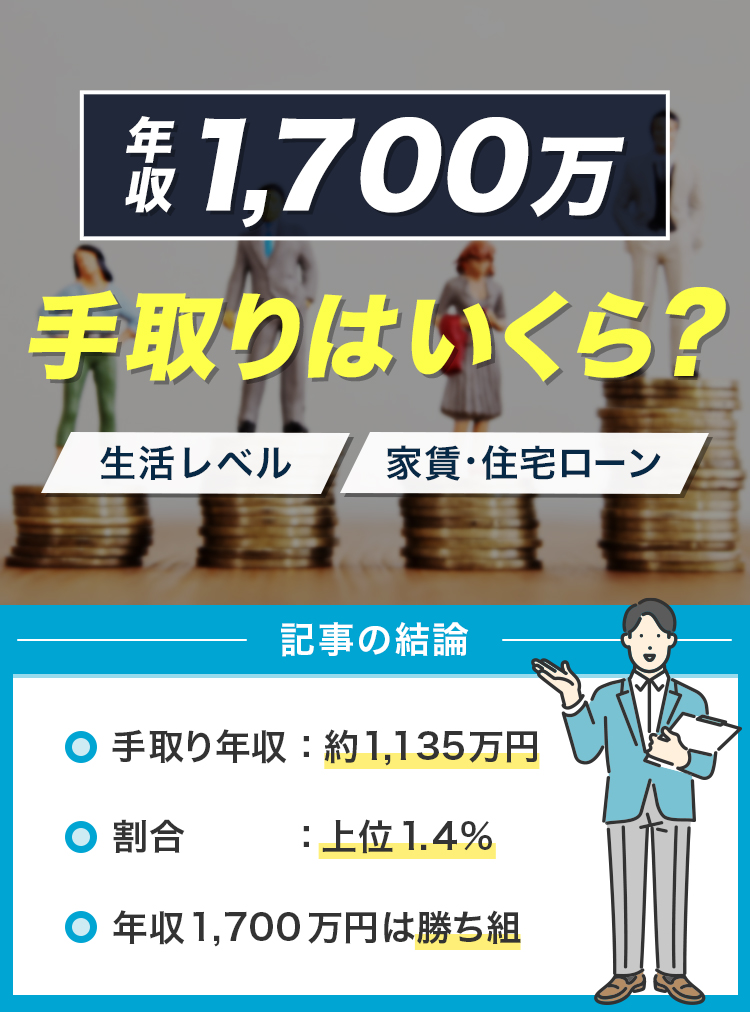

「年収1,700万円の手取りはいくら?」

「年収1,700万円の生活レベルが知りたい」

年収1,700万円は、稼げる人間がごく一部に限られる高収入な年収です。しかし、実際の生活レベルや家賃の目安、住宅ローンがいくらで組めるのか分からないですよね。

この記事では、年収1,700万円の手取り額について解説します。家賃や住宅ローンの目安はもちろん、ふるさと納税や年収1,700万円を目指せる職業も記載しているので、年収1,700万を目指す方は参考にしてください。

ビズリーチ公式サイト ビズリーチ公式サイト |

|

リクルート リクルートダイレクトスカウト公式サイト |

|

リクルート リクルートエージェント公式サイト |

|

目次

年収1,700万円の手取りは1,135万円

| ボーナスなし | 1,135万円 |

|---|---|

| ボーナスあり (4~5ヶ月分) |

1,112万円 |

年収1,700万円で扶養者がいない世帯(ボーナスなし)の手取りは1,135万円です。ボーナスあり(4〜5ヶ月分)の場合は手取り1,112万円と、約23万円の差があります。

【年収1,700万円・ボーナスなし】の年収内訳

| 項目 | 年間 | 月間 |

|---|---|---|

| 年収 | 17,000,000円 | 1,416,666円 |

| 所得税 | 2,749,700円 | 229,141円 |

| 住民税 | 1,308,700円 | 109,058円 |

| 厚生年金 | 713,700円 | 59,475円 |

| 健康保険 | 818,154円 | 68,179円 |

| 雇用保険 | 51,000円 | 4,250円 |

| 手取り収入 | 11,358,746円 | 944,953円 |

※20歳以上40歳未満・配偶者なしの場合

参考:税金・保険料シミュレーション

ボーナスなしで年収1,700万円の場合、月給は約141万円です。手取り年収は約1,135万円で、税金で565万円ほど引かれます。

【年収1,700万円・ボーナス4~5ヶ月分】の年収内訳

| 項目 | 年間 | 月間 |

|---|---|---|

| 年収 | 17,000,000円 (内ボーナス 3,958,100円) |

1,086,825円 |

| 所得税 | 2,613,000円 | 217,750円 |

| 住民税 | 1,267,300円 | 105,608円 |

| 厚生年金 | 1,098,000円 | 91,500円 |

| 健康保険 | 847,584円 | 70,632円 |

| 雇用保険 | 51,000円 | 4,250円 |

| 手取り収入 | 11,123,116円 (内ボーナス 3,024,317円) |

597,084円 |

※20歳以上40歳未満・配偶者なしの場合

参考:税金・保険料シミュレーション

ボーナスありで年収1,700万円を稼ぐ場合、月給は約108万円です。手取り年収は約1,112万円で、588万円ほど引かれます。なお、ボーナスは約395万円で計算しました。

ボーナスありの手取り月給は約59万と、ボーナスなしと比べると35万ほど少ないです。

年収1,700万は勝ち組!割合は上位1.4%

年収1,700万円は上位1.4%の勝ち組

| 年収 | 全体 | 男性 | 女性 |

|---|---|---|---|

| 100万円以下 | 8.1% | 3.5% | 14.3% |

| 200万円以下 | 13.3% | 6.7% | 22.5% |

| 300万円以下 | 14.8% | 10.5% | 20.9% |

| 400万円以下 | 17.4% | 16.9% | 18.0% |

| 500万円以下 | 15.0% | 17.5% | 11.4% |

| 600万円以下 | 10.5% | 13.8% | 5.9% |

| 700万円以下 | 6.7% | 9.4% | 3.0% |

| 800万円以下 | 4.6% | 6.8% | 1.7% |

| 900万円以下 | 2.9% | 4.4% | 0.8% |

| 1,000万円以下 | 1.9% | 3.0% | 0.4% |

| 1,500万円以下 | 3.5% | 5.4% | 0.8% |

| 2,000万円以下 | 0.8% | 1.3% | 0.2% |

| 2,500万円以下 | 0.3% | 0.4% | 0.1% |

| 2,500万円超 | 0.3% | 0.5% | 0.1% |

年収1,700万円超は全体の1.4%のみなので、勝ち組と言えます。ちなみに、年収1,500万円超~2,000万円以下の層は全体の0.8%です。

男女別の割合は男性1.3%女性0.2%

年収1,500万円超~2,000万円以下の男性は全体の1.3%、女性は0.2%とごく一握りに限られています。

総労働人口約6,900万人に対して男性は約90万人、女性は約14万人に過ぎません。男女を問わず年収1,700万円に到達するのは非常に難易度が高いです。

とくに女性については、年収1,700万円に達している人はごくわずかです。何らかの突出した実績や高度なスキルを持っている人でなければ、達成するのは難しい年収といえます。

参考:主要労働統計指標 人口、労働力人口|労働政策研究・研修機構

年代別の平均年収

| 年代 | 男性 | 女性 |

|---|---|---|

| 19歳以下 | 152万円 | 113万円 |

| 20〜24歳 | 287万円 | 249万円 |

| 25〜29歳 | 404万円 | 328万円 |

| 30〜34歳 | 472万円 | 322万円 |

| 35〜39歳 | 533万円 | 321万円 |

| 40〜44歳 | 584万円 | 324万円 |

| 45〜49歳 | 630万円 | 328万円 |

| 50〜54歳 | 664万円 | 328万円 |

| 55〜59歳 | 687万円 | 316万円 |

| 60〜64歳 | 537万円 | 262万円 |

| 65〜69歳 | 423万円 | 216万円 |

| 70歳以上 | 369万円 | 210万円 |

年代別の平均年収では、平均年収が最も高い55〜59歳の男性でも687万円と、年収1,700万円の4割程度の年収に留まっているのが実情です。年齢を重ねても、年収1,700万円を得られるのはごく一部の勝ち組に限られます。

勤続年数が長くても年収1,700万には届かない

| 勤続年数 | 男性 | 女性 | 計 |

|---|---|---|---|

| 1〜4年 | 404万円 | 254万円 | 329万円 |

| 5〜9年 | 474万円 | 278万円 | 382万円 |

| 10〜14年 | 538万円 | 315万円 | 444万円 |

| 15〜19年 | 607万円 | 347万円 | 508万円 |

| 20〜24年 | 674万円 | 385万円 | 575万円 |

| 25〜29年 | 726万円 | 441万円 | 647万円 |

| 30〜34年 | 761万円 | 453万円 | 662万円 |

| 35年以上 | 650万円 | 355万円 | 577万円 |

年収が最も高いのは勤続30〜34年の男性(平均年収761万円)です。しかし、年収1,700万円には届いておらず「勤続年数が長い」というだけでは年収1,700万円には到達できないのが分かります。

よほど優れた実績や専門性の高いスキルが備わっていない限り、年収1,700万円を達成するのは困難です。

年収1,700万円の生活レベル【子供あり】

年収1,700万の生活レベルの例を紹介します。手取り額は92万円で固定し、家賃は東京の住宅を想定してシミュレーションをしました。

子供1人の場合

| 出費 | 金額 | 金額・備考 |

|---|---|---|

| 月収(手取り) | ‐ | 92万円 |

| 家賃 | 28万円 | ‐ |

| 食費 | 15万円 | 1日5,000円計算 |

| 水道光熱費 | 4万円 | ‐ |

| 通信費 | 2万円 | ‐ |

| 教育費 | 4万円 | ‐ |

| 保険料 | 2万円 | ‐ |

| 交際費 | 6万円 | ‐ |

| 雑費 | 6万円 | ‐ |

| 貯金 | 25万円 | ‐ |

子供1人の場合は、家賃28万円、食費15万円と3人家族としては余裕のある設定にしていますが、月25万円の貯金が可能です。年収1,700万円で子供1人の世帯であれば、経済的な余裕は十分にあるでしょう。

また、将来的に子供が私立校に通うことになった場合、月々の学費が8万円程度かかることも予想されます。教育費が8万円かかったとしても、月21万円を貯金できる生活レベルです。

年収1,700万円で子供が1人であれば、学費をあまり気にすることなく進学先を決められます。将来を見据えて投資にお金を回すなど、消費以外のお金の使い方も積極的に検討できる生活状況です。

子供2人の場合

| 出費 | 金額 | 金額・備考 |

|---|---|---|

| 月収(手取り) | ‐ | 92万円 |

| 家賃 | 28万円 | ‐ |

| 食費 | 17万円 | 1日5,666円計算 |

| 水道光熱費 | 4万円 | ‐ |

| 通信費 | 2万円 | ‐ |

| 教育費 | 8万円 | ‐ |

| 保険料 | 2万円 | ‐ |

| 交際費 | 6万円 | ‐ |

| 雑費 | 6万円 | ‐ |

| 貯金 | 19万円 | ‐ |

子供2人の場合、年収1,700万円の世帯であれば、問題なく暮らせます。シミュレーションでは、食費を17万円、教育費を8万円に設定していますが、月々19万円を貯金に回せる状況です。

子供の人数が増えるにつれて、主に食費と教育費の負担が増していきます。特に、世帯によって大きく変動しやすいのが教育費です。子供を2人とも私立校に通わせた場合、月々の学費が16万円程度になります。

貯金に回せる金額は月11万円程になるので、子供の進学先によっては年収1,700万円の世帯でも、ある程度の節約が求められます。家賃などの毎月かかる固定費を、無理のない範囲で抑えるのが得策です。

子供3人の場合

| 出費 | 金額 | 金額・備考 |

|---|---|---|

| 月収(手取り) | ‐ | 92万円 |

| 家賃 | 28万円 | ‐ |

| 食費 | 19万円 | 1日6,333円計算 |

| 水道光熱費 | 4万円 | ‐ |

| 通信費 | 2万円 | ‐ |

| 教育費 | 12万円 | ‐ |

| 保険料 | 2万円 | ‐ |

| 交際費 | 6万円 | ‐ |

| 雑費 | 6万円 | ‐ |

| 貯金 | 13万円 | ‐ |

子供が3人の場合、貯金額はやや少ない額に留まっています。家賃や教育費によっては貯金が10万円を下回ってしまうことも考えられるため、収支の管理に注意が必要な状況です。

たとえば3人の子供の年齢が近いと、同時期に3人を保育園に預ける可能性があります。地域によっては高年収帯の保育料が子供1人当たり8万円以上かかるので、貯金する余裕はほとんどありません。

年収1,700万円の世帯でも、子供が3人になると、家計の管理をしっかりと行う必要があります。できるだけ家賃を抑え、交際費や雑費を削るといった工夫が求められる生活レベルです。

年収1,700万円の生活レベル【独身/子供なし】

独身の場合

| 出費 | 金額 | 金額・備考 |

|---|---|---|

| 月収(手取り) | ‐ | 92万円 |

| 家賃 | 21万円 | ‐ |

| 食費 | 11万円 | 1日3,666円計算 |

| 水道光熱費 | 2万円 | ‐ |

| 通信費 | 1万円 | ‐ |

| 交際費 | 6万円 | ‐ |

| 雑費 | 6万円 | ‐ |

| 貯金 | 45万円 | ‐ |

独身の場合、家賃・食費を十分な金額に設定しても毎月45万円を貯金できており、経済的な面では非常に自由度の高い暮らしを送ることが可能です。

一人暮らしで家賃が21万円なら、港区や千代田区、渋谷区といった都内一等地でも1LDKのマンションを借りられます。また、毎月45万円の余裕資金のうち20万円を投資に回せば、将来に向けた資産形成に役立てられます。

たとえば、毎月20万円を年率3%の利回りで10年間積み立てた場合、単純計算で2,700万円以上の資産形成が可能です。投資は長期間運用することで有利になるケースが多いため、若いうちから取り組んでおくのがおすすめです。

子供なしの場合

| 出費 | 金額 | 金額・備考 |

|---|---|---|

| 月収(手取り) | ‐ | 92万円 |

| 家賃 | 25万円 | ‐ |

| 食費 | 13万円 | 1日4,333円計算 |

| 水道光熱費 | 2万円 | ‐ |

| 通信費 | 1万円 | ‐ |

| 交際費 | 6万円 | ‐ |

| 雑費 | 6万円 | ‐ |

| 貯金 | 38万円 | ‐ |

子供なしの場合、経済的な面で不自由することは考えにくい生活レベルです。夫婦で2LDKのマンションを借りると仮定すると、都内で最も家賃相場の高い港区(平均24.5万円)も視野に入ります。

ただし、夫婦2人の時期は時間の自由が利くため、海外旅行や外食などにお金を使いがちです。出費が膨れ上がってしまわないよう、月々の予算を決めて暮らすなどの工夫が求められます。

将来的に家族が増える予定があれば、夫婦2人の期間に生活レベルを上げ過ぎないよう注意しましょう。

年収1,700万円の生活レベル【独身/子供あり】

| 出費 | 金額 | 金額・備考 |

|---|---|---|

| 月収(手取り) | ‐ | 92万円 |

| 家賃 | 25万円 | ‐ |

| 食費 | 13万円 | 1日4,333円計算 |

| 水道光熱費 | 3万円 | ‐ |

| 通信費 | 1万円 | ‐ |

| 教育費 | 4万円 | ‐ |

| 医療・保険 | 2万円 | ‐ |

| 交際費 | 6万円 | ‐ |

| 雑費 | 6万円 | ‐ |

| 貯金 | 32万円 | ‐ |

独身で子供がいる世帯の場合、年収1,700万円であれば、十分にゆとりのある生活レベルです。ただし、万が一の場合に備えて生命保険に加入しておくほうが無難です。

子供の食費や教育費を払っても、月32万円を貯金に回す余裕があります。なお、子供が1人増えるごとに食費と教育費が2万円ずつ増えます。月々貯金できる金額は子供2人であれば28万円、子供3人であれば24万円ほどです。

経済的な余裕があるとはいえ、子供を1人で育てるとなれば時間に追われます。配食サービスや家事代行サービスを利用するなどして、出費がかさむ可能性があるので、しっかりとした収支の管理が必要です。

年収1,700万円の家賃目安は30万円

年収1,700万円の手取り月収92万円から算出すると、適正な家賃の目安は30万円です。一般的に、家賃は手取り月収の1/3までに留めるのが望ましいと言われます。

ただし、月30万円という家賃は手取り月収から単純計算した場合の目安に過ぎません。家賃は毎月必ず支払う必要がある固定費となるため、可能であれば30万円よりも安く抑えたほうが得策です。

年収1,700万円は、賃貸物件を探すにあたって、家賃がネックになることはあまりない年収帯です。とは言え、月々の収支状況や将来の生活設計を見据えて、自分に合った家賃を見極める必要があります。

年収1,700万円の住宅ローン平均は8,000万円

| 取扱金融機関 | 金利例 | 借入可能額 (概算) |

|---|---|---|

| フラット35 | 年1.770% | 8,000万円 |

| フラット20 | 年1.640% | 6,134万円 |

| フラット50 | 年2.420% | 8,000万円 |

※返済方法を元利均等にした場合の概算結果(融資上限額8,000万円を超える場合は8,000万円と表記)

手取り月収の1/3である30万円を基準に住宅ローンの借入可能額を算出すると、フラット35・フラット50のいずれも上限の8,000万円まで借入可能です。

住宅購入金額から頭金を差し引いて、8,000万円に収まる物件であれば購入できます。注意点として、年収1,700万円の方が住宅ローンを申し込むと、金融機関から個別に融資を提案される可能性もあります。

仮に高額の融資が可能と提案されても、返済計画を元に借入額を決定しましょう。今現在は支障なく返済できると感じても、借入額を引き上げ過ぎないように注意してください。

年収1,700万円の税金対策

ふるさと納税

| 属性 | 納税額の目安 |

|---|---|

| 独身/共働き/夫婦のみ | 463,000円 |

| 夫婦or共働き+子1人(高校生) | 446,000円 |

| 共働き+子1人(大学生) | 443,000円 |

| 共働き+子1人(高校生) | 446,000円 |

| 共働き+子2人(大学生+高校生) | 430,000円 |

| 夫婦+子2人(大学生+高校生) | 430,000円 |

ふるさと納税とは、住民票登録のある自治体以外への寄付によって、所得税の還付や返礼品が受け取れる制度です。実質負担額2,000円を差し引いた納税額が控除されるため、効果的な節税方法として注目されています。

ただし、控除は無制限に適用されるのではなく、納税額の年間上限額が定められている点に注意しましょう。年収1,700万円の場合、全額控除となる納税額上限は43~46万円です。

iDeCo・NISAでの資産運用

| 種類 | つみたてNISA | 一般NISA | iDeCo |

|---|---|---|---|

| 利用可能者 | 日本在住 20歳以上 |

日本在住 20歳以上 |

国民年金第1~3合被保険者 国民年金任意加入被保険者 |

| 商品 | 投資信託 ETF |

株式 投資信託 |

投資信託 保険商品 |

| 最低運用額 | 100円/月 | 100円/月 | 5,000円/月 |

| 非課税投資枠 | 40万円 | 120万円 | 14.4~81.6万円 利用者による |

| 非課税期間 | 20年間 | 5年間 | 60歳まで |

| 出金 | いつでも | いつでも | 60歳まで不可 |

| 所得控除 | なし | なし | 掛金全額控除 |

iDeCoとNISAの選び方

- 少額ずつ長期的に行う…つみたてNISA

- 多額の投資を短期間で行う…一般NISA

- 60歳まで運用を続ける…iDeCo

iDeCoやNISAで資産運用をすると、資産形成をしながら節税できます。

iDeCoは掛金が全額控除となる上に、運用益も非課税扱いです。公的年金制度に加入している60歳未満の方であれば誰でも利用できる、効果的な節税方法です。ただし、iDeCoは原則60歳まで出金できません。

つみたてNISAは運用益・分配金がどちらも非課税扱いです。通常の投資信託では約20%の税金がかかるところを、非課税でお得に資産形成ができる仕組みです。

生命保険料控除の活用

より安定的な資産運用の手段を選びたい方には、生命保険料控除を活用した節税方法がおすすめです。つみたてNISAや元本変動型のiDeCoには、元本割れのリスクがあるので、損をする可能性があります。

生命保険料として支払った金額は、上限金額内であれば控除の対象です。一般生命保険料控除、個人年金保険料控除、介護医療保険料控除の3つの控除があり、最大で12万円まで控除が受けられます。

すでに死亡保険に加入している方は、個人年金保険や介護医療保険に加入すると良いでしょう。

年収1,700万円を目指す方法

昇進・昇格で年収を上げる

転職直後は年収1,700万円に届かないとしても、将来的に昇進や昇格によって年収アップを目指せます。待遇の良い大手企業に入社し、評価を高めていくことによって、年収1,700万円を達成できる可能性があるからです。

企業によっては勤続年数に応じて昇給していくため、長い目で見れば年収アップを図るための現実的な方法といえます。ただし、業界や企業によっては昇給があまり望めない場合もあるため、転職先は慎重に選ぶことが大切です。

昇給・昇格のチャンスが豊富な業種・職種を選びましょう。実力主義である営業職や、コンサル業、金融業のような平均年収が高い業界に入ると良いです。

転職エージェントに登録する

転職エージェントに登録し、求人を紹介してもらうのも、年収アップのための有力な方法です。登録時の希望条件に年収1,700万円以上と設定すれば、条件に合う求人を優先的に紹介してもらえます。

転職エージェントでは単に求人を紹介するだけでなく、キャリア相談や応募書類の添削などのサポートを行っています。自力で選考対策をするよりも選考通過率が高くなるため、待遇の良い企業から採用される確率も高いです。

エージェントの利用には、ビズリーチがおすすめです。ハイクラスの求人が多いため、年収1,700万円を狙うことも可能です。

年収1,700万円を目指せる職業

| 業種 | 業種分類 | 平均年収 (50代以上) |

|---|---|---|

| たばこ | メーカー | 1,015万円 |

| 医薬品 メーカー |

メディカル | 1,004万円 |

| 投信/投資顧問 | 金融 | 966万円 |

| 証券会社 | 金融 | 949万円 |

出典:平均年収ランキング(96業種別の平均年収/生涯賃金)【最新版】|doda

たばこや医薬品メーカー、金融系の職業は年収1,700万円を目指せる可能性があります。ただし、データはあくまで平均年収なので、実際の求人を確認して応募するのが重要です。

自力で求人を探すのに限界を感じたら、転職エージェントを利用してみるのがおすすめです。転職エージェントは、たくさんの求人を取り扱っており、転職者の希望に沿った求人を紹介してくれます。

例えば、ビズリーチなら、ハイクラス向けの求人が多いので、年収1,700万円以上を目指せる求人を紹介してもらえる可能性があります。

「外資系金融のフルコミッション営業」もおすすめ

年収1,700万円を目指すなら、外資系金融のフルコミッション営業もおすすめです。フルコミッションは、日本語では「完全歩合制」と訳されます。

契約を獲得すればするほど報酬に反映される一方で、最低保証額も基本的に設定されていない報酬制度です。代表的な職種として、外資系生命保険会社の営業職が挙げられます。

入社直後は最低保証額が設定されていることもありますが、次第にフルコミッションへと移行し、報酬は青天井となります。そのため、マネージャーよりもプレイヤーのほうが年収が高いことも珍しくありません。

年収アップなら転職がおすすめ

ビズリーチ【ハイクラス転職者支持率No.1】

ビズリーチは求人の3分の1以上が年収1,000万円を超えるハイクラス向け転職サイトです。

年収や年齢に応じて登録審査がありますが、20代の経験の浅い人や、年収500万円未満の方でも審査に通るので、まずは登録をしてみましょう。

ビズリーチの評判・口コミ

- TATさん|30代前半|男性|営業|2021.10.16

-

良い点|企業側とダイレクトに繋がれる

- 企業側が必要としてくれているのが非常に大きなモチベーションになりました。また、仲介業者を挟むことがないので、双方にとってメリットが大きいプラットフォームなので職場のミスマッチも少ないと思います。実際に面接に行った際も、転職エージェント経由で行った時に比べて、空気が少し和やかな感じがしました。

-

悪い点|エージェントからのメールが多い

- 企業案件ではなく、ヘッドハンターやエージェントからのメールが非常に多いです。おそらく仕事を受注するために、職歴などは細かく見られておらず、一から説明する必要があるのであまりオススメしません。企業側からしかメールを送れないようにもう少し制御して頂きたいと思います。

- usagitukimiさん|40代前半|男性|経営者・役員|2021.10.14

-

良い点|自分に合った仕事を紹介して貰えた

- 年収UPが目的でこのサイトを利用しました。 提案される求人は全て待遇の良い物ばかりです。 求人の数も多く私のスキルや経験に合ったものを紹介して貰えました。 頻繁にスカウトメールが届き、選ぶ余裕もあったので良かったです。

-

悪い点|求められるスキルや経験が高い

- 求人の内容を見ると私にはそぐわない高度な技術やスキルが求められる職もありました。もう少し選別してスカウトしてくれれば良かったです。 また、中には適切な説明が受けられない求人もありました。 有料会員になっていたのでこの点だけは残念です。

リクルートダイレクトスカウト【転職決定年収が平均900万円以上】

リクルートダイレクトスカウトは、株式会社リクルートが運営しているハイクラス向けの転職サービスです。ビズリーチと同様に、匿名のレジュメを見た企業の担当者・ヘッドハンターが、利用者をスカウトする仕組みです。

リクルートダイレクトスカウトは、求人の大部分が年収800万を超える管理職や専門職などハイクラス求人が豊富な転職サービスです。

中には、年収2,000万円を超えるCEOなどの求人もあります。 ヘッドハンターは非公開求人を保有しているので、自分だけでは見つけられない求人も紹介してくれるメリットがあります。

リクルートダイレクトスカウトの評判・口コミ

- しいさん|30代前半|男性|食品関連|2022.04.23

-

良い点|圧倒的な求人数

- 転職活動を行う中で、様々な転職サイトを利用したが、リクルートダイレクトが圧倒的に求人数がありました。希望する職種とマッチする数も多く非常に助かりました。また、自分の求める勤務地、勤務体系、職種といった求人を定期的に教えていただけるのも非常に良いと感じました。

-

悪い点|フォロー体制

- 最初は何度か担当者とのやり取りができたが、日付が経つにつれて、求人の紹介のみの連絡となり、あまりフォローをしてくれなかったのが残念でした。 また、試験対策や面接対策に関しても、他の転職サイトの担当者と比べてややフォロー体制が良くないと感じました。

- nike030303さん|20代後半|男性|製造業|2022.04.16

-

良い点|担当の方の対応が良かった!

- 担当者の方が自分の要望をしっかりと聞いていただき、希望にマッチした求人や企業の提案や企業選びのアドバイスをいただきました。在職中の転職活動でしたので、仕事中に私が電話に出られない時はメールなどを活用してご連絡いただき、とても配慮されていると感じました。とても転職活動がやりやすかったです。

-

悪い点|求人数に限りがある

- 私の要望が多すぎたのと、希望勤務地が田舎の方だった事もあり、だんだん紹介していただける求人が減ってきている印象はありました。要望を減らして再度紹介していただいたところ、求人件数も増えたので、あまり絞りすぎると職が見つからないのかなと思いました。

リクルートエージェント【求人数No.1】

リクルートエージェントは業界最大の30万件以上の公開求人を保有しており、あらゆる業種への転職に対応できる転職エージェントです。

また、業界最大手のノウハウを活かした、書類添削や面接対策などサポート体制が充実しているので、転職未経験者は併用しておいて間違いありません。

実際にリクルートエージェント利用者の6割以上が年収アップを実現させています。

リクルートエージェントの評判・口コミ

- かりんさん|40代前半|女性|専業主婦(夫)|2022.04.02

-

良い点|入口がしっかりしてた

- 有名な会社とはいえ、入口がしっかりしてないと不安を感じてしまいますが、それはありませんでした。事前アンケートやメールでの対応は良かったと思います。色々なエージェントがありますが、選択肢の一つに入れてもいいと思います。

-

悪い点|担当者によって差が出る

- 仕事をしながらエージェント登録して次の仕事を探していました。何度かやり取りをしましたが、時間を守ってくれないことが多くて信用がなかったしやる気あるのかな?という対応だったので、他のエージェントに頼みました。

- ハクビシンさん|40代前半|男性|マーケティング・企画|2022.03.11

-

良い点|求人案件の多さと求人票の質

- 大手のエージェントなだけあって案件数は本当に多いです。また、求人票の内容も他社と比べると、情報量が豊富で職種の内容がよくわかるので、イメージしやすいです。その情報に加えて、各企業に対して営業担当がいるので、さらに突っ込んだ質問も回答してくれて、応募したい企業のイメージが、最も具体的に持てるエージェントです。

-

悪い点|応募しないなら使わないで、という雰囲気

- 担当エージェントがいったことが全てです。「とにかく数を応募すること」、と言われましたが、転職をする気があるなら一気に大量に応募して、リクルートエージェントを使ってほしい、という内容でした。じっくり転職に臨みたかったので、応募数が少なかったのですが、その状況が続くと、担当者からの連絡がなくなり、サポートが終了しました。転職は焦って急いでするものではないので、急かされる部分はイマイチです。

まとめ

年収1,700万円に到達している人は全体のわずか0.7%と、勝ち組であることは明白です。しかし、実際の生活レベルは世帯構成やライフスタイルなどによって大きく変動します。

暮らしには余裕があるものの、家計の管理をきちんとして無駄な出費を抑えることが大切です。

年収1,700万円を達成するには、転職によって年収アップを図るのも効果的な方法といえます。平均年収が高い傾向がある業種・職種を押さえた上で転職活動を進め、年収1,700万円を着実に実現していきましょう。

| 関連記事 | |

|---|---|

| ホワイト企業ランキング | |

| ビズリーチの評判 | リクルートエージェントの評判 |

| 年収650万円の手取り | 年収850万円の手取り |

| 年収950万円の手取り | 年収1100万円の手取り |

| 年収1200万円の手取り | 年収1300万円の手取り |

| 年収1400万円の手取り | 年収1600万円の手取り |

| 年収1700万円の手取り | 年収1800万円の手取り |

| 年収2000万円の手取り | 年収3000万円の手取り |

ビズリーチ公式サイト ビズリーチ公式サイト |

|

リクルート リクルートダイレクトスカウト公式サイト |

|

リクルート リクルートエージェント公式サイト |

|