月1万円から!不動産投資を少額で始める4つの方法【2025年7月最新】低額で投資するメリット・デメリット

この記事のポイント

- 少額不動産投資とは何かを解説

- 少額不動産投資の種類や方法を解説

- 少額不動産投資のメリット・デメリットの紹介

- ワンルームマンションで少額投資を始めたい方におすすめの不動産投資会社としては「RENOSY(リノシー)」がある

- RENOSY(リノシー)の不動産投資は、3年連続不動産投資売り上げ実績No.1(※)

- 購入後もアプリで簡単に物件管理ができる

(※東京商工リサーチによる中古マンション投資の売上実績(2022年3月調べ))

初回無料WEB面談参加で50,000円分のPayPayポイント付与!(※)

※PayPayポイントはPayPayギフトカードで付与されます。出金と譲渡はできません。PayPay/PayPayカード公式ストアでも利用可能です。 ※上限・条件あり。プレゼント適用条件はRENOSY公式サイトでご確認ください。

【月1万円からできる?】低額からできる少額不動産投資とは?

少額不動産投資とは、一般的に月1万~数万円で始められる不動産投資を指す言葉です。

数千万円の運用資金を必要とせず、ローンを組まなくても投資可能な場合もあります。

資金が乏しい場合でも投資できるため、不動産投資に興味があるけれど資金面から躊躇している方や、不動産投資初心者の方におすすめです。

少額不動産投資の種類

少額不動産投資の種類には、以下の4種類が挙げられます。

上記4種類の方法を、下表で比較しました。

| 名称 | 概要 | メリット | デメリット |

|---|---|---|---|

| REIT(不動産投資信託) | 証券会社経由で投資家から集めた資金で不動産に投資する投資形態 | ・専門家が運用してくれるため、不動産の知識なしでも始めやすい ・利回りが比較的高く、10%前後の利回りとなるファンドもある ・株式のように売買によっても利益を得られる可能性がある | ・市場の影響を受けやすく、元本割れのリスクがある ・特定の物件を指定して購入することはできない ・投資後は自身の裁量を反映できない場合が多い |

| 不動産投資クラウドファンディング | インターネット上で投資家を募り、集まった資金で不動産に投資を行う投資形態 | ・最低出資額が1万円(税込)からと低く、リスクは低い傾向にある ・運用期間が短く、短期で利益を見込める ・損失が出ても一定割合まで先に損失を負担してくれる制度がある事業者も存在する ・運用を自身で行う必要がないため、不動産投資の知識が不安な方でも始めやすい | ・運用中は解約できないため、流動性は低い ・短期間の契約となるため、都度新しい投資先を見つける必要がある ・投資金額の上限が設定されている場合が多く、大きな利益は出しにくい |

| 不動産小口化商品 | 1つの不動産を小口として分割・販売し、複数の投資家から出資を募る投資形態 | ・任意組合型・賃貸型は不動産の所有権があるため、売却益が狙えるほか相続税の節税効果もある ・個人では購入の難しい物件でも所有権を得られる | ・運用を任せる不動産事業者に手数料を支払わなくてはならない ・金融機関からの融資は受けられない ・比較的商品の数が少なく、希望に沿った物件を取得・所有できない場合もある |

| 区分マンションへの投資 | マンションを1部屋単位で購入して運用する投資形態 | ・ローンを完済した後は不労所得が得られる ・1棟丸々を所有するより資金が少なくて済み、リスクを抑えやすい ・売却も可能であるため売却益も見込める | ・ローンを完済するまで、その他のローンを組めない可能性がある ・入居者がいない場合は損失が出る ・物件の管理組合に所属して、他の管理者と共同で管理しなくてはならない |

それぞれの方法の特徴を把握することで、自身に適した方法か判断しやすくなるでしょう。

REIT(不動産投資信託)

REIT(不動産投資信託)について解説していきます。

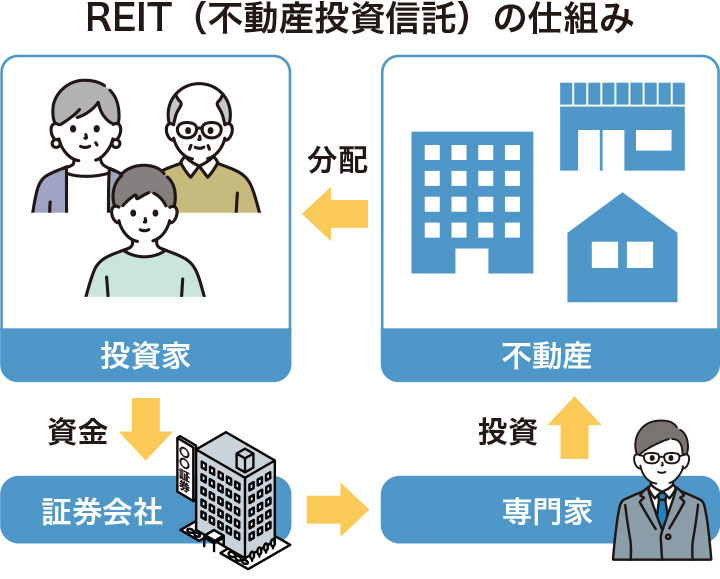

以下画像は不動産投資信託の仕組みを表したものです。

REITの概要・仕組み

| 最低出資額 | 2〜5万円(税込)台~ |

|---|---|

| 利回り | 4%前後(高利回りのファンドもあり) |

| 物件の所有権 | なし |

REIT(不動産投資信託)では、証券会社経由で投資家から集めた資金をもとに専門家が不動産投資を行います。その運用で発生した利益を、投資家に再分配する商品です。

投資信託の1つであり、株式と同じように市場でも売買できます。日本版のREITを「J-REIT」と呼ぶ場合もあります。

REITのメリット

REITのメリット

- 専門家が運用してくれるため、不動産の知識なしでも始めやすい

- 利回りが比較的高く、10%前後の利回りとなるファンドもある

- 株式のように売買によっても利益を得られる可能性がある

REITは、投資法人のプロの投資家が運用を行うため、不動産の知識の少ない初心者の人でも始めやすいと言えます。

また、利回りも比較的高いものが多く存在し、中には利回りが10%を超えるものも存在します。他の不動産投資の利回りに比べ高い利回りを享受できることがあるでしょう。

REITは市場で常に価格が変動しており、場合によっては値上がり益を獲得できる可能性もあります。

REITのデメリット

REITのデメリット

- 市場の影響を受けやすく、元本割れのリスクがある

- 特定の物件を指定して購入することはできない

- 投資後は自身の裁量を反映できない場合が多い

REITは、市場の影響で価格が上下しやすいため、元本割れを起こす恐れがあります。

また、REITは投資法人が投資する物件の選定を行っているため、自身で投資する物件を選ぶことはできません。

同様の理由で、投資後も自身の意見・裁量をREITの投資方法に反映することはできないことが多いです。

REITの商品・案件の具体例

| 商品名 | 運用会社 |

|---|---|

| Oneリート投資法人 | みずほリートマネジメント株式会社 |

| 積水ハウス・リート投資法人 | 積水ハウス・アセットマネジメント株式会社 |

出典:日本取引所グループ

クラウドファンディング

クラウドファンディングについて詳しく見ていきましょう。

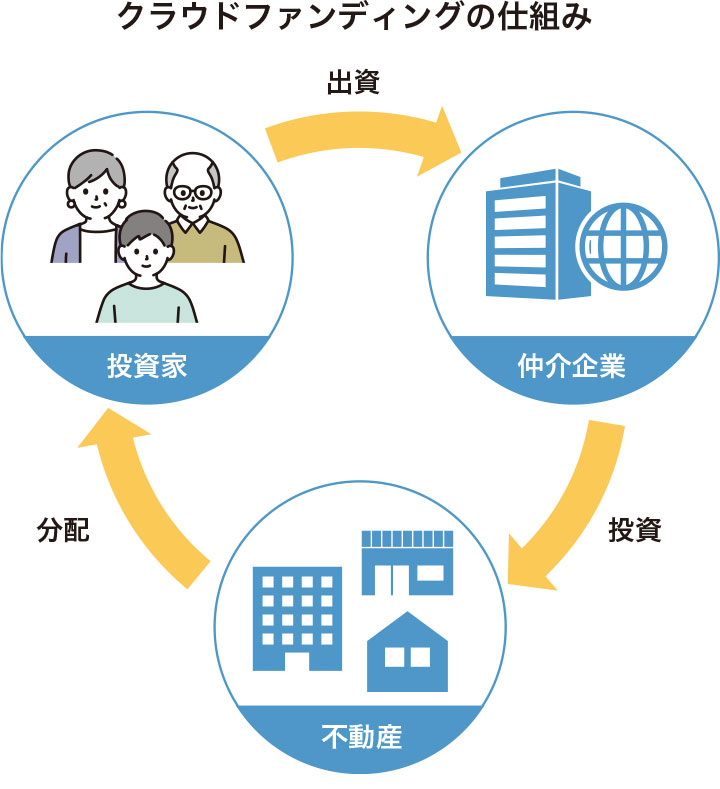

以下画像は仕組みを解説したものになります。

クラウドファンディングの概要・仕組み

| 最低出資額 | 1万円(税込)~ |

|---|---|

| 利回り | 4~8%程度(高利回りの案件もあり) |

| 物件の所有権 | なし |

不動産投資のクラウドファンディングでは、インターネット上で出資してくれる投資家を募り、集まった資金をもとに事業者が不動産に投資を行います。

運用で発生した利益を、投資家へ配分する仕組みです。

クラウドファンディングのメリット

クラウドファンディングのメリット

- 最低出資額が1万円(税込)からと低く、リスクは低い傾向にある

- 運用期間が短く、短期で利益を見込める

- 損失が出ても一定割合まで先に損失を負担する制度がある事業者も存在する

- 運用を自身で行う必要がないため、不動産投資の知識が不安な方でも始めやすい

クラウドファンディングは最低出資額が1万円(税込)からと低いことが多く、少額から不動産投資を始めやすいです。

また、運用期間が半年〜1年間の案件も多く、早期償還する可能性もあることから、不動産投資でありながら短期間の収益獲得を目指せます。

自身で不動産の運用を行う必要がないため、知識の少ない初心者の人でも始めやすい点も嬉しいポイントです。

クラウドファンディングのデメリット

クラウドファンディングのデメリット

- 運用中は解約できないため、流動性は低い

- 短期間の契約となるため、都度新しい投資先を見つける必要がある

- 投資金額の上限が設定されている場合が多く、大きな利益は出しにくい

クラウドファンディングは一度運用開始すると、自己都合では解約できないケースが多いです。

そのため、直近でまとまった資金が必要な人には向いていないと言えます。

また、運用期間が短いものであれば、その都度新しい投資先を探す手間がかかるでしょう。

クラウドファンディングには投資金額の上限があることも多く、大きな利益を獲得しにくい点もデメリットの一つであると言えます。

クラウドファンディングの商品・案件の具体例

| 商品名 | 予定利回り | 最低投資金額 | 運用期間 |

|---|---|---|---|

| 利回り不動産41号ファンド(中村橋マンション再生PJフェーズ2) | 7.0% | 10,000円 | 12カ月 |

| 利回り不動産40号ファンド(港北FMマンション) | 6.0% | 10,000円 | 12カ月 |

出典:利回り不動産

不動産小口化商品

不動産小口化商品について解説していきます。

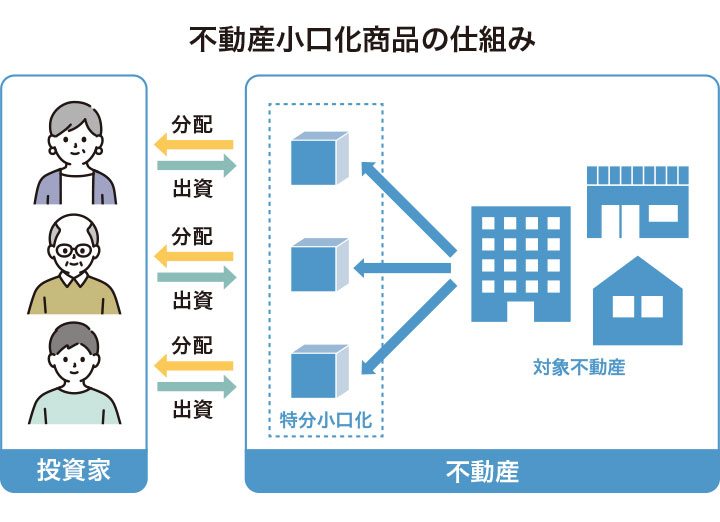

以下画像は不動産小口化商品の仕組みを図解したものです。

不動産小口化商品の概要・仕組み

| 最低出資額 | 50~100万円(税込)程度 |

|---|---|

| 利回り | 2~4%程度 |

| 物件の所有権 | あり(任意組合型・賃貸型の場合) |

不動産小口化商品では、1つの不動産を小口として分割し、それに対して複数の投資家が出資します。その運用益を、出資額に合わせて分配する仕組みです。

不動産小口化商品は、一般的に次の3種類に分かれます。

| 種類 | 概要 |

|---|---|

| 任意組合型 | 複数の投資家で不動産を共同所有し、不動産事業者と共同で運用・管理を行う |

| 賃貸型 | 複数の投資家で不動産を共同所有したのち、不動産事業者に運用を委託する |

| 匿名組合型 | ・匿名契約で小口化物件に投資し、不動産事業者に運用を委託する ・物件の所有権はない |

不動産小口化商品のメリット

不動産小口化商品のメリット

- 任意組合型・賃貸型は不動産の所有権があるため、売却益が狙えるほか相続税の節税効果もある

- 個人では購入の難しい物件でも所有権を得られる

不動産小口化商品には、不動産の所有権が発生する投資形態があります。

現物不動産を保有していることと同じ扱いになるため、不動産の売却益の獲得や、相続税の節税を狙うことが可能です。

また、複数の投資家から資金を集めて物件を購入するため、個人では購入が難しい物件にも投資しやすいと言えます。

不動産小口化商品のデメリット

不動産小口化商品のデメリット

- 運用を任せる不動産事業者に手数料を支払わなくてはならない

- 金融機関からの融資は受けられない

- 比較的商品の数が少なく、希望に沿った物件を取得・所有できない場合もある

不動産小口化商品では、物件の運用は事業者側で行うため、その分の手数料が発生する場合があります。

また、不動産小口化商品ではローンを使用できないため、自身で投資資金を用意する必要がある点もデメリットと言えるでしょう。

商品のラインナップもほかの投資対象と比べ少なめであるため、自身に適した案件を思うように見つけられない場合もあります。

不動産小口化商品の商品・案件の具体例

| 商品名 | 想定利回り | 最低投資金額 |

|---|---|---|

| ReBreath Fund(リブレスファンド) | 5.0% | 100万円 |

区分マンションへの投資

区分マンション投資の概要・仕組み

| 最低出資額 | 物件価格による |

|---|---|

| 利回り | 物件の立地・築年数などによる |

| 物件の所有権 | あり |

区分マンションへの投資は、マンションを1部屋単位で購入して運用する投資形態です。

ローンを組むことで、自己資金が少ない場合でも投資を始められます。月々のローン返済額より大きな賃料を得ることで、利益を生む仕組みです。

区分マンション投資のメリット

区分マンションへの投資のメリット

- ローンを完済した後は不労所得が得られる

- 1棟丸々を所有するより資金が少なくて済み、リスクを抑えやすい

- 売却も可能であるため売却益も見込める

区分マンション投資では、自身で物件を購入するため、ローン完済後に得られる家賃収入は丸ごと自身の利益とすることが可能です。

また、1棟購入に比べて必要な資金が少なくて済む点もメリットであると言えます。

購入した不動産は当然売却することもできるため、不動産価格が上昇すればそれだけ大きな利益を出しやすいです。

区分マンション投資のデメリット

区分マンションへの投資のデメリット

- ローンを完済するまで、その他のローンを組めない可能性がある

- 入居者がいない場合は損失が出る

- 物件の管理組合に所属して、他の管理者と共同で管理しなくてはならない

区分マンション投資でローンを組んだ場合に、完済するまでほかのローンを組むことができない恐れがある点は、デメリットと言えるでしょう。

また、購入した物件に入居者が入らず空室になった場合には、家賃収入が得られないため損失が発生してしまいます。

物件の購入後は、ほかの物件の管理者と共同して物件全体の管理業務を行うことが多いため、物件管理の手間も発生しやすいと言えるでしょう。

区分マンションの商品・案件の具体例

| 商品名 | 販売価格 | 表面利回り | 物件エリア |

|---|---|---|---|

| CQレジデンス多摩川 | 1,820万円 | 4.95% | 東京都大田区 |

| レグラス武蔵新城モーターガラージュ | 2,640万円 | 4.68% | 神奈川県川崎市 |

出典:RENOSY(リノシー)

少額不動産投資のメリット

少額不動産投資のメリットについて、資金面と運用面の2つの観点から紹介していきます。

| 最低出資額 | メリット |

|---|---|

| 資金面 | ・運用資金が少なくても投資が可能 ・不動産投資でローンを組む必要がないことが多い ・節税効果になる場合もある ・銀行預金より利回りが高い |

| 運用面 | ・実際の不動産管理は不動産事業者に任せられる ・投資後の運用に関してはそのまま放置で済む場合が多い |

上記それぞれのメリットについて、詳しく見ていきましょう。

資金面

資金面のメリットとして、運用資金が少なくても投資できる点が挙げられます。また、ローンを組まずに始められるものがほとんどです。

不動産投資に興味がある方や新しく投資を始めたいと思っている方にとっても、ハードルの低い投資形態と言えるでしょう。

また、実際に不動産を所有する形式の不動産投資の場合は、節税効果が見込めます。

利回りも3~4%程度と銀行預金より高い利率に期待できるでしょう。

運用面

運用面のメリットとして、少額不動産投資では自身で物件・不動産を管理する必要がない場合が多い点が挙げられます。

設備の修理点検や共有部分の清掃などの、面倒な作業は必要ありません。物件の修繕費や管理にかかる費用をかけずに、不動産に投資することが可能です。

また入居者の募集や家賃の集金などの作業も、不動産事業者に委託することで手間を省けます。

基本的には、投資後は物件を管理するプロに任せて運用を進められるケースが大半です。

少額不動産投資のデメリット

少額不動産投資のデメリットについて、資金面と運用面の2つの観点から紹介していきます。

| 最低出資額 | メリット |

|---|---|

| 資金面 | ・管理を不動産着業者に委託する場合利益は目減りする ・大きな利益を得るのは難しい場合が多い ・元本割れのリスクはある |

| 運用面 | ・投資できる対象が限定されている ・物件の運用に関する自身の裁量が少なくなる |

上記それぞれのデメリットについて、詳しく見ていきましょう。

資金面

少額不動産投資では物件管理を不動産事業者に委託する際、手数料が発生してしまいます。支払う手数料の分、利益が少なくなります。

物件を所有しない「REIT」に投資した場合でも、投資信託であるため手数料は発生します。

少額不動産投資では、大きな利益を得ることが難しい点もデメリットです。投資額が少ないため、数百~数千万円レベルの利益を狙うことは難しいでしょう。

また投資額に上限が設定されている場合もあるため、利益がある程度のところで頭打ちになるケースも考えられます。

基本的に通常の不動産投資よりも、ローリスクローリターンの傾向があります。

運用面

投資できる対象が限られている点は、少額不動産投資のデメリットになりうる部分です。

少額不動産投資では数千万円の投資対象がごく少数であるため、投資先の選択肢は限定されてしまいます。

そのため、都心の高額な物件は選択肢に入りにくいです。また、投資後は基本的に管理者や管理事業者へ運営を一任することになる場合が多くなります。

【比較】少額不動産投資に向いている不動産会社6選

ここからは、少額不動産投資に向いている不動産投資会社を6つ紹介します。

RENOSY(リノシー)

出典:RENOSY(リノシー)

| 不動産小口化商品の有無 | 入居率 | 取扱物件 |

|---|---|---|

| あり | 99.6%(※) | 区分マンション(中古) |

| 会社名 | 株式会社GA technologies(ジーエーテクノロジーズ) |

|---|---|

| 設立年 | 2013年3月12日 |

| 対応エリア | 東京都内中心 |

| 運用管理代行 | 〇 |

| 取得免許 | ・宅地建物取引業 国土交通大臣(2)第9135号 ・建設業 東京都知事許可(特-3)第145636号 ・建設業 東京都知事許可(般-3)第145636号 ・マンション管理業 国土交通大臣(1)第034425号 ・小規模不動産特定共同事業者 東京都知事(1)第1号 |

(※ 2025年3月時点 公式サイトに記載)

初回無料WEB面談参加で50,000円分のPayPayポイント付与!(※)

※PayPayポイントはPayPayギフトカードで付与されます。出金と譲渡はできません。PayPay/PayPayカード公式ストアでも利用可能です。 ※上限・条件あり。プレゼント適用条件はRENOSY公式サイトでご確認ください。

RENOSYは、3年連続不動産投資売り上げ実績No.1(※)の不動産投資会社です。

データを活用し、個々の投資家にとって最適な物件を提案してくれます。

物件購入のみでなく、不動産小口化商品も用意している業者です。

(※東京商工リサーチによる中古マンション投資の売上実績(2022年3月調べ)

このクラウドファンディングでは、物件の価値が減少してもRENOSYがその下落額を一定額まで補填してくれます。

さらに元本は変動が少ない評価方法で額が決まるため、安定感のある投資商品です。

2025年3月現在、資料請求から初回面談を実施して特定の条件を満たすと5万円分(※)のPayPayポイントがもらえるキャンペーンを実施中です。(※2025年3月時点 公式サイトに記載)

少額投資に加えて、少しでも負担を少なくして不動産投資を始めやすい業者と言えます。

利用者の口コミレビュー

1.RENOSY(リノシー)の不動産の投資金額に関する感想

他のサービスと比べても投資金額が現実的で、手の届く範囲から始められる印象を受けました。初心者でも無理のないプランが用意されていて、資金計画が立てやすく、自分のライフスタイルに合わせて検討しやすいところが魅力的でした。

2.RENOSY(リノシー)で取り扱っている物件に関する感想

都市部を中心とした資産価値の高そうな物件が多く、立地や築年数などのバランスも良いと感じました。情報も透明性があり、写真や間取りなどが見やすかったため、実際の生活や将来性をイメージしながら検討できました。

3.RENOSY(リノシー)のサポート内容に関する感想

担当者の対応が丁寧で、専門的な内容でもかみ砕いて説明してくれるので安心感がありました。チャットでのやり取りもスムーズで、疑問点にはすぐに対応してくれたため、投資に不安がある方でも安心して進められると思いました。

1.RENOSY(リノシー)の不動産の投資金額に関する感想

10万円から将来へつながる不動産投資が始められるため、初心者にとっても敷居が低いと思いました。特に中古物件へ投資する金額が低く抑えられているので、人気がある地域への投資もたやすいです。ゆえに初期費用が良心的な点は強みだと言えます。

2.RENOSY(リノシー)で取り扱っている物件に関する感想

主に中古物件を多く扱っているので、投資目的での不動産投資にはぴったりな内容が多いと見受けました。最近は都内の中古物件へ関心が集まっており、時代のニーズにきちんと対応したサービスを実施していると思います。

3.RENOSY(リノシー)のサポート内容に関する感想

初心者の投資家が躓きそうな確定申告のサポートまできちんと行っており、特に必要となる書類の説明が図解でわかりやすく解説されていたのには驚きました。また専用アプリで現状の資産を確認しやすくなっている部分も魅力的に感じました。

初回無料WEB面談参加で50,000円分のPayPayポイント付与!(※)

※PayPayポイントはPayPayギフトカードで付与されます。出金と譲渡はできません。PayPay/PayPayカード公式ストアでも利用可能です。 ※上限・条件あり。プレゼント適用条件はRENOSY公式サイトでご確認ください。

武蔵コーポレーション

| 不動産小口化商品の有無 | 入居率 | 取扱物件 |

|---|---|---|

| あり | 98.47%(※) | ・一棟アパート ・一棟マンション |

| 会社名 | 武蔵コーポレーション株式会社 |

|---|---|

| 設立年 | 2005年12月9日 |

| 対応エリア | ・東京都 ・埼玉県 ・千葉県 ・神奈川県 ・栃木県 ・群馬県 |

| 運用管理代行 | 〇 |

| 取得免許 | ・宅地建物取引業 国土交通大臣(2)第8555号 ・特定建設業 東京都知事 許可(特-1)第151040号 ・不動産特定共同事業 金融庁長官・国土交通大臣第108号 |

(※2025年3月時点 公式サイトに記載)

1.想定利回りが5%の優良物件を小口化商品で販売

武蔵コーポレーションでは、想定利回り5%(※1)の優良物件を最小単位は100万円(税込)(※2)で販売しています。

(※1、2 2025年3月時点 公式サイトに記載)

購入後は、不動産の管理運営を武蔵コーポレーションに任せられる商品です。

売却したい場合には、武蔵コーポレーションが次の買い手を紹介してくれるため、自身で買い手を見つける手間を省けます。

2.管理戸数32,000戸以上(※1)!実績のある信頼性が高い不動産業者

武蔵コーポレーションは、管理戸数32,000戸以上(※)の実績を持つ不動産業者です。

数多くの物件を取り扱っていることから、優れたノウハウの蓄積に期待できるでしょう。

信頼性の高いプロの不動産業者に管理を任せられます。

(※2025年3月時点 公式サイトに記載)

利用者の口コミレビュー

1.武蔵コーポレーションの投資金額に関する感想

武蔵コーポレーションの不動産は、投資額に関して非常に柔軟性があります。初めて投資をする際でも、手の届く範囲の価格帯から始められるため、リスクを抑えつつ少しずつ実績を積むことができる点が良いと思います。高額な物件もありますが、選択肢の幅が広いので、投資のスタイルに合わせやすいと感じました。

2.武蔵コーポレーションで取り扱っている物件に関する感想

武蔵コーポレーションが提供する物件は、都心に近いエリアや安定した需要が見込まれる場所が多く、長期的な安定性を感じます。加えて、物件の状態も整っており、管理の手間がかからない点が投資家にとって大きな魅力です。物件の選択肢が豊富で、リスクヘッジをしながら投資できるところも大きな利点だと思います。

3.武蔵コーポレーションのサポート内容に関する感想

武蔵コーポレーションのサポートはとても手厚く、投資を始めるにあたって不安を感じていた私にとって心強かったです。特に、投資に関する疑問や不明点に対して、実践的なアドバイスをもらえた点が良かったです。また、契約手続きや書類の進行もスムーズで、トラブルなく進められたので安心して任せることができました。

1.武蔵コーポレーションの投資金額に関する感想

武蔵コーポレーションの不動産投資は、初期投資が比較的少なく、手軽に始めやすいと感じました。物件選びや管理がしっかりしており、安心して投資できる点が魅力です。ただ、利益を上げるには市場の動向に注意が必要だと思います。

2.武蔵コーポレーションで取り扱っている物件に関する感想

武蔵コーポレーションで取り扱っている物件は、立地や条件が良いものが多く、投資対象として魅力的です。特に駅近や便利なエリアの物件が豊富で、将来的な資産価値も期待できそうです。ただ、物件によっては価格がやや高めに感じることもあり、慎重な選定が重要だと思います。

3.武蔵コーポレーションのサポート内容に関する感想

武蔵コーポレーションのサポートは非常に丁寧で、投資に関する不安や疑問にも親身に対応してくれます。物件選定から運用までしっかりサポートがあり、安心して投資を進められます。特に、契約後のフォローアップが充実しており、信頼感があります。

利回り不動産

出典:利回り不動産

| 不動産小口化商品の有無 | 入居率 | 取扱物件 |

|---|---|---|

| あり | 未公開 | マンション、ビルなど |

| 会社名 | 株式会社ワイズホールディングス |

|---|---|

| 設立年 | 2014年8月 |

| 対応エリア | ・北海道 ・東京都 ・神奈川県 など |

| 運用管理代行 | 〇 |

| 取得免許 | ・不動産特定共同事業許可番号東京都知事第143号 ・宅建業免許番号国土交通大臣(1)第9652号 |

1.月1万円から短期間で不動産投資が可能

利回り不動産では、募集中のファンドに応募して入金し、6カ月ごとに分配金を受け取る投資形式になります。

運用期間が6カ月間のファンドなら、半年ごとに投資対象を変えることも可能です。

投資資金が長期間拘束されることを避けたい方でも、気軽に始めやすい不動産小口化商品と言えるでしょう。

2.運用損失は一定額まで利回り不動産が補填してくれる

損失により元本割れとなった場合でも、株式会社ワイズホールディングスが出資する劣後出資の範囲内なら、優先出資の元本は確保されます。

元本が完全に保証されるというわけではありませんが、リスクが軽減できる点はメリットです。

利用者の口コミレビュー

1.利回り不動産の投資金額に関する感想

1口1万円程度からと、非常に少額から不動産投資に挑戦できる手軽さが最大の魅力だと感じました。まとまった資金がなくても、お小遣い感覚で始められるので、不動産投資の第一歩として最適です。複数のファンドに無理なく分散投資できる点も、リスク管理の観点から非常に良いと思います。

2.利回り不動産で取り扱っている物件に関する感想

主に国内の賃貸マンションやアパートなどが中心で、比較的安定したリターンが期待できそうな物件が多い印象です。各ファンドの情報開示も丁寧で、物件の所在地や築年数、想定利回りなどが分かりやすく記載されているため、安心して投資判断ができました。もう少し案件数が増えると嬉しいです。

3.利回り不動産のサポート内容に関する感想

ウェブサイトはシンプルで使いやすく、口座開設からファンドへの投資までスムーズに行えます。特に大きなトラブルもなく、直接サポートに問い合わせたことはありませんが、運用状況のレポートも定期的に配信され、透明性は確保されていると感じます。初心者でも安心して利用できると思います。

1.利回り不動産の投資金額に関する感想

利回り不動産の投資金額は、少額から始められるのが魅力と感じております。不動産クラウドファンディングを活用した際、通常高額な不動産投資のハードルが下がり、初心者でも参入しやすかったです。ただ、利回りの高さに惑わされ、リスクや運用状況をしっかり確認する必要はあるかなと思います。

2.利回り不動産で取り扱っている物件に関する感想

都心の商業ビルから地方の住宅まで、投資目的に応じて選べるのは良いと感じました。イメージしやすい物件の詳細情報や管理状況の透明性が重要だと感じます。利回りだけでなく、物件の価値やリスクをしっかり評価する必要があると思います。

3.利回り不動産のサポート内容に関する感想

投資プロセスやリスク説明が丁寧で、問い合わせ対応も迅速な点は良かったです。専門知識が乏しい投資家向けの教育コンテンツなどがさらに充実すると、より安心して利用できると思います。リスク分散投資の一環として検討する価値はありますが、元本保証がない点には慎重になるべきだと思いました。

トーシンパートナーズ

出典:トーシンパートナーズ

| 不動産小口化商品の有無 | 入居率 | 取扱物件 |

|---|---|---|

| あり | 99.0%(※) | ワンルームマンション |

| 会社名 | 株式会社トーシンパートナーズ |

|---|---|

| 設立年 | 1989年2月18日 |

| 対応エリア | 都心部の沿線周辺 |

| 運用管理代行 | 〇 |

| 取得免許 | ・宅地建物取引業:国土交通大臣(1)第9540号 ・特定建設業:東京都知事許可(特-6)第112727号 ・一級建築士事務所:東京都知事登録第54526号 |

(※2025年6月時点 クライアントからの情報提供による)

月1万円の少額から投資できる!

トーシンパートナーズの特徴

1.毎月1万円からマンション投資が可能

トーシンパートナーズではローンを活用することで、毎月1万円(税込)程度からマンション投資が可能です。

月々のローン返済を家賃収入でカバーすることにより、毎月1万円(税込)程度の支出で投資できます。

2.データと経験を生かした立地選定で4%(※)の利回りを実現

(※2025年3月時点 公式サイトに記載)

トーシンパートナーズは、首都圏の駅から近い物件にマンションを展開することで、賃貸需要を確保しています。

少額不動産投資において極端に高い利回りというわけではありませんが、安定感を重視するなら大きなメリットです。

月1万円の少額から投資できる!

プレファン

| 不動産小口化商品の有無 | 入居率 | 取扱物件 |

|---|---|---|

| あり | 98.3%(※) | マンション |

| 会社名 | 株式会社プレサンスリアルタ |

|---|---|

| 設立年 | 1997年10月(旧社名株式会社日経プレステージ) |

| 対応エリア | ・大阪府 ・京都府 ・愛知県など |

| 運用管理代行 | 〇 |

| 取得免許 | ・宅地建物取引業 大阪府知事(2)第57039号 ・小規模不動産特定共同事業 大阪府知事(1)第4号 |

(※2025年3月時点 公式サイトに記載)

1.運用期間は3~6カ月で少額不動産投資が始められる

プレファンはファンドにもよりますが、運用期間が3~6カ月で短めの物件が多くなっています。

投資金額も1万円(税込)(※)から始められることもあり、気軽に投資できるクラウドファンディングと言えるでしょう。

(※2025年3月時点 公式サイトに記載)

少額からスタートしてみたい初心者の方におすすめです。

2.WEBサイトだけで投資の手続きが完了する

プレファンは、スタッフと面談したり面倒な書類を作成したりする必要がないため、手続きの手間がかかりません。

手続きの煩雑さを理由に不動産投資を敬遠していた方であっても、始めやすいクラウドファンディングです。

SYLA(シーラ)

| 不動産小口化商品の有無 | 入居率 | 取扱物件 |

|---|---|---|

| あり | 99.2%(※) | 区分ワンルームマンション |

| 会社名 | 株式会社SYLA |

|---|---|

| 設立年 | 2010年9月29日 |

| 対応エリア | 東京都中心 |

| 運用管理代行 | 〇 |

| 取得免許 | ・宅地建物取引業 国土交通大臣(1)第9715号 ・マンション管理業 国土交通大臣(2)第034026号 ・特定建設業 東京都知事 許可(特-3)第154266号 |

SYLA(シーラ)は、メディアへの掲載実績が豊富な不動産投資業者です。

読売テレビや産経ニュースなど、多数のメディアで紹介されています。

提携金融機関が20行以上という点からも、信頼性が高い業者と言えるでしょう。シーラ(SYLA)の不動産投資の口コミでは丁寧にメリットデメリットを説明してもらえたとの声が上がっていました。

入居率の実績が99.2%(※)であり、空室リスクが少ないと言えます(※2025年3月時点 公式サイトに記載)

・1口1万円(税込)から不動産投資ができる

・会員数は国内No.1(※1)で利用者が多いサービス

・予定利回りは4.4%(※2)で運用可能

(※1 2023年6月期不動産クラウドファンディングサービスの会員登録数に対する市場調査)

(※2 2025年3月時点 公式サイトに記載)

SYLAが劣後出資者になっているため、大幅な評価額の下落が起きない限りは元本割れもしにくいです。

少額不動産投資で失敗しないための注意点

少額不動産投資を行う注意点には、下記の3つがあります。

少額不動産投資の注意点

上記の注意点を把握することで、安易に少額投資を始めて損する可能性を抑えられるでしょう。

投資対象が限定されやすい

少額不動産投資では投資金額に制限がある関係で、投資対象は限定されてしまいます。

例えば、都心の駅近の物件や、投資対象として人気がある物件は投資対象になりえないケースが大半です。

また少額不動産投資は比較的新しい投資の形態であり、そもそも物件や商品が少ない状況と言えます。希望に沿った投資対象を選べない場合もあるでしょう。

一方で、高い利回りが想定される物件も一部あるため、よく吟味することが重要です。

余裕のある資金で行う

少額不動産投資であっても、余裕のある資金で投資を実践することがおすすめです。

少額とはいえ投資である以上、元本割れや損益が発生する可能性はあります。

資金がままならない状態で投資を始めてしまうと、突然の出費に対応できなくなるリスクが出てくるでしょう。

また投資経験を積む意味でも、いきなり多額の運用資金を投資に回すことは避けた方が無難です。

投資対象について自身で調査する

投資対象について、あなた自身が調査することも大切です。

投資する物件のリスクや投資先の事業者の経営状況について、調査しておくことをおすすめします。

調査せずに投資してしまうと、元本割れに気付かなかったり事業者の経営難で損失を被ったりする可能性が出てくるためです。

また、投資先の信頼性について確かめておくことで、詐欺被害の予防にもつながります。

しかし、ある程度知識を持っていないと、依頼先の良し悪しは判断できません。この点でも、自身での情報収集や勉強は必須になります。

少額不動産投資に関するよくある質問

少額不動産投資の利回りはどのくらい?

少額不動産投資の利回りは、3~6%になる場合が多いです。もちろん少額不動産投資の種類によっては、利回りが変動することもあります。

詳しい利回りについては、今回の記事の冒頭で紹介しているので参考にしてみてください。

少額でコツコツ不動産投資する場合でも危険性はある?

少額不動産投資であっても、元本割れや損失が発生する場合はあります。

投資の種類にもよりますが、以下のような理由で元本割れや損失の発生につながるケースもあるでしょう。

- 市場の影響を受けての不動産価値の低下

- 物件の修繕費・維持費の発生 など

また物件の入居者が見つからない場合、管理業務を委託している事業者への手数料の分で利益がマイナスになる可能性もあります。

自己資金10万円からできる不動産投資には何がある?

自己資金10万円から始められる不動産投資として以下の内容が挙げられます。

自己資金10万円から始められる不動産投資

- REIT

- 不動産クラウドファンディング

- 不動産小口化商品

- 現物不動産

REITや不動産クラウドファンディングは、10万円以下から始められるケースが多いです。

また、不動産会社によっては物件購入時の初期費用を抑えられる場合があることから、現物不動産でも自己資金10万円以下から始められるケースがあります。

不動産投資の平均の投資額はいくら?少額が多い?

不動産投資の平均金額として、民間企業の調査では以下のような結果が出ていました。

平均額は約1億円となりました。区分所有マンション保有者の平均額は4,600万円、一棟アパートでは1.4億円でした。金額の大きな一棟アパート保有者が全体平均を押し上げています。

ただし、上記の内容は、現物不動産に投資している投資家の平均額であるため、少額不動産投資の平均額とは異なる点に注意しましょう。

少額不動産投資の投資金額は人によって異なることに加え、投資方法もさまざまであるため、平均の算出が難しいと言えます。

どうしても気になる人は、投資をする際に不動産会社のスタッフに確認してみることがおすすめです。

【2025年最新】少額から不動産投資を始めた人の声を紹介

実際に、少額から不動産投資を始めた人の声を一部紹介していきます。

投資を始めて2年が経ちました☺

不動産クラファン&ソシャレン&NISA

など。

今までトータルで130万位の利益が出ました。

毎月少額の給料殆ど投資に注いで良かったです😇 pic.twitter.com/3e8Xq2oyX1— 乃打算🍥時給1200円投資家 (@fOPQnzewXH9wrKo) July 4, 2025

※2025年7月8日執筆時点

この記事の監修者

竹下 昌成

ファイナンシャルプランナー

詳しく見る ▼

プロフィール

竹下FP事務所

TAC専任講師。CFP、宅建士、賃金業務取扱主任者、住宅ローンアドバイザー、スカラシップアドバイザー。理論だけでなく実体験や実例に基づいた相談を心がけ、幅広い知識でかしこく生きるためのサポートを実施。タマホームFPとして相談実績600件超。

保有資格

CFP,宅建士,賃金業務取扱主任者,住宅ローンアドバイザー,スカラシップアドバイザー

監修者の身元

https://fptakeshita.jimdofree.com/

専門ジャンル

不動産投資,住宅ローン

この記事を書いた人