REIT(リート)をおすすめしない理由7選!【2025年6月最新】不動産投資信託のリスクやメリットを解説!

この記事のポイント

- REIT(リート)とは、投資家の資金で幅広い不動産に投資し、得た収益を投資家に分配する投資商品

- 現物の不動産投資や不動産クラウドファンディングと異なり、株式のように市場で自由に取引できるため流動性が高い

- 投資する銘柄によっては複数ジャンルの不動産に投資しているため、少額で複数の不動産に分散投資しやすい

- REIT(リート)は「資金が拘束されることに抵抗を感じる人」や「複数の不動産に分散投資したい人」におすすめ

一方で、以下のような方にはREIT(リート)をおすすめできません。

REIT(リート)がおすすめできない人

- レバレッジをかけて投資したい人

- 節税効果を重視したい人

- リートよりも少額から不動産投資をしたい人

上記のような方には、現物の不動産投資や不動産クラウドファンディングがおすすめであると言えます。

その中でも、現物の不動産投資でおすすめの不動産会社は「RENOSY(リノシー)」です。

リノシーでは、不動産投資に関する無料相談を行なっています。さらに、PayPayポイントを最大5万円分もらうことができますので、まずは気軽に相談してみることをおすすめします。

初回無料WEB面談参加で50,000円分のPayPayポイント付与!(※)

※PayPayポイントはPayPayギフトカードで付与されます。出金と譲渡はできません。PayPay/PayPayカード公式ストアでも利用可能です。 ※上限・条件あり。プレゼント適用条件はRENOSY公式サイトでご確認ください。

また、不動産クラウドファンディングでおすすめのサービスはCOZUCHIです。COZUCHIは、累計投資額約1,006億円(※1)と業界No.1の実績(※2)を持ちます。2019年のサービス開始以降、元本割れの発生がありません。

さらに独自の配当ポリシーを掲げており、想定年利回り以上の配当金も狙えます。実際に、想定年利回り約4~10%程度のところ、実績年利回りが15.5%(※3)となっているため、不動産で資産を増やしていきたい方におすすめです。

(※1,2,3 2025年3月時点、cozuchi ファンド実績より)

Amazonギフトカードプレゼント中!

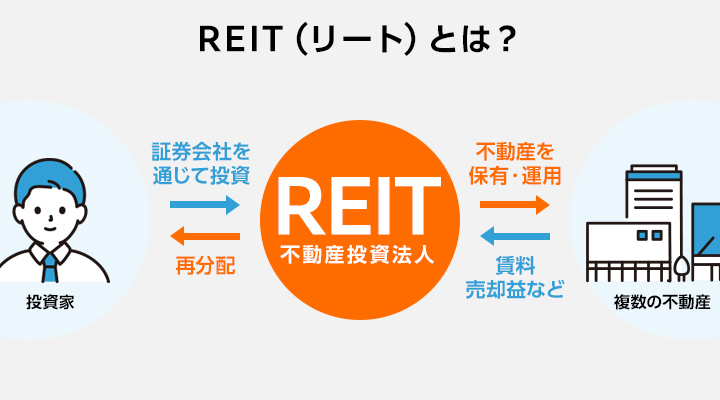

REIT(リート)とは?

REIT(リート)とは、不動産投資信託と呼ばれる投資商品です。

投資家から集めた資金で幅広い不動産に投資し、得た収益を投資資金に応じて投資家に分配しています。

リートは証券取引所に上場している投資商品のため、株式のように市場で売買することが可能です。

投資対象となる物件はホテルや商業施設、オフィスビル、マンションなど幅広く、リートの銘柄によって投資対象となる物件が異なります。

また、リートには以下の3種類が存在します。

| REITの種類 | 概要 |

|---|---|

| 単一用途特化型 | 投資対象となる物件の用途を1つに限定しているリート |

| 複合型 | 投資対象となる物件の用途が2種類のリート |

| 総合型 | 投資対象となる物件の用途が3種類以上のリート |

単一用途特化型は用途が1種類に限定されているため、市況や値動きを予想しやすいというメリットがあります。

一方で総合型・複合型は複数の用途の物件に投資するため、リスクを分散しやすいと言えるでしょう。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

REIT(リート)への投資がおすすめでない理由は?リスク・デメリットを紹介!

リートへの投資がおすすめでないと言われる理由として、以下の内容が挙げられます。

REIT(リート)への投資がおすすめでないと言われる理由

上記の内容を知ることで、リートのリスク・デメリットを把握できるようになるでしょう。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

元本が毀損する危険性がある

リートがおすすめでないと言われる理由として、元本が毀損する危険性がある点が挙げられます。

リートは株式のように日々値動きがあるため、購入時の価格から価格が下がったタイミングで売却をすると、損失が発生してしまいます。

リートの価格は経済状況はもちろん、政治の情勢や自然災害など、幅広い要因で変動することから、リートの価格上昇・下落の要因となる事柄を事前に調べておくことが重要です。

ただし、ほかの投資商品も当然元本割れをするリスクがあるため、リートに限った話ではないと言えるでしょう。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

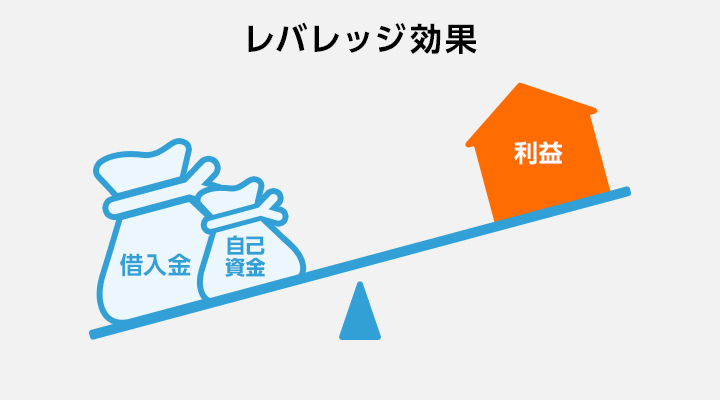

レバレッジ効果が少ない

リートがおすすめでないと言われる理由として、レバレッジ効果が少ない点が挙げられます。

レバレッジとは、資金を借り入れて投資の原資を大きくすることで、リターンを高めることを目的とした投資手法です。

現物の不動産投資をする場合はローンを組んで物件を購入するケースが多いため、少ない手元資金で高いリターンを享受しやすいでしょう。

しかし、リートは自己資金のみで投資する場合が多いことから、上記のようなレバレッジ効果を得にくいです。

不動産投資で大きなリターンを得たい人には、向いていない投資手法であると言えます。

分配金が少なくなる場合がある

リートの運用実績が悪い場合、分配金が少なくなる場合があります。

リートでは、運用実績に応じて投資法人への出資者に分配金を支払うケースが多いです。

購入時に利回りが高い場合でも、運用実績次第では分配金が減額され、結果として利回りが悪くなってしまうことがあるため注意が必要です。

なお、運用実績が悪化する原因としては、自然災害や新型コロナウイルスの影響などが挙げられます。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

上場廃止・倒産の危険性がある

リートには上場廃止・倒産のリスクがあるため、注意が必要です。

運営元の投資法人が倒産してしまった場合や、上場廃止となった場合には、価格の下落による損失が発生する可能性があります。

下落幅次第では、損失が大きくなってしまう恐れもあるでしょう。

なお、東京証券取引所におけるリートの上場廃止基準の項目の例として、以下の内容が挙げられます。

東京証券取引所におけるリートの上場廃止基準の例

- 運用資産に占める不動産の比率が70%未満になった場合かつ1年以内に70%以上とならない場合

- 金融商品取引業の登録失効や取り消しを受けた場合

- 営業期間で金銭の分配を行わなかった場合かつ1年以内に金銭の分配を行わない場合

- 上場している口数が4,000口未満の場合

- 投資法人の営業期間が6カ月未満となる場合

出典:日本取引所グループ

実際に上場廃止となった例もあるため、投資を検討している人は事前に確認しておくことをおすすめします。

地震や火災などの災害リスクがある

リートには、地震や火災などの災害リスクもあるため、注意が必要です。

前述の通り、リートは不動産に投資している投資法人であるため、地震や火災などの自然災害によって損失が発生してしまう場合があります。

ただし、この点はほかの不動産投資にも当てはまる内容であることから、リートに限った話ではありません。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

再投資による複利運用ができない

リートに投資するデメリットとして、再投資による複利運用ができない点が挙げられます。

複利とは、運用によって発生した収益を再投資することで運用の元本を大きくし、獲得する利益を高める運用方法です。

リートでは運用によって得た利益を投資家に分配するため、複利で運用するには不便であると言えるでしょう。

複利分配金でリートを追加購入に必要な金額に満たない場合は、別途自己資金を追加しなければならないケースもあるため、注意が必要です。

節税効果が少ない

リートは現物の不動産投資に比べ、節税効果が少ないと言えます。

現物の不動産の場合は、物件の運用管理に必要な費用を経費計上できたり、損失が発生した場合に損益通算できるため、課税所得を圧縮することが可能です。

一方、リートには上記のような節税効果がなく、分配金および売却益には約20%の所得税がかかります。

配当控除の対象でもないことから、節税効果を重視して不動産投資を行いたい場合には、リートはおすすめではないと言えるでしょう。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

REIT(リート)へ投資するメリット

リートに投資するメリットとして、以下の内容が挙げられます。

REIT(リート)へ投資するメリット

上記の内容を知ることで、リートの優れた点を理解した上で、投資するかどうかを検討しやすくなります。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

現金化しやすい

リートに投資するメリットとして、現物の不動産投資に比べ現金化しやすい点が挙げられます。

リートは株式のように証券取引所で自由に売買することができることから流動性が高く、自身の好きなタイミングで現金化できるケースが多いです。

現物の不動産を現金化する場合に比べ素早く手軽に現金化できるため、資金を長期間拘束することに抵抗がある人に適していると言えるでしょう。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

運用の手間がかかりにくい

運用の手間がかかりにくい点もリートのメリットの一つです。

現物の不動産投資では、物件の購入後も入居者の管理や契約、設備の保守管理など、さまざまな業務の対応が必要となります。

業務は管理会社に委託できますが、その分の委託手数料を負担しなければなりません。

リートでは、上記のような物件管理の手間を投資家が負う必要がないため、手間をかけずに不動産投資を始めることが可能です。

複数の不動産に分散投資できる

リートのメリットとして、複数の不動産に分配投資できる点も挙げられます。

リートでは、単体の物件に投資するのではなく、各投資法人の投資手法・目的に沿って複数の物件に投資しているケースが多いです。

ある物件で発生した損失をほかの物件の利益でカバーできるケースもあるため、リスクを抑えた不動産投資を実現しやすいでしょう。

以上のことから、少額の資金でも複数の物件に投資できる点がリートの魅力の一つであると言えます。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

利回りは高めであることが多い

リートの利回りは比較的高めのものが多いです。

近年は銀行預金や債券の金利が低く設定されていることから、リートの利回りが相対的に高くなっていると言えます。

実際に、銀行預金や株式の配当利回りとリートの利回りを下表で比較しました。

| 投資対象 | 利回り(※) |

|---|---|

| REIT(J-REIT) | 5.02% |

| 株式(東証プライム市場の単純平均利回り) | 2.31% |

| 銀行の定期預金 | 三菱UFJ銀行:0.2%〜 三井住友銀行:0.25〜0.5% みずほ銀行:0.25〜0.5% |

出典:日本取引所グループ、一般社団法人 不動産証券化協会、三菱UFJ銀行、三井住友銀行、みずほ銀行

上表より、リートの利回りはほかの投資対象に比べ、高めであることがわかります。

ただし、投資対象によってリスクが異なる点に注意が必要です。

(※2025年3月時点 公式サイトに記載)

REIT(リート)がおすすめの人・おすすめでない人

ここからは、リートがおすすめの人・おすすめでない人の特徴についてそれぞれ解説していきます。

上記の内容を知ることで、リートが自身に適した投資手法であるかを把握しやすくなるでしょう。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

おすすめの人

REIT(リート)がおすすめの人

- 資金が拘束されることに抵抗を感じる人

- 複数の不動産に分散投資したい人

- 比較的少額から不動産投資を始めたい人

リートは株式のように市場で取引されており、自由に売買できることから、自身の好きなタイミングで売却しやすいです。

ほかの不動産投資に比べ流動性が高いことから、急に資金が必要になった場合に便利であると言えるでしょう。

また、リートは複数の不動産に投資している場合が多く、資金が少額しかない人でも複数の不動産に対して分散投資をすることが可能です。

分散投資でリスクを少しでも抑えたい人におすすめの不動産投資であると言えます。

リートは現物の不動産投資に比べ、少額から始められるケースが多いです。

資金を借入する必要がなく、物件の運用管理の手間もかからないことから、投資初心者の人でも手軽に不動産投資を始めやすいでしょう。

おすすめでない人

REIT(リート)がおすすめできない人

- レバレッジをかけて投資したい人

- 節税効果を重視したい人

- リートよりも少額から不動産投資をしたい人

リートは借り入れをせずに自己資金で購入するケースが多いため、レバレッジをかけて不動産投資を行いにくいです。

そのため、少ない自己資金をもとに高いリターンを得たい人には不向きであると言えます。

また、リートは減税効果を受けにくいため、節税目的で不動産投資を検討している場合はリートではなく現物不動産への投資がおすすめです。

不動産クラウドファンディングではリートに比べ少額から投資できる案件もあることから、できる限り少額から不動産投資を始めたい人は、併せて検討してみましょう。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

REIT(リート)以外の不動産投資の選択肢には何がある?

REIT(リート)以外の不動産投資の選択肢として、大きく以下の内容が挙げられます。

| 投資手法 | 概要 |

|---|---|

| 不動産投資(現物不動産への投資) | ・現物の不動産を購入して運用する投資手法 ・物件の貸し出しによる賃料収入(インカムゲイン)、物件売却による売却益(キャピタルゲイン)を得られる場合がある ・資金を借り入れで調達するケースが多く、レバレッジ効果を得やすい ・税金対策として利用できる ・物件の運用管理を自身で行うか、手数料を払って管理会社に委託する必要がある |

| 不動産クラウドファンディング | ・複数の投資家から募った資金で物件に投資し、投資資金に応じて分配金を支払う投資手法 ・1口1〜10万円と少額から始められるケースが多い ・物件の運用管理の手間がかからない ・税金対策としての効果は少ない |

リートが自身に適していないと感じた人は、上記のような不動産投資を検討してみましょう。

REIT(リート)が合わない人におすすめの不動産会社を今すぐ見る

REIT(リート)が向いていない人におすすめの不動産会社3選

JPリターンズ

出典:JPリターンズ

| 会社の実績・信頼性 | 物件の運用管理代行の有無 | 無料セミナーの有無 |

|---|---|---|

| 〇 ・2002年設立 ・管理戸数4,373件(※1) | 〇 あり | 〇 あり |

| 会社名 | J.P.Returns株式会社 |

|---|---|

| 設立年 | 2002年 |

| 入居率(※2) | 99.95% |

| 対応エリア | 東京都心 |

| 運用管理代行 | あり |

| 取得免許 | ・宅地建物取引業 東京都知事(5)第81523号 ・賃貸住宅管理業者 国土交通省大臣(02)000889号 |

(※1,2 2025年3月 公式サイトに記載)

えらべるデジタルギフト券最大5万円(※)がもらえる!

(※対面の場合、細かい対象条件あり)

JPリターンズは、投資用不動産の販売や開発、物件管理などのサービスを提供している不動産会社です。

個別相談の参加や年収・職業などの要件を満たす購入検討者にデジタルギフト券50,000円分(※)をプレゼントするキャンペーンを実施しています。

(※2025年3月 公式サイトに記載)

需要が高いエリアの物件に投資できることから、空室リスクを抑えやすいことに加え、資産価値も下落しにくいと言えるでしょう。

また、資金の借り入れをして物件に投資するケースが多いことからレバレッジ効果を得やすく、少ない手元資金で高いリターンを目指しやすいです。

また、無料の個別相談で自身が納得するまで質問できることから、節税に対する疑問を解消しやすいでしょう。

不動産投資では、発生した費用を計上したり損益通算をすることで課税所得を圧縮できるため、リートに比べ税金対策に適していると言えます。

えらべるデジタルギフト券最大5万円(※)がもらえる!

(※対面の場合、細かい対象条件あり)

COZUCHI

出典:COZUCHI

| 平均の想定利回り | 最低投資金額 | 優先劣後出資の有無 |

|---|---|---|

| 7.3%程度(※) | 1万円(※) | あり |

| 運営会社名 | LAETOLI株式会社 |

|---|---|

| 運営会社の設立年 | 2019年 |

| 運用期間中の換金 | 可(手数料が発生) |

| 手数料 | ・購入時手数料や運用管理手数料は無料 ・途中換金時に事務手数料が発生 |

| 取得免許 | ・宅地建物取引業 東京都知事(5)77822号 ・不動産特定共同事業 第1号及び第2号事業者 東京都知事第60号 ・第二種金融商品取引業者 関東財務局長(金商)第740号 |

(※2025年3月 公式サイトに記載)

Amazonギフトカードプレゼント中!

COZUCHIは、累計投資額約1,006億円(※1)と、業界No.1の実績(※2)を持つ不動産クラウドファンディングです。1万円という少額から投資を始めることが可能です。

(※1,2 2025年3月時点、クライアントからの情報提供による)

そのため、元本割れリスクが怖い方、できるだけ資産を減らさずに増やしていきた方におすすめのサービスです。

(※ 2025年3月時点、公式サイトに記載)

実際に、想定年利回り約7.3%程度のところ、実績年利回りが15.5%(※)となっているため、できるだけ高い利回りで不動産で資産を増やしていきたい方におすすめです。

(※ 2025年3月時点、公式サイトに記載)

Amazonギフトカードプレゼント中!

プロパティプラス

出典:プロパティプラス

| 平均の想定利回り | 最低投資金額 | 優先劣後出資の有無 |

|---|---|---|

| 3.4〜10.0%程度(※1) | 1万円(※2) | あり |

| 運営会社名 | 株式会社リビングコーポレーション |

|---|---|

| 運営会社の設立年 | 2015年 |

| 運用期間中の換金 | 不可 |

| 手数料 | 入金時の振込手数料 |

| 取得免許 | ・宅地建物取引業 国土交通大臣(02)第008917号 ・不動産特定共同事業 第1号及び第2号事業者 東京都知事第150号 |

(※1,2 2025年3月時点、公式サイトに記載)

少額から不動産オーナーになれる!

プロパティプラスは、東証プライム上場企業である飯田グループホールディングス株式会社のグループ会社が運営していることから、社会的な信頼性は高いと言えます。

リートは銘柄によって1口当たり数十万円の価格が付いているものもあるため、できる限り少額から始めたい人に向いていると言えます。

また、リートは株式のように日々価格が変動することから、人によっては不安に感じる場合があるでしょう。

一定期間の資金の拘束に抵抗がない場合は、プロパティプラスの利用がおすすめです。

(※ 2025年3月時点、公式サイトに記載)

不動産の運用管理の手間がかからず、リートのように日々価格が変動することもないことから、手軽に不動産投資を始めやすいと言えるでしょう。

また、プロパティプラスでは優先劣後方式という投資手法を採用しています。

投資した不動産で損失が発生した場合に、あらかじめ決められた割合まで事業者側から損失を負担してもらえるため、元本毀損のリスクを抑えやすくなると言えるでしょう。

少額から不動産オーナーになれる!

【2025年6月】REITの評価・口コミ数

REITの評価をGoogleマップの評価をもとに紹介していきます。

| 評価(※1) | 評価件数(※2) |

|---|---|

| 3.3/5.0 | 6件 |

出典:Googleマップ

※1,2 2025年6月21日執筆時点

REIT(リート)がおすすめでないと言われることに関するFAQ

REIT(リート)は危険性が高い?

リートの危険性の有無については一概に言えません。

現物の不動産投資に比べ低い金額で始められることから、現物の不動産投資と比べると初心者の人でもリスクを抑えて始めやすいと言えます。

ただし、株式のように日々価格が変動するため、値下がりによって思いがけない損失が発生している場合もあるでしょう。

以上のことから、それぞれのメリットやリスクを比較検討して投資対象を選択することをおすすめします。

REIT(リート)が合わない人におすすめの不動産会社をもう一度見る

REIT(リート)は現物の不動産投資に比べ儲かりにくい?

リートと現物の不動産投資のどちらが儲かりやすいかについても、投資する物件によって異なることから一概には言えません。

ただし、現物の不動産投資は資金を借り入れて購入するケースが多く、レバレッジが効きやすいことから、最初の手元資金が少ない場合でも高いリターンを獲得しやすいと言えるでしょう。

この記事の監修者

竹下 昌成

ファイナンシャルプランナー

詳しく見る ▼

プロフィール

竹下FP事務所

TAC専任講師。CFP、宅建士、賃金業務取扱主任者、住宅ローンアドバイザー、スカラシップアドバイザー。理論だけでなく実体験や実例に基づいた相談を心がけ、幅広い知識でかしこく生きるためのサポートを実施。タマホームFPとして相談実績600件超。

保有資格

CFP,宅建士,賃金業務取扱主任者,住宅ローンアドバイザー,スカラシップアドバイザー

監修者の身元

https://fptakeshita.jimdofree.com/

専門ジャンル

不動産投資,住宅ローン

この記事を書いた人